Социальные взносы для работников в Польше

Как и во многих других государствах, взносы на соцстрахование в Польше делятся между наемным работником и его нанимателем:

| Название взноса | Начисляется и уплачивается за счет работодателя | Удерживается из зарплаты работника |

|---|---|---|

| Пенсионное страхование | 9,76 % | 9,76 % |

| На случай несчастья на производстве | 1,8 % | |

| На страхование в период нетрудоспособности | 2,45 % | |

| Рентные платежи (как обеспечение на случай инвалидности) | 6,5 % | 1,5 % |

| В Фонд занятости | 2,45 % | |

| В Фонд гарантирования выплат работникам | 0,1 % | |

| Медицинское обслуживание | 9 % | |

| Подоходный налог | 18 (или 32 %) |

Ранее уплаты большей части соцвзносов можно было избежать, заключив договор гражданско-правового характера (umowa o dzieło) или поручения (umowa zlecenia) вместо трудового договора.

С 2019 года в трудовое законодательство были внесены существенные корректировки, и теперь все отношения в сфере привлечения специалистов на постоянной основе оформляются только в виде найма на работу (umowa o pracę).

Транспортный сбор

За право владения и использования транспортных средств на территории Польши нужно ежегодно уплачивать соответствующий налог. Плательщиками в данном случае являются как обычные граждане, так и представители бизнеса – предприниматели и организации.

Исключаются из этого списка только те автомобили, которые находятся в собственности диппредставительств, входят в мобилизационный запас страны или считаются предметами антиквариата.

Ставки разрабатываются и утверждаются на местном уровне, но не могут превышать максимальные размеры, установленные в законодательстве о местных налогах. Уплатить сбор необходимо в два этапа: до 15 сентября отчетного года и до 15 февраля следующего.

Налоги для тех кто работает уделенно/дистанционно на Украинскую компанию

Украинские беженцы в Польше, работающие дистанционно, могут не платить налоги в Польше, а платить их в Украине. Об этом говорится в письме Министерства финансов Польши.

В письме Министерства финансов Польши говорится, что украинцы могут платить налоги в пользу своего государства, если их доходы не из польских источников. То есть речь идет о работниках тех компаний, у которых нет зарегистрированного представительства на территории Польши.

Таким образом, Польша проявила солидарность с Украиной, чтобы украинские налогоплательщики могли продолжать поддерживать экономику своей страны, даже находясь заграницей из-за войны.

В мае BRDO (Украинский офис эффективного регулирования) и ІТ-ассоциация Украины обратились в правительства и министерства финансов Польши, Болгарии, Германии, Чехии, Венгрии, Польши, Румынии и Словакии с просьбой не менять налоговое резидентство предпринимателей-беженцев, оказавшихся в этих странах.

«Решение Правительства Республики Польша, возглавляющее список стран для перемещения наших компаний и команд, безусловно, положительно повлияет на стабильность национальной ІТ-индустрии, позволит сохранить наших специалистов и таким образом поддерживать экономику страны в будущем», – прокомментировал исполнительный директор ІТ-Ассоциации Украины.

Это распространяется только на доходы, полученные не от физических лиц или фирм зарегистрированных в Польше.

Такие льготы действуют для тех украинцев, кто въехал на территорию Польши после 24.02.2022 года. (Спецзакон о защите граждан Украины). И действуют такие льготы до 31.12.2022 года.

Наказание за уклонение от налогов

В фискальных органах Польши принято разделять два понятия: уклонение от уплаты налогов и их сокрытие. Последний вид действий однозначно расценивается как уголовное преступление, при этом не имеет значения, скрывает плательщик размер налогов или незаконно уменьшает базу налогообложения.

Уклонение от уплаты налогов может носить умышленный и неумышленный характер. Например, при проверке инспектор может установить факт неуплаты по причине неправильной интерпретации законодательства. В данном случае контролирующие органы настроены больше не на наказание бизнесмена, а на погашение им начисленной задолженности по налогам и сборам. Безусловно, за подобные нарушения предприятие или предпринимателя ждут штрафы в процентах от недоимки и пеня за каждый день просрочки.

Сумма финансового взыскания зависит от величины минимальной заработной платы. С начала 2017 года санкции возросли, поскольку поляки подняли данный показатель до 2000 злотых в месяц.

Исчисление штрафов происходит тремя способами:

- по суточной ставке – 1/30 от суммы минимальной зарплаты за каждый день просрочки, но не более 400 ставок за одно нарушение;

- в фиксированном размере – в пределах 10 % от минимальной зарплаты, но не более суммы ее 20-кратной величины;

- в размере мандата – специальные штрафы, не более двух минимальных заработных плат.

Вид ответственности и размер фискальных санкций в отношении провинившихся лиц и хозяйствующих субъектов устанавливается судом.

Налог на совершение гражданско-правовых действий

При совершении гражданско-правовых сделок в Польше принято взимать процент от суммы договора за заключение контракта или внесение существенных изменений в уже существующие документы:

- продажа и обмен имущества (недвижимость, транспорт или другие дорогостоящие предметы) – 1-2 %;

- кредитные и ипотечные договоры, сервитут (возмездный и безвозмездный) – от 0,1 до 2 %, в некоторых случаях действует фиксированная ставка в размере 19 злотых;

- оформление дарственных и наследства – 1-2 %;

- регистрация или изменения корпоративных прав – 0,5 % от уставного капитала.

При этом не попадает под обложение довольно длинный перечень операций, например, регистрация опекунства или социального страхования, установление банкротства, ведение деятельности в пределах свободной таможенной зоны, продажа товаров стоимостью менее 1000 злотых.

Подоходный налог физлиц в Польше – PIT

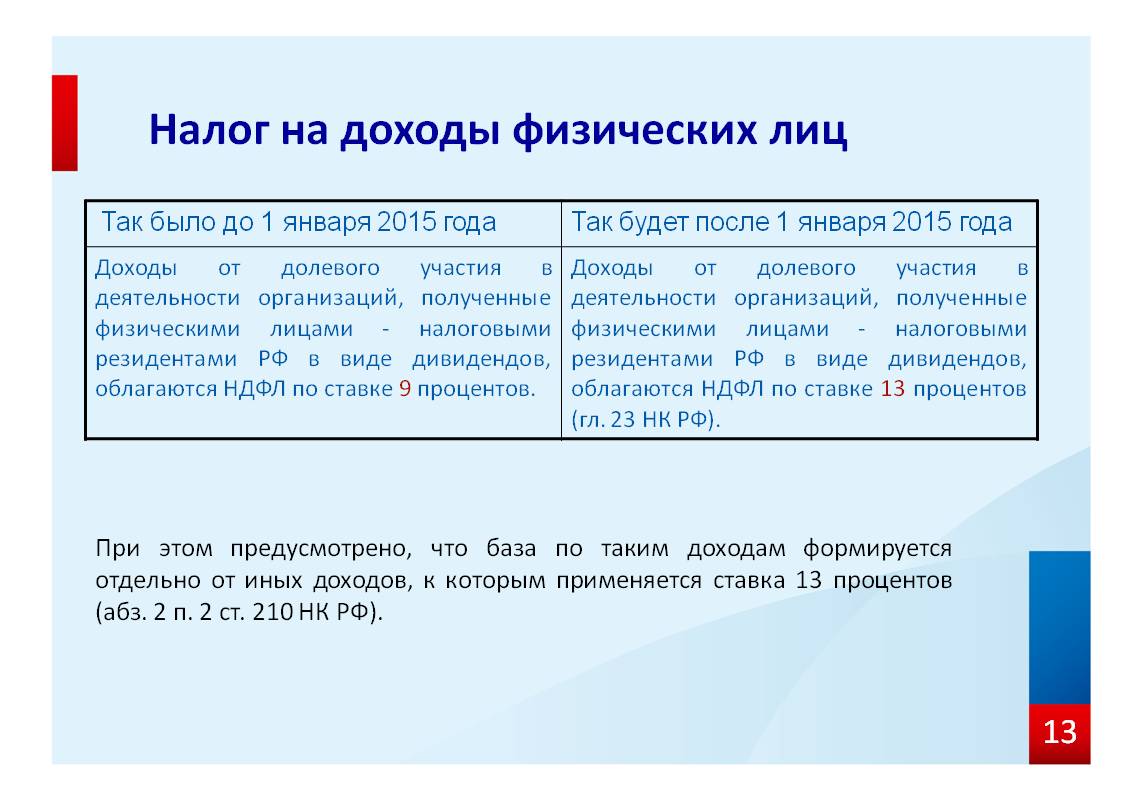

PIT оплачивает каждый, кто получает доход в результате трудовых, гражданско-правовых и проч. договоров и доход отпредпринимательской деятельности.

Лица, которые проживают на территории Польши и получающие доход в Польше имеют налоговые обязательства, а это значит, что они должны в обязательном порядке оплатить в Польше налог от суммы всех полученных доходов независимо от места их получения. А точнее они являются, налоговыми резидентами Польши:

Налоговым резидентом Польши является гражданин Польши или другой страны, который проживает на территории Польши 183 или больше дня в данном году, либо гражданин, чьи экономические/семейные жизненные интересы находятся в Польше. Учет для налоговых резидентов Польши производится в Государственной налоговой службе.

Налоговый не резидент – человек, которые не соответствует условия налогового резидента, установленным законодательством Польши. Расчет такого человека будет производится по условиям 2-сторонних договоров, соглашений по уходу от двойного налогообложения, по согласованию условий налогообложения для граждан данных партнерских стран.

Подробнее о подоходном налоге в Польше – Подоходный налог в Польше PIT, как подать налоговую декларацию PIT 37 самостоятельно

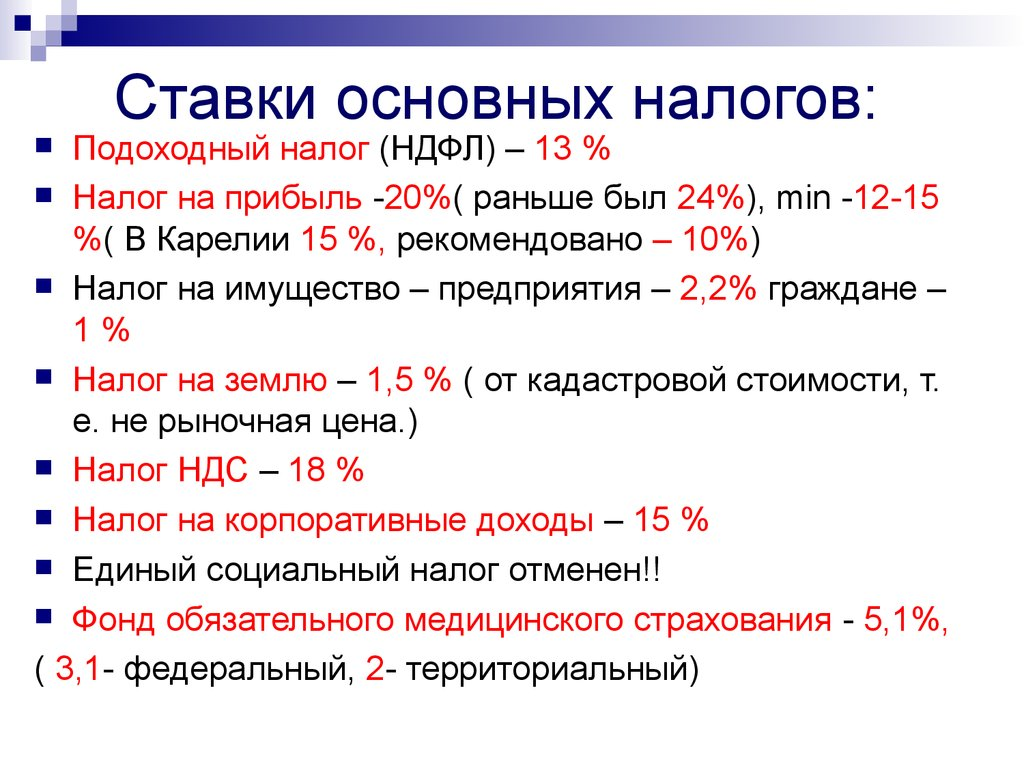

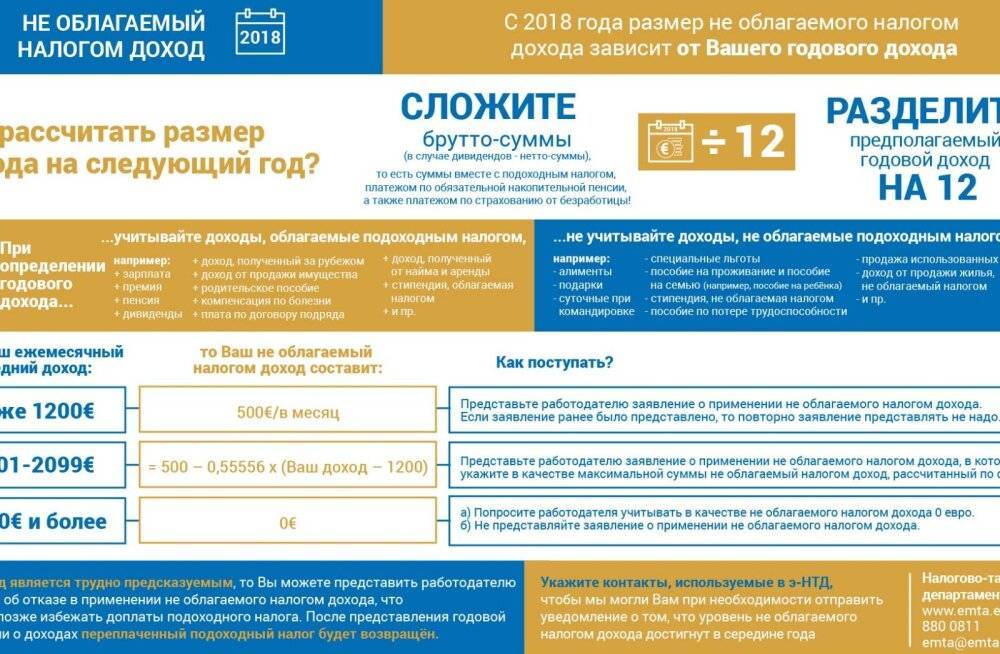

Общаяя ставка подоходного налога

Существует две основных налоговых шкалы. Шкала налогообложения зависит от вашего годового дохода. Если вы получаете менее 85 528 PLN вам придется заплатить 18% налога, а при превышении этой суммы вам придется заплатить 32%. В случае, если вы заработали не более 3091 злотых вы не должны платить налог, но вы все равно должны заполнить и сдать налоговую декларацию в налоговую инспекцию. Большим преимуществом общего налога является то, что вы можете использовать налоговые льготы и платить меньше.

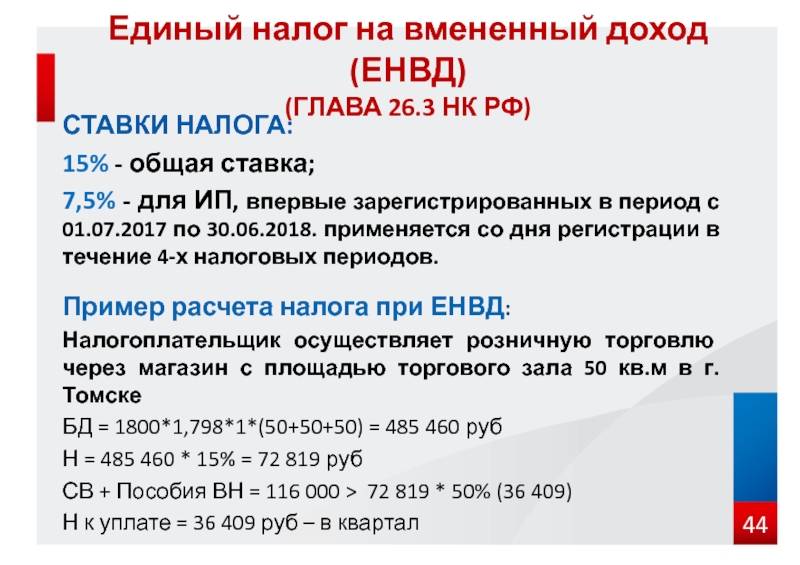

Линейный налог

Этот тип налога означает, что вы всегда платите 19% независимо от того, каков уровень вашего годового дохода. Другими словами, независимо от того, сколько вы получаете налог остается неизменным. Но в этом случае вам не разрешается использовать налоговые льготы. В основном такая ставка налогообложения используется для лиц ведущих предпринимательскую деятельность на территории Польши.

Фиксированная ставка

Фиксированная ставка означает, что вы платите налог на доход по фиксированной ставке независимо от того, насколько высоким он был. Но такой вид налогообложения доступен только для определенного набора профессий.

Преимущества такого вида налогов заключается в том, что вам не нужно производить любые расчеты или нанимать бухгалтера. Но в тоже время вам нужно будет платить эту фиксированную ставку даже если вы не получили никакого дохода.

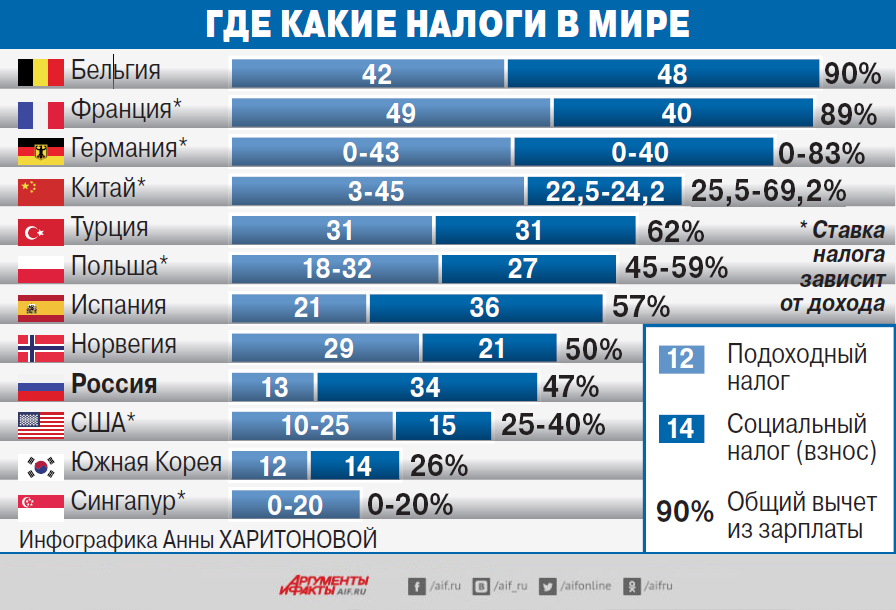

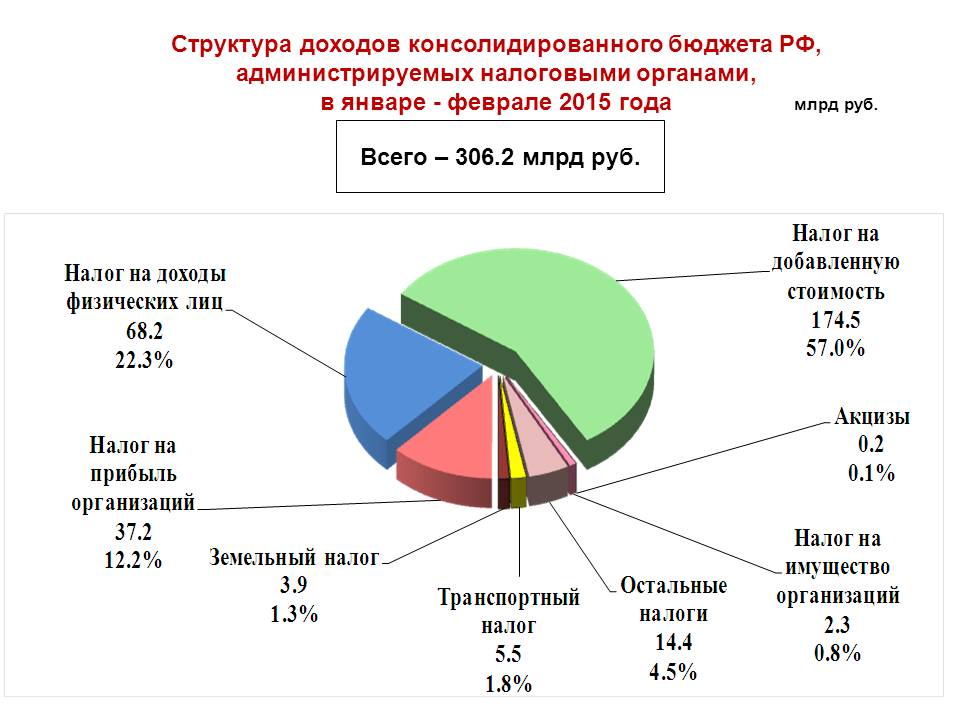

Налог на доходы в Польше

Налоги в Польше устанавливаются как обще государственными так и региональными органами власти. Налоговые поступления в Польше составляет 31,7% от страны ВВП в 2009 году. Наиболее важные источники доходов включают в себя налог на прибыль , налоги на социальное обеспечение , налог на прибыль и налог на добавленную стоимость, которые все применяются на национальном уровне.

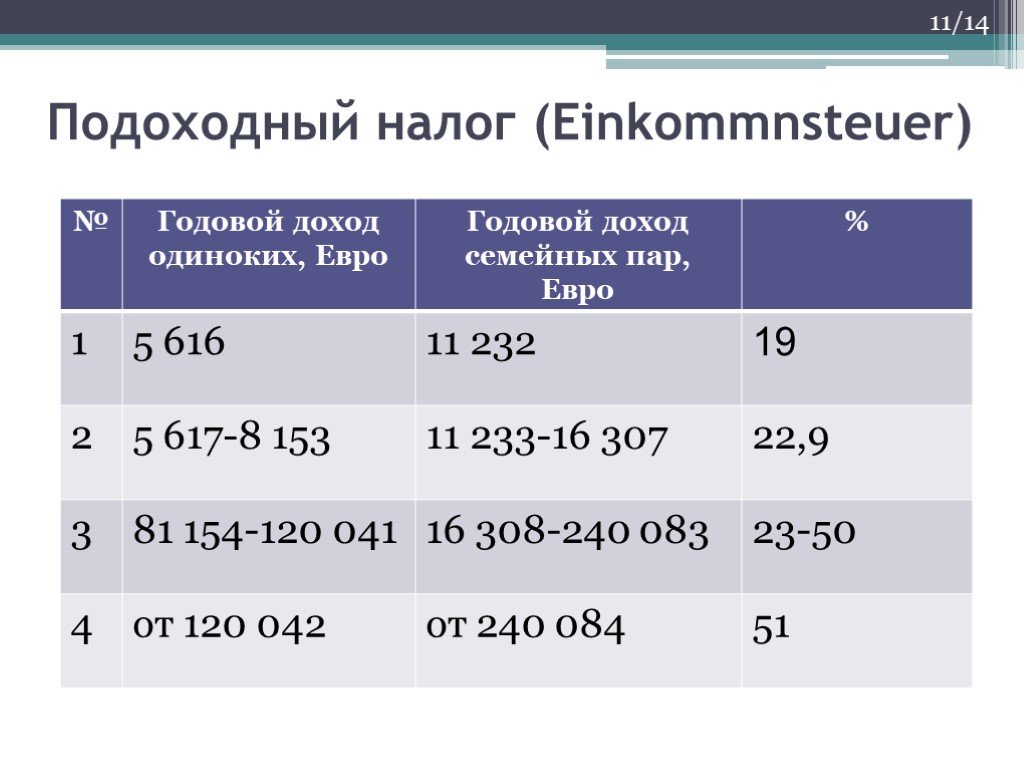

Налог на доходы ( подоходный налог), как правило , подлежит обложению по прогрессивной шкале, он применяется ко всем кто имеет доходы в Польше. С 2014 года применяются две различных налоговых ставки:

| Годовой доход | Ставка налога |

|---|---|

| 3091-85,528 PLN | 18% |

| свыше 85,528 PLN | 32% |

Подоходный налог в Польше PIT, как подать налоговую декларацию PIT 37 самостоятельно

Налог на доходы физических лиц – это налог, который платит каждый человек, получающий доходы. В Польше этот налог называется PIT и оплачивается всеми работающими людьм…

Социальные отчисления

Кроме того, целый ряд социальных отчислений применяются ко всем работникам, и оплачиваются совместно работником и работодателем. Это страховые взносы платят как частные компании, так и государственных служащие до определенного потолка. С 2014 год в Польше применяются налоги приведенные в таблице:

| вид налога | Всего, налог | Работник % | Работодатель% |

|---|---|---|---|

| Пенсионный фонд | 19,52% | 9,76% | 9,76% |

| Фонд по инвалидности | 8,00% | 1,5% | 6,5% |

| Пенсионный фонд | – | – | 0-1,5% |

| Фонд медицинского страхования | 2,45% | 2,45% | – |

| Фонд от несчастных случаев | 0,67% -3,86% | – | 0,67% -3,86% |

| Фонд труда | 2,45% | – | 2,45% |

| Итого (до предела) | 19,48% -24,17% | 13,71% | 19,48% -24,17% |

| Итого (в превышении) | 5,67% -8,86% | 2,45% | 3,22% -6,41% |

Также существует налог на добавленную стоимость который учитывается при продаже товаров в Польше. Размер налога НДС – 23%. Некоторые группы товаров могут облагаться по более низким ставка – 5% – 10% или вообще могут быть освобождены от уплаты НДС.

Готовый расчёт ≈ чистых зарплат

В таблицах показаны получаемые очищенные от налогов и взносов зарплаты, приближенные к реальным.

| Ежемесячная зарплата в злотых до уплаты налогов | После уплаты налогов |

|---|---|

| 2 000 zł | ≈ 1 453 zł |

| 2 100 zł | ≈ 1 524 zł |

| 2 200 zł | ≈ 1 594 zł |

| 2 300 zł | ≈ 1 665 zł |

| 2 400 zł | ≈ 1 735 zł |

| 2 500 zł | ≈ 1 806 zł |

| 2 600 zł | ≈ 1 876 zł |

| 2 700 zł | ≈ 1 947 zł |

| 2 800 zł | ≈ 2 017 zł |

| 2 900 zł | ≈ 2 088 zł |

| 3 000 zł | ≈ 2 158 zł |

| 3 100 zł | ≈ 2 229 zł |

| 3 200 zł | ≈ 2 299 zł |

| 3 300 zł | ≈ 2 370 zł |

| 3 400 zł | ≈ 2 440 zł |

| Ежемесячная зарплата в злотых до уплаты налогов | После уплаты налогов |

|---|---|

| 3 500 zł | ≈ 2 511 zł |

| 3 600 zł | ≈ 2 581 zł |

| 3 700 zł | ≈ 2 652 zł |

| 3 800 zł | ≈ 2 722 zł |

| 3 900 zł | ≈ 2 793 zł |

| 4 000 zł | ≈ 2 863 zł |

| 4 100 zł | ≈ 2 934 zł |

| 4 200 zł | ≈ 3 005 zł |

| 4 300 zł | ≈ 3 075 zł |

| 4 400 zł | ≈ 3 146 zł |

| 4 500 zł | ≈ 3 216 zł |

| 4 600 zł | ≈ 3 287 zł |

| 4 700 zł | ≈ 3 357 zł |

| 4 800 zł | ≈ 3 428 zł |

| 4 900 zł | ≈ 3 498 zł |

| Ежемесячная зарплата в злотых до уплаты налогов | После уплаты налогов |

|---|---|

| 5 000 zł | ≈ 3 569 zł |

| 5 100 zł | ≈ 3 639 zł |

| 5 200 zł | ≈ 3 710 zł |

| 5 300 zł | ≈ 3 781 zł |

| 5 400 zł | ≈ 3 851 zł |

| 5 500 zł | ≈ 3 921 zł |

| 5 600 zł | ≈ 3 993 zł |

| 5 700 zł | ≈ 4 062 zł |

| 5 800 zł | ≈ 4 134 zł |

| 5 900 zł | ≈ 4 204 zł |

| 6 000 zł | ≈ 4 275 zł |

| 6 100 zł | ≈ 4 345 zł |

| 6 200 zł | ≈ 4 416 zł |

| 6 300 zł | ≈ 4 487 zł |

| 6 400 zł | ≈ 4 557 zł |

| Ежемесячная зарплата в злотых до уплаты налогов | После уплаты налогов |

|---|---|

| 6 500 zł | ≈ 4 628 zł |

| 6 600 zł | ≈ 4 698 zł |

| 6 700 zł | ≈ 4 769 zł |

| 6 800 zł | ≈ 4 839 zł |

| 6 900 zł | ≈ 4 910 zł |

| 7 000 zł | ≈ 4 980 zł |

| 7 100 zł | ≈ 5 051 zł |

| 7 200 zł | ≈ 5 121 zł |

| 7 300 zł | ≈ 5 192 zł |

| 7 400 zł | ≈ 5 262 zł |

| 7 500 zł | ≈ 5 333 zł |

| 7 600 zł | ≈ 5 403 zł |

| 7 700 zł | ≈ 5 474 zł |

| 7 800 zł | ≈ 5 544 zł |

| 7 900 zł | ≈ 5 615 zł |

| Ежемесячная зарплата в злотых до уплаты налогов | После уплаты налогов |

|---|---|

| 8 000 zł | ≈ 5 685 zł |

| 8 100 zł | ≈ 5 756 zł |

| 8 200 zł | ≈ 5 826 zł |

| 8 300 zł | ≈ 5 897 zł |

| 8 400 zł | ≈ 5 968 zł |

| 8 500 zł | ≈ 6 038 zł |

| 8 600 zł | ≈ 6 109 zł |

| 8 700 zł | ≈ 6 179 zł |

| 8 800 zł | ≈ 6 250 zł |

| 8 900 zł | ≈ 6 320 zł |

| 9 000 zł | ≈ 6 391 zł |

| 9 100 zł | ≈ 6 461 zł |

| 9 200 zł | ≈ 6 532 zł |

| 9 300 zł | ≈ 6 602 zł |

| 9 400 zł | ≈ 6 673 zł |

| Ежемесячная зарплата в злотых до уплаты налогов | После уплаты налогов |

|---|---|

| 9 500 zł | ≈ 6 743 zł |

| 9 600 zł | ≈ 6 814 zł |

| 9 700 zł | ≈ 6 884 zł |

| 9 800 zł | ≈ 6 955 zł |

| 9 900 zł | ≈ 7 025 zł |

| 10 000 zł | ≈ 7 096 zł |

| 10 100 zł | ≈ 7 166 zł |

| 10 200 zł | ≈ 7 237 zł |

| 10 300 zł | ≈ 7 307 zł |

| 10 400 zł | ≈ 7 378 zł |

| 10 500 zł | ≈ 7 449 zł |

| 10 600 zł | ≈ 7 519 zł |

| 10 700 zł | ≈ 7 590 zł |

| 10 800 zł | ≈ 7 661 zł |

| 10 900 zł | ≈ 7 731 zł |

| 11 000 zł | ≈ 7 801 zł |

Возврат НДС гостям страны

Любое государство приветствует людей, готовых тратить на его территории денежные средства. Отчасти для того, чтобы эти траты для туристов стали еще более приятными, разработана система возврата НДС (Tax Free). Действует она во всех странах Евросоюза.

Однако чтобы получить возврат в Польше, нужно совершить ряд действий на территории страны, на границе и у себя дома:

- Покупка должна быть дороже 200 злотых.

- Продавец должен быть плательщиком VAT (НДС) и иметь возможность выписывать соответствующий документ (образец ниже).

- Купленный предмет должен покинуть Польшу в ближайшие 3 месяца без распаковки и использования.

- При выезде документ о возврате средств должен быть одобрен польскими таможенниками (после проверки офицер должен поставить соответствующий штамп).

- Чтобы не терять времени на границе, турист может воспользоваться онлайн-сервисом для оформления Tax Free.

- Получить деньги можно либо при повторном обращении в магазин (если есть возможность вернуться туда после таможенного оформления) или у себя на родине. Чаще всего возвратом НДС занимаются банки, работающие в стране постоянного проживания туриста. Узнать об этом можно из формуляра Tax Free.

Разумеется, компенсации подлежит только часть стоимости покупки. В случае с Польшей ее сумма может достичь 23 % от оплаты.

В Польше меньше 183 дней, но есть (!) фактор семьи

Юрист комментирует сценарий, при котором человек становится налоговым резидентом Польши, не пробыв в ней 183 дней в году. В этой версии большую часть года (допустим, 190 дней) он провёл в третьих странах, в Беларусь заезжал на 15 дней, а оставшееся время (160 дней) прожил с семьёй в Польше.

Амир Аль-Хайдар, управляющий партнер IT Legal:

— По общему правилу, лицо должно являться налоговым резидентом только одного государства, то есть уплачивать налоги с одного и того же дохода только один раз. Однако в международной практике встречаются ситуации, когда национальные нормы двух стран в вопросах налогового резидентства конфликтуют между собой. Поэтому существуют двусторонние международные механизмы разрешений подобных коллизий. В описанном случае мы наблюдаем ситуацию двойного налогообложения.

Мы предполагаем, что человек по истечении 2021 года не является налоговым резидентом Беларуси в связи с тем, что находился в стране менее 183 дней в налоговом году. Также период в 190 дней, которые он провёл в третьих странах, не будет приравниваться к периоду фактического нахождения в Беларуси ввиду того, что данный срок превышает 60 дней (абз.3 п. 2 ст. 17 Налогового кодекса Беларуси). Резюмируя вышесказанное, полагаем, что по итогам 2021 года наш герой лишился статуса налогового резидента Беларуси.

Перейдем к рассмотрению отличающегося от Беларуси и многих стран порядка присвоения физическим лицам налогового резидентства в Польше.

Согласно п. 3.1. ст. 3 Закона Польши о подоходном налоге с физических лиц, лицо становится налоговым резидентом Польши при соблюдении хотя бы одного из представленных ниже критериев:

1) имеет в Польше центр личных или экономических интересов (центр жизненных интересов)

и/или

2) проживает в Польше более 183 дней в налоговом году.

Для справки:

Центр жизненных интересов — наличие тесных экономических или личных связей с Польшей. Каждая из данных связей требует отдельного рассмотрения, при этом достаточно соответствовать любой из них для того, чтобы налогоплательщика признали лицом, имеющим жизненные интересы в Польше.

Личные связи с Польшей — наличие семейных, социальных связей, а также осуществление общественной, культурной, спортивной, политической деятельности и т. д. на территории Польши. Практика показывает, что польские налоговые органы берут в расчёт наличие на территории Польши супруга/супруги, несовершеннолетних детей. То есть, даже если вы не пробыли в Польше 183 дня в году, переезд с семьей даёт польской налоговой основания считать вас своим налоговым резидентом.

Экономические связи с Польшей — наличие экономических отношений с Польшей. Отметим, что нормы не определяют понятие «центр экономического интереса». На практике это место, где лицо получает большую часть своего дохода от оплачиваемой работы, фриланса или коммерческой деятельности

Кроме того, может приниматься во внимание вопрос об инвестициях в данной стране, движимом/недвижимом имуществе, инвестициях, а также кредитах или страховых полисах.

В описанном случае человек получил статус налогового резидента Польши именно в связи с наличием центра жизненных интересов в Польше (семья, работа). В соответствии с законодательством Польши он должен уплачивать налог со всего своего дохода, вне зависимости от того, где этот доход был получен: на территории Беларуси, Польши или любой другой страны. Полагаем, что польские налоговые органы действовали правомерно, в частности, выставляя требования по уплате подоходного налога в размере 17%.

Обратимся к ст. 15 Двустороннего соглашения между Польшей и Беларусью, в соответствии с которой заработная плата и иные подобные вознаграждения, получаемые резидентом Польши в отношении работы по найму, облагаются налогом только в Польше, если только работа по найму не осуществляется в Беларуси. Человек, хоть и работал на белорусскую фирму, однако саму деятельность осуществлял на территории Польши, поэтому, исходя из смысла приведённой статьи, налог будет уплачиваться только в бюджет Польши. При этом двойное налогообложение этого дохода не происходит, поэтому не находит применения предусмотренный в Соглашении метод избежания двойного налогообложения.

Для возврата излишне уплаченного подоходного налога в Беларуси надо не позднее 5 лет подать соответствующее заявление в налоговый орган. При этом надо предоставить сертификат о налоговом резидентстве Польши, а также выписки/справки с работы об уплате подоходного налога и т. д. Полагаем, что в таком случае у нашего героя есть возможность вернуть излишне уплаченные налоги.

Виды налогов в Польше:

- подоходный налог для физических лиц, PIT (Personal Income Tax). Плательщиком налога является каждый, кто получает заработную плату (причем, не только по трудовому, а и по гражданско-правовому договору), доход от предпринимательской деятельности. Исключением являются доходы, освобожденные от налогообложения. Ставка подоходного налога для физических лиц составляет 32%.

- подоходный налог для юридических лиц, CIT (Corporate Income Tax). Налог касается общего дохода, полученного на территории Польши юридическими лицами-резидентами. Этот налог составляет он 15%.

- налог на добавленную стоимость, VAT. Налог при покупке продуктов питания, одежды, услуг. Этот налог, как правило, включен в цену товара или услуги (речь идет о цене брутто). Если цена указана в нетто (то есть, без налогов), это значит, что надо добавить НДС. В Польше существуют разные ставки НДС: 23% – базовая налоговая ставка; 8% – пассажирский трансфер, гостиничный сервис, лекарства и другое; 5% – определенные продукты питания и другое; 0% – продукция экспорта, социально важные услуги (банковские, медицинские, почтовые) и другое.

Главными субъектами применения ТЦО выступают национальные и иностранные связанные лица в случае применения между ними хозяйственных операций. Определены также критерии хозяйственных операций, превышение которых требует подготовки налоговой документации по обоснованию трансфертных цен. Сообщение налоговой инспекции о совершении сделок связанными лицами не требуется. Однако участники ТЦО обязаны представить в налоговый орган налоговую документацию, обосновывающую характер трансфертных цен, в течение семи дней с момента получения его требования.

В Польше существуют правила контролируемой иностранной компании (КИК), по которым польские налоговые резиденты облагаются подоходным налогом в размере 19%, который получен их КИК. В КИК включаются юридические лица, такие как общества с ограниченной ответственностью, а также прозрачные структуры, не связанные с налогом, прозрачные партнерские отношения без налога. Эти правила налогообложения КИК применяются при определенных условиях если зарегистрированный офис или офис эффективного управления иностранной компанией: находится в юрисдикции, включенной Польшей в черный список; находится в юрисдикции, с которой Польша или ЕС не заключили соглашение об обмене налоговой информацией; находится в любой другой юрисдикции и выполняются определенные условия (не менее 50% доходов приходится на пассивный доход, хотя бы один из видов пассивного дохода облагается в другой юрисдикции по ставке, минимум на 25% ниже ставки налога на прибыль чем в Польше, польском налоговом резиденту принадлежат прямо или косвенно не менее 25% его уставного капитала, прав голоса или прав на участие в его прибыли на непрерывный период не менее 30 дней). Положение КИК не применяются в следующих случаях: доход иностранной компании в налоговом году составляет менее 250 000 евро; иностранная компания осуществляет настоящую предпринимательскую деятельность в ЕС или в европейской экономической зоне и облагается на все доходы; иностранная компания осуществляет настоящую предпринимательскую деятельность в стране, которая не входит в ЕС или ЕЭЗ, и облагается на все свои доходы при условии, что: доход составляет не более 10% от выручки в результате настоящей предпринимательской деятельности; существует механизм обмена информацией между Польшей и другими странами.

Адвокат по налогам в Польше оказывает юридические услуги для бизнеса во многих городах Польши на русском, украинском, польском, английском и других языках. Налоговый адвокат в Польше имеет большой опыт в сфере польского налогового законодательства и осуществляет представительство клиентов по налоговым спорам и оказывает другие юридические услуги.

Налогообложение иностранцев в Польше

В отличие от многих других стран польское налоговое законодательство не стало повышать ставки налогов для тех, кто не может похвастаться наличием паспорта гражданина Польской Республики.

Тем не менее налогообложению подлежит любой доход иностранца, полученный на польской таможенной территории, будь то дивиденды, заработная плата, наследство или выигрыш.

Статус налогового резидента дает возможность воспользоваться правами на налоговый вычет по НДФЛ и некоторыми другими льготами для снижения фискальных обязательств.

Изменить свой статус может тот плательщик налогов, который 183 и более дней в году находится в пределах страны и вносит финансовую лепту в казну государства.

Какие еще бывают НДФЛ в Польше?

Также действуют индивидуальные фиксированные ставки на следующие виды доходов:

- Аренда — 8,5% от выручки до 100 тыс. zł, более, этой суммы — 12,5%;

- Проценты по вкладам и дивиденды — 19%;

- Доход от участия в капитальных фондах — 19%;

- Доход от продажи ценных бумаг — 19%;

- Продажа частной собственности — 19%;

- Победы в различных соревнованиях, играх, заключаемых пари, а также призы с бонусными продажами — 10%;

- На прибыль иностранной компании — 19%.

В случае не установления источника дохода налогоплательщика, применяется налоговая ставка — 75%.

Некоторые доходы получаемые нерезидентами от польских работодателей, облагаются фиксированной ставкой в 20%, подробнее в польских источниках:

https://6krokow.pl/-skala-podatkowa-pierwszy-i-drugi-prog-podatkowy/, https://www.paih.gov.pl/prawo/system_podatkowy/pit#, https://poradnikprzedsiebiorcy.pl/-podatek-dochodowy-od-osob-fizycznych-czym-jest-i-kogo-dotyczy, https://pl.wikipedia.org/wiki/Podatek_dochodowy_od_os%C3%B3b_fizycznych.

Кто должен платить налоги в Польше

- если вы работаете в Польше по трудовому договору, то вы должны платить налоги в Польше

- если вы не работает в Польше, то и налоги платить не должны (пособия, и средства от гуманитарных организаций налогом не являются)

- лица моложе 26 лет освобождаются от оплаты PIT (налог физических лиц — подоходный налог).

- если вы работаете по договору подряда (умова злецения), то есть варианты: 1) вы можете заявить, что центр ваших жизненных интересов находится в Польше, и платить налоги, как и польские граждане (и иметь при этом все льготы, включая возврат налога). 2) если у вас есть иностранный сертификат налогового резидента: тогда в Польше налог не взимается – уплатить его нужно на родине. Когда же нет ни первого, ни второго, с работника удерживается 20% подоходного (IFT1), которые возврату не подлежат (при этом PIT подавать не нужно).

- если вы работаете на Украинскую фирму, то платите налоги в Украине (в Польше не платите)

Международные соглашения об исключении двойного налогообложения

Одним из стимулов для привлечения иностранных инвестиций в любую страну считается прозрачная фискальная политика и гарантия отсутствия рисков двойного налогообложения. В этом отношении власти Польши делают все возможное: межгосударственные соглашения заключены с 92 странами Западной и Восточной Европы, СНГ, Африки и Азии, обеих Америк и даже с Австралией.

Подписанные договоры позволяют инвесторам, получающим доход в Польше, уплачивать налоги только на ее территории. У себя на родине иностранцы должны платить только те виды сборов, которые не подпадают под действие соглашений между государствами.

Налоговая отчетность

Вся отчетность физических и юридических лиц подается через региональные отделения Национальной налоговой администрации (Krajowa Administracja Skarbowa), входящей в состав Министерства финансов Польши.

Передать свои декларации плательщик может лично или дистанционно (почтой или через электронный сервис).

Неоспоримым удобством электронной подачи декларации является то, что на сайте всегда оперативно обновляются формы отчетности и инструкции по их заполнению. Кроме того, срок подачи заканчивается в 23.59 последних суток, установленных законом, и не ограничивается режимом работы фискального органа.

В эти же сроки нужно провести окончательный расчет по налоговым обязательствам с учетом авансовых платежей, перечисленных за первые 11 месяцев отчетного года.

Умышленный отказ от предоставления отчетов и неуплата налогов может обернуться уголовным преследованием налогоплательщика.

Тем, кто получает доходы только в качестве наемного работника, по данному поводу беспокоиться не стоит – за них бремя отчетности и ответственности за своевременное перечисление платежей несет работодатель.