Код субъекта КИ

Код субъекта КИ составляется заемщиком (не путать с кодом самого досье). Служит ключом доступа к конфиденциальным данным — платежеспособности клиента банка. При обращении в кредитную организацию за ссудой только с письменного согласия заявителя кредитор вправе просмотреть его КИ. При этом не обязательно указывать код. Служба безопасности банка войдет в базу данных и без него. Главное — получить на просмотр согласие заемщика.

Как составляется

Код формируется лично клиентом банка при первом получении кредита после 2006 г. Представляет собой набор цифр и букв латинского алфавита или кириллицы. Смешивать буквы разных алфавитов не рекомендуется. Длина — 4-15 знаков. Может иметь следующий вид:

- DrtyHU235Y78nk;

- 2014сиДОРов;

- МиХаил201519641;

- U123.

Составленный код пересылается в БКИ.

Для чего служит

Сформированный код защищает информацию о заемщике от посторонних лиц. ЦБ России оставил возможность просмотра кредитного досье без пароля банкам и МФО при письменном согласии претендента на ссуду. В то же время, пароль позволяет владельцу контролировать КИ, оперативно устранять технические ошибки, допущенные сотрудниками банка, а также изменять отрицательный образ на положительный.

Где узнать этот код

Как и любой пароль, код должен храниться его владельцем. При утере он не восстанавливается, а формируется заново. Сделать это можно в кредитных организациях или в БКИ. Восстановление платное. Возможно только при личном посещении соответствующих организаций или с помощью заказного письма, в котором личность отправителя удостоверена нотариально.

Более быстро процесс проходит при личном посещении финансовых учреждений или Бюро КИ.

Банки. Услугу может оказать любой банк, независимо от того, обслуживается в нем клиент или нет. С собой необходимо иметь паспорт и необходимую для оплаты комиссионных сумму. Представитель банка предложит написать заявление на специальном бланке, сформировать пароль и оплатить комиссионные.

При посещении банка не всегда код открывает доступ к информации в тот же день, приходится некоторое время подождать. Практика показала, что более оперативно работают крупные банки, где на обработку заявления уходит до 24 часов.

Бюро КИ. Наиболее быстрый способ восстановить пароль — посетить офис БКИ. Их список с указанием точного адреса находится на сайте НБКИ. С собой требуется иметь документ, подтверждающий личность, обязательно с фотографией (паспорт, права, удостоверение сотрудника силовых ведомств). Заявление можно написать заранее, но скачивать следует только с сайта того бюро, которое вы собрались посещать, так как они имеют различную форму.

Если позволяет время, восстановить код можно через почтовое отправление — заказным письмом в адрес НБКИ. Заявление пишется от руки по приведенной форме (скачать форму). Заверяется у нотариуса.

Оплачивается по реквизитам, приведенным в бланке квитанции (сейчас бланк квитанции на сайте https://www.nbki.ru/ недоступна — на https://www.nbki.ru/serviceszaem/svedeniya/ имеется информация лишь про онлайн-оплату). Цена запроса — 300 рублей. Оба документа высылаются письмом в НБКИ. Его адрес: 121069, Москва, пер. Скатертный, 20/1.

В течение рабочего дня сотрудник Национального БКИ обязан обработать данные запроса и выслать новый код письмом обратно по указанному в заявлении адресу. На всю процедуру уходит около 7 дней. Так же письмо можно направить в адрес любого Бюро КИ. Сроки ожидания те же, только сумма комиссионных выше.

Можно ли обойтись без кода субъекта КИ? Да, в принципе регулятор допускает такую возможность. В Указаниях ЦБ России, п. 2.6 от 31 августа 2005 г. N 1610-У, прямо утверждается, что гражданин России может ликвидировать свой код. Единственное последствие такой процедуры — закрытие хранящихся в досье данных от физических лиц, в том числе и от себя лично.

Что такое «кредитная история»?

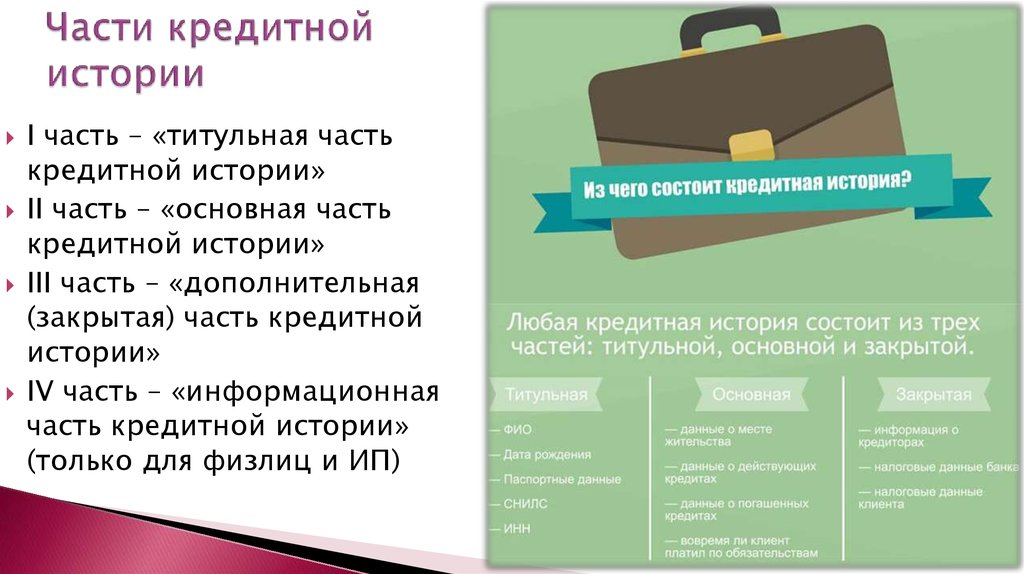

Кредитная история (КИ) – это сводка данных, сформированная для каждого отдельного плательщика, отражающая своевременность исполнения им взятых на себя долговых обязательств. Простыми словами – это история оформления всех кредитов и займов, а также взятия на себя ответственности как поручителя. Этот документ представлен в виде сводных таблиц, описывающих все операции начиная с 2005 года.

КИ может быть как хорошей, так и плохой, в зависимости от того есть ли у плательщика долги и просрочки

Нужно понимать важность этого документа, ведь он может повлиять на решение приема вас на перспективную работу, оформления нового займа или страхового полиса. Ведь запрос на получение вашей КИ может получить любая организация, правда, у нее на это должно быть ваше письменное согласие

Обратите внимание! Подавая заявку на кредит, вы обязательно ставите галочку возле поля «даю согласие на обработку персональных данных и проверку кредитной истории». При этом в открытом доступе находится только общая информация. Получить же полную версию документа может только лицо, за кем числится конкретная КИ

Получить же полную версию документа может только лицо, за кем числится конкретная КИ

При этом в открытом доступе находится только общая информация. Получить же полную версию документа может только лицо, за кем числится конкретная КИ.

Возможные проблемы в КИ

Как мы сказали выше, у клиента могут возникнуть проблемы с кредитной историей не только по его вине. Отчет о КИ – это способ выявить незаконно оформленные на вас кредиты. В идеале каждый должен самостоятельно контролировать свою КИ, тем более что раз в год делать запрос на ее получение можно совершенно бесплатно. Контролируя кредитную историю, вы обеспечите себе куда большую вероятность одобрения нового кредита. А также увидите, в каком банке на вас открыт подставной кредит, и сможете принять соответствующие меры, вплоть до обращения в суд.

В заключение добавим: большинство банков сотрудничает с крупными БКИ, соответственно их база будет максимально полной. Не пренебрегайте сроками погашения долга, ведь просрочка в 1 день обязательно отразится на рейтинге вашей КИ, а это даст лишний повод банкам или страховщикам отказать в своих услугах или предложить более высокую ставку и повышенную стоимость полиса.

Даже работодатели смотрят на КИ. Это дает возможность им оценить вас как ответственного исполнителя. Если вы обнаружили, что по каким-то причинам информация о закрытии вами долга еще не отражена в БКИ, можете смело отправлять жалобу с требованием внести нужные данные.

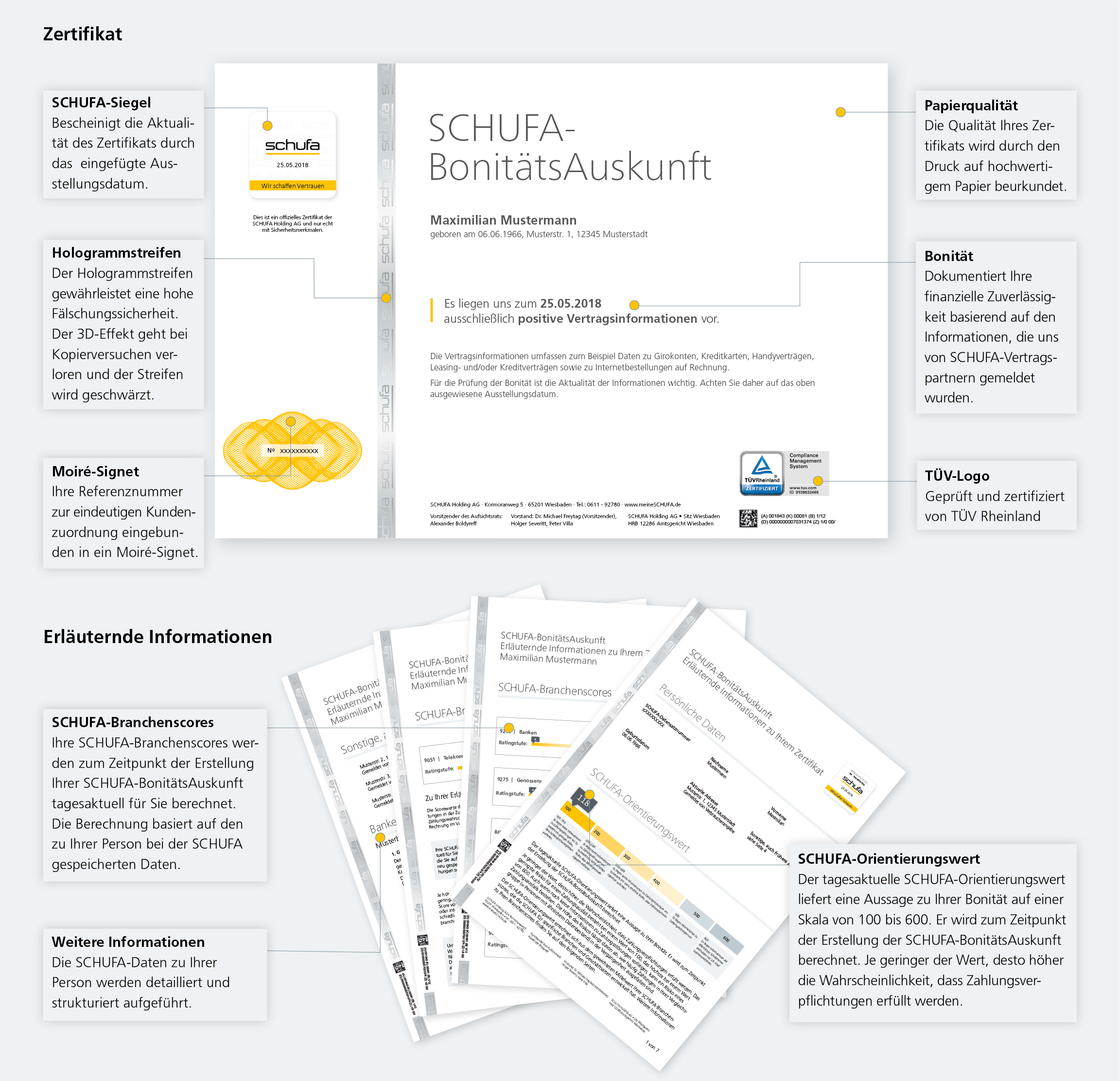

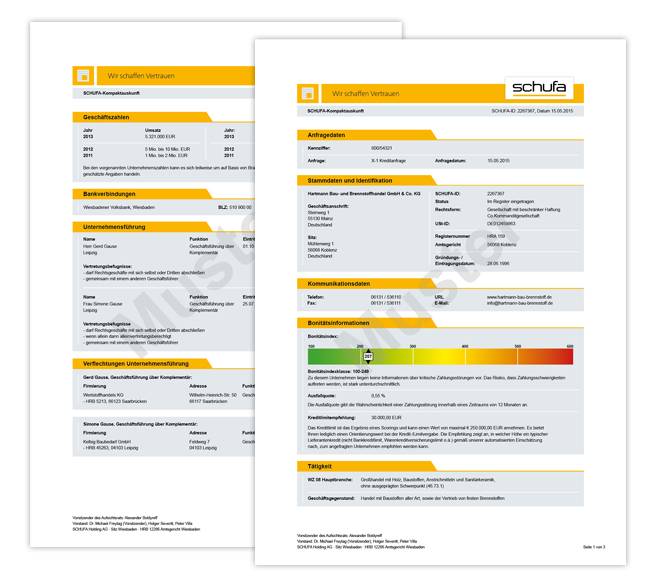

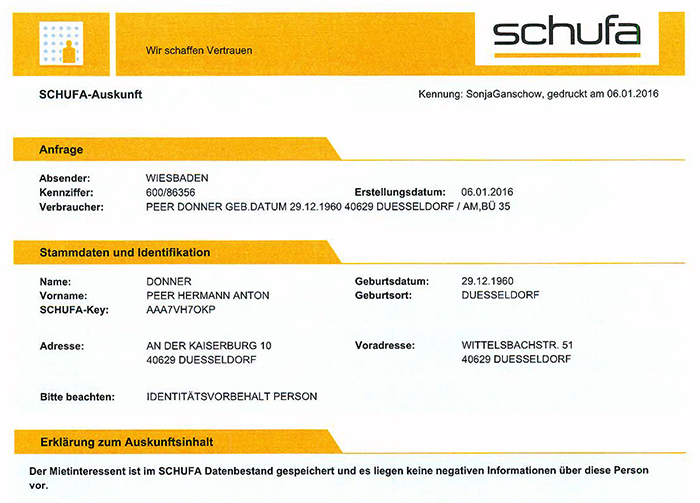

ШУФА (нем. SCHUFA). Как это работает на практике?

Например, при обращении в кредитную организацию заявителю необходимо предоставить большой объем информации о месте работы, заработной плате и так далее. Так вот, благодаря ШУФА, он может получить ее в одном месте без необходимости тратить время на походы по многочисленным организациям.

ШУФА включает сведения из разных организаций, которые вносят взносы и получают право пользоваться собранной информацией при необходимости узнавать все данные о потенциальном клиенте, включая наличие положительных и отрицательных кредитных историй, влияющих на принятие решение по данному человеку. Причем информация запрашивается только в том случае, когда человек конкретно обращается за получением кредита, заключением контракта и т.д.

То есть ШУФА – это не «справочное бюро» для всех, а информация, которая предоставляется только по запросу организации, куда обратился житель Германии для решения вышеназванных задач или по личному запросу.

Как правило, ответ из ШУФА ограничивается однозначной формулировкой: «надежный» или «не заслуживающий доверия». Но при необходимости запрашивающая организация может получить развернутую информацию по всем эпизодам, связанным с финансовой ответственностью клиента.

Плохая кредитная история — это

Почему кредитная история испортилась

По вине банка

- В вашу историю вписали данные вашего тезки. Из-за этого вы стали злостным неплательщиком.

- Вы вовремя внесли платеж, но банковский сотрудник не поставил нужную галочку. Из-за этого появилась отметка о просрочке.

- Вам одобрили кредит, а вы от него отказались. В этом случае банк может указать в отчете отклонение заявки.

Из-за перечисленных причин, о которых вы можете и не знать, банки отказывают людям с плохой КИ в кредите.

По вине человека

Причина 1. Вы допускаете просрочки. Особенно опасно, когда пауза длится 3 и больше месяцев или кредитор подал на вас в суд. Из-за этого в КИ появляются негативные отметки. Банки не хотят связываться с нарушителем договора. Для чего им давать кредит человеку, который не погашает его?

Причина 2. Вы копите долги: не оплачиваете алименты, услуги ЖКХ, штрафы и т. д.

Причина 3. Вы подаете много заявок на кредит. В кредитной истории отражается общее количество поданных заявок, а также количество одобренных и отклоненных. Что это значит для кредитора? Во-первых, что у человека финансовые проблемы. Во-вторых, если много заявок отклонили это означает что к нему нет доверия.

Причина 4. Вы часто изменяете персональные данные в своем досье. Человек может сменить адрес проживания, номер мобильного телефона и даже фамилию. Это нормально, если не происходит слишком часто. В противном случае, вызывает подозрения.

Причина 5. У вас много действующих кредитов

Банки пробивают по базе и принимают во внимание сумму, которую вы ежемесячно отдаете для погашения долгов. Так они рассчитывают долговую нагрузку

Эта сумма не должна превышать 40% от официального дохода. В противном случае, новый кредит вам не выдадут.

Причина 6. Вы злоупотребляете микрозаймами. Значит, вам постоянно не хватает до зарплаты. Для банков это означает, что вы не умеете планировать свои траты и распоряжаться бюджетом.

Причина 7. Вы досрочно погашаете кредиты. Заемщику это выгодно, ведь он сокращает свою переплату. А банкам — нет, ведь они недополучают прибыль. Не все, ведь им нужно сохранять свое место в рейтинге, но некоторые финансовые учреждения из-за этого отклоняют заявку.

Причина 8. У вас нет кредитной истории. У банков это вызывает подозрения. По ее длительности и качеству они судят об ответственности и платежеспособности претендента. Если в КИ нет данных, то финансовое учреждение сильно рискует при оформлении кредита.

| Банк | Сумма | Срок | Ставка |

|---|---|---|---|

| Уралсиб | 2 000 000 рублей | до 7 лет | от 9,9% |

| МТС Банк | 5 000 000 рублей | до 5 лет | от 6,9% |

| Промсвязьбанк | 3 000 000 рублей | до 7 лет | от 5,5% |

| СКБ-Банк | 1 500 000 рублей | до 5 лет | от 7% |

| Банк Открытие | 5 000 000 рублей | до 5 лет | от 6,9% |

| Росбанк | 3 000 000 рублей | до 5 лет | от 6,5% |

| Тинькофф | 2 000 000 рублей | до 3 лет | от 9,9% |

| Почта Банк | 1 500 000 рублей | до 5 лет | от 9,9% |

| УБРиР | 1 500 000 рублей | до 7 лет | от 8,5% |

| ВТБ | 5 000 000 рублей | до 7 лет | от 7,5% |

| Райффайзенбанк | 2 000 000 рублей | до 5 лет | от 7,99% |

| Металлинвестбанк | 3 000 000 рублей | до 7 лет | от 8,5% |

| СМП Банк | 3 000 000 рублей | до 7 лет | от 9,5% |

| Банк Хлынов | 1 500 000 рублей | до 7 лет | от 8,8% |

| Датабанк | 1 000 000 рублей | до 5 лет | от 11,5% |

| РНКБ | 3 000 000 рублей | до 7 лет | от 10,9% |

| МКБ | 3 000 000 рублей | до 15 лет | от 10,9% |

| Банк Зенит | 3 000 000 рублей | до 7 лет | от 10,9% |

Узнайте, какой банк одобрит рефинансирование

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам рефинансирование. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Что делать с плохой кредитной историей

Если были ошибки

- Гражданин подает запрос в бюро кредитных историй, лично посетив его или дистанционно: на сайте, по почте. Требования должны быть подтверждены фактами и документами.

- БКИ направляет запрос в банк, который предоставил ошибочные данные.

- Банк проверяет запрос и подтверждает правоту обратившегося лица.

- БКИ удаляет ошибочные данные в течение 1 месяца и сообщает об этом владельцу истории.

Если банк отрицает правоту клиента, то обладателю испорченной КИ стоит обратиться в суд. В качестве доказательств выступят: договор, график платежей, справка о погашении кредита и все квитанции, подтверждающие своевременность внесения платежей. Покажите их в суде, и это повлияет на вашу КИ.

Если это — вина самого человека

- Подайте заявку на кредит или займ на минимально возможный срок.

- Вносите платежи своевременно и в полном объеме.

- Ожидайте обновления данных в кредитной истории.

- Повторно возьмите кредит или займ и, соблюдая все условия, погасите его.

Вместо кредита или займа можно оформить кредитную карту. Погашать ее следует и до окончания льготного периода, и после, чтобы дать возможность банку заработать на вас. Что именно вы оформите будет зависеть только от вас. Все способы одинаково влияют на вашу КИ.

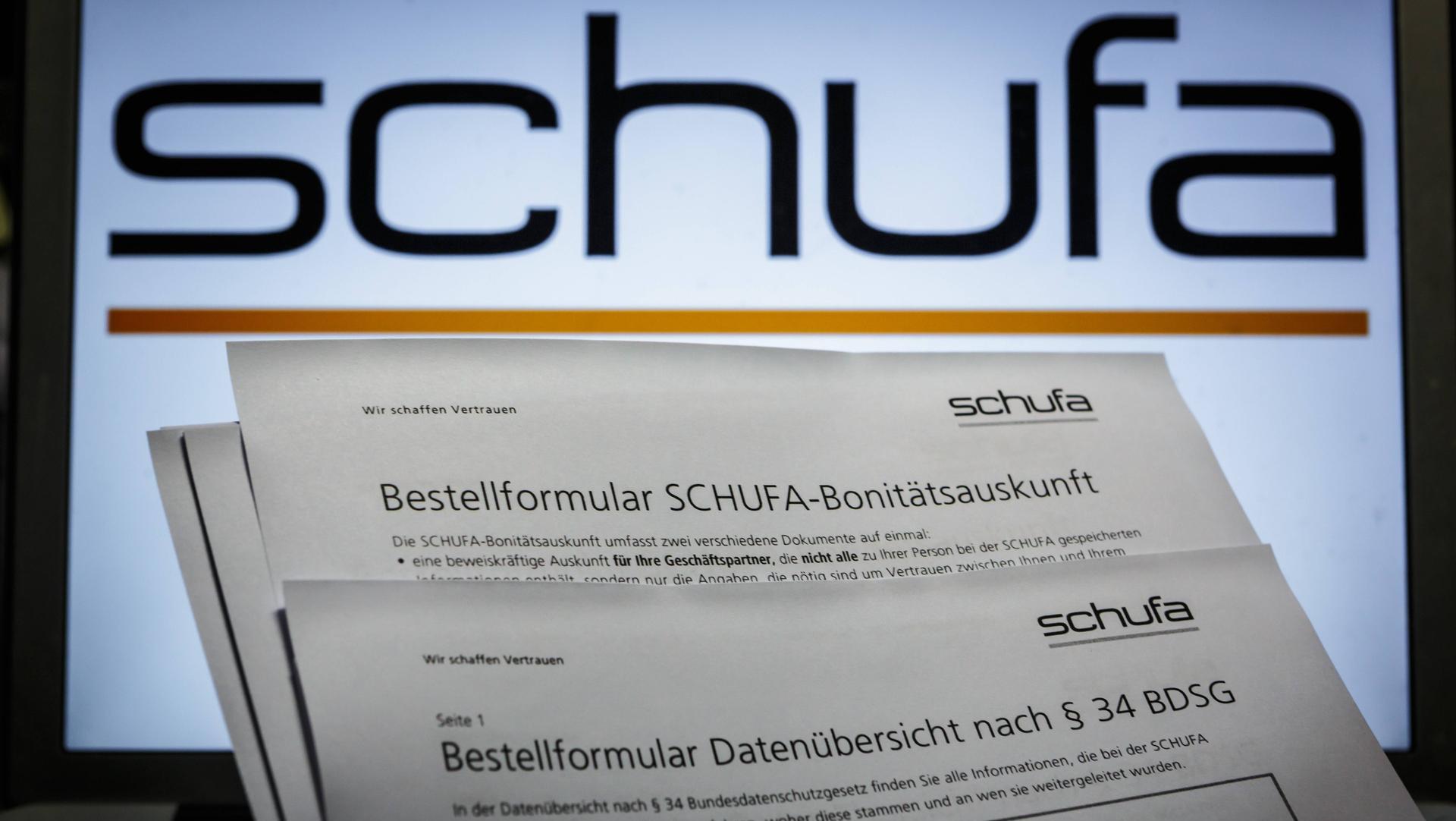

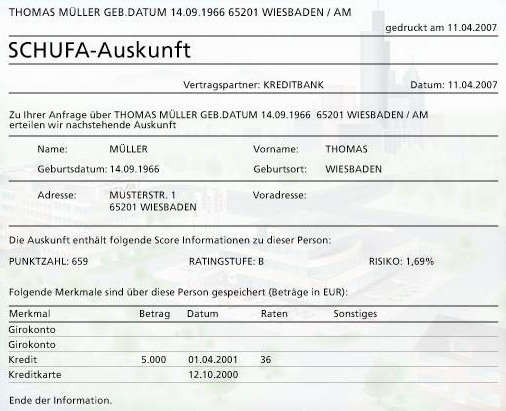

Что такое Schufa и о чем она предоставляет информацию?

«Ассоциация защиты общей безопасности» (Schutzgemeinschaft für allgemeine Kreditsicherung, Schufa) — крупнейший поставщик информации о кредитоспособности частных должников в Германии на протяжении более 70 лет.

Schufa хранит информацию примерно о 65 миллионах немецких граждан. В общей сложности это более 600 миллионов единиц данных, которые предоставляют информацию о кредитоспособности частных лиц.

Название компании: Schufa Holding AG.

Веб сайт: https://www.schufa.de/

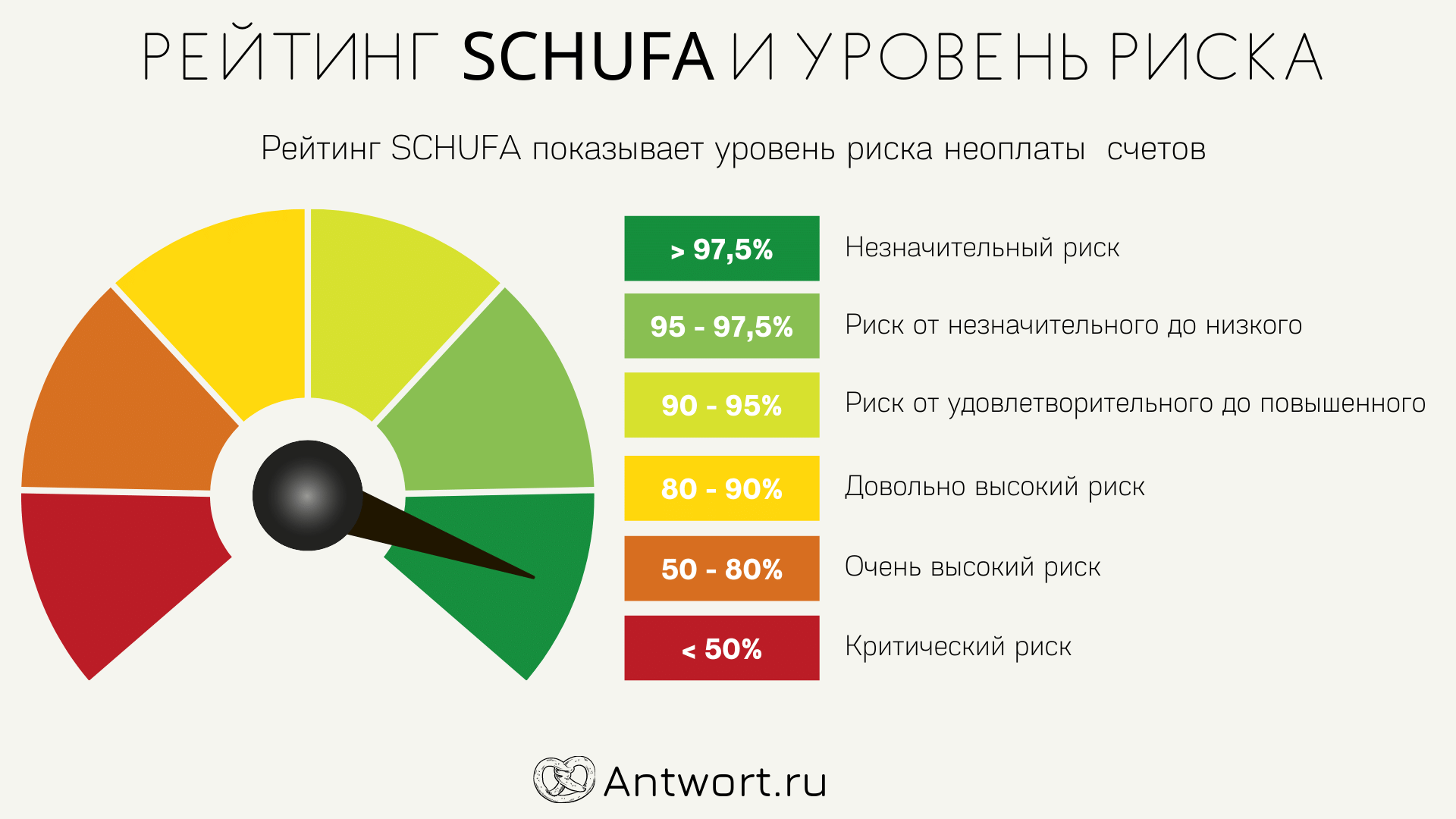

Шкала кредитного доверия

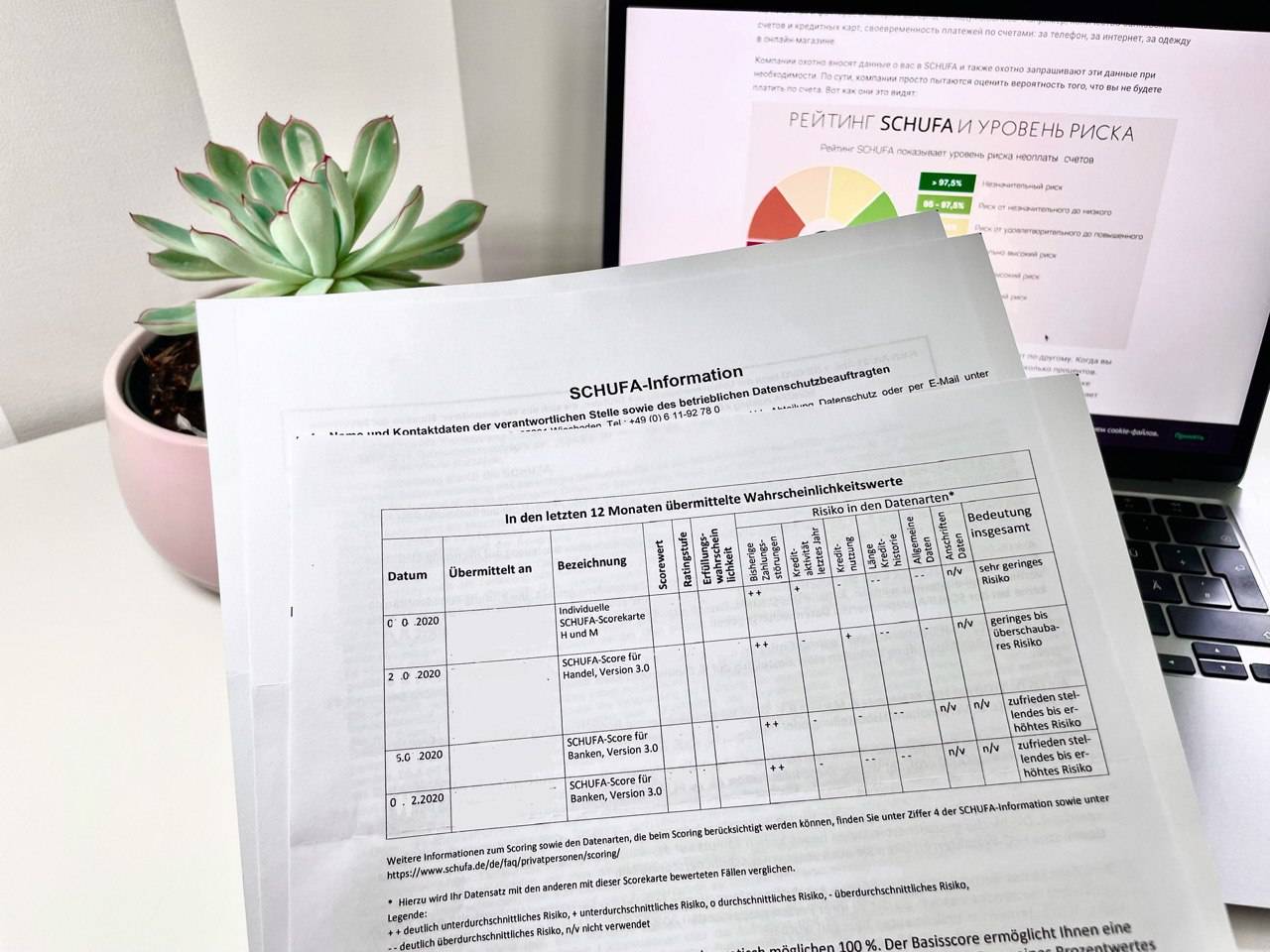

На основании платежного поведения человека в прошлом, Schufa составляет прогнозы платежного поведения в будущем, и переводит их в числовые значения. Шкала варьируется от 0 до 1000. Чем выше значение, тем лучше кредитный рейтинг.

- 0 — очень плохая история платежей в прошлом;

- 1 — очень плохая история платежей или нет данных;

- 1000 — идеальная оценка.

Значение Schufa 1 является исключением. Его присваивают тем людям, по которым нет данных, или тем, кто недавно переехал.

Информацию Schufa получает от компаний, которые взаимодействуют с потребителями. Такую информацию можно получить только с разрешения. Поэтому в договора вносят целый раздел, который касается сбора финансовой информации.

Кто просит данные кредитного рейтинга

По собственным данным, Schufa получает 270 000 запросов каждый день. Банки, телекоммуникационные компании, крупные торговые сети и т. д. которые хотят оценить вероятность невыполнения кредита или невыполнения контракта до его заключения хотят знать кредитный рейтинг своих будущих клиентов. Так например, практически любой договор аренды жилой недвижимости заключается арендодателем только после проверки кредитоспособности арендатора, опираясь на данные Schufa.

В Schufa фиксируется различная информация:

- ФИО, дата и место проживания;

- кредиты и их своевременное погашение;

- даты открытия текущих банковских счетов (Girokonto);

- счетов кредитных карт платежных систем Visa, Master Card, и т.д.;

- данные договоров на мобильную связь и интернет;

- данные от различных торговых сетей и организаций.

Данные о текущей личной ситуации человека не хранятся в файле Schufa (например, суммы вкладов на счетах и общее финансовое состояние частного лица). Именно по этой причине бывает, что несмотря на хорошую ситуацию с доходом, значение кредитного доверия может быть плохим.

Ответы на вопросы

Сколько хранятся сведения в БКИ

- В силу вступило решение суда об удалении конкретной истории.

- Обладатель принял решение полностью оспорить историю. Так случается, когда она была неправильно сформирована, в нее были внесены ошибочные данные, а БКИ рассмотрело претензию и стало на сторону заявителя.

- Прошло 5 и более лет после того, как в центральный каталог кредитных историй были переданы истории от ликвидированного, исключенного или расформированного бюро. В этом случае КИ может быть выкуплена во время торгов другим бюро или, если этого не произошло, аннулирована через 5 лет.

Как часто обновляется кредитная история

Например, вы внесли платеж по кредиту в понедельник. Значит, до выходных сотрудник банка должен передать информацию в БКИ.

- Ф. И. О.

- паспортные данные;

- информация об оформленных кредитах или займах и порядке их погашения.

- Персональная информация изменилась. Например, сменился паспорт или фамилия.

- Информация в отношении долговых обязательств изменилась. Например, был оформлен новый кредит или досрочно погашен действующий.

- Ее владелец подал претензию, так как в отчет внесли ошибочные данные.

- Она аннулирована из-за окончания срока хранения или других обстоятельств.

Может ли посторонний человек узнать мою кредитную историю

- Ее владелец.

- Страховая компания, финансовое учреждение или работодатель после получения разрешения от владельца.

- Центральный каталог кредитных историй, но только титульную часть.

- Суд или прокуратура после подачи официального запроса.

То есть, если сам владелец против разглашения конфиденциальной информации, то посторонний человек не сможет узнать его КИ. Исключение — суд и прокуратура.

Способы исправления кредитной истории с помощью банка

Перед тем как выбрать банк для исправления испорченной кредитной истории необходимо разобраться с причинами низкого рейтинга и подобрать оптимальный способ его восстановления. Рекомендуется предварительно запросить отчет во всех крупнейших бюро кредитных историй. Если в нем будут обнаружены ошибки, то рекомендуется пройти исправление кредитной истории в бюро кредитных историй (БКИ) или первоначального кредитора и только затем улучшать кредитный рейтинг.

Все варианты исправления КИ с помощью банка сводятся к созданию в БКИ новых записей об успешно выплаченных новых кредитах. Они постепенно будут ослаблять влияние старых просрочек.

В каждом конкретном случае ответ на вопрос, реально ли изменить плохую кредитную историю через новые ссуды будет индивидуальным. Обычно если старые просрочки закрыты, и они не были слишком длительными, то это вполне реально. Но исправление кредитной очень плохой истории в банках может быть невозможно из-за отказов в предоставлении даже маленьких кредитов или в выдаче кредитных карт.

Взять потребительский экспресс-кредит

Самый простой вариант получить новую положительную запись в отчете БКИ — взять новый кредит и погасить его своевременно. Брать в долг крупную сумму необязательно, да и получить ее с низким рейтингом сложно. Рекомендуется брать кредит для исправления кредитной истории по программам экспресс-кредитования.

Перед тем как исправить КИ с помощью нового кредита в банке надо внимательно подойти к выбору подходящего предложения. Только после этого можно оформлять заявку, подписывать документы и получать деньги.

Исправление КИ будет происходить автоматически с каждым платежом, внесенным по графику. Никаких дополнительных действий совершать не требуется. Банк будет передавать данные в БКИ.

Особенности экспресс-кредитов наличными

- Минимальные требования к заемщикам и пакету документов. Обычно нет необходимости представлять справки о зарплате.

- Быстрое одобрение и получение. Часто деньги можно получить за 1-2 часа или максимум на следующий день.

- Относительно небольшие суммы. Они могут достигать 300 тыс. – 2 млн рублей, но рассчитывать на максимальную сумму при неидеальной КИ не стоит.

- Удобные сроки кредитования. Они могут достигать 3-5, а иногда и 7 лет.

Если клиент допускает вновь просрочки, то вместо улучшения рейтинг будет ухудшаться. Из-за этого исправление кредитной истории с помощью банка в дальнейшем может стать недоступно.

Оформить кредитную карту или карту рассрочки

Еще один вариант повысить свой кредитный рейтинг – взять бесплатную кредитную карту для исправления КИ или оформить карту рассрочки. Они предназначены прежде всего для оплаты покупок, но данные по кредиткам также передаются в БКИ.

Исправление плохой кредитной истории в банке с помощью кредиток и карт рассрочки имеет ряд особенностей:

- Одобряют кредитку или карту рассрочки проще, чем ссуду наличными. Этот вариант доступен часто, даже если взять новый кредит для исправления кредитной истории не получилось.

- Можно избежать переплаты по процентам и улучшать КИ. Для этого достаточно погашать долг по кредитке до конца грейс-периода, а по карте рассрочки – просто своевременно вносить оплату.

- Если просто получить кредитку или карту рассрочки и не пользоваться ей, то положительно повлиять на КИ она не сможет. Желательно использовать такую карточку в качестве основной при оплате покупок.

- За счет кэшбэка можно сэкономить на покупках. Он доступен деньгами, баллами или бонусами по многим видам кредиток.

Оформить товар в магазине в кредит (POS-кредитование)

Если планируется крупная покупка, то исправить кредитную историю с помощью кредита в банке можно, оформив ссуду на приобретение товара в магазине. Выдают POS-кредиты банки-партнеры конкретной компании. Обычно их представители есть прямо в торговой точке.

Особенности POS-кредитования для улучшения КИ

- Процент одобрения значительно выше, чем по кредитам наличными.

- В некоторых случаях проценты могут компенсироваться продавцом полностью или частично (рассрочки, акции со снижением процентов и т. п.).

- Наличные средства этим способом не получить.

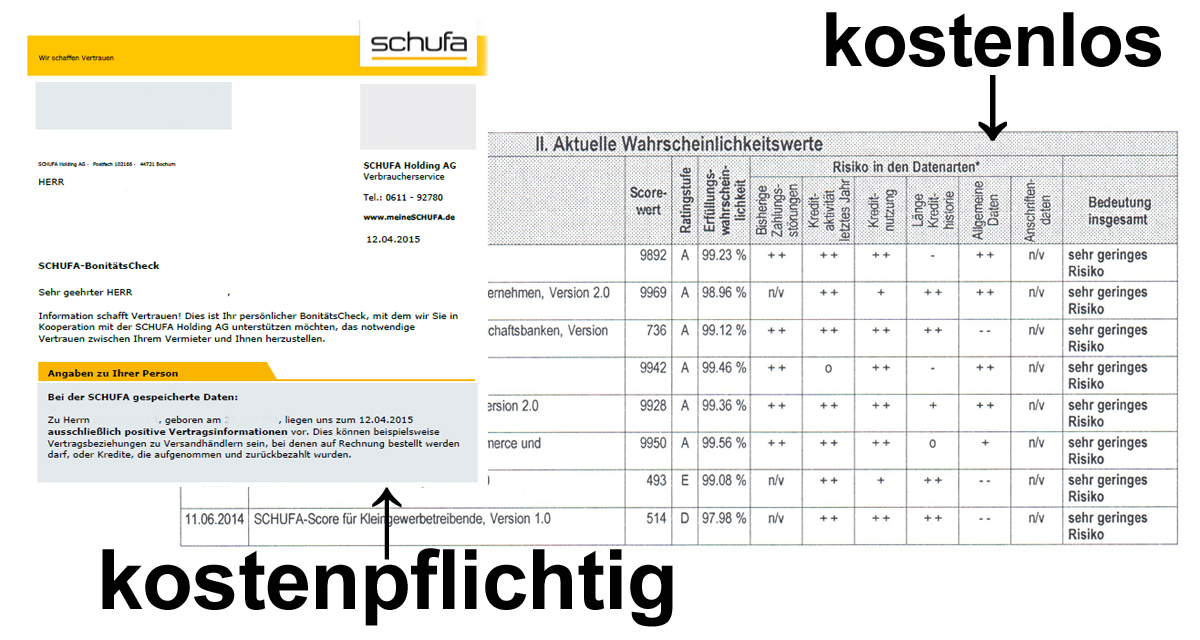

Бесплатно выдаётся на официальном сайте

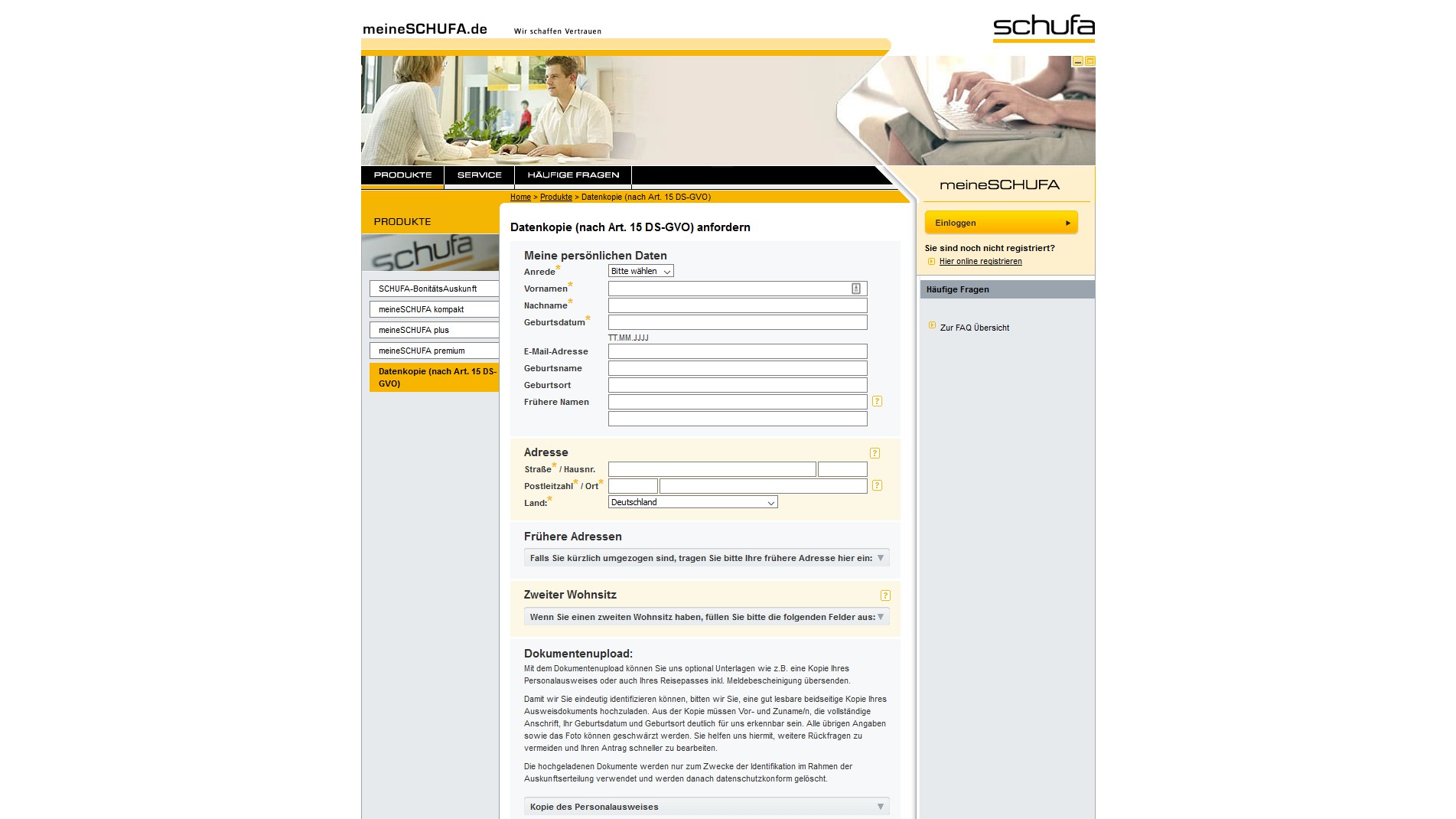

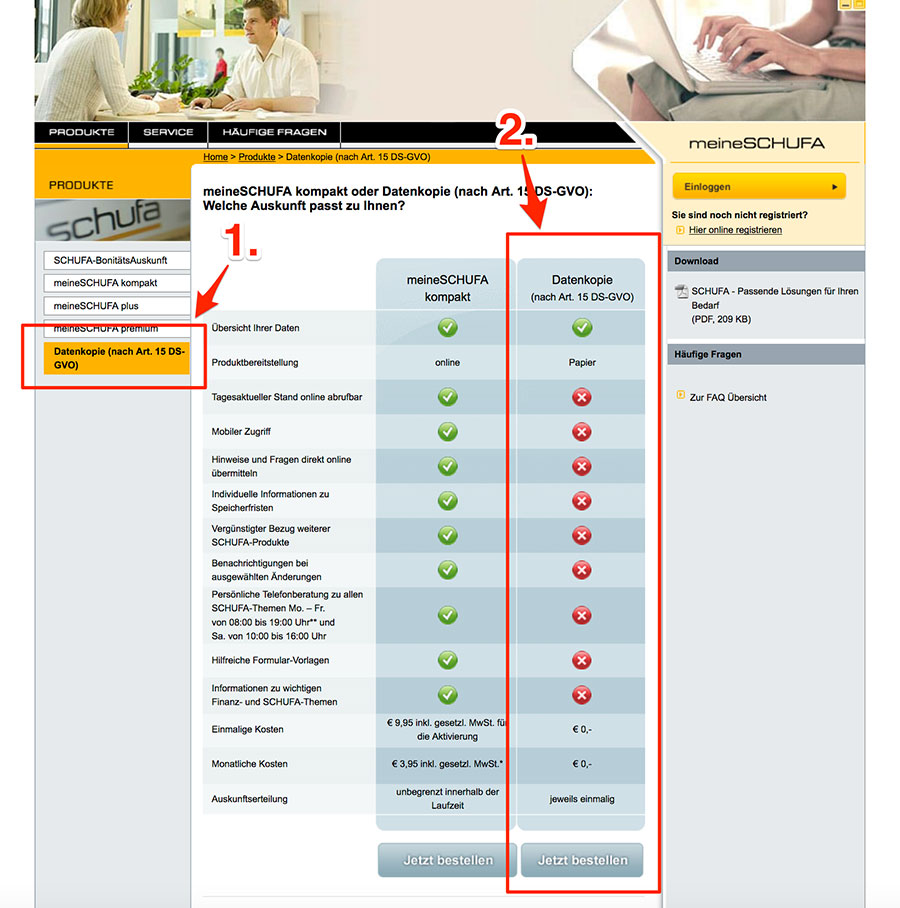

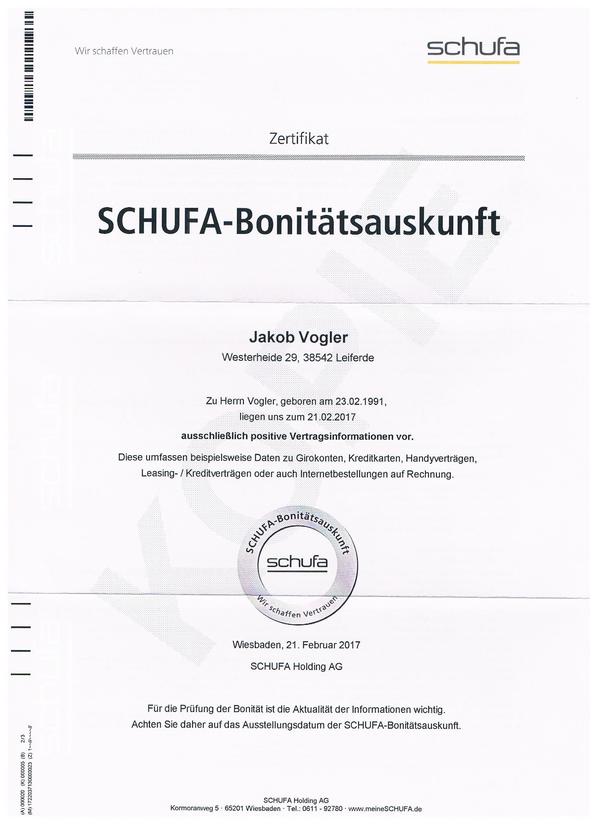

И это не акция, а постоянные правила организации. Каждый налогоплательщик имеет право раз в год бесплатно заказать подтверждающий сертификат (Schufa Auskunft). Такая норма действует уже около восьми лет. Сделать это можно непосредственно на портале Schufa. Вам нужно найти раздел «Сервисы» (Service, кнопка в верхней части сайта слева), затем перейти во вкладку «Формуляры и брошюры» (Formulare und Broschüren).

Далее ваша цель ‑документ Bestellformular: Schufa-BonitätsAuskunft. Вы узнаете его по множеству флажков рядом с надписью: выписка доступна на шести языках, в том числе и на русском. Нажимаете на нужный вам флажок и загружаете формуляр в формате PDF. Распечатав его, вы заполняете и отправляете на почтовый адрес организации:

SCHUFA Holding AG Postfach 61 04 10 10927 Berlin

Через несколько дней вам пришлют заветный документ.

Здесь можно скачать формуляр для выписки Schufa. Bild: скриншот с сайта meineschufa.de

Поглощение Schufa Holding AG

Акции Schufa принадлежат различным банкам и сберегательным кассам, а также некоторым другим компаниям, в том числе торговым.

7 февраля 2022 г. Федеральное управление по картелям (Bundeskartellamt, BKartA) одобрило два проекта слияния, которые были зарегистрированы для контроля за слияниями в связи с текущим конкурсом на покупку акций SCHUFA Holding AG.

С одной стороны, это касается намерения EQT AB приобрести до 100% акций и, таким образом, единоличный контроль над SCHUFA. С другой стороны, TeamBank AG намерен увеличить свою миноритарную долю в SCHUFA.

EQT — шведская материнская компания группы инвестиционных фондов, которые инвестируют в компании из разных секторов. TeamBank является частью группы DZ Bank, материнская компания которой DZ BANK AG Deutsche Zentral-Genossenschaftsbank выступает в качестве центрального учреждения и центрального банка для кооперативных банков. Он работает как коммерческий банк.

Текущие одобрения дают обоим участникам торгов возможность завершить поглощение в соответствии с законом о контроле за слияниями. Ход торгов зависит исключительно от деловых решений.

Что нужно знать о Schufa жителям Германии

Где и как проверить КИ

Как проверить свою кредитную историю? Обладая данными о местонахождении досье с КИ, его можно востребовать:

- в офисе БКИ;

- у официальных партнеров Бюро;

- в офисах крупных банков;

- салонах «Евросети»;

- нотариальных конторах;

- через почту РФ.

Возможны следующие способы:

- с помощью интернета;

- используя почтовую связь;

- во время личного посещения банков, МФО, Бюро КИ и их партнеров.

Для получения данных из досье существуют общие положения, которые следует соблюдать:

- всегда, при личном обращении, предъявляется документ, подтверждающий личность;

- необходимо знание кода доступа к досье;

- требуется регистрация и авторизация на сайтах, предоставляющих КИ в онлайн-режиме.

Через интернет

Как бесплатно проверить кредитную историю в интернете? При помощи онлайн-сервиса досье можно получить без оплаты только в следующих Бюро КИ:

- НБКИ (nbki.ru);

- Equifax (equifax.ru);

- Объединенное Кредитное бюро (bki-okb.ru);

- Кредитное бюро Русский Стандарт (rs-cb.ru).

Все остальные возможности получения досье в режиме онлайн — платные.

Как узнать свою кредитную историю самостоятельно в режиме онлайн? Обратиться в вышеперечисленные Бюро или к их официальным партнерам:

- Акрин (akrin.ru);

- крупным банкам посредством их систем интернет-банкинга (например, Сбербанк Онлайн).

Механизм получения КИ в онлайн-режиме практически одинаков для всех поставщиков информации. Инструкция приведена ниже.

Наиболее удобный способ получить КИ — с помощью личного кабинета в своем банке. Плюсы:

- нет необходимости регистрации и идентификации;

- возможность списывать оплату комиссионных со счета, открытого здесь же.

Минус один — процедура всегда платная.

В банке

Если нет возможности получить досье с КИ в банке через интернет-банкинг, придется посетить кредитный отдел финансового учреждения лично. Здесь специалист банка попросит оплатить услугу, а затем заполнить заявление-запрос о предоставлении досье и предъявить документы. В течение небольшого промежутка времени история будет получена и распечатана менеджером отдела.

В офисе «Евросеть»

По аналогичной схеме проходит получение досье через офис «Евросети». Здесь также необходимы личное присутствие, наличие паспорта или других подтверждающих личность документов, код субъекта КИ. После оплаты услуги сотрудник фирмы-партнера свяжется с указанными в запросе БКИ и в течение нескольких минут распечатает данные истории или сбросит их на электронную почту.

В Бюро КИ

Получение кредитной истории непосредственно в Бюро КИ возможно через интернет, в ходе личного посещения или же с помощью письменного запроса (телеграммы). Механизм получения КИ онлайн описан выше.

Посещение же офиса требует аналогичных действий, как при получении досье через «Евросеть». Запрос КИ с помощью телеграммы точь-в-точь повторяет действия при запросе кода субъекта кредитной истории. Единственное отличие — необходимо указать код субъекта КИ.

Выбирая способ получения досье с КИ, следует обращать внимание на стоимость услуги. Она может значительно колебаться

Отметим, что в последнее время банки стали все больше уделять внимание рейтингу заемщика (скоринговый балл). Его рассчитывают и предоставляют всего три организации:

- MoneyMan;

- MyCreditStatus;

- MyCreditInfo.

За услугу необходимо платить, предоставляется через интернет.

Как можно исправить плохую кредитную историю

Плохая кредитная история (КИ) возникает вследствие нарушения финансовых обязательств, что проявляется в виде просроченных платежей или уклонения от регулярных взносов. Существует ошибочное мнение о том, что высокий рейтинг у заемщика будет при полном отсутствии у него в прошлом финансовых обязательств. На самом деле идеальная КИ – это имевшиеся в наличии и полностью и своевременно погашенные ссуды.

Если история займов испорчена, ее можно исправить. Сделать это возможно такими способами:

- Оформите кредитную карту и используйте ее для оплаты покупок безналичным способом, вносите деньги на счет своевременно, чтобы оставаться в льготном периоде. Это позволит бесплатно пользоваться средствами и исправлять историю, поскольку данные об операции отражаются в отчете.

- Оформите микрозайм. Рекомендуем взять не более 3000 рублей и вернуть деньги в срок. Многие МФО предлагают получить первый заем без процентов.

- Примите участие в программе «Кредитный доктор» от Совкомбанка. Банк предоставляет деньги под высокий процент на срок 3-6 месяцев.

Улучшение кредитной истории через займ

Для улучшения кредитной истории микрозаймы подходят лучше всего, т. к. на большие суммы лицам из «черных списков» рассчитывать точно не придется, а МФО (микрофинансовые организации) часто вообще не обращают внимания на КИ заемщика, при этом они являются легальными организациями, включенными в государственный реестр (согласно Федеральному закону №151-ФЗ) с регистрацией через ЦБ РФ. Да, придется смириться с высокой процентной ставкой. Это плата за высокий риск МФО по невозврату кредита. Если же погашать задолженности своевременно, и не занимать крупные суммы на длительный срок, то переплата будет незначительной (по крайней мере, предсказуемой). Вот почему оформление микрокредита для исправления КИ привлекательно:

- минимум документов. Большинство компаний требуют только паспорт;

- поручительство не требуется. Максимальная сумма заемных средств в рамках МФО – 100 тыс. рублей. Но для исправления кредитной истории достаточно и 1—3 тыс. рублей;

- решение по выдаче средств происходит моментально;

- клиенты могут подать заявку через интернет, в офисе банка или обратиться в Контактный центр;

- большая конкуренция на рынке микрокредитования позволит заемщикам подобрать идеальный вариант для финансирования.

Деньги обычно перечисляют в течении 5—15 минут на элетронный кошелек или банковскую карту, тратить их можно сразу. Погашение задолженности происходит по той же схеме – с банковской карты или электронного кошелька. Выбор остается за заемщиком, иногда ему самому удобнее пойти и заплатить в офисе или через терминал (например, чтобы сохранить бумажный чек).

Исправить свою кредитную историю значительно труднее, чем испортить ее. Этот довольно длительный процесс обычно происходит так:

- заемщик оформляет договор на новую ссуду. Рекомендуется выбрать небольшой микрозайм с максимальным лимитом около 3 тыс. рублей;

- после получения средств пользователь должен ознакомиться с графиком плановых выплат. Не следует его нарушать: досрочное гашение снизит и без того невысокие баллы рейтинга;

- после выплаты точно по графику ссудного договора следует оформить займ на таких же условиях, тоже придерживаясь регулярных внесений;

- для заметных изменений рейтинга плательщика количество минимальных займов должно быть не менее трех.

Подойдите к выбору МКК (микрокредитной компании) ответственно, убедитесь, что условия микрозайма вам понятны и что они вас устраивают, уточните, отправляет ли МФО сведения в бюро кредитных историй. На «Кредитометре» вы можете изучить информацию о десятках микрофинансовых компаний в разделе Микрозаймы. Мы тщательно изучаем их официальные сайты и публикуем честные обзоры

Обращайте внимание на рейтинг компании на нашем сайте и на отзывы должников

Кредитная история – показатель платежеспособности и ответственности гражданина. Рекомендуется регулярно проверять информацию. Это позволит своевременно обнаружить мошенников, оформивших заем на чужое имя. Сведения о КИ содержатся в кредитном отчете, получить который вправе бесплатно каждый гражданин два раза в год. Таким образом, одним из ответов на вопрос «Зачем нужен кредитный отчет» является защита кредитной репутации и собственного финансового благополучия.

Основная часть

В этом разделе, который может запросить любой банк, расписана подробная информация обо всех действующих и закрытых кредитных соглашениях. По инициативе БКИ информация может делиться на подразделы, представляя более удобный доступ ко всем кредитным обязательствам указанного лица.

В структуре обязательно расписывается:

Список оформленных займов с фактически использованными суммами, задолженностями и просрочками по каждому из них; Информация по каждому отдельному кредиту: Данные заемщика (паспортные данные, дата рождения, адрес регистрации и проживания, номера СНИЛС и ИНН); Данные кредитора; Информация о кредитном договоре: номер договора и счета, срок и валюта кредитования, сумма займа и размер платежей, установленная процентная ставка, срок погашения и текущий статус, дата окончания кредитного соглашения и причина; История платежей с суммами и сроками погашения; Важно! При наличии просрочек эта информация указывается по конкретному платежу с указанием периода, в течение которого заемщик не выполнял обязательства. При наличии предоставляется информация о поручительстве по конкретному соглашению; Информация об отсрочках и кредитных каникулах, если такие услуги предоставлялись (с указанием причин и подтверждающими документами). Отчет будет содержать соответствующие таблицы для каждого из оформленных займов

Отчет будет содержать соответствующие таблицы для каждого из оформленных займов.

Если отчет содержит отдельную историю с погашенными кредитами, значит, информация будет иметь такой же вид, только с указанием даты последнего платежа и информацией о способе закрытия: по сроку, досрочное или списание задолженности и ее причина.