Что делать, если потеряли предыдущие квитанции на оплату патента?

Нередко случается, что квитанции утеряны или во время оплаты через терминал, в устройстве закончилась кассовая лента. Как быть в такой ситуации и можно ли восстановить эти выписки?

Выход следующий. Если человек знает реквизиты и помнит, хотя бы примерное время и точное число, когда он перечислил деньги, достаточно просто обратиться в банк, где была проведена операция. По факту запроса сотрудник компании распечатает дубликат квитанции и заверит ее печатью организации. Каким именно способом перечислялись средства, значения не имеет.

Справка! От заявителя потребуется предъявление гражданского паспорта.

Ответы на часто задаваемые вопросы по теме “Налоги иностранного гражданина работающего в России (по патенту) в 2023 году”

Вопрос: Являюсь гражданином Узбекистана, приехал в Россию на заработки Планирую работать на протяжении как минимум 2 лет. Могу ли я оформить налоговые вычеты, информацию о которых я нашел в статьях 218 НК РФ, 219 НК РФ, 220 НК РФ, 221 НК РФ?

Ответ: Вы имеете право на получение налоговых вычетов, упомянутых в статьях 218-221 НК РФ, только после того, как станете налоговым резидентом РФ. Это случится, когда Вы будете фактически находиться на территории России не менее 183 календарных дней на протяжении года (183 дней подряд, не частями).

Вопрос: Уплачивает ли работодатель страховые взносы на случай профессиональных заболеваний и несчастных случаев за работников-иностранцев из стран СНГ?Ответ: Да, причем страховые взносы установлены по аналогичным тарифам, что действуют в отношении россиян.

О трудовом патенте

Законодатель запрещает работодателю трудоустраивать иностранцев без согласования с госорганами не по пустой прихоти, а для того, чтобы защитить право на труд собственных граждан, поэтому для первых действуют квоты на определенные специальности. Жители «визовых» стран изначально не имеют шансов получить рабочую визу, если таких специалистов можно найти в России. Тем, кто въезжает на территорию РФ по своему внутреннему паспорту, столкнуться с квотами придется уже в региональном УВМ МВД. В подтверждение того, что прибывший профессионал будет востребован в определенном регионе РФ и не создаст неудобств соотечественнику нанимателя, миграционные отделения выдают заявителю трудовой патент.

Узнайте о том, как пройти процедуру оформления, какие потребуются бумаги и тестирования, а также о продлении и прекращении срока действия .

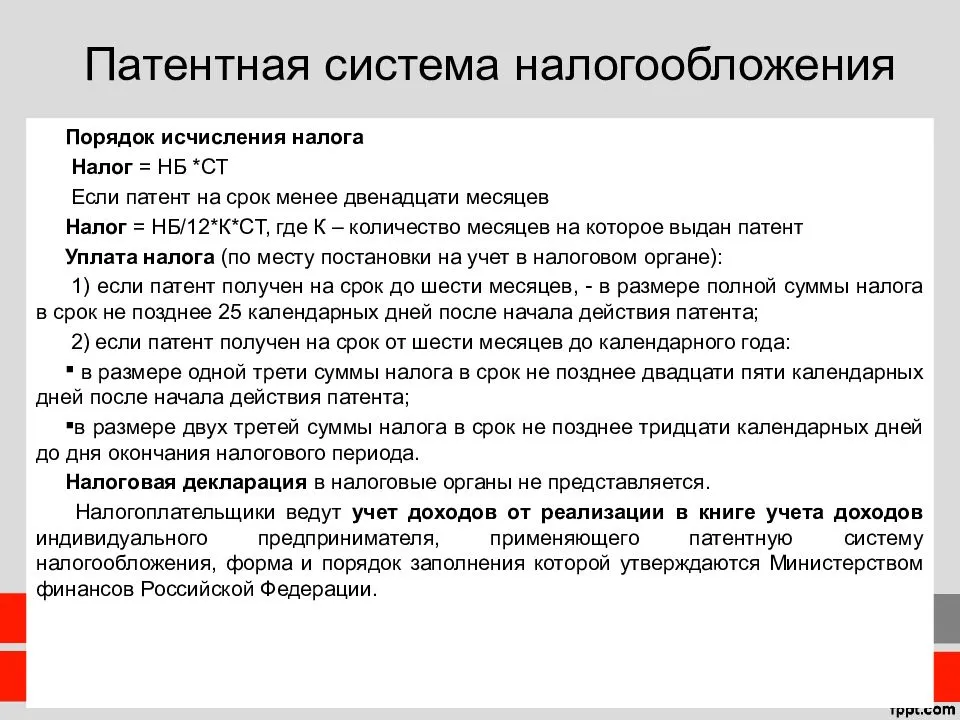

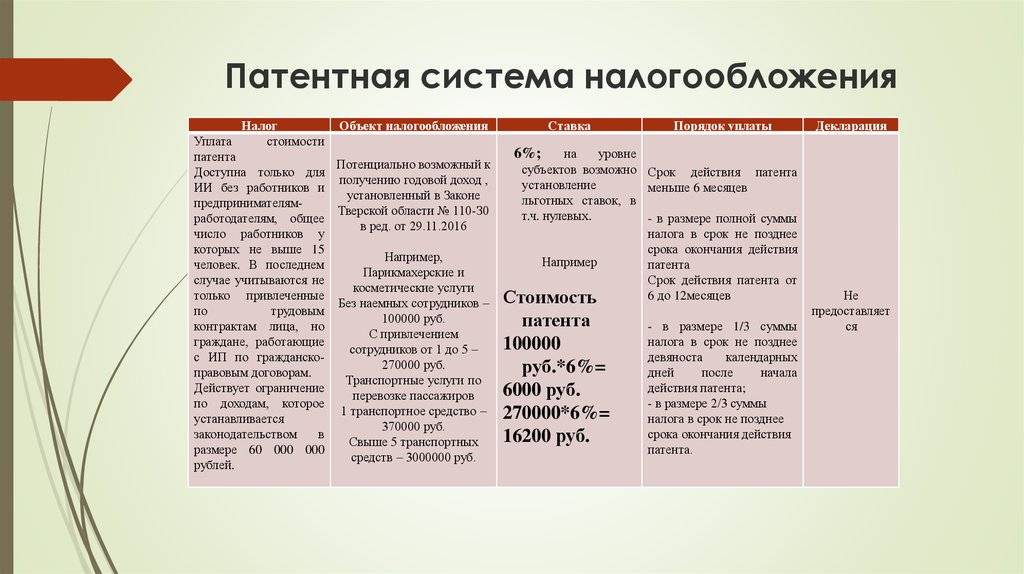

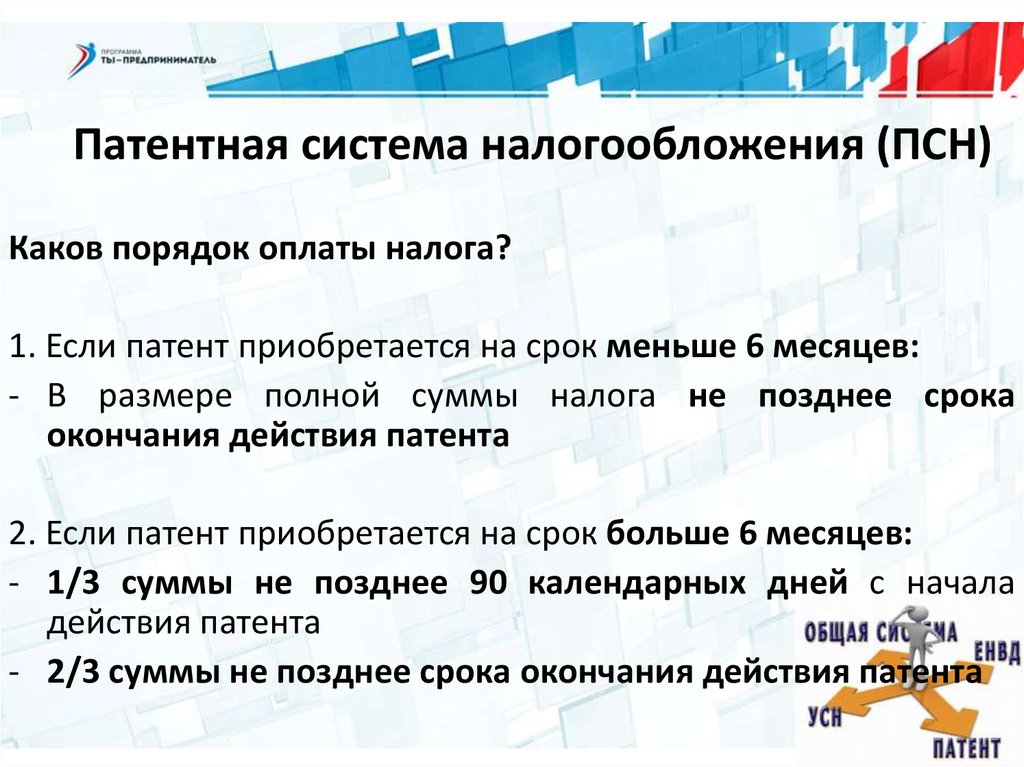

Какую отчетность сдают предприниматели на патенте

Предприниматели, применяющие патентную систему, согласно пунктов 10 и 11 статьи 346.43 Налогового кодекса РФ освобождены от налогов:

- НДФЛ (в отношении своих доходов);

- налога на имущество физических лиц. Которое используется в предпринимательской деятельности (за исключением налога на имущество, который рассчитывается с кадастровой стоимости);

- НДС (кроме НДС, подлежащего уплате при импорте или ввозе товаров. При проведении операций по договорам совместной деятельности. Доверительного управления имуществом, по концессионным соглашениям, а также при выполнении обязанности налогового агента).

Впереди праздники, а вместе с ними – нерабочие дни. Должен ли иностранный сотрудник платить за патент в праздники, и как правильно оплачивать патент – разберем в статье.

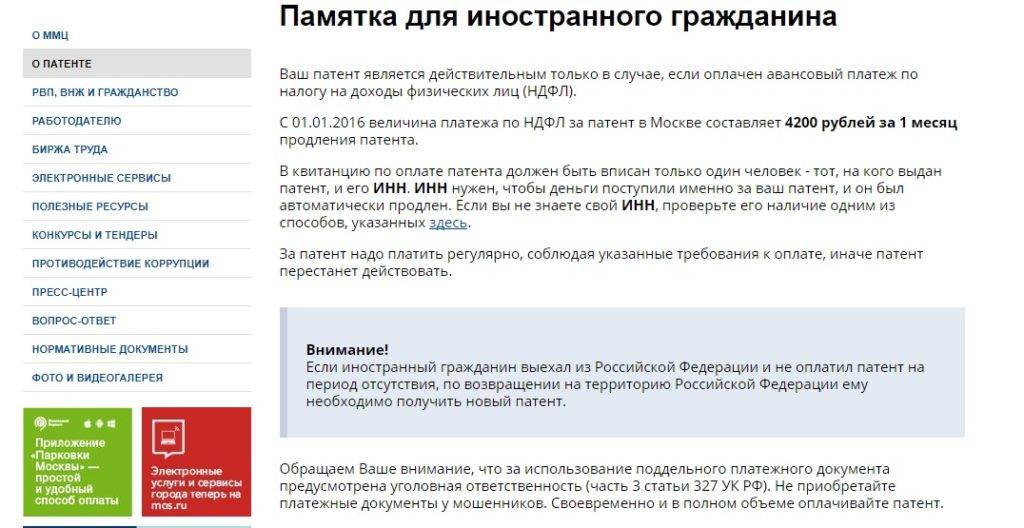

Условие действия патента

Безвизовому иностранцу для работы в России нужен специальный документ – патент. Это карта, в которой указаны сведения об иностранце, его профессии и регионе действия документа.

Примечание редакции: вся информация о патенте собрана в статье Базы Знаний «Патент на работу в России для иностранцев».

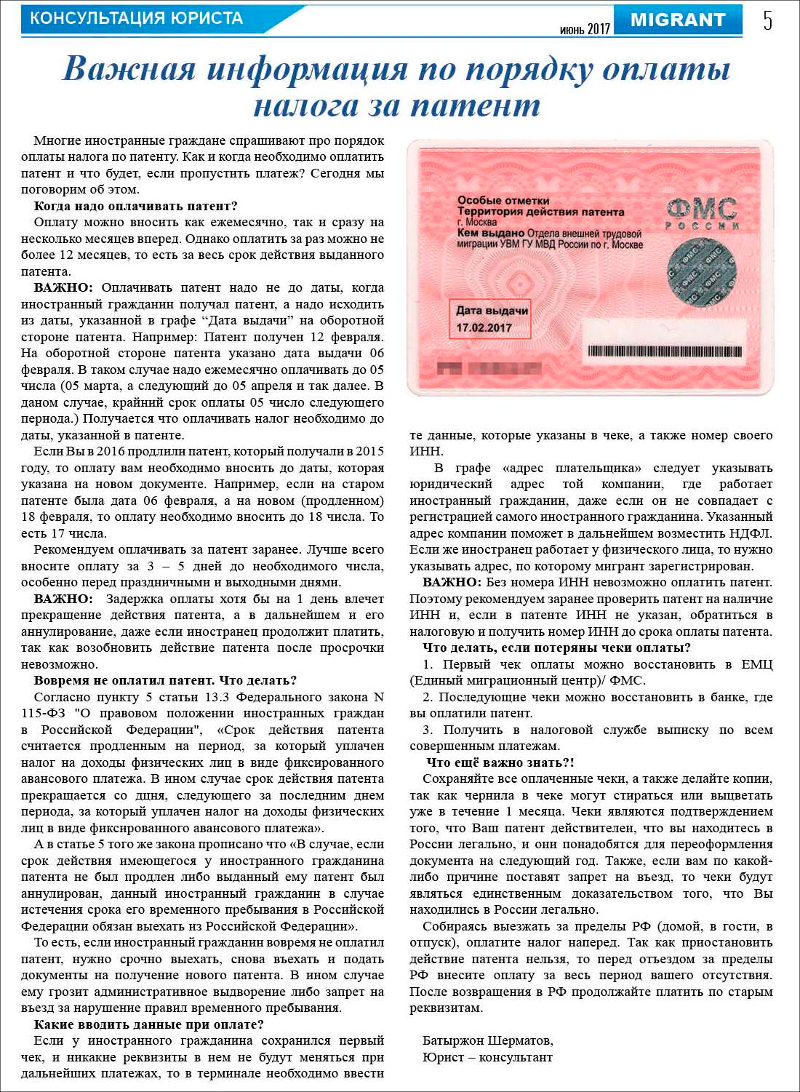

Одно из ключевых условий действующего патента – это чеки об его оплате. Патент нужно своевременно и заранее оплачивать. Иначе документ прекратит действовать.

Примечание редакции: подробнее об авансовых платежах читайте в статье «Авансовый налоговый платеж по патенту».

Поэтому патент иностранного сотрудника должен быть оплачен всегда – в отпуске, на больничном и в праздники. Если иностранец опоздал с оплатой, он остается без документа. А у работодателя будет сотрудник без действующих документов, а его допуск к работе – штраф по . Размер штрафа – до 1 млн рублей или приостановление деятельности организации до 90 суток.

Примечание редакции: об условиях, которые также не освобождают иностранца от платежей по патенту, читайте в статье “Когда можно не платить за патент”

Поэтому работодателю необходимо контролировать и проверять чеки иностранных работников. Рекомендуем сделать это и перед праздниками, чтобы убедиться, что во время и после них все иностранные сотрудники будут с действующими документами. Даже если они едут в отпуск на родину в это время.

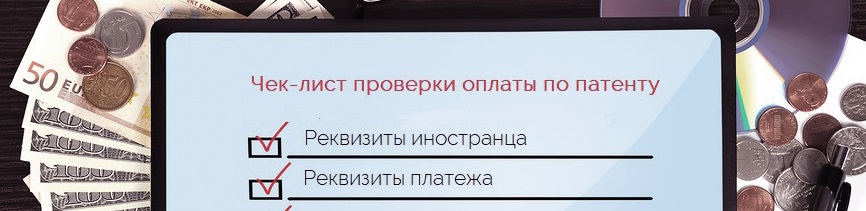

Чек-лист проверки чеков по патенту

Патент нужно не только оплатить вовремя, но и сделать это правильно. Ошибки при оплате патента могут привести к тому, что платеж не будет засчитан, а патент будет просрочен.

На что обратить внимание при проверке чеков:

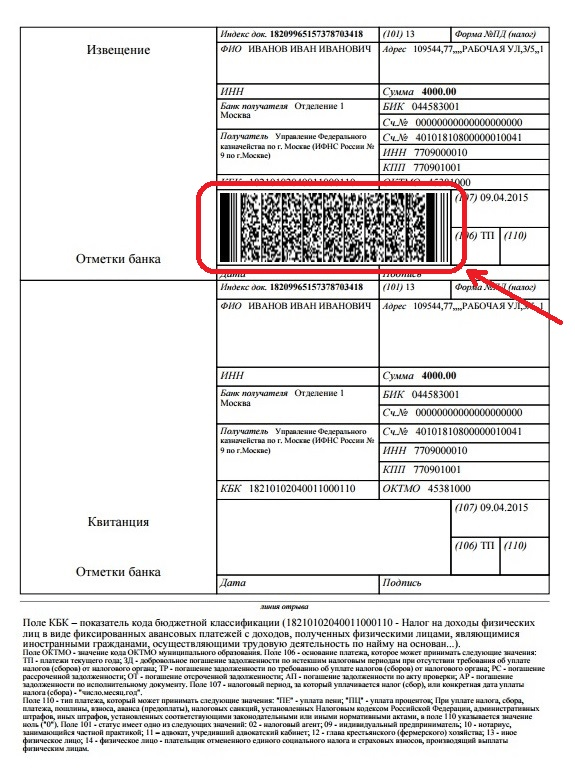

- Верные данные об иностранце: они должны быть указаны так же, как и в патенте;

- ИНН иностранца;

ИНН нужен для того, чтобы налог иностранца был засчитан именно за него и не потерялся. Необходимо проследить, чтобы ИНН в чеке и патенте, если он там указан, совпадали.

Примечание редакции: что будет, если в чеке указан чужой ИНН, читайте в статье “Неверный ИНН в чеке – и патент не действует”.

Реквизиты оплаты;

С 1 мая 2021 года реквизиты оплаты патента уже менялись. Очередное изменение реквизитов ждет иностранцев с 1 января 2022 года – будет другой код КБК.

Примечание редакции: по каким реквизитам платить за патент в 2022 году, читайте в статье «Реквизиты для уплаты патента в 2022 году».

Сумма платежа;

Сумма оплаты за патент складывается из трех составляющих, одна из которых фиксированная, вторая меняется каждый год на федеральном уровне, а третья зависит от региона. Поэтому при проверке платежей после 1 января необходимо проверить, какую сумму иностранец должен оплачивать.

Примечание редакции: региональные коэффициенты утверждены еще не всеми субъектами, но с некоторыми уже можно ознакомиться в статье “Сумма патента в 2022 году”.

Дата оплаты;

Каждый чек иностранца должен быть вовремя оплачен. Патент нельзя приостановить. Как только платеж пропущен – патент не действует. Мы так же не рекомендуем оплачивать патент день в день, как это принято в Москве. Потому что суды не считают такой порядок оплаты верным. Мы разбирали это в статье “Есть Москва, а есть Россия: особенности оплаты патента в столице”. И именно проверка срока действия патента по датам оплаты чаще всего вызывает вопросы. Если они есть и разобраться не получается, советуем привлечь миграционных специалистов.

Подлинность предоставленного чека об оплате.

Помимо того, что указанные данные иностранцы могут внести неверно по ошибке или незнанию, есть ситуации, когда иностранцы умышленно идут на подлог

И эти ситуации тоже нужно принимать во внимание

Примечание редакции: о том, как работодателю обезопасить себя от недобросовестных плательщиков по патенту, читайте в статье “Недействующий патент при оплаченных чеках: уловки иностранцев и защита для работодателя”.

Зачем проверять чеки работодателю

Работодатель несет ответственность за неправильную оплату патента иностранцем. Если патент оплачен неверно, то:

- работодатель остается без сотрудника, ведь работать с иностранцем без документов ему нельзя;

- если выяснится, что у работодателя числится иностранец без действующих документов, ему грозит штраф за привлечение такого сотрудника к работе.

И штраф будет даже если сам иностранец выведен за штат через аутстаффинг. Поэтому рекомендуем до нового года провести миграционный аудит документов и проверить все чеки по патентам. Если сомневаетесь, что можете сделать это сами, отдайте эту работу миграционным специалистам.

Наши специалисты могут взять на себя всю работу с иностранными сотрудниками. Подробнее о миграционном сопровождении в нашей компании читайте на сайте “Отдела миграционного сопровождения”.

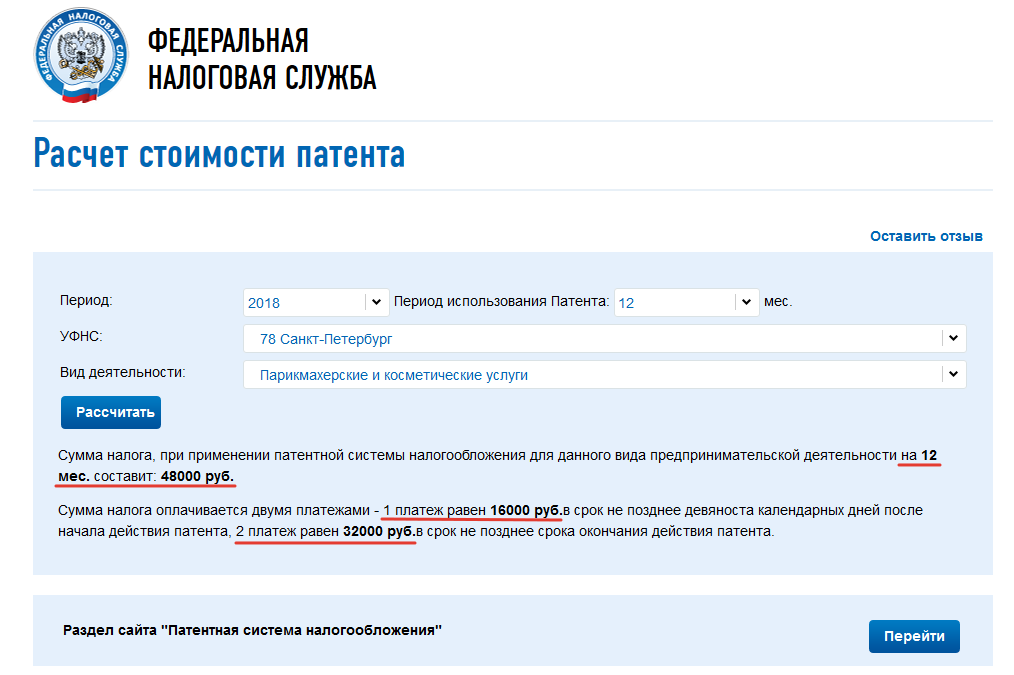

Расчет суммы оплаты

Сумма госпошлины формируется и сообщается налогоплательщику при готовности разрешения. Но многие хотят предварительно узнать ее еще до получения, поскольку каждый субъект РФ имеет право добавлять к базовой величине свой коэффициент, который может повысить стоимость патента в 4 и более раз.

Кстати. Статичные коэффициенты утверждаются каждый год и в силу вступают с 1 января.

Формула расчета

Стоимость рассчитывается по принципу:

- Базовая ставка;

- Добавление коэффициента НДФЛ;

- Добавление регионального коэффициента.

Базовая ставка на 2021 год составляет для всех субъектов РФ 1200 рублей. Коэффициенты в разных регионах могут быть меньше или больше в 4,5 раза.

Формула расчета следующая: ЕП = БС*КД*РК

Вам также могут понравиться

1

Поиск подходящей работы с РВП в РФ

2 648

Таблица. Расшифровка формулы расчета

| Аббревиатура | Расшифровка |

| ЕП | Ежемесячный патентный платеж |

| БС | Базовая ставка, сумма которой едина – 1200 руб. |

| КД | Коэффициент-дефлятор НДФЛ – равен 1,686 |

| РК | Региональный коэффициент – разный для всех субъектов. |

Таким образом, при расчете две постоянные величины и одна переменная перемножаются между собой.

Расчет платежа по Московской области

Региональный коэффициент по области в 2021 году – 2,12535.

ЕП=1200*1,686*2,12535

Сумма, которую иностранный гражданин, работающий по патенту в Московской области, ежемесячно должен платить в 2021 году – 4300 рублей.

Чтобы узнать сумму максимального платежа (12 месяцев), эта сумма умножается на 12.

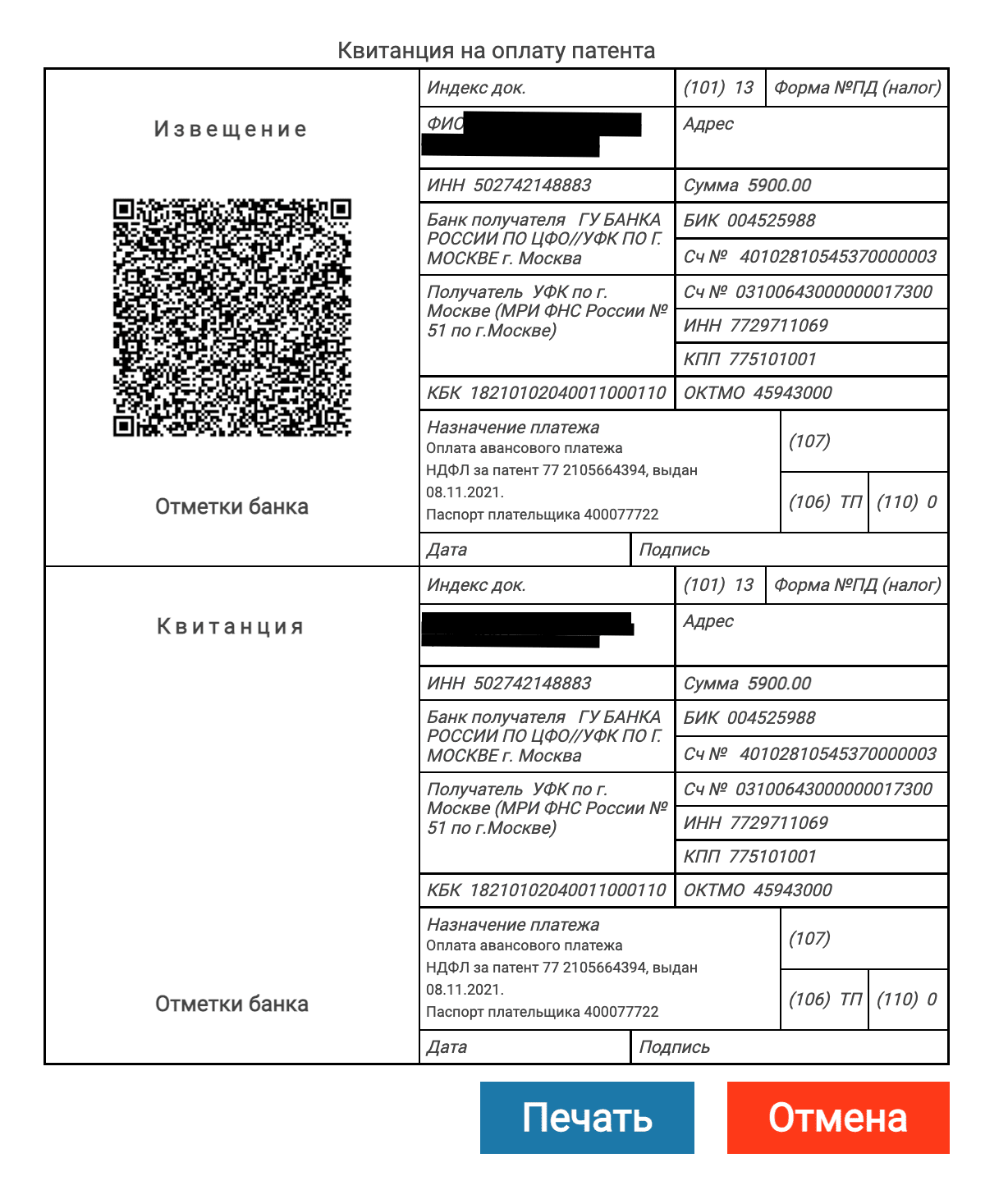

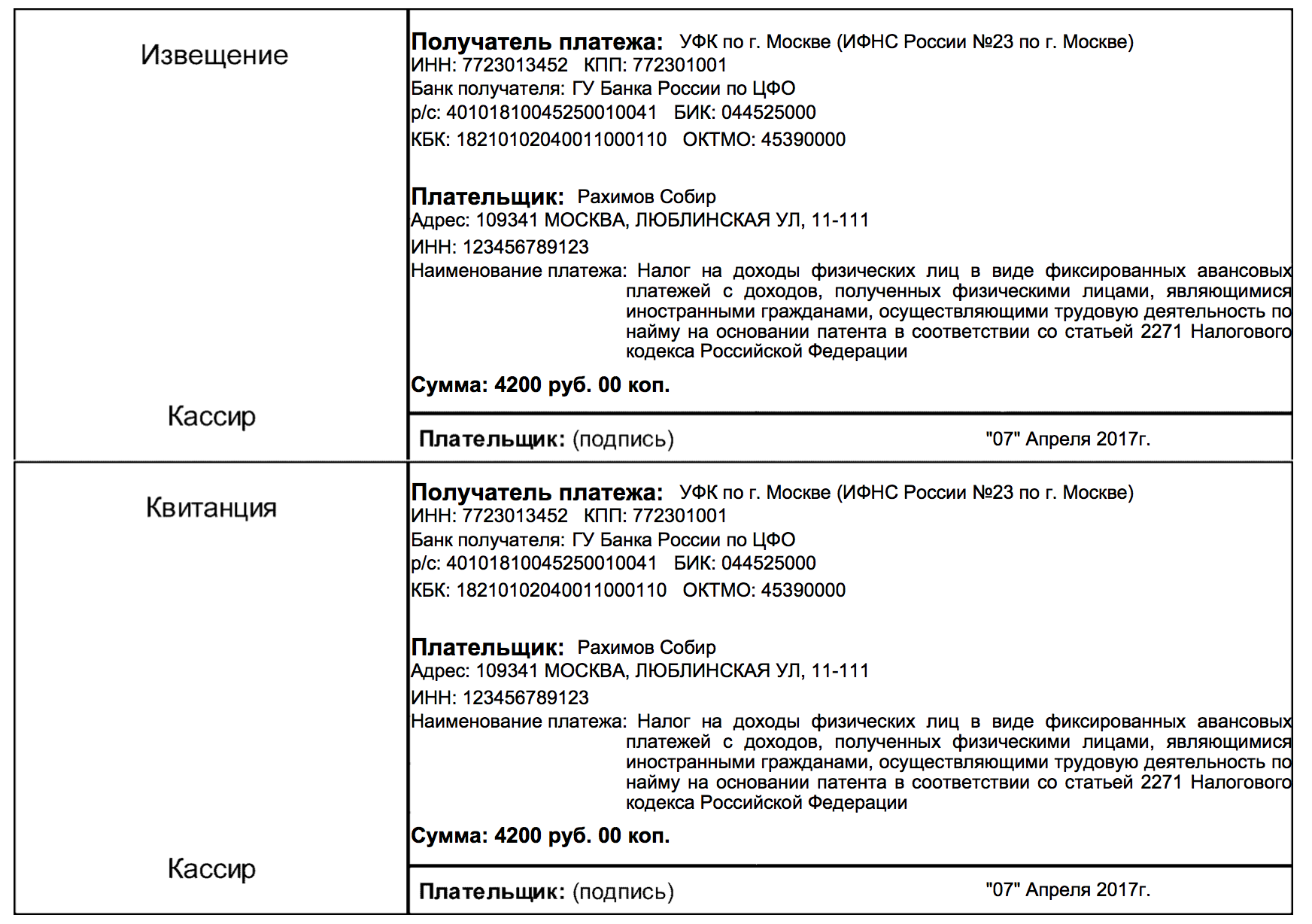

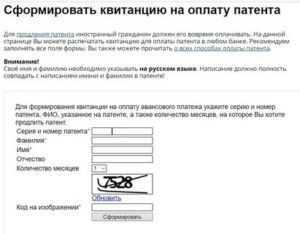

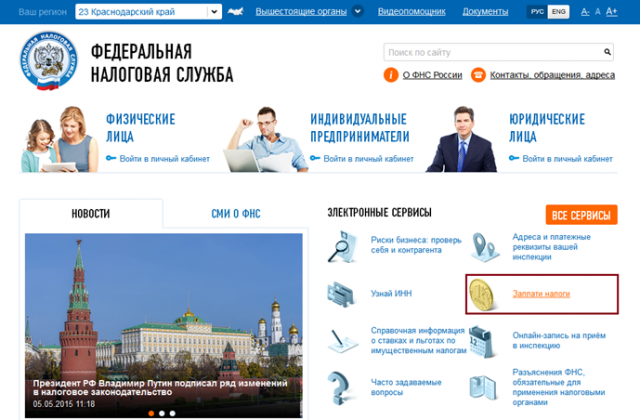

Как и где сформировать квитанцию на оплату патента?

В SMS-напоминании также обычно указана ссылка, перейдя по которой можно сформировать квитанцию на оплату патента. Но на всякий случай мы ееоставим вам здесь – https://service.nalog.ru/prepay.do

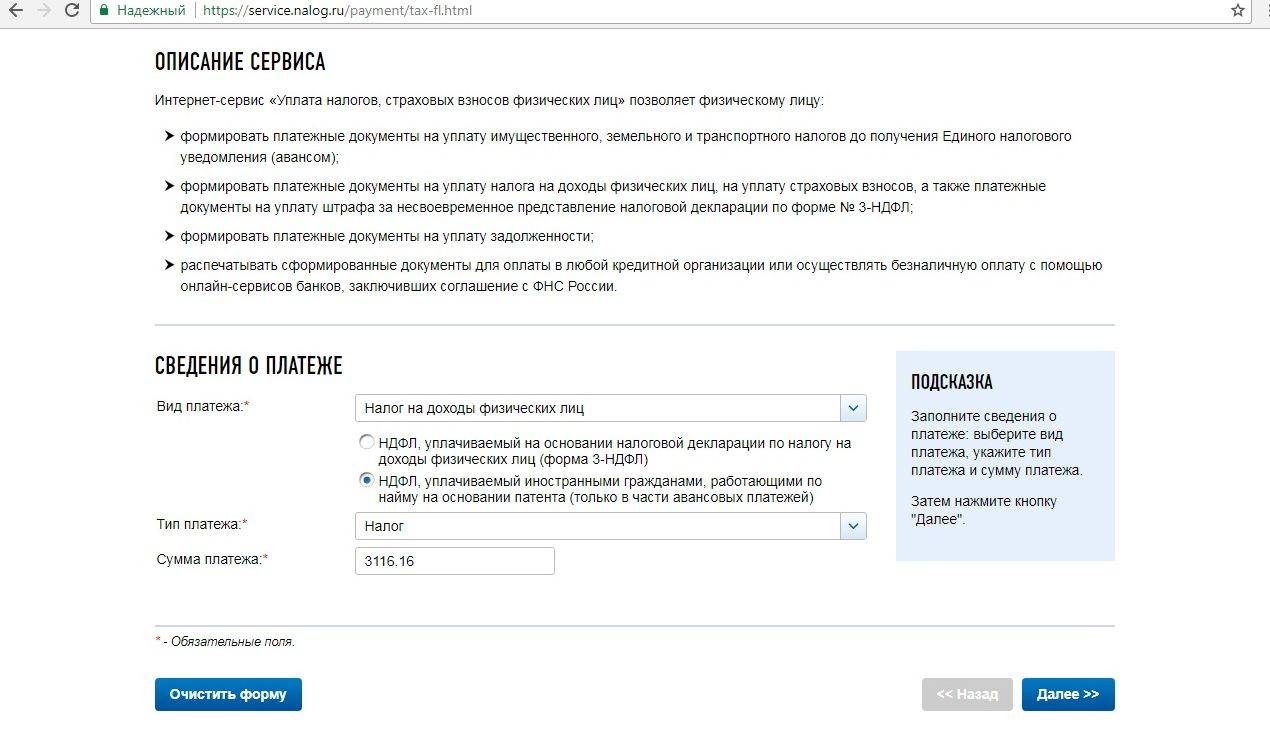

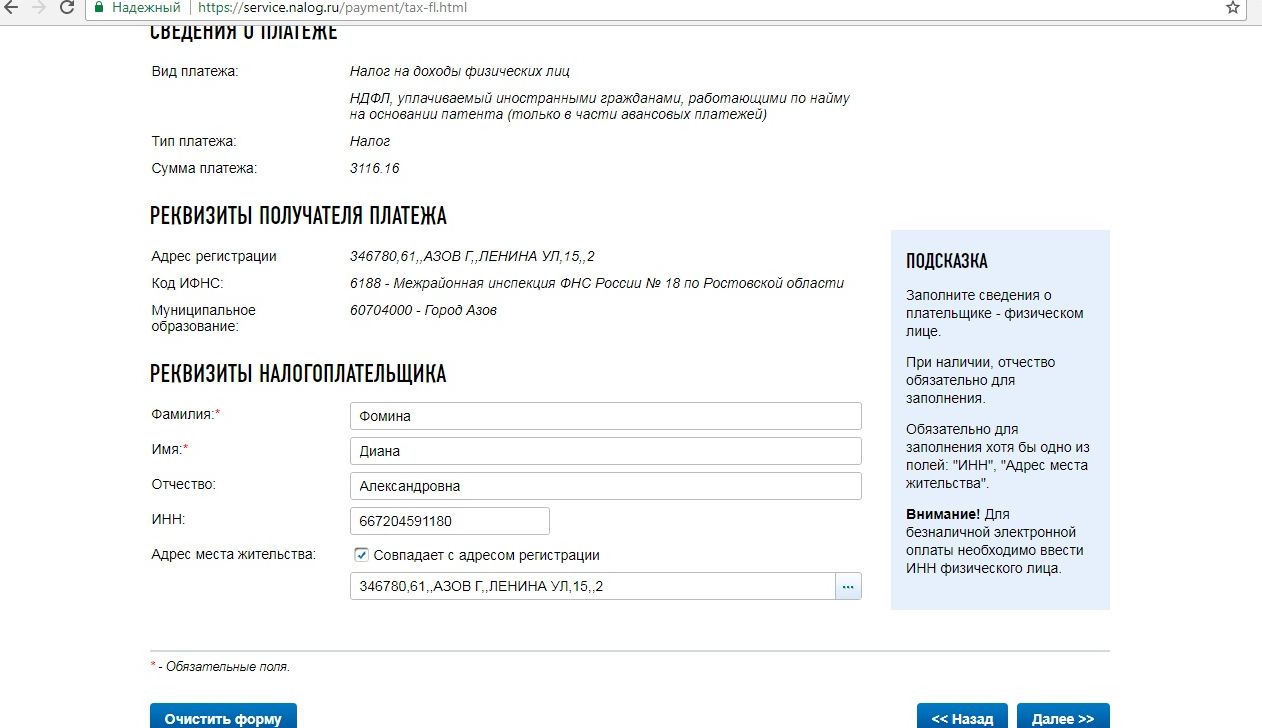

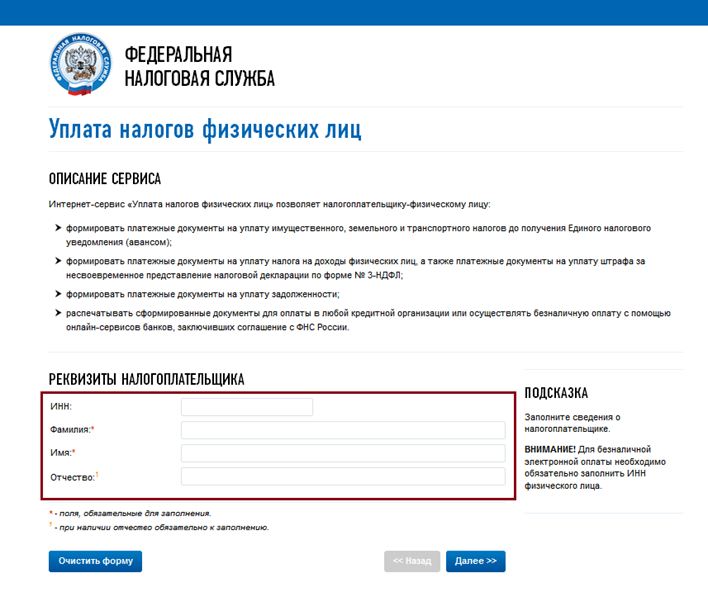

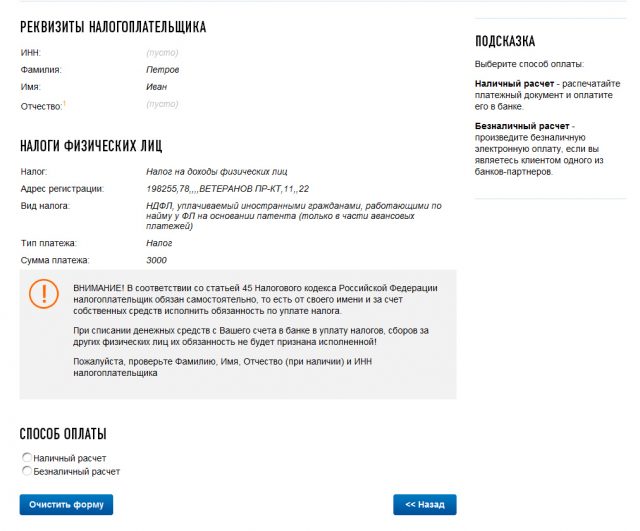

Итак, чтобы сформировать квитанцию, необходимо перейти по вышеуказанному адресу и в открывшемся окне выбрать соответствующий вид платежа – Налог на доходы физических лиц. Из появившихся ниже пунктов выбрать «НДФЛ, уплачиваемый иностранными гражданами…». Затем нужно указать сумму платежа и нажать кнопку Далее. В новом окне заполнить адрес регистрации и так же нажать кнопку Далее (остальные реквизиты заполняются автоматически). После чего появятся дополнительные пункты – Реквизиты налогоплательщика, среди которых указан и ИНН. Их так же нужно заполнить и нажать кнопку Далее.

На этом этапе предложат выбрать способ оплаты безналичный или наличный расчёт.

В случае выбора безналичного расчёта иностранец сможет сразу оплатить данную квитанцию с помощью банковской карты. Если же способом оплаты будет выбран наличный расчёт – формируется и печатается квитанция, с которой нужно идти в банк или иное место, в котором предусмотрена возможность оплаты патента.

Как оплачивать

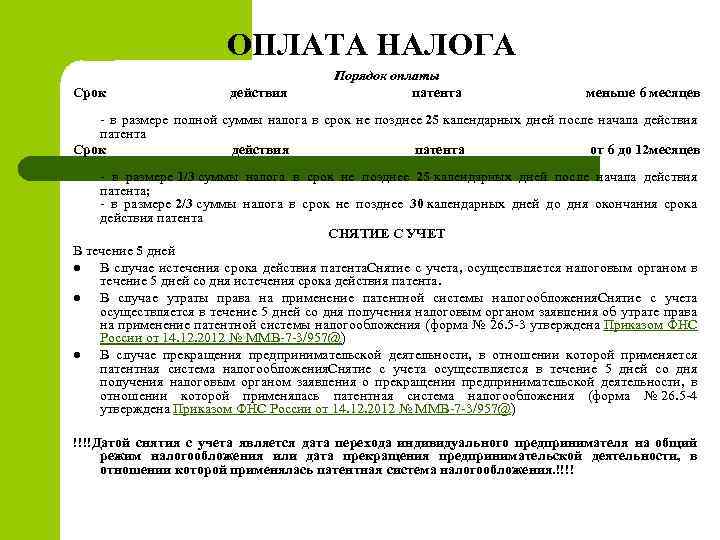

Чтобы не лишиться права осуществлять трудовую деятельность на территории России, иностранные граждане в обязательном порядке должны соблюдать сроки и порядок осуществления внесения платежей в счет оплаты патента. К таковым относятся:

- Платеж должен быть исключительно предварительным (авансовым, за период времени, наступающий в будущем).

- Сумма оплаты не может быть менее месячной (при этом обладатель патента может единоразово внести всю его годовую стоимость, никаких препятствий для этого не установлено).

- Вносить оплату следует заблаговременно, за несколько дней до наступления соответствующего срока, т.к. платеж может занимать до 3-х банковских (т.е. по факту – рабочих) дней.

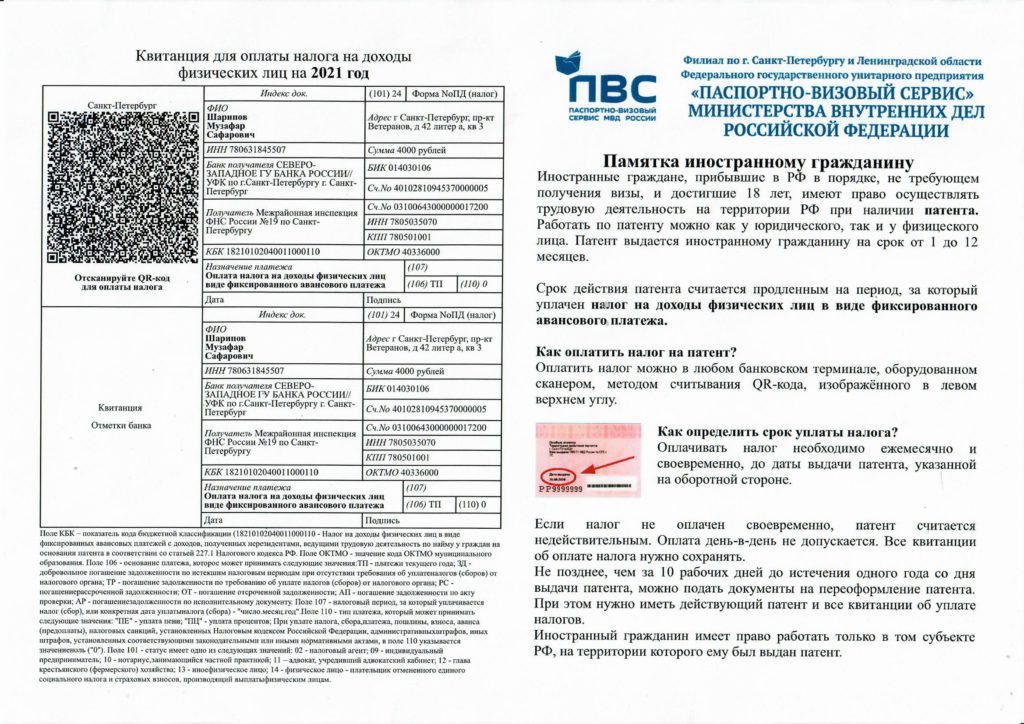

- Квитанция должна быть заполнена надлежащим образом в соответствии с реквизитами получателя платежа (в идеале заполнить квитанцию по форме, предлагаемой на официальной страницу главного управления по вопросам миграции).

Невнесение платежа в срок влечет аннулирование документа и необходимость сбора всех документов заново. Провести оплату данного назначения может любой коммерческий банк, осуществляющий кассовые операции.

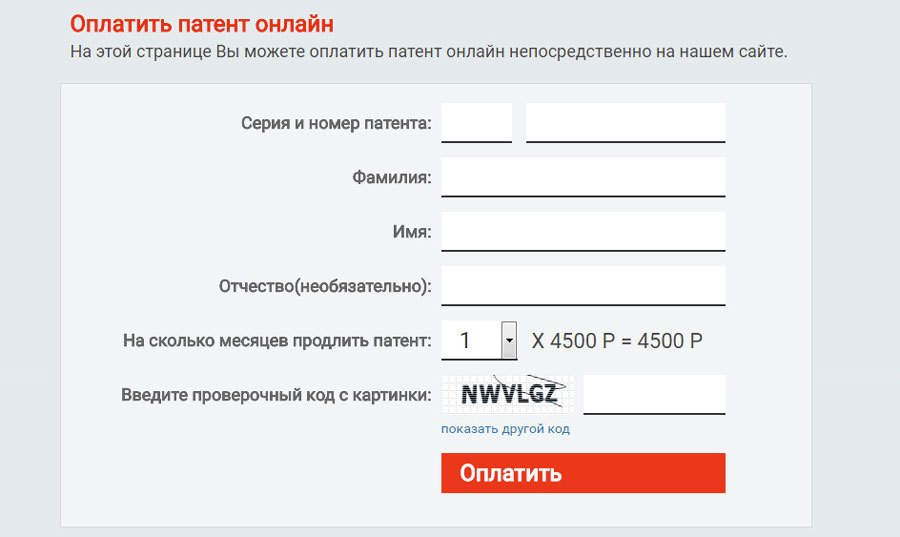

Можно ли оплачивать онлайн патент

Платить за патент иностранный гражданин может не только привычным способом через кассу банковской организации или специальные терминалы оплаты, но и в режиме онлайн, прямо не выходя из дома. Платеж данным способом надлежит осуществлять по следующему алгоритму:

На сайте налоговой службы или органа региональной власти, ведающего вопросами трудовой миграции, перейти на страницу формирования квитанции.

Заполнить все необходимые разделы в соответствии с официальными документами.

- В завершение заполнения заявки в разделе «Способ оплаты» выбрать безналичный расчет.

- Совершить платеж с помощью банковской карты на странице кредитной организации, на которую был осуществлен переход.

- Сохранить квитанцию на компьютер и распечатать документ для подтверждения оплаты.

Возможность оплаты в режиме онлайн предусмотрена на сайте налоговой службы, возможность интернет-оплаты на сайтах региональных служб может и отсутствовать.

Иностранцы с патентом

В отношении доходов, получаемых иностранными работниками от осуществления трудовой деятельности по найму в РФ на основании патента, применяется ставка НДФЛ 13 % независимо от наличия у них статуса налогового резидента.

Уточним, что ставка 13 % применяется к доходам, не превышающим 5 млн. рублей. С превышения ставка будет уже 15 %.

Вместе с тем, хотя для резидентов и нерезидентов с патентом применяется ставка НДФЛ 13 %, порядок расчета налога будет отличаться.

Нерезидентам не положены налоговые вычеты. Поэтому если иностранный сотрудник претендует на вычеты, бухгалтеру нужно знать его налоговый статус.

Особенность расчета НДФЛ с доходов патентных иностранцев заключается в том, что эта категория работников платит свой налог авансом, самостоятельно, в виде фиксированных платежей.

При этом они имеют право обратиться к работодателю с заявлением об уменьшении суммы НДФЛ на фиксированные платежи.

Работодатель запрашивает соответствующее уведомление в налоговой инспекции и уменьшает налога на сумму фиксированных авансов, уплаченных иностранцем.

Уведомление налоговиками должно выдаваться на каждый налоговый период. Если иностранец оплатил «переходящий» патент, то и уведомление нужно получить на каждый год.

Если вдруг работник заплатил в бюджет больше, чем исчислено с его зарплаты по итогам года, то остаток фиксированного платежа сгорает. Вернуть эти деньги из бюджета нельзя.

Еще один нюанс – право на уменьшение НДФЛ на сумму уплаченных фиксированных авансовых платежей иностранец может реализовать только у одного налогового агента.

Что представляет собой платеж за патент

Получение патента необходимо иностранцам, которые приехали в Россию с целью заработка. Это установлено ст. 13.3 закона о правовом положении иностранцев № 115. Такой документ выдается не бесплатно. За него необходимо уплачивать НДФЛ в фиксированном размере. Платеж вносится авансово до начала месяца.

По статье 13.3 закона документ считается действительным ровно на тот срок, за который внесен платеж. Минимально внести оплату патента для иностранных граждан на 2022 год разрешается за 1 месяц, максимально — за 12 месяцев.

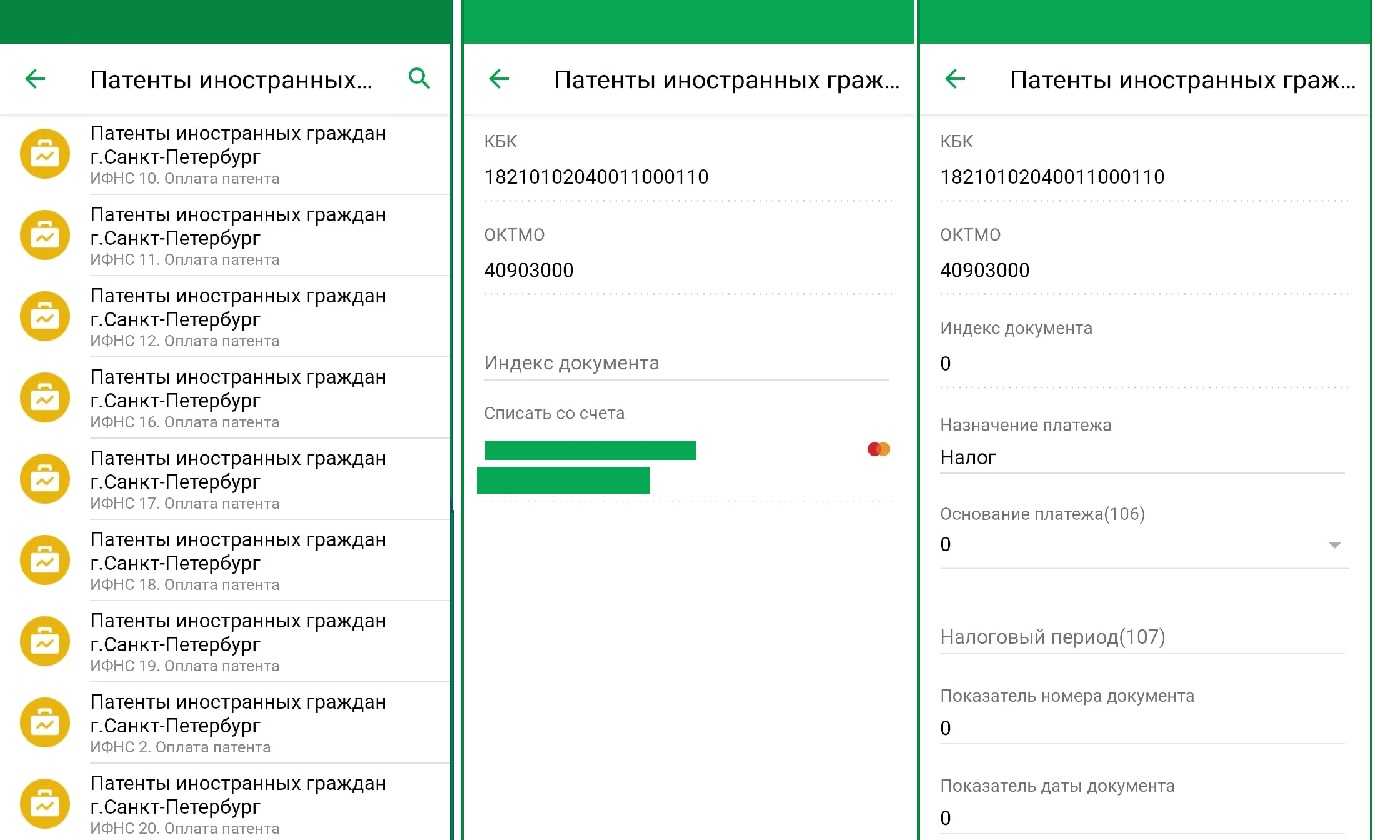

Оплачивается патент по реквизитам ИФНС по месту регистрации.

Что будет, если пропустить срок оплаты патентного налога?

За каждый день просроченного платежа начисляется пеня в размере 1/300 ставки рефинансирования ЦБ от невыплаченной суммы. На индивидуального предпринимателя, который внёс плату за патент с опозданием, не налагается штраф. Он выплачивает только пени.

Штраф грозит только тем предпринимателям, которые совсем не заплатили налог или занизили его сумму. В соответствии со статьёй 122 Налогового кодекса, штраф составит 30% от суммы, не поступившей в бюджет. Это относится только к тем ситуациям, когда налоговая не обнаружит признаков правонарушений.

При обнаружении налоговых правонарушений по ст. 129.3 и 129.5, суммы штрафов будут выше: от 30 000 рублей.

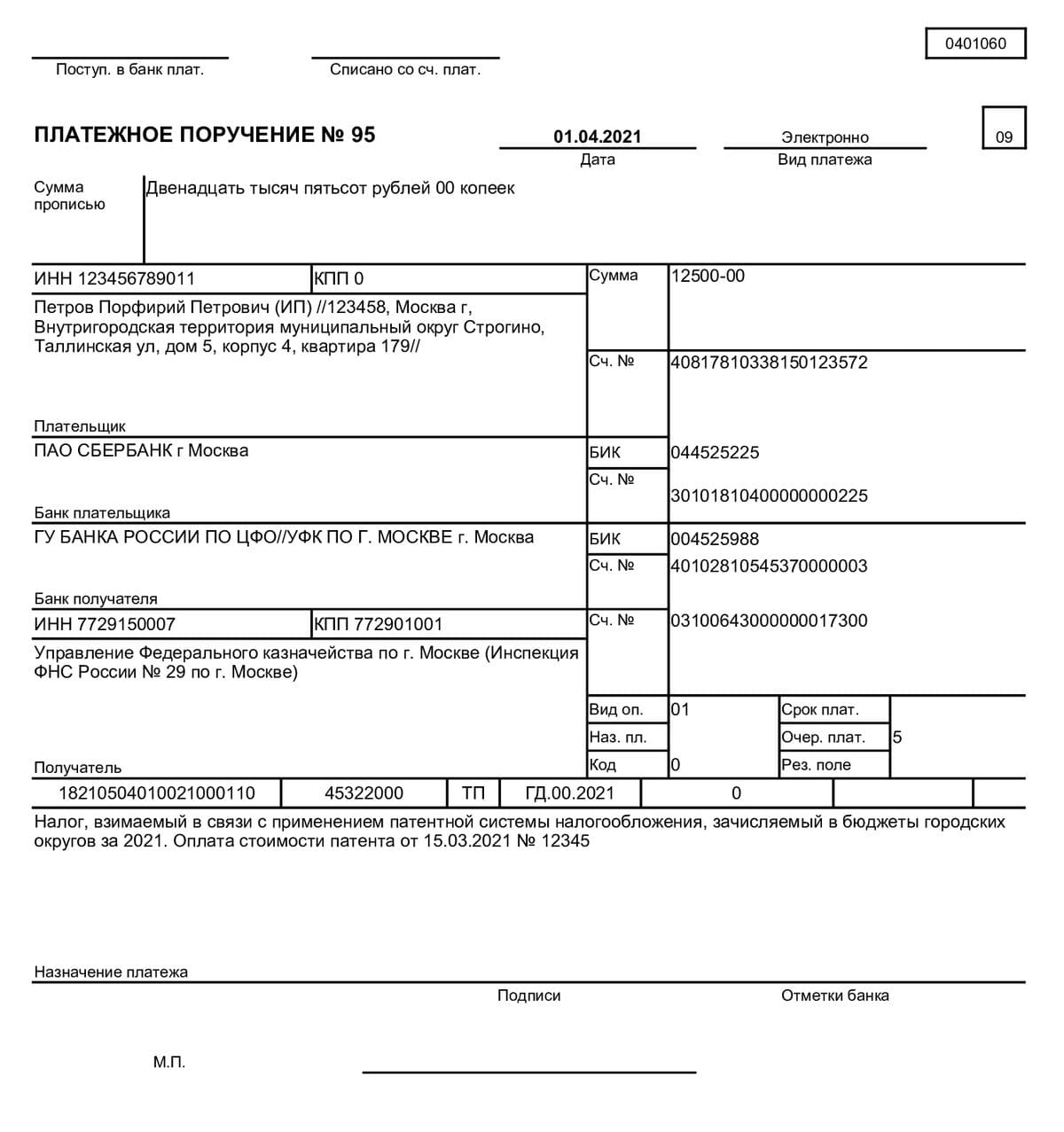

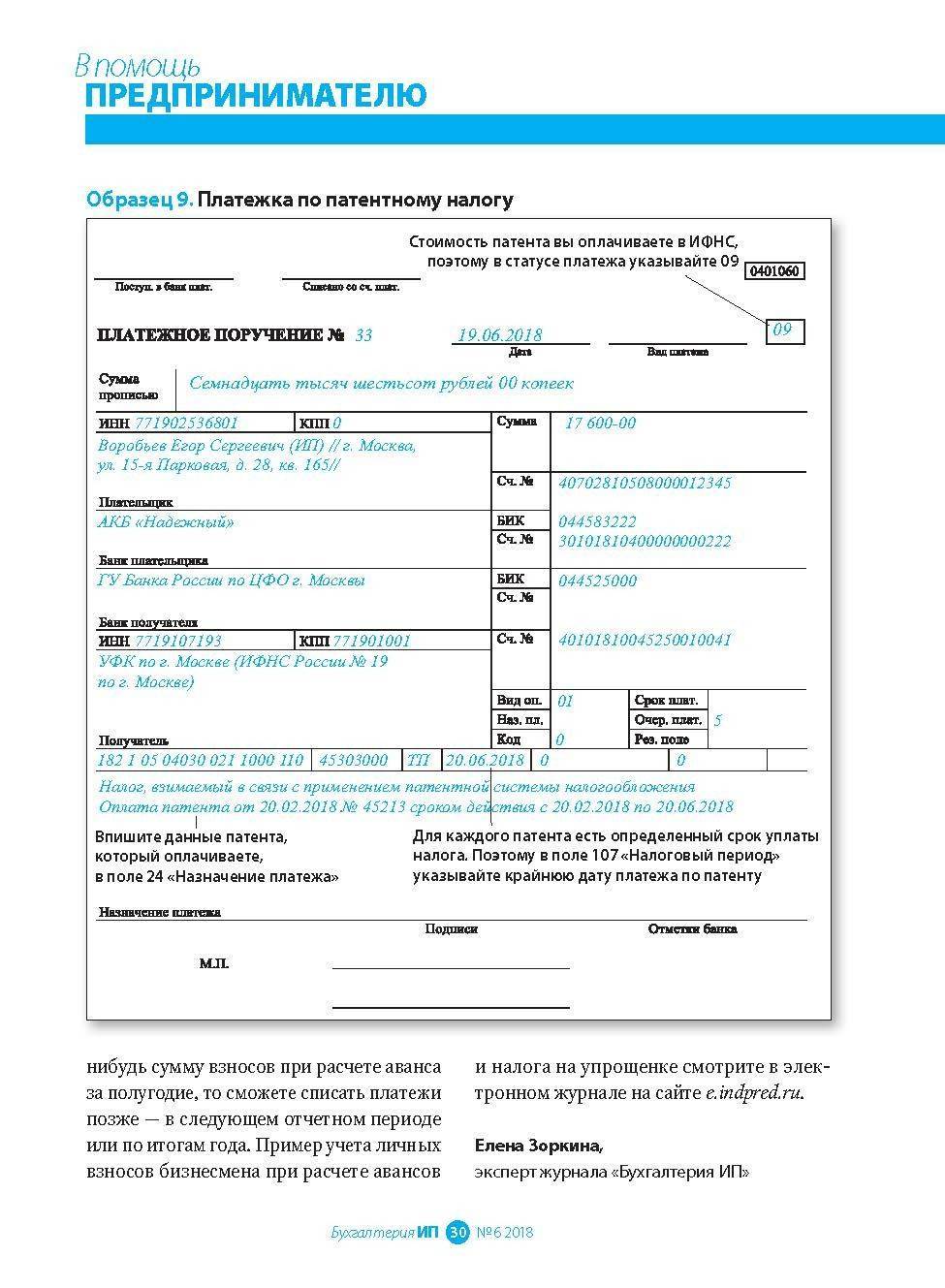

Как создать платёжку на уплату патента на сайте налоговой

Тип налогоплательщика и вид платёжного документа

Налогоплательщик: Индивидуальный предприниматель или глава КФХ или физическое лицо, занимающееся частной практикой

Расчетный документ: Платежное поручение, если собираетесь платить с расчётного счёта

→ Далее

Вид платежа

Этот шаг самый сложный, потому что КБК на уплату патента несколько:

- 182 1 05 04010 02 1000 110 — патент, зачисляемый в бюджеты городских округов

- 182 1 05 04020 02 1000 110 — патент, зачисляемый в бюджеты муниципальных районов

- 182 1 05 04030 02 1000 110 — патент, зачисляемый в бюджеты городов федерального значения Москвы, Санкт-Петербурга и Севастополя

- 182 1 05 04040 02 1000 110 — патент, зачисляемый в бюджеты городского округа с внутригородским делением

- 182 1 05 04050 02 1000 110 — патент, зачисляемый в бюджеты внутригородских районов

- 182 1 05 04060 02 1000 110 — патент, зачисляемый в бюджеты муниципальных округов

Как только узнаете свой КБК, вставьте его в поле «КБК» и сразу нажмите «Далее» — остальные поля в этом блоке заполнятся автоматически.

→ Далее

Реквизиты платёжного поручения

Статус лица: 09 — Индивидуальный предприниматель

Основание платежа: ТП — Платежи текущего года

Налоговый период: Годовые платежи — год, за который платите

Дата подписи декларации налогоплательщиком: не заполняете

Очерёдность платежа: 5

→ Далее

Вопросы, возникающие в связи с применением статьи 227.1 НК РФ

Как отмечено в письмах Минфина России от 31.07.2018 № 03-04-05/53744 и ФНС России от 25.03.2016 № БС-4-11/5190@, в случае осуществления иностранным гражданином трудовой деятельности в соответствующем налоговом периоде у нескольких работодателей (налоговых агентов) иностранный гражданин вправе реализовать свое право на уменьшение исчисленной суммы налога на сумму уплаченных им фиксированных авансовых платежей за период действия патента при обращении к любому из работодателей (налоговых агентов) при условии, что ранее другим налоговым агентам на соответствующий налоговый период уведомление в отношении указанного иностранного гражданина не выдавалось.

Иными словами, если иностранец работает у нескольких работодателей в течение года, уменьшение производится только у одного налогового агента.

По мнению ФНС (см. Письмо от 26.09.2016 № БС-4-11/18086@), с учетом положений ст. 227.1 НК РФ налоговый агент вправе уменьшить исчисленную сумму налога на сумму уплаченных налогоплательщиком фиксированных авансовых платежей за период действия патента (патентов) в соответствующем налоговом периоде вне зависимости от места уплаты фиксированных авансовых платежей.

В связи с вышесказанным ФНС сообщает:

при наличии у иностранного работника одновременно двух действующих патентов на территории разных субъектов РФ налоговый агент вправе уменьшить исчисленную сумму НДФЛ на сумму всех уплаченных платежей за период действия всех патентов в соответствующем налоговом периоде;

при наличии выданного налоговому агенту на соответствующий налоговый период уведомления налоговый агент вправе уменьшать сумму налога на сумму всех уплаченных иностранным работником платежей, в том числе производимых иностранным работником после перевода в другое подразделение на территории другого субъекта РФ.

При переводе в течение налогового периода иностранного работника в другое подразделение организации на территории другого субъекта РФ необходимости обращаться налоговому агенту с новым заявлением в налоговый орган по месту нахождения обособленного подразделения не имеется.

Положениями НК РФ определено, что общая сумма налога с доходов налогоплательщиков исчисляется налоговыми агентами и подлежит уменьшению на сумму фиксированных авансовых платежей, уплаченных такими налогоплательщиками за период действия патента применительно к соответствующему налоговому периоду.

Если следовать разъяснениям ФНС, изложенным в Письме от 22.03.2016 № БС-4-11/4792@, то после получения от налогового органа уведомления на 2019 год налоговый агент вправе уменьшить исчисленную сумму налога в 2019 году только на сумму уплаченных фиксированных авансовых платежей, приходящихся на 2019 год.

Кроме того, сумма фиксированного авансового платежа за патент, срок действия которого с декабря 2019 года переходит на январь 2020 года, уплаченная в 2019 году, может быть зачтена налоговым агентом в полном объеме при уменьшении исчисленной суммы налога за 2019 год.

Суммы уплаченных фиксированных авансовых платежей, приходящихся на 2020 год, могут быть учтены налоговым агентом при уменьшении исчисленной суммы налога за 2020 год после получения в установленном порядке налоговым агентом уведомления на 2020 год.

Можно ли все-таки снизить доход нерезидентов?

Судебной практики на этот счет не сложилось, поэтому альтернативная точка зрения теоретически существовать может, но нигде не проявилась и свою состоятельность не доказала.

Тем не менее приведем аргументы в пользу такого подхода. Итак, в п. 4 ст. 210 НК РФ указано, что налоговые вычеты, определяемые ст. 218–221 НК РФ, для нерезидентов не применяются. Однако эта норма не говорит, что налоговую базу нельзя уменьшить на сумму расходов, если они связаны с покупкой впоследствии реализованного имущества. То есть прямого запрета на такую операцию в НК РФ нет.

А поскольку она не носит название налогового вычета, то и ссылаться на п. 4 ст. 210 НК РФ как на содержащий запретительную норму некорректно.

Кроме того, есть еще одна говорящая в пользу такого решения позиция. Она содержится в самом определении дохода, установленном в ст. 41 НК РФ. Доход представляет собой экономическую выгоду в натуральной или денежной форме, если такую выгоду можно оценить.

Применительно к данной ситуации НДФЛ должен взиматься лишь с той части дохода, которую можно признать экономически выгодной. А оценить эту выгоду можно лишь путем вычитания из общего дохода расходов по приобретению имущества. Такое право предоставляет подп. 2 п. 2 ст. 220 НК РФ. То есть подоходный налог с нерезидентов теоретически можно взимать с чистого дохода, определение которого содержится в постановлении Конституционного суда РФ от 01.03.2012 № 6-П (п. 2), от 13.03.2008 № 5-П (п. 3).

Однако, учитывая отсутствие судебной практики по данному вопросу, перед сдачей налоговой декларации лучше все-таки сделать запрос в налоговый орган с просьбой указать наиболее правильный путь.

Узнайте как платить страховые взносы по высококвалифицированным специалистам, получив пробный бесплатный доступ к КонсультантПлюс.

Занятость иностранцев в России

Как работа по найму у физических и юридических лиц, так и предпринимательская деятельность иностранца не противоречат законам России. Привлечение на территорию РФ иностранной рабочей силы является приоритетным правом государства. Это отражено в ст. 17 Закона РФ от 20.04.1996 года № 36-ФЗ «О занятости населения в Российской федерации».

Законодательно установлены определенные условия въезда в страну – визовый или безвизовый режим. От того, каким образом гражданин пересекает границу, зависит перечень документов для его трудоустройства.

Если иностранец прибыл в РФ без визы из одного из тех государств, которые перечислены в письме Министерства иностранных дел РФ от 27.04.2012 г. № 19261/кд, ему для официальной трудовой деятельности необходимо получить патент. В таком случае разрешение на работу не требуется.

Порядок приема на работу иностранных граждан в РФ

Каждому работодателю, который считает целесообразным трудоустроить у себя в компании иностранного работника, процедуру оформления нужно начать с выяснения налогового статуса будущего сотрудника и оснований его пребывания в РФ.

Кроме того, о приеме на работу иностранца , центр занятости и ГУВМ МВД.

Проще всего с теми, кто приехал из стран ЕАЭС. В порядке трудоустройства они практически приравнены к гражданам России. С теми, кто решил искать работу в РФ, перебравшись сюда из государств с безвизовым режимом въезда-выезда, заключение контракта о найме возможно только после предъявления кандидатом трудового патента. Причем устроиться на работу можно только в том регионе, который прописан в разрешительном документе, и исключительно по указанной в нем профессии. Самый сложный путь придется пройти с трудовыми мигрантами, вынужденными получать рабочую визу: тут понадобится разрешение миграционных служб и органов занятости.

Прочитайте более подробно о том, как осуществляется .