НДС и другие налоги в Китае

НДС в Китае применяется к продаже товаров, оказанию услуг по обработке, ремонту или замене на территории Китая и импорту товаров в Китай. Ставки варьируются в зависимости от выручки налогоплательщика от продаж, типа товаров и типа сектора.

Налог на потребление взимается с определенных категорий предметов роскоши и недружественных для окружающей среды товаров, включая сигареты, алкогольные напитки, высококачественную косметику, ювелирные изделия, бензин, автомобили, аккумуляторы и т.д. Налоговое обязательство рассчитывается на основе суммы продаж и/или объем продаж, в зависимости от соответствующих товаров.

Налог на имущество, как правило, по ставкам от 3% до 5%, может взиматься при покупке, продаже, дарении или обмене прав собственности на землепользование или недвижимость. Получатель/цессионарий является налогоплательщиком.

Налог на добычу полезных ископаемых в Китае взимается местными властями за добычу полезных ископаемых или производство соли на территории, находящейся под их юрисдикцией. Этот налог применяется к отпускной цене на энергоносители (например, природный газ, уголь, сырая нефть) и к объему продуктов, проданных или используемых для других налогооблагаемых ресурсов.

Категории налогоплательщиков: резиденты и нерезиденты

Система налогообложения в Китае будет разной в зависимости от группы, к которой принадлежит иностранное лицо. Существует подразделение на

- налоговых нерезидентов, то есть тех, кто находится в пределах КНР не более 183 дней в году

- налоговых резидентов, то есть тех, чей срок нахождения в КНР превышает суммарно 183 дня в году

Первые считаются освобожденными от уплаты налогов, в то время как вторые обязаны делать отчисления по всем доходам, даже если они были зафиксированы в других государствах.

Иностранцам, проживающим на территории КНР от 1 до 5 лет, подоходный налог пересчитывается по индивидуальной шкале от суммы всех доходов, полученных на территории Китая. Иностранцы, проживающие в Поднебесной более 5 лет, должны уплачивать все виды налогов, , со всех видов своего дохода наравне с остальными гражданами Китая (в том числе от доходов полученных за границей).

Для подтверждения статуса налогового резидента необходимо обратиться в налоговую и в банк и заполнить декларацию, в противном случае банк КНР имеет право передать информацию о доходах налоговой службе родной страны. По завершению всех формальных процедур можно смело возвращаться к работе на ближайшие 5 лет, не забывая отчислять только НДФЛ со своего ежемесячного дохода.

Индивидуальный подоходный налог и социальное страхование

Для того, что бы стать новым владельцем объекта недвижимости жилого и нежилого фонда на территории Китайской Народной Республики, необходимо уплатить в пользу государства 3-5% от стоимости объекта. Налогом облагается передача прав собственности в ходе купли-продажи, дарения, обмена и даже наследования (для частных лиц). Налог уплачивается по месту нахождения объекта и распределяется в бюджет соответствующего уровня (центральный или местный).

Юридические лица, наравне с физическими лицами, обязаны уплачивать так называемый гербовый сбор. Основанием является получение разрешительных документов, лицензий, заключение договоров с государственными органами, выдача различных свидетельств и удостоверений. Также под налог попадают все юридические действия, которые требуют заверения. Размер налога зависит от вида документа или характера договора. В среднем, можно говорить о 0,03-5 юаней/один документ.

При получении доход от дивидендов, процентов, распределений прибыли, от предоставления права использования патентных прав (роялти) и выигрышей в лотерею необходимо выплатить налог из расчёта 20% от суммы дохода. При этом невозможно применить налоговый вычет.

Таможенные пошлины

Размер таможенных пошлин зависят от характера грузов и места пересечения границы. Небольшие посылки для некоммерческого использования пошлиной не облагаются, также как выставочные и рекламные образцы, испорченные и повреждённые партии товаров. Также имеется определённый беспошлинный лимит на ввоз и вывоз товаров. Те товары, которые входят в перечень беспошлинных товаров, согласно международным соглашения, также не подлежат таможенным налогам.

Базой для выплаты сбора является фактически выплаченная налогоплательщиком сумма потребительского налога, налога на хозяйственную деятельность и НДС.С декабря 2010 года данный сбор взимается с предприятий с иностранным капиталом и иностранных предприятий, а также с физических лиц, которые обязаны платить налог на добавленную стоимость, налог на хозяйственную деятельность или косвенный налог на товары (акцизы).

Ставка дополнительного сбора на образование установлена в размере 3% от налогооблагаемой суммы.

Формулой расчёта сбора является сумма выплаченного НДС, акциза и налога на хозяйственную деятельность, умноженная на 3%.

В конце 2017 года Всемирный банк произвёл рейтинг стран по критерию «Ведение бизнеса» и подсчитали, что общая налоговая ставка Китая для корпораций составляет 68%. При этом учитывались все виды налогов, в том числе налог на прибыль и акцизы.

Перечень налогов, предназначенных исключительно для юридических лиц (организаций, работающих на территории Китая) включает в себя:

- налог на добавленную стоимость;

- налог на прибыль предприятия;

- налог на бизнес, который применяется для некоторых видов деятельности;

- некоторые виды налога на имущество предприятий.

Однако общий список обязательных сборов и налогов для юридических лиц значительно шире. Особенностью является то, что данная группа налогов взимается как предприятий, так и с частных лиц, работающих и проживающих в Китае. При этом используются даже одинаковые налоговые ставки.

Особенности налоговой политики Китайской Республики

Примерно 95 % государственного бюджета Китая формируется за счёт налоговых поступлений. При этом финансы, собранные с населения и юридических лиц, направляются на развитие дотационных сельских районов страны, на охрану окружающей среды, на строительство дорожной сети, на социальные выплаты и меры поддержки граждан.

Ценностными ориентирами китайского налогообложения обозначена справедливость, а также простота при начислении и взимании налогов. Под справедливостью понимается прогрессивная шкала налоговых ставок, которая напрямую зависит от дохода: чем выше доход, тем больше сумма налога.

Налогообложение в Китае можно условно поделить на 8 групп:

| Налоговая группа | Предмет налогообложения |

| Имущественная | Движимое имущество. Недвижимое имущество. |

| Сельскохозяйственная | Недвижимое имущество (земля). Деятельность по содержанию и разведению скота. |

| Ресурсная | Использование и добыча природных ресурсов. Использование земель. |

| Пошлинная | Товары, ввозимые в Китай. Товары, вывозимые из Китая. |

| Операционная | Передача прав собственности. Оформление разрешительных бумаг. Приобретение, использование всех видов ТС. |

| Целевая | Рождение второго ребёнка. Строительство. Инвестиционная деятельность. Реализация земельных участков. Пользование государственными земельными ресурсами (сельхозугодьями). |

| Налоги на оборот | НДС. Продажи. Предпринимательство. |

| Налоги на прибыль | Прибыль отечественных предприятий. Прибыль предприятий с иностранными инвестициями. Прибыль иностранных предприятий. Доходы физических лиц. |

Налоговая система Китая имеет отличительные черты:

- Ноу-хау в области мирового налогообложения, конечно же, является налог на рождаемость. Принцип «одна семья – один ребёнок» был принят ещё в 1979 году, но в настоящее время работает с условиями: разрешение на второго ребёнка требует уплаты 50 тысяч юаней. Из расчёта курса валют юань к рублю на декабрь 2022 года 1:8,83, разрешение на второго младенца стоит около 500 тысяч рублей. Налоговое послабление предусмотрено для тех мам и пап, которые являются единственными детьми у своих родителей. Таким родителям можно завести второго ребёнка без налоговых сборов.

- Международные соглашения с рядом стран (около 80), включая Россию, исключили вопрос двойного налогообложения. При этом установлен порог налогового резидетства в 183 дня из 365 дней в году, а также шестилетний период проживания в Китае для взимания двух видов налога с иностранного гражданина (с доходов и с прибыли).

- Прогрессивные ставки подоходного налога для физических лиц установлены на уровне 3-45 %.

- Наличие гербового сбора. Китайцы обязаны уплачивать 0,03-5 юаней за получение разрешительных документов государственного значения, различных свидетельств, удостоверений и договоров.

- Совокупность транспортных налогов оказывает существенную финансовую нагрузку на китайских автовладельцев. Таким образом, осуществляется ограничение на покупку и использование транспортных средств в условиях жёсткого перенаселения страны.

- В Китае успешно взимается своеобразный налог на прирост стоимости земли. Речь идёт о пользовании государственными землями и уплате от 30 до 60 % от ликвидной стоимости объекта.

- Владельцы недвижимого имущества в Китае обязаны уплачивать налоги с прибыли от реализации имущества и ренты, наследования и дарения. Новые собственники жилых и нежилых помещений, а также земель обязаны уплатить налоговый сбор за переход права собственности.

Далее мы подробно рассмотрим налоги для частных лиц-налогоплательщиков и организаций, работающих на территории Китая.

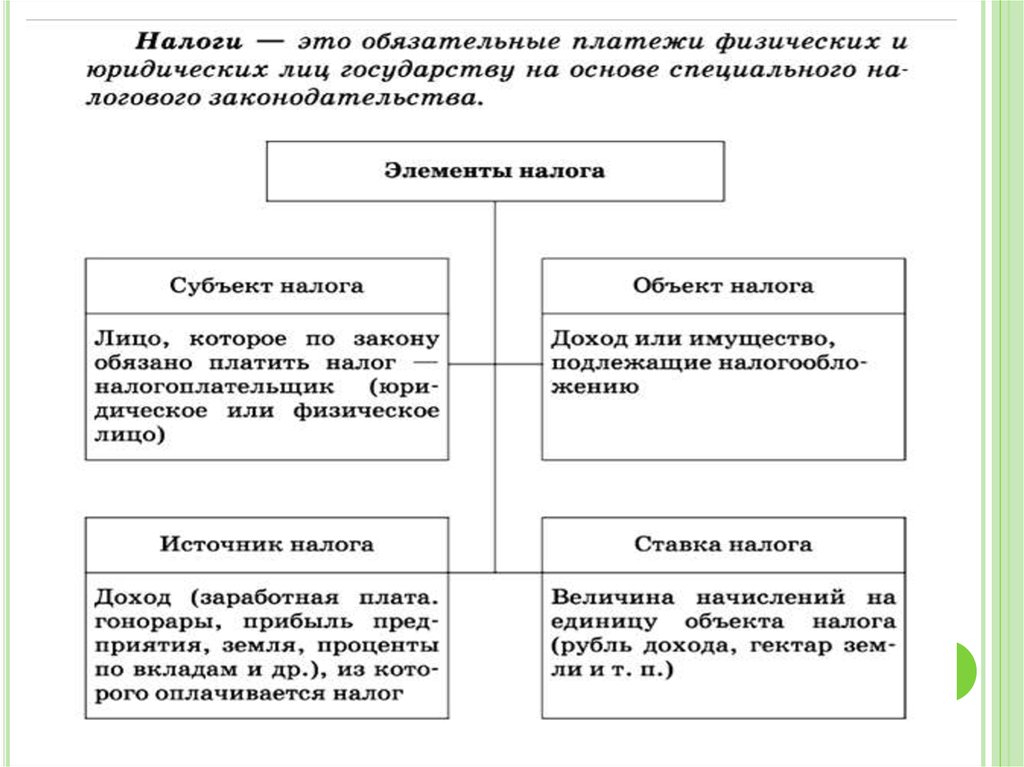

Что такое НДФЛ и что можно считать доходом физического лица?

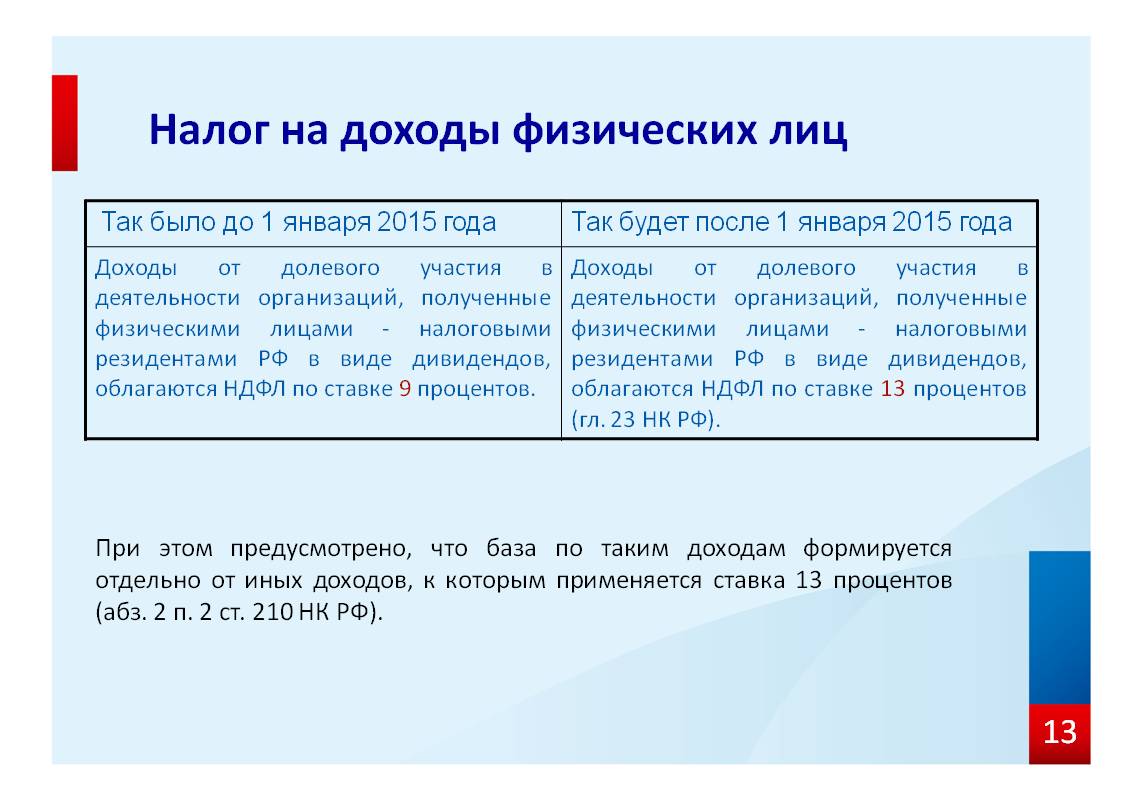

НДФЛ – налог на доход физического лица. Его обязаны платить все лица, являющиеся налоговыми резидентами РФ. Даже лица, которые не являются налоговыми резидентами РФ должны платить этот налог в том случае, если доход был получен на территории РФ. Данный налог регулируется главой 23 Налогового Кодекса РФ, которая так и называется – “Налог на доходы физических лиц”.

К слову, индивидуальные предприниматели тоже платят НДФЛ, но только за те доходы, которые не зафиксированы ими в качестве полученных от предпринимательской деятельности (там своя система налогообложения, которую мы тоже будем рассматривать).

Обычные же наемные рабочие и государственные служащие могут не переживать за уплату НДФЛ, в подавляющем большинстве случаев за них это делает работодатель.

НДФЛ платят все, но есть определенные категории лиц, которые обязаны самостоятельно декларировать свой доход:

- индивидуальные предприниматели;

- нотариусы, адвокаты, другие лица, занимающиеся частной практикой;

- физические лица по вознаграждениям, полученным не от налоговых агентов;

- физические лица по суммам, полученным от продажи имущества;

- физические лица, резиденты РФ по доходам, полученным от источников, находящихся за пределами РФ;

- физические лица, по доходам, при получении которых не был удержан налог налоговыми агентами;

- физические лица, получающие выигрыши, выплачиваемые организаторами лотерей и других основанных на риске игр;

- физические лица, получающие доходы в виде вознаграждения, выплачиваемого им как наследникам авторов произведений науки, литературы, искусства, а также авторов изобретений;

- физические лица, получающие от физических лиц доходы в порядке дарения.

Откуда вообще взялся налог на доходы физических лиц?

История становления НДФЛ в России начинает свой отсчет с 11 февраля 1812 года. Именно тогда был принят Манифест «О преобразовании комиссий по погашению долгов», который устанавливал обязанность помещиков платить сборы в казну со своих доходов. Ставки этого сбора имели прогрессивный характер, но никто не контролировал правильность уплаты. В Манифесте даже было специально оговорено, что не допускаются какие-либо доносы на утайку доходов или неправильное их указание.

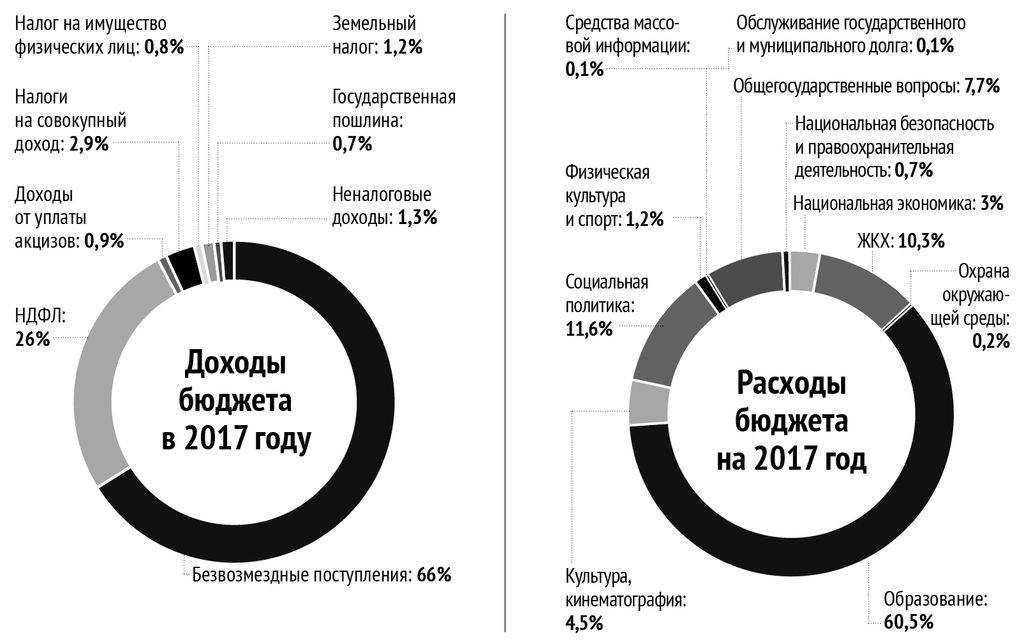

В нынешнем виде НДФЛ существует с 2001 года. В данный момент он является одним из основных источников налоговых поступлений в бюджет после налога на добавочную стоимость (НДС).

Сколько налогов в Китае: презентация дополнительных пошлин

- Социальное страхование. На пенсионное страхование выделяется 20% от заработной платы всех сотрудников предприятия или 8% от частного дохода физического лица. Для выплаты пособий по безработице выделяется 2% от заработной платы всех сотрудников предприятия или 1% от частного дохода физического лица. Для оформления медицинских страховок ставки равны 6% от зарплат или 2% от иного дохода. Сборы перечисляются в отделение муниципального управления не позднее 15 числа месяца, следующего за отчетным периодом.

- Потребительские отчисления. Взимается с физических и юридических лиц, занятых при производстве, импорте или реализации продукции. Ставка варьируется в зависимости от затрат на производство продукции и ее типа.

- Таможенные налоги. При ввозе грузов из Китая взимаются с крупных партий продукции. Если контрагент заказал небольшую посылку с объектом для некоммерческого использования, такое отправление пошлиной не облагается.

- На недвижимое имущество. Уплачивается собственниками всех помещений: коммерческих, жилых, производственных, промышленных и прочих. Налоговую базу составляет ликвидная цена объекта, уменьшенная на 10-30%.

- Транспортный сбор. Пошлина применима ко всем авто и мотовладельцам. Размер отчисления зависит от вида ТС, а также от объема его двигателя.

- Налог на детей в Китае. Политика «Одна семья – один ребенок» существует с 1979 года, это привело к массовым народным возмущениям, ввиду чего власти были вынуждены разрешить семьям заводить по двое детей, но с условиями. Транзакция за рождение второго ребенка составляет порядка 50 тысяч юаней, возможно рождение младенцев в других странах, что выходит еще дороже.

- Приобретение автомобиля. Не взимается при покупке машин на вторичном рынке. Для новых транспортных средств помимо оплаты их стоимости придется отдать 10% от цены в государственную казну.

- Прирост стоимости земли. Если физическое или юридическое лицо использует для своих целей государственные земли, оно обязано выплачивать сбор в размере 30-60% от ликвидной стоимости участка, находящегося в собственности республики, ежегодно. Данный тип отчисления схож с налогами в древнем или средневековым Китаем, когда крестьянам предоставляли землю для вспахивания и выращивания культур, но с единственной разницей – пошлины выплачивались не деньгами, а продовольствием и рабским трудом.

- Пошлина на телефоны и покупки из государства. Ставка зависит от размера партии. Посылка в единичном представлении не облагается поборами, за крупную партию придется оплатить двойной сбор – таможенную пошлину и НДС при ввозе. Итоговая ставка может достигать 44% от суммы закупа.

Существует еще ряд пошлин, среди которых следует выделить налог на товары из Китая в Украине. Общая система обложения схожа с российской с некоторыми изменениями. Таможня Украины начисляет взыскание только в случае, если груз имеет массу более 30 кг или его стоимость составляет более 150 евро. Размер ставки составляет 10% от суммы поставки, дополнительно взимается 20% НДС. Если стоимость партии выше предусмотренного лимита, НДС увеличивается до 32%. Часть продовольствия также может подвергаться акцизному сбору.

Каждый предприниматель государства обязан состоять на регистрационном учете бизнесменов. Оформление обязывает его ежегодно сдавать три вида отчетности: Annual Return, финансовую и налоговую. Первый тип документа отражает все основные данные о корпорации, ее владельцах и управляющем звене, а также обо всех изменениях, произошедших в структуре за отчетный период.

Финансовая документация отражает товарооборот предприятия, а также уровень прибыли и убытков. База обложения не принимает ко вниманию обязательные расходы на ведение бизнеса при расчете процента, однако для подачи и изучения эти данные необходимы. Остальные формуляры помогают вычислить итоговую годовую сумму отчисления от прибыли предприятия. После проведения подсчетов подается декларация и производится оплата отчисления.

НДС

НДС варьируется в пределах 0-13% и уплачивается ежемесячно. Еще только пару лет назад Китай входил в число стран с самым высоким показателем НДС, но на фоне торговой войны с США, массового банкротства предприятий в целях поддержания на плаву внутреннего рынка на уровне государства было принято решение снизить эту налоговую ставку до 13%.

Для внешнеторговых компаний плюсом является то, что при экспорте товаров НДС составляет 0%, а также она получает возможность вернуть уплаченный НДС, который входил в закупочную стоимость товара, но ТОЛЬКО после того, как для товара была успешно завершена процедура экспорта (обычно возврат осуществляется в течение 3-6 месяцев, а ставка возвращаемого НДС зависит от вида экспортируемого товара).

Ставку возвращаемого НДС, можно посмотреть на сайте:

Для общих налогоплательщиков ставка налога составляет 13%, 9% и 6%.

Для компаний, реализующих товары, трудовые услуги, услуги по аренде движимого имущества или импортные товары, ставка налога составляет 13%.

Ставка НДС составляет 9% для компаний, которые занимаются продажей транспорта, недвижимости, почтовых услуг, основных телекоммуникационных услуг, ведут строительство, оказывают услуги по аренде недвижимости, передают права землепользования, продают или импортируют следующие товары:

пищевая и другая сельскохозяйственная продукция, пищевое растительное масло, пищевая соль;

водопроводная вода, отопление, кондиционирование, горячая вода, угольный газ, сжиженный нефтяной газ, природный газ, диметиловый эфир, биогаз, угольные продукты для жителей;

книги, газеты, журналы, аудиовизуальная продукция, электронные публикации;

корма, удобрения, пестициды, сельскохозяйственная техника, сельскохозяйственная пленка;

прочие товары, указанные Госсоветом.

Для компаний, занимающихся продажей услуг и нематериальных активов, ставка налога составляет 6%.

Корректировка налоговой ставки определяется Государственным советом.

Для малых налогоплательщиков, чья деятельность связана с оказанием услуг или продажей товаров внутри Китая, фиксированная ставка НДС составляет 3%**. Однако у компании данной категории есть право воспользоваться льготой, в случае если ее оборот за месяц составил менее 100 000 юаней, то есть за квартал менее 300 000 юаней, то на основе ежеквартальной отчетности она может быть освобождена от оплаты НДС.

** В 2021 году на время эпидемии коронавируса ставка НДС для них снижена до 1%, а при обороте компании менее 450000 юаней – ставка НДС – 0%.

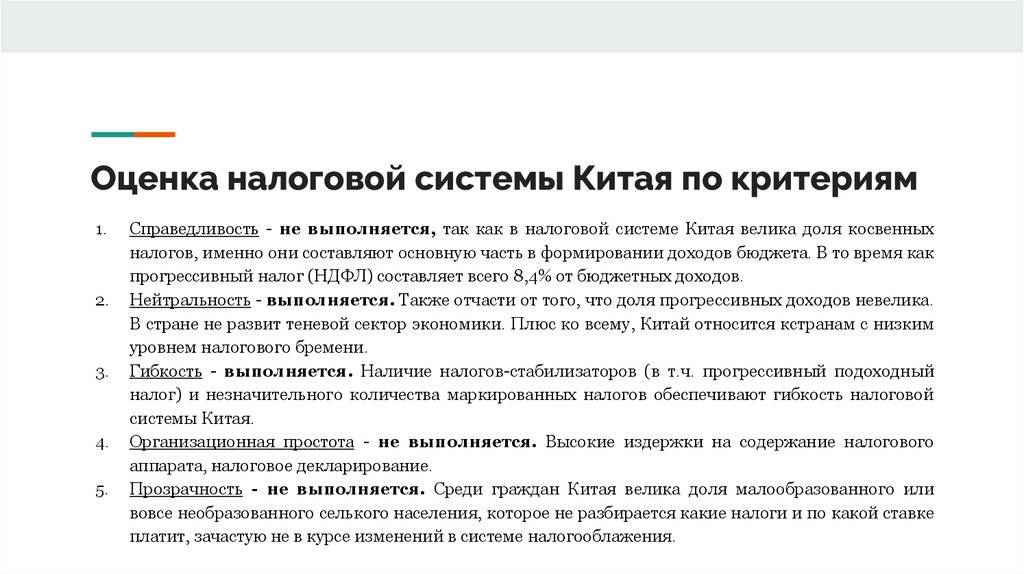

Особенности налоговой системы Китая

Особенности налоговой системы Китая

Налоговые поступления в Китае – это основной источник доходов бюджета. Налоговые доходы составляют около 95% финансовых доходов страны. Это главный источник поступлений госбюджета Китая. Эти финансовые ресурсы направляются, в том числе, на поддержку развития сельских районов, охрану окружающей среды и экологическое строительство, содействие развитию социальной сферы.

Правительство Китая определило главными принципами налогообложения:

– справедливость при налогообложении;

– простоту при исчислении и взимании налогов.

Государственные органы, контролирующие налоговое законодательство:

Министерство финансов

Комитет тарификации и классификации при Государственном совете

Главное таможенное управление .

Всего в Китае насчитывается около 25 налогов, которые условно можно подразделить на 8 групп.

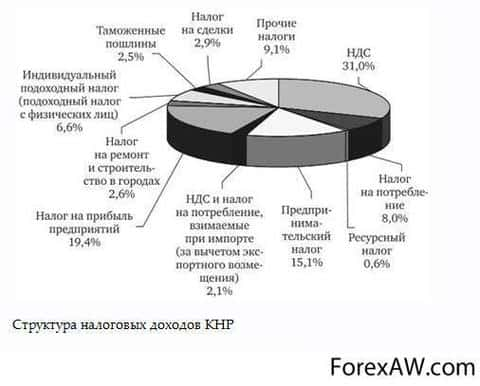

1) Налоги с оборота: НДС, налог на потребление (налог с продаж), налог на предпринимательскую деятельность.

2) Налоги на прибыль (доходы): налог на прибыль отечественных предприятий, налог на прибыль предприятий с иностранными инвестициями и иностранных предприятий и налог с физических лиц.

3) Ресурсные платежи: ресурсный налог и земельный налог (плата за пользование землями городов и районов).

5) Имущественные налоги: налог на имущество, налог на недвижимость,

6) Налоги с операций (действий): налог за пользование автотранспортными средствами и водными судами, гербовый сбор, налог на передачу имущества.

7) Сельскохозяйственные налоги: налог на земледелие и налог на содержание и разведение скота.

8) Пошлины на все товары, ввозимые, вывозимые на с территории Китая .

К основным налогам в Китае относятся: подоходный налог, НДС, налог на потребление, налог с оборота. В Китае подоходный налог с предприятий с иностранными инвестициями, которые создали юридическое лицо на территории Китая, подоходный налог взимается поставке 33%, в том числе 3% – в местный бюджет. Относительно хозяйствующих субъектов, осуществляющих свою деятельность не через постоянное представительство в Китае, установлена ставка налога в 20 % с различных видов доходов: дивидендов, проценты по капиталу, доходы за аренду, за предоставление лицензий и т.д.

Вместе с тем налог на прибыль может быть снижен с обычной для Китая ставки 33% до 15%. В течение трех лет после образования предприятие получает “налоговые каникулы”. В следующие три года этот налог будет составлять лишь 7,5%.

Индивидуальный подоходный налог взимается с заработной платы и иных трудовых вознаграждений граждан. Основная ставка 30 %.

Кроме этого ставки подоходного налога дифференцированы по различным территориям Китая в зависимости от категории субъекта хозяйствования.

Налог на добавленную стоимость платят организации и частные лица, которые реализуют товары, предоставляют услуги по обработке и ремонту. НДС уплачивается и по импортируемым товарам. Используются основные ставки в 17 % и 13% (устанавливается относительно продовольствия, растительных масел, питьевой воды, химических удобрений, сельскохозяйственных машин). Предприятиям, которые занимаются научными исследованиями и разработкой программного обеспечения, компенсируется налог на добавленную стоимость. Такая компания заплатит только 3% налога (вместо 17%), остальное государство возмещает из бюджета. Кроме этого, общая сумма заработной платы, выплаченной работникам, налогом не облагается.

Налог на потребление, взимается по 11видам потребительских товаров (табак, вино, спирт, косметика, парфюмерия, ювелирные изделия, бензин, легковые автомобили и т.д.). Ставка данного налога может быть адвалорной (устанавливается в процентах от цены) и специфической или твердой (устанавливается в зависимости от физической характеристики объекта налогообложения) .

Таким образом, можно сказать, что налоговые поступления – это основной источник доходов бюджета, который составляют около 95% финансовых доходов страны. Всего в Китае насчитывается около 25 налогов, которые условно можно подразделить на 8 групп. К основным налогам в Китае относятся: подоходный налог, НДС, налог на потребление, налог с оборота.

Список использованных источников:

1. Федоровский, А. Институциональные преобразования в Китае: предпосылки, особенности, перспективы / А. Федоровский // Мировая экономика и международные отношения. –2003. –№ 4.

2. Дин Жуджунь, Ковалев М. М. Путь к рыночной экономике (Китайская модель реформ). Монография / Дин Жуджунь, М.М. Ковалев. –Минск: БГУ, 2009.

3. Налоговая система Китая / / Business Times. Режим доступа: http://btimes.ru/business/nalogovaya-sistema-kitaya-nalogi-dlya-inostrannykh-predpriyatii. Дата доступа: 10.12.13

Налоги в Португалии в 2021 году на юридических лиц

Страна не относится к офшорам или хотя бы мидшорам, да и действующие ставки корпоративных налогов назвать слишком низкими нельзя. Но из этого вовсе не следует, что вести свой бизнес здесь невыгодно. Дело в социальной ответственности, о которой мы уже говорили. В Португалии налоги платят все, но при этом все же и понимают, куда они идут. Если Вас такая философия не устраивает, для бизнеса лучше поискать другую юрисдикцию. Либо же вести дела дистанционно, ведь для «обычной» жизни страна подходит отлично.

Налог на прибыль предприятий (IRC, Imposto sobre o Rendimento das Pessoas Colectivas)

Взымается только с компаний-резидентов (что логично), но регион его получения может быть любым. Здесь учитывается прирост капитала, т. к. в Португалию этот сбор в отдельную графу не вынесен, а также прибыль филиалов и других постоянных представительств в юрисдикции.

Схема расчёта:

- Стандартная ставка – 21%.

- Дополнительно насчитывается муниципальная надбавка – 1,5%.

- К итоговой сумме добавляется государственная надбавка, которая рассчитывается по прогрессивной шкале: 0% (доход до 1,5 млн EUR) / 3% (очередные 6 млн EUR) / 5% (остаток).

Это означает, что максимальная ставка будет равна 31,5% при условии, что доход компании превысит 7,5 млн EUR.

На что ещё обратить внимание:

- Мы уже говорили ранее, календарный год в Португалии совпадает с налоговым. Но у компаний-резидентов есть важная привилегия: они могут запросить Министерство финансов на предмет смещения сроков (если на то есть уважительные причины).

- IRC должен быть оплачен в течение 5-месячного срока, считая от даты окончания налогового года. Предоплата производится на основании налоговой суммы за предыдущий год к 7, 9 и 12 месяцам.

- Существуют ограничения по налоговым вычетам, определяющим чистую стоимость финансирования до (!) достижения действующих лимитов – 3 млн EUR или 30% заработка (с дополнительными условиями).

- Налог на прирост капитала. Как мы уже говорили, в Португалии он отсутствует, или, что будет точнее и правильнее, засчитывается в сумму облагаемой налогом прибыли.

- Операционные убытки. Они по действующему законодательству могут быть перенесены на будущие периоды (максимум – на 5 лет), лишь тогда, когда они не превышают 3/4 от налогооблагаемой прибыли. В некоторых случаях это допускается только после личного одобрения министра финансов. А вот обратный перенос невозможен.

- Дивиденды. Если они выплачены и получены компаниями-резидентами, то освобождаются от налогообложения. Единственное прописанное в законе условие касается транспарентного статуса (получатель не должен им обладать) и владения минимум 10% капитала структуры-плательщика (срок – 1 год).

НДС (IVA / VAT, Imposto sobre o Valor Acrescentado / Value Added Tax)

Как и все прочие налоги в Португалии в 2021 году, классический НДС, столь нелюбимый отечественными бизнесменами, взымается с поставки товаров и услуг, их импорта (в случае, если страна их происхождения не является членом ЕС), международных услуг в самой Португалии и покупки товаров из других участников Евросоюза.

На что обратить внимание:

- Законом предусмотрено 3 ставки: стандартная (23%), усреднённая (13%) и льготная (пониженная, 6%).

- Допускается схема возвратной оплаты НДС (только для местных поставок, если они осуществляются компаниями-нерезидентами). Но этот вопрос довольно сложный, поэтому мы рекомендуем обратиться за дополнительной консультацией к нашим экспертам.

- Предусмотрены два варианта налоговых периодов НДС: 1 месяц (годовой оборот более 650 тыс. EUR) и 1 квартал (если сумма меньше).

- Ежемесячные декларации сдаются до числа следующего за отчётным месяца, ежеквартальные подают к 15 дню.

Налог на пассивные доходы (налог у источника)

К ним традиционно относят дивиденды, проценты и лицензионные отчисления, или роялти. Специального налога на подобные виды доходов в Португалии нет. Фискальные органы рассчитывают такие сборы по правилам корпоративного налога (для физических лиц – как IRS). Величина отчислений зависит от статуса плательщика и вида дохода.

Ставки:

- Дивиденды, проценты для компании-нерезидента – 25%.

- Дивиденды, проценты для нерезидентов (если их собственная юрисдикция относится к низконалоговым) – 35%.

- Роялти в пользу нерезидента – 25%.

- Технические услуги – 25%.

Допускается полное освобождение от выплат, если это оговорено директивами Евросоюза и двусторонними соглашениями, позволяющими избежать двойного налогообложения.

Основные налоговые льготы

Вновь построенные здания освобождаются от налога в течение трех лет начиная с месяца окончания строительства. Реконструированные здания, затраты на восстановление которых превысили 1/2 затрат на новое строительство аналогичного объекта, освобождаются от налога в течение двух лет начиная с месяца окончания восстановительных работ. Другие льготы могут предоставляться соответствующими органами власти на местах.

https://youtube.com/watch?v=JhDXvzRa9ns

Данный налог уплачивают организации и граждане, имеющие в собственности и эксплуатирующие автотранспортные средства и (или) водные суда на территории КНР.

Налоговая база для автотранспортных средств — их количество или нетто-тоннаж, налоговая база для водных судов — их нетто-тоннаж или общая грузоподъемность судна. Сумма налога определяется отдельно для автотранспортных средств и водных судов. Применяются и различные ставки налога:

Для автотранспортных средств: 60-320 юаней — для пассажирского транспорта, 16-60 юаней за тонну — для грузового транспорта, 20-80 юаней — для мотоциклов, 1,2-32 юаней — для безмоторных средств.

Для водных средств: 1,2-5 юаней за тонну — для моторных судов, 0,6-1,4 юаня за тонну груза — для безмоторных судов.

Формула расчета

Сумма налога =Количество (нетто-тоннаж) автотранспортных средств * Соответствующую ставку налога за единицу

Сумма налога = Нетто-тоннаж (общая грузоподъемность) судна * Соответствующую ставку налога за единицу