Плюсы ипотеки в Италии

Низкая процентная ставка. Самое главное преимущество ипотеки в странах Евросоюза — процентные ставки, которые в 5-6 раз ниже, чем в России. При низких процентных ставках ипотечные платежи сопоставимы с арендными или даже ниже, что делает покупку собственной квартиры весьма выгодной. Аналитики говорят, что сейчас в Италии рекордно низкие проценты и вряд ли они повторятся в будущем, поэтому если вы размышляете над тем, брать ли ипотеку в Италии, рекомендую не откладывать это решение в долгий ящик и купить квартиру или дом своей мечты уже в ближайшее время.

Низкая процентная ставка. Самое главное преимущество ипотеки в странах Евросоюза — процентные ставки, которые в 5-6 раз ниже, чем в России. При низких процентных ставках ипотечные платежи сопоставимы с арендными или даже ниже, что делает покупку собственной квартиры весьма выгодной. Аналитики говорят, что сейчас в Италии рекордно низкие проценты и вряд ли они повторятся в будущем, поэтому если вы размышляете над тем, брать ли ипотеку в Италии, рекомендую не откладывать это решение в долгий ящик и купить квартиру или дом своей мечты уже в ближайшее время.

Мы взяли ипотеку под фиксированную ставку – 2,15% (для сравнения: в 2012 году фиксированная ставка составляла от 4,7 до 6%). Плавающая процентная ставка составляет 1,6-1,7% и на первый взгляд кажется существенно выгоднее, чем фиксированная. Но она таит в себе бОльшие риски: если экономическая ситуация нестабильна, то в будущем плавающая ставка может быть пересмотрена в сторону значительного увеличения (как было, например, во время ипотечного кризиса 2007-2008 гг.).

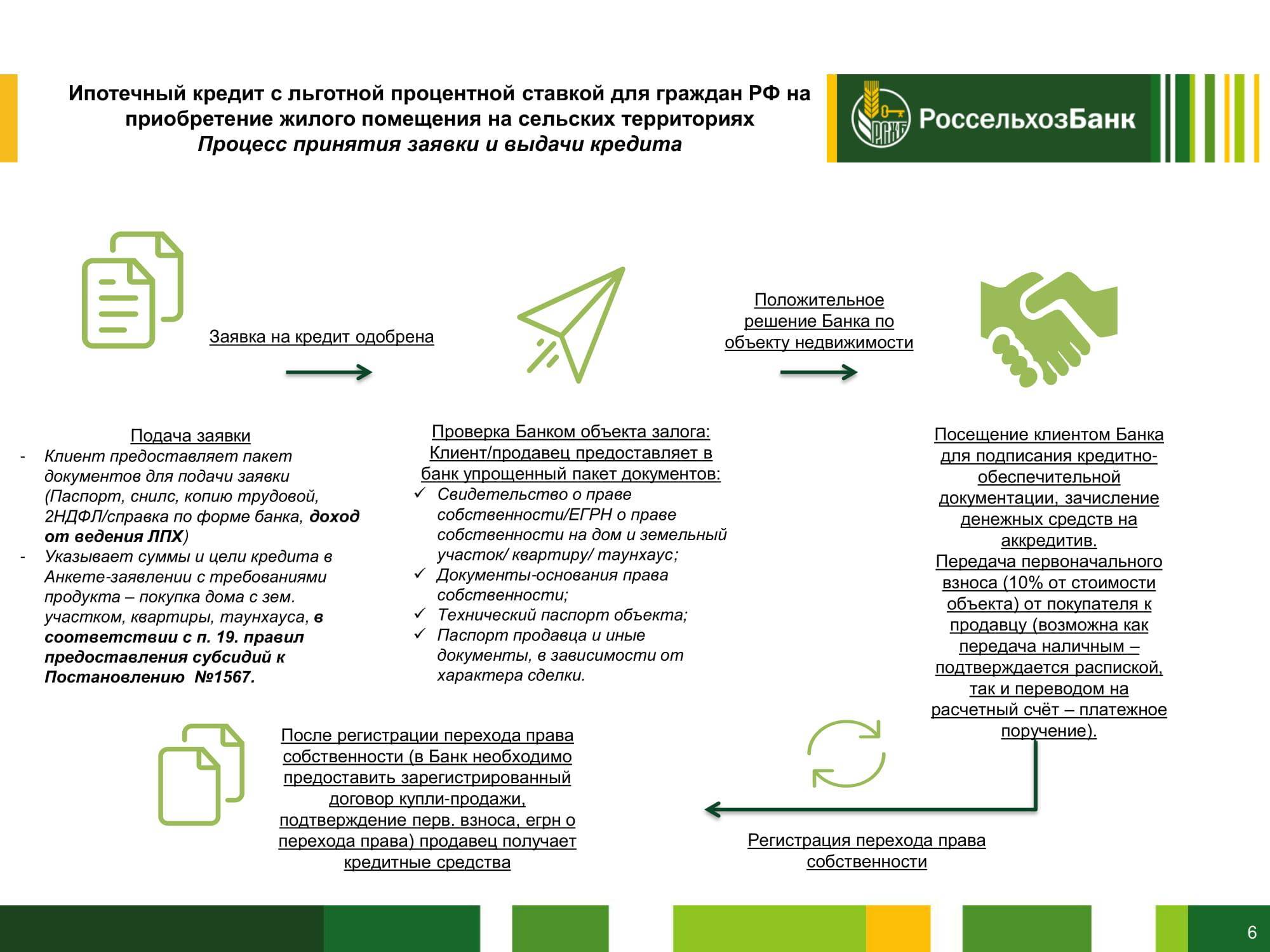

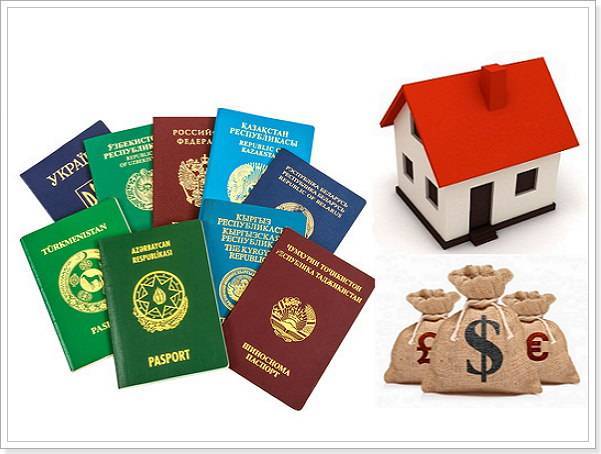

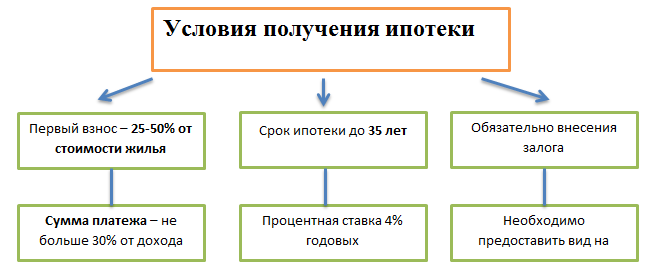

Лояльные условия выдачи ипотечных кредитов. Оформление ипотечного кредита, что в России, что в Италии, — процедура небыстрая, связанная со сбором множества необходимых документов. Чтобы взять ипотеку в Италии, необходимо предоставить банку удостоверение личности, справку о доходах, выписку по банковским счетам, подтверждение наличия первоначального взноса (его величина должна быть минимум 10% от стоимости жилья для резидентов Италии, для нерезидентов — минимум 40%).

Дополнительно могут запросить справку о составе семьи, свидетельство о заключении или расторжении брака, свидетельство о рождении и водительские права, но ничего сверхъестественного. Для получения ипотечного кредита вид на жительство в Италии иметь необязательно.

Список документов для резидентов и нерезидентов несколько отличается, однако считается, что именно в Италии довольно лояльные условия выдачи ипотеки гражданам иностранных государств

Поэтому если вы присматриваетесь к жилью в странах Евросоюза, рекомендую обратить свое внимание на Италию

На этом преимущества ипотеки в Италии неожиданно кончаются

Кредиты на недвижимость в Италии

Жильё в Италии традиционно пользовалось спросом как у местных, так и у иностранцев. В отличие от жителей Германии или Швейцарии, итальянцы предпочитают покупку дома аренде.

В 2021 году количество местных покупателей увеличилось. Люди стремились не только улучшить жилищные условия, но и сохранить накопления, ведь банковские депозиты перестали быть прибыльными.

За время пандемии приоритеты покупателей изменились. До кризиса спрос концентрировался на крупных городах (Милане, Флоренции, Риме). Сегодня востребованы сельская местность и побережье. Все ликвидные объекты в этих местностях раскупают как горячие пирожки, можно даже говорить об образовавшемся дефиците на рынке.

По данным портала Statista, в 2020 году каждое пятое итальянское домохозяйство имело непогашенный ипотечный кредит, а каждая вторая покупка дома была совершена с привлечением финансирования.

Количество выданных займов на приобретение жилья в Италии выросло с 2013 года более чем в два раза, достигнув в 2020 году общей суммы €36 млрд.

Цены на недвижимость во время пандемии не снижались. Спрос оставался стабильным, ведь его стимулировали рекордно низкие ставки по ипотечным займам.

Среди наиболее популярных банков, выдающих ипотеку в Италии, можно назвать:

• Intesa Sanpaolo

• UniCredit Banca

• Banca Carige

• Banco BPM

Недвижимость в Италии для иностранцев

Согласно данным Istat, в первом квартале 2021 года индекс цен на строительные объекты, приобретенные для жилья или инвестиционных целей, вырос на 1,7% в сравнении с предыдущим отчетным периодом. Регионами с наибольшим объемом заключенных сделок купли-продажи недвижимости признаны Ломбардия и Лацио, а ведущими городами — Милан и Рим. Цена на востребованную недвижимость варьируется в диапазоне 100–350 тыс. EUR.

В соответствии с положениями итальянского законодательства, существует три категории иностранцев, которые могут оформить право собственности на недвижимое имущество в Италии:

- проживающие в Италии на законных основаниях лица, у которых есть действующий вид на жительство или ПМЖ;

- лица, которые не проживают в Италии, но являются гражданами стран, подписавших двустороннее международное соглашение с Итальянской Республикой, разрешающее им покупку недвижимости за границей;

- граждане ЕС или государств, входящих в ЕАСТ (Европейскую ассоциацию свободной торговли), а также лица без гражданства, проживающие более 3 лет в Италии.

Кто и зачем покупает итальянскую недвижимость

Рынок недвижимости в Италии привлекает инвесторов, готовых вкладывать крупные суммы средств в строительные проекты. На фоне стабильного роста цен на жилье такая инвестиция может приумножить капитал за счет сдачи приобретенного объекта в аренду или его перепродажи через несколько лет. Другая категория иностранцев, которых интересует вид на жительство при покупке недвижимости, — это средний класс, представители которого готовы купить итальянское жилье по относительно низкой в сравнении с другими странами ЕС стоимости.

Преимущества итальянской недвижимости

Иностранцы предпочитают покупать жилье в Италии, исходя из следующих факторов:

- большой выбор объектов на вторичном и первичном рынках недвижимости;

- возможность получения прибыли при сдаче имущества в аренду;

- дополнительное место для отдыха всей семьей;

- надежное вложение и сохранение личных сбережений.

Кроме того, покупка жилья в Италии предшествует оформлению вида на жительство по типу «residenza elettiva» (избранное место проживания). Законодательством предусмотрено предоставление долгосрочного разрешения на пребывание в Италии иностранцам, которые имеют постоянные источники пассивного дохода и арендованную или купленную недвижимость в стране. ВНЖ этого типа не дает права на трудоустройство и социальные льготы в стране, но после пятилетнего проживания в Италии иностранец может претендовать на ПМЖ или гражданство.

Недостатки покупки жилья в Италии

Тем не менее, покупка недвижимости для нерезидента Италии сопряжена с некоторыми рисками, самым главным из которых является финансовый аспект сделки. Кроме того:

- назначенный банком или государственными органами оценочный агент часто устанавливает стоимость имущества ниже заявленной продавцом, в результате возникают затруднения при оформлении ипотеки;

- сделка может не состояться по причинам несоответствия требованиям итальянского законодательства, когда покупатель не принадлежит ни одной из допустимых к покупке итальянской недвижимости категорий;

- для заключения сделки и дальнейшего использования недвижимости требуется виза или вид на жительство в Италии, чтобы получить возможность осмотреть объект и заключить договор купли-продажи согласно условиям законодательства.

Некоторые иностранные покупатели рассчитывают на налоговую льготы при покупке первого дома в Италии («Prima Casa»), предусматривающую уменьшение регистрационного сбора от кадастровой стоимости объекта с 9 до 2 %. Однако такой привилегией пользуются исключительно резиденты и граждане Италии. Для получения налоговой льготы на момент осуществления сделки иностранец должен иметь действительный вид на жительство.

Как иностранцу купить недвижимость

Поиск недвижимости в Италии иностранец может осуществлять своими силами или при помощи агентов. При самостоятельном поиске объекта можно использовать электронные ресурсы (например, Hello Italy, Gate-away), которые собирают информацию о продаваемой недвижимости с нескольких торговых площадок одновременно.

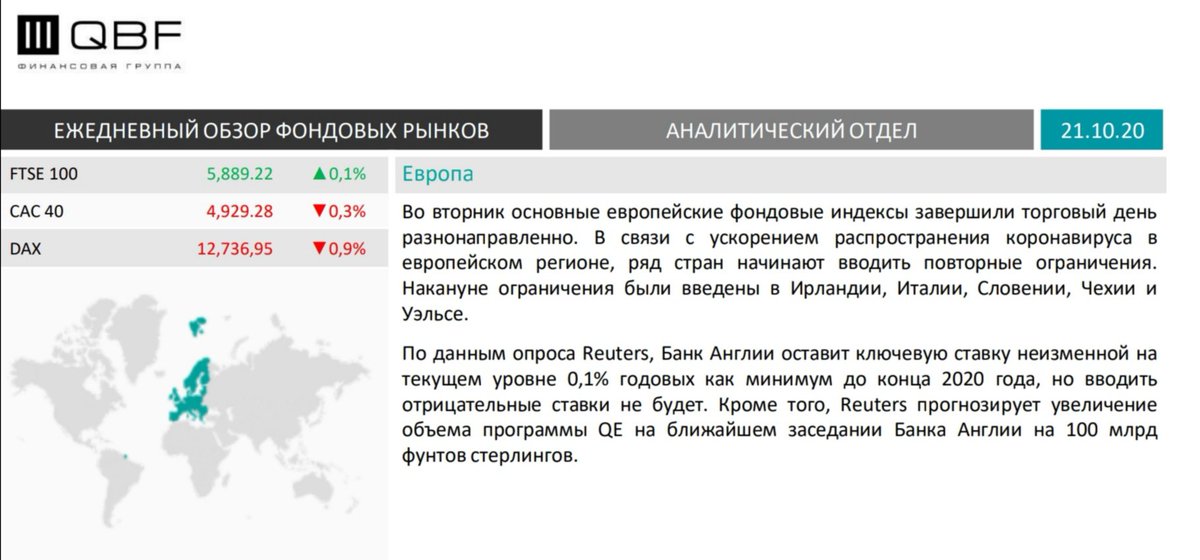

Ситуация на грузинском рынке недвижимости в 2020 году

Компания Galt & Taggart опубликовала отчет по рынку недвижимости Тбилиси, цифры из которого можно экстраполировать и на другие регионы Грузии с учетом их цен на недвижимость. По мнению аналитиков, в апреле и мае после введения всеобщего карантина продажи квартир резко упали, однако в июне после снятия ограничений, рынок начал постепенно «оживать». Активности рынка также способствовал запуск государственного субсидирования процентной ставки по ипотечным кредитам, введенного с июля 2020 года, но обо все подробнее.

Рынок недвижимости Грузии в сентябре 2020 года резко вырос вместе с восстанавливающейся мировой экономикой. Ключевые выводы из отчета:

- продажи квартир выросли в сентябре (+ 14,4%) после заключения договоров купли-продаж;

- признаки стабилизации экономической ситуации привели к снижению процентной ставки в лари до 11,2% (-2,2%), тогда как процентные ставки по займам иностранной валюте немного повысились – до 5,7% (+ 0,5%);

- сумма новых ипотечных кредитов выросла с резким скачком в сентябре – до 437 млн лари (+ 63,9% годовых без учета валютного эффекта).

Также отмечается снижение цен на новые квартиры в июле (-8,6%), но оно, скорее всего, связано с повышением спроса на квартиры эконом-класса, а не корректировкой общей рыночной цены. Это означает, что государственная программа субсидирования процентной ставки по ипотеке поддержала реальную цену на жилье в третьем квартале 2020 года и положительное влияет на рынок недвижимости Грузии в целом.

Снижение объемов выдачи ипотечных кредитов в 2020 году было вызвано карантином COVID-19, сопровождающимся резким повышение процентных ставок

Важно отметить, что признаки экономической стабилизации и система государственных субсидий вызвали интерес к лари в результате ставки снизились в третьем квартале года до 11,2% (-2,2% по сравнению со вторым кварталом

Выдача новых ипотечных кредитов резко увеличилась в сентябре текущего года – до 437 млн лари (+ 63,9% годовых без учета роста валютного курса) после небольшого увеличения в августе на 0,8 и снижения в июле. В сентябре кредиты, деноминированные в лари, составили 62% от общего объема (+ 43,1% годовых), плюс выросли объемы выдачи займов, деноминированных в иностранной валюте, + 121% без учета валютного эффекта. Ожидаемый спрос на ипотеку в четвертом квартале 2020 и следующем году при учете сохранения программы государственного субсидирования – 4%.

Примечательно, что доля продажи квартир с ипотечным финансированием подскочила до 44% – самый высокий показатель с момента вступления в силу правил ипотечного кредитования 19 января (23% во втором квартале и 31% в третьем). Это, по мнению экспертов Galt & Taggart, можно считать началом восстановления цен на рынке недвижимости Грузии.

Завершение сделки

Если кредитное решение положительно, то процедура приобретения жилья следующая – продавец и покупатель открывают счета в банке-кредиторе. Покупатель вносит на свой счет первоначальный взнос, называемый депозитом. Далее продавец и покупатель подписываются договор о продаже, называемый здесь Compromesso.

Банк после подписания договора перечисляет сумму займа на счет продавца, а вместе с ним и сумму первоначального взноса, внесенную покупателем на свой счет в банке. В течение 2-5 дней сделка заверяется нотариально. Только после этого продавец может воспользоваться перечисленными деньгами на своем счету.

Ипотека без вида на жительство

Нерезидент РФ сможет оформить ипотеку на приобретение жилой недвижимости только при соблюдении следующих условий:

- он постоянно проживает в России или имеет намерения переехать на постоянное местожительство (период нахождения в РФ не может быть менее 183 дней);

- имеет стабильную занятость у российского работодателя от полугода;

- исправно платит все налоги и сборы;

- имеет достаточную платеже- и кредитоспособность (сумма всех обязательств заемщика не может превышать 40% от семейного дохода);

- оплатит внушительную долю первоначального взноса за приобретаемое жилье (как правило, не менее 20%);

- не имеет сторонних долгов и испорченной кредитной истории.

При соблюдении таких условий банк сможет пойти навстречу клиенту и выдать требуемую сумму денег на покупку недвижимости.

Некоторые банки, признавая категорию заемщиков-иностранцев высокорисковой, устанавливают дополнительные, повышенные требования к ним.

Среди таких требований и ограничений можно отметить:

- увеличение минимального стажа работы на российскую компанию-работодателя (например, с 6-ти месяцев до 2-3 лет);

- требование привлечение поручителей или созаемщиков;

- повышение процентной ставки (обычно не более 1-1,5 п.п.);

- увеличение суммы первоначального взноса (вплоть до 50-70% от цены объекта);

- снижение предельного срока кредитования;

- обязательность заключения договора комплексного страхования (помимо страхования недвижимости потребуется купить страховку жизни и здоровья клиента).

Используя перечисленные ограничения, банк пытается любым способом снизить возможные риски в будущем.

Ипотека для иностранцев

Формально никаких препятствий для оформления ипотечного кредита у иностранца в Италии нет. Однако в 95% случаев банки отклоняют заявки на кредиты от заявителей без постоянного вида на жительство.

Таких клиентов относят к высокой степени риска, ведь проверить их финансовую состоятельность и происхождение средств гораздо сложнее. Намного проще оформить кредит в том случае, если заявитель имеет местный ПМЖ и подтверждённый доход на территории Италии.

Алексей Азаров AzarovS

Претендовать на ипотечный кредит сегодня может гражданин или постоянный резидент страны. Клиентам с временным видом на жительство в Италии, скорее всего, откажут в выдаче ссуды, как и соискателям с паспортами и видами на жительство других стран Европы. В 2016 году банки ужесточили критерии рассмотрения заявок в связи с директивой ЕС о борьбе с легализацией преступных доходов. Финансовые организации стали всё чаще отказывать иностранцам в предоставлении кредитов, ведь клиенты без тесных связей со страной и прозрачных источников дохода несут определённую долю риска.

Актуальные новости рынка зарубежной недвижимости в телеграм-канале Подписаться

Основные условия

Ссуда выдаётся в евро, средняя ставка равна 5% годовых, а сам уровень установленной процентной ставки будут зависеть от того, в каком размере клиент внесёт первоначальный взнос.

Как и в любой другой стране и городе большое значение имеет район. Для сравнения: цена жилья на севере более демократичная и получить ипотеку более реально, чем на юге.

На практике меньше 100 тысяч евро гражданину России просто не выдадут, при этом максимум, на что можно рассчитывать – это около 65% от стоимости вашей квартиры.

Зато ипотека в Италии для россиян отличается гибкими сроками – от 5 до 30 лет, разрешается также выбирать процентную ставку. Последняя может быть фиксированной или плавающей.

Можно ли взять ипотечный кредит за границей?

Если вы хотите взять ипотеку за границей, этот вопрос нужно детально изучить. В таких странах как Кипр, Марокко, Испания оформить ипотеку проще всего. Достаточно предъявить загранпаспорт и справку о ваших доходах. Еще понадобится открыть счет в одном из банков страны. В Эмиратах ипотека оформляется на таких же условиях, в добавок общий размер доходов должен быть не меньше 10 000 долларов в месяц. Максимальный срок ипотеки для иностранцев – 12 лет. Сложно оформить ипотеку в Швейцарии, Италии, Франции, Англии, Германии.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

Если у Вас есть вопросы, проконсультируйтесь у юриста

Правила оформления кредита без посещения Евросоюза

Некоторые граждане оформляют кредит в европейском банке без выезда за границу. Для решения задачи требуется привлечь посредника — консалтинговую фирму. Ее сотрудники помогают в оформлении заявки и внесении данных в анкету. Стоит учесть, что услуги таких организаций влетают «в копеечку», поэтому с тарифами рекомендется ознакомиться заранее.

При выборе посредника важно отдавать предпочтение зарубежным организациям, которые работают в стране, где планируется оформить кредит. Не лишне выполнить предварительный расчет затрат, ведь в итоге займ в европейском банке может оказаться дороже, чем в российском финансовом учреждении

К каким расходам готовиться

Для получения кредита необходимо подготовить бюджет, которого должно хватить, чтобы покрыть следующие статьи расходов:

- страховка – чаще всего банки требуют застраховаться от несчастного случая или от утраты работы. Это примерно 40 евро в месяц к основному платежу. Страхование недвижимости – 150-500 евро каждый год;

- комиссия посреднику – ипотечный брокер в Италии берет 1 % от суммы кредита;

- услуги нотариуса могут обойтись в 4-8 тысяч евро за подготовку и регистрацию сделки, а также за переоформление права собственности;

- оценка объекта – 270-300 евро, если стоимость превышает 1 миллион евро – 500-550 евро;

- комиссия за оформление кредита – 0,25-2 % (зависит от налоговых льгот).

Коротко о налоге на недвижимость

Ежегодные налоги на недвижимость в Италии колеблются в пределах 0,4-0,7 % от стоимости объекта, зафиксированной в кадастре. Рассчитывается ставка индивидуально, исходя из статуса региона, в котором расположена недвижимость. К примеру, в Милане – это 0,5 %.

Кроме этого, существуют кондоминиальные платежи за жилье. На квартиру придется выделить от 200 до 5000 евро каждый год. На виллу – 1,2-6 тысяч евро за такой же промежуток времени. Эта сумма не включает коммунальные услуги.

Электроэнергия обойдется примерно в 0,2-0,3 евро за 1 кВт/ч, водоснабжение – 15-20 евро за каждый месяц, баллон газа – 50-60 евро.

Процентная ставка по ипотеке в странах Евросоюза

В перечень стран Европейского союза на 2019 год входит 28 стран. Единая экономическая зона, наличие здоровой конкурентной среды, всепронизывающая интеграция не являются основанием применения единой кредитной политики в действующих банках и финансовых учреждениях. Напротив, предлагаемые потенциальным заемщикам ипотечные продукты характеризуются разбросом процентных ставок, требований к клиентам и механизма регистрации сделок.

Ниже представлена таблица с кредитными ставками для получения ипотеки в странах-членах ЕС.

Страна | Процентная ставка, % в год (усредненное значение) |

Австрия | 2,5 – 3,5 |

| Бельгия | 2,47 |

Болгария | 4,5 — 5 |

| Великобритания | 2,5 – 3 |

Венгрия | 6 |

| Германия | 1,5 – 2 |

Греция | От 3,5 |

| Дания | 2,2 |

Ирландия | От 3,8 |

| Испания | 2 – 3 |

Италия | 2,1 – 3 |

Кипр | От 4 |

| Латвия | 2,9 |

Литва | 2 |

| Люксембург | 1,8 |

Мальта | От 3,5 |

| Нидерланды | 2,5 |

Польша | 3,7 – 4 |

| Словакия | 1,9 |

Словения | От 3,6 |

Португалия | От 2,5 |

| Румыния | 3,5 |

Финляндия | 1,47 |

| Франция | От 2 |

Хорватия | 5 – 6 |

| Чехия | |

Швеция | 1,85 |

| Эстония | 2 – 2,5 |

Приведенные данные по процентным ставкам в европейских государствах применяются для резидентов. Для иностранных граждан будут действовать совершенно иные условия.

В каждой стране могут устанавливаться свои собственные параметры ипотечного кредитования для населения, применяться фиксированные, плавающие ставки, требования, комиссии и сборы.

Условия ипотеки в ТОП-5 стран с самыми низкими ставками

В представленной выше таблице в пятерку государств ЕС с минимальными ставками ипотечного кредитования относятся: Швеция, Финляндия, Германия, Люксембург и Словакия. Величина процентной ставки при оформлении ипотечного займа в них не превышает 2% в год.

Условия получения ипотеки в Еропе по каждой из этих стран приводится в таблице далее.

Страна | Процентная ставка, % в год | Величина заемных средств | Срок погашения | Доля первоначального взноса, % от стоимости приобретаемого жилья |

| Швеция | 1,85 | До 85% от цены покупаемой жилплощади | До 50 лет | Не менее 15 |

Финляндия | 1,47 | До 75% от стоимости приобретаемой недвижимости | До 30 лет | От 25 |

| Германия | От 1,5 | До 80% от цены объекта | До 40 лет | Не меньше 20 |

Люксембург | 1,8 | До 30 лет | От 20 | |

| Словакия | 1,8 | До 100% от стоимости жилья | От 0 |

Средний срок кредитования по рассматриваемым странам составляет 20 лет. Получить ипотеку не составит труда, главным требованием является подтверждение своей платежеспособности и надежной репутации, а также соответствие минимальным требования кредитора.

Ипотека на Кипре

| Валюта кредита | евро |

| Сумма займа | до 60% от цены объекта |

| Кредитная ставка | 4-4,5% |

| Срок кредита | от 10 лет |

Георгий Сипилидис, руководитель направления Кипр Grekodom Development:

Каждый случай рассматривается индивидуально. Основное требование – надо доказать свою платежеспособность. Также банк Кипра обязательно запросит кредитную историю.

Заявка может рассматриваться в течение трех – пяти рабочих недель. Из документов потребуются: справка с работы, резюме, паспорт, рекомендательное письмо от вашего банка, размер заработной платы, кредитная история.

В последнее время ипотека не очень популярна, но есть покупатели, которые пользуются заемными деньгами. Иностранцы спрашивают реже, чаще кредиты берут местные жители. Если россияне и привлекают банковские деньги, то, как правило, небольшие суммы, обычно на покупку квартир стоимостью €150-250 тыс. В качестве альтернативы банковскому кредитованию можно рассмотреть рассрочку от застройщика – на первичном рынке многие предлагают такую возможность.

Требования банков к заёмщикам

При оценке заявки на получение ипотечного займа местные кредиторы проверяют финансовую благонадёжность. Одно из главных условий – наличие постоянного дохода на территории страны.

Если у клиента есть официальные доходы в Италии, то шанс на одобрение заявки высокий. А вот активы соискателя на территории других государств банки не учитывают в качестве обеспечения займа.

Соискателю на кредит важно продемонстрировать банку готовность осуществлять платежи по займу в долгосрочной перспективе. Помимо прочего, потенциальному заёмщику важно иметь благоприятную кредитную историю

Документы, подтверждающие своевременную уплату налогов, а также информация по выплатам за другие кредиты могут служить необходимой гарантией

Помимо прочего, потенциальному заёмщику важно иметь благоприятную кредитную историю. Документы, подтверждающие своевременную уплату налогов, а также информация по выплатам за другие кредиты могут служить необходимой гарантией

Ежемесячные расходы и выплаты на обслуживание займа не должны превышать одной трети от общего ежемесячного дохода заёмщика или совокупного семейного дохода.

Алексей Азаров

Одним из ключевых критериев при оценке заёмщика является наличие постоянного источника доходов на территории Италии. Больше всего шансов на одобрение заявки о выдаче кредита у тех клиентов, чей ежемесячный бюджет в четыре-пять раз превышает затраты на обслуживание кредита

Банк обязательно примет во внимание наличие детей, а также факт аренды жилья, ведь это тоже финансовая нагрузка для потенциального заёмщика. Наличие собственной недвижимости на территории Италии также повысит вероятность положительного решения, ведь это дополнительная гарантия для банка.

Исходя из практики нашей компании, чаще всего отказы в выдаче кредитов получают клиенты, чьи документы о финансовом положении не устраивают финансовые учреждения.

Что собой представляет рынок итальянской недвижимости

В Италии очень тяжело купить недвижимость в плохом состоянии. Объектов категории «ниже среднего» здесь практически не существует. Если на родине мы можем приобрести квартиру в очень плохом состоянии и сделать в ней ремонт самостоятельно, удешевив тем самым сделку, то здесь это сделать невозможно. Недвижимость в Италии в обязательном порядке должна соответствовать стандартам качества, установленным регуляторными органами.

Дороже всего покупка жилья обойдется в Неаполе, Венеции и Риме. К примеру, 2-х комнатная квартира площадью 42 квадратных метра в Венеции будет стоить от 150 тысяч евро.

Отдельный дом до 90 кв. м с кухней, ванной, двумя комнатами и гаражом обойдется в среднем в 350-400 тысяч евро, если говорить о востребованном регионе. А на Сардинии или Сицилии стоимость такого объекта будет в 2-3 раза меньше.

Большой популярностью пользуются здесь так называемые студии – квартиры, представляющие собой общее пространство, в котором выделена только ванная комната. Купить такое помещение можно вдвое дороже, чем обычную квартиру. Вторую позицию по востребованности занимают виллы с виноградниками; если кустарники плодоносят, цена на такой объект будет в разы выше, чем на подобный коттедж на побережье.

Каков пошаговый алгоритм осуществления сделки?

- Находите человека, у которого есть кредит и который готов передать его вам.

- Ведёте с ним переговоры через агента, который проверяет чистоту документов и отсутствие банковских запретов на осуществление сделки по переуступке.

- Оставляете ему символический задаток (хватит и сотни евро) и договариваетесь о дате регистрации.

- Получаете подтверждение банка о возможности проведения сделки.

- Идёте к нотариусу с чеком на ту сумму, которая будет выплачена прежнему владельцу квартиры (например, €20 тыс.). Остальную, долговую часть (например, €80 тыс.) «снимаете» с него и берёте на себя.

По итогу подписывается нотариальный акт с записью «Стоимость квартиры €100 тыс. Уплачена с помощью следующих платёжных инструментов: чек (€20 тыс.) и accollo del mutuo (€80 тыс.)».

Варианты приобретаемой недвижимости

Финские кредиторы предоставляют возможность взять ипотеку на один из четырех видов недвижимости:

- Квартира;

- Частный дом;

- Земельный участок.

Квартира

Купить квартиру в Финляндии можно лишь если приобрести достаточное количество акций от ЖАО. После этого, человек становится собственником квартиры в этом жилом доме, в соответствии со своими акциями.

Стоит понимать, что такая покупка относится к сделкам над движимым имуществом. А операции над движимым имуществом иностранцы могут проводить без ограничений.

Вам предстоит не только оформление соглашения купли-продажи, но и процесс передачи акций. Плюс в том, что нотариус Вам для этого не понадобится. Банк, в этом случае, дает Вам средства именно на приобретение акций.

Частный дом

Приобретение земельного участка с домом уже относится к операциям над недвижимостью. А это подразумевает, что после покупки обязательным условием будет регистрация собственности с последующим получением уникального кода.

Весь процесс приобретения довольно стандартный, и не отличается от российских сделок.

Однако, в таком случае, Вам придется дополнительно предоставить кредитору следующее:

- Документ из реестра;

- Документ о залоге и аренде;

- Выписка и карта из Кадастра;

- Заверенная копия плана района, в котором расположен участок;

- Разрешение на строительство.

Земельный участок

Для иностранцев, покупка земельного участка в ипотеку более выгодна, чем приобретение иных объектов недвижимости. В таком случае, кредитор снизит Вашу процентную ставку до 4,5% годовых.

Но наряду с этим, он все равно не сможет заплатить за Вас больше 50% от стоимости земли. Если Вы собираетесь проводить строительство, то банк потребует разрешение на это у муниципалитета. Иногда, землю можно купить уже с разрешением.

Особенности оформления ипотеки

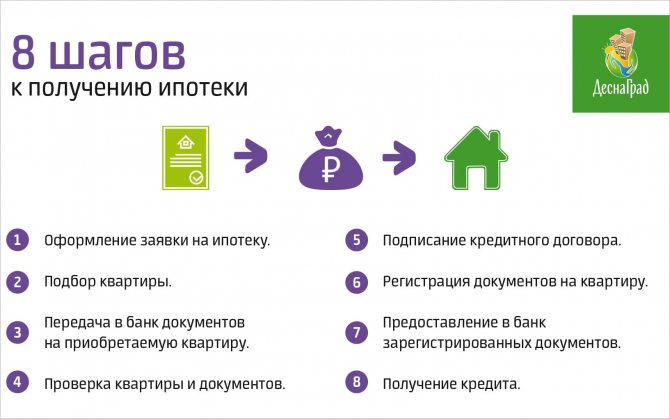

Чтобы купить квартиру в Италии в кредит, необходимо пройти несколько этапов:

- Направление продавцу письменного уведомления о намерении приобрести его недвижимую собственность.

- При получении положительного ответа можно переходить к составлению предварительного договора. В нем обязательно указывается, сколько составила сумма залога (обычно это 1-3 %).

- Подготовка пакета бумаг.

- Подача запроса в банк.

- Проведение кредитором независимой оценки объекта.

- Получение решения банка.

- Оформление договора на страхование недвижимости.

- Открытие счета.

- Подписание договора купли-продажи у нотариуса.

- Получение копии акта сделки и ключей.

- Регистрация жилья на нового собственника.

Как выбрать банк

Кредит на недвижимость в Италии для нерезидентов оформляют почти все банки. На основании Кодекса прав потребителя, действующего в стране, каждый заемщик имеет право получить от кредитора полную, понятную и четкую информацию относительно кредитного договора. В октябре 2003 года данный принцип был закреплен на законодательном уровне.

Чтобы не упустить наиболее выгодное предложение, нужно соблюсти несколько правил:

- Выберите объект, который вы хотите купить. Это позволит банку провести экспертную оценку и определить, какую максимальную сумму займа он сможет предоставить. Не стоит брать слишком большой кредит. Чем выше размер кредита, тем больший ежемесячный платеж вас ожидает.

- Оцените свои возможности на уплату первоначального взноса.

- Уточните конечную ставку.

- Проведите калькуляцию ежемесячного взноса и сопоставьте его с вашими доходами.

- Выясните, какие дополнительные расходы и скрытые комиссии могут ожидать. К примеру, в какую сумму обойдется услуга оценки жилья, сколько стоит страховка и прочее.

- Поинтересуйтесь возможностью досрочного погашения займа.

- Узнайте, каким образом производятся платежи – в кассе банка, через онлайн-систему и т. д.

Искать подходящие объекты недвижимости и банки, где возможно оформление ипотеки в Италии, лучше всего через профессионального брокера, знающего рынок. Прибегнуть к его помощи целесообразно: брокер сможет проверить документы на помещение, возьмет на себя задачу общения с владельцем жилья, узнает ситуацию и даст заключение, стоит ли вообще по данному объекту заниматься оформлением ипотеки. Оплата комиссионных брокера осуществляется только в том случае, если решение банка окажется положительным.

Список банков, в которые можно подать заявки, будет зависеть от региона и от того, с какими из них работает брокер. Выдают ипотеку как банки Италии, так и международные финансовые учреждения.

Готовим документы

Пакет документов для подачи кредитору довольно обширен:

- Копия заграничного паспорта.

- Codice Fiscale – аналог российского идентификационного налогового номера (ИНН). Получить его можно сразу после подписания предварительного договора в консульском отделе.

- Бумаги, которые смогут подтвердить платежеспособность.

- Документы на объект покупки.

В качестве подтверждения платежеспособности можно предоставить:

- При наличии собственного бизнеса – документы, в которых говорится о том, что вы являетесь его владельцем. Обычно собственники компаний имеют резидентский статус, а это может облегчить процесс оформления ипотеки.

- Справка с работы с указанием оклада (для тех, кто работает в стране по найму). Это может отразиться на величине ставки.

- Выписка с банковского счета о движении средств или о депозитах.

- Декларация о доходах.

- Справка об уплате налоговых обязательств.

- Подтверждение оплаты алиментов.

- Иные дополнительные бумаги на усмотрение банка.

Что касается документов на объект купли-продажи, то здесь понадобятся:

- Предварительный договор.

- Подтверждение прав собственности для продавца.

- Выписка из кадастрового реестра.

- Если покупается строящееся здание – разрешение на строительство.

Все документы следует перевести на итальянский язык и заверить нотариально.

Открываем счет в банке и подписываем договор

Вариантов открытия счета, чтобы получить кредит на жилье в Италии, может быть два:

- Для резидентов – процедура выглядит стандартно, как для граждан страны. Из документов необходимо предъявить ВНЖ, паспорт, Codice Fiscale.

- Для нерезидентов открыть получится только отдельный вид счета: conto internazionale или conto esterо. Его обслуживание стоит дороже, валютой счета является та, которая действует в стране заявителя. То есть платить еще придется и за конвертацию. Для открытия счета понадобится действующая виза.

Если решение банка окажется положительным, заемщика пригласят в банк для подписания договора.