Положительные стороны компенсации отдыха

По действующему законодательству, работодатель может и не выплачивать своим работникам компенсацию за отдых, руководствуясь законом, вынесенным в 2020 году. Следовательно, выплата средств не является обязанностью организации, и работодатель вполне может отказать в возмещении средств. Все средства, которые руководитель тратит, чтобы компенсировать отдых своих сотрудников, — это необлагаемые налоговыми сборами расходы, которые вычитаются из суммы доходов. Следовательно, производя такие выплаты, работодатель существенно снижает налоги на свои доходы.

С этой целью компании достаточно часто идут навстречу своим сотрудникам, и даже заключают соглашения с туристическими агентствами и операторами, чтобы напрямую приобретать путевки для своих работников и их семей.

Условия соглашений могут существенно отличаться в зависимости от стоимости предоставляемых туристическим оператором услуг, но стоимость соглашений по корпоративному обслуживанию всегда значительно ниже, чем при оформлении договора с физическим лицом.

Суть нововведения

Таким образом, государство рассчитывает привлечь большее количество отдыхающих на курорты Российской Федерации. Это входит в концепцию развития внутреннего туризма в нашей стране.

Однако действие закона не столь широко используется гражданами. Происходит это в связи с условием заключения договора на оказание туристических и санаторно-курортных услуг напрямую работодателем. Добавим, что предоставление компенсации является правом, а не обязанностью организации. Как следствие, процедура носит заявительный характер.

Компенсация за отдых имеет определённый смысл — предоставление возможности крупным предприятиям снижать налогооблагаемую базу. А также развивать социальную сферу, путём инвестиций в объекты туристической индустрии. Речь идёт об объектах, в которых, по замыслу, будут отдыхать сотрудники компаний.

Так что данный закон больше относится к крупным корпорациям, которым в перспективе, это может быть действительно выгодно. Но никто не мешает попробовать договориться со своим работодателем. Попытка же не пытка, в конце концов.

Возврат налога за туристическую путевку заграницу

Бесплатная консультация по телефону:+7(499)495-49-41 Содержание

- а страна получает налоги (с представителей услуг) и здоровое население.

- санаторные учреждения развиваться;

- граждан подталкивает тратить средства на оздоровление;

Внимание: пенсионерам преференция на лечение предоставляется на определённых условиях. Затребовать ее можно без проблем тем гражданам, которые регулярно делают налоговый платеж по ставке 13%

Затребовать ее можно без проблем тем гражданам, которые регулярно делают налоговый платеж по ставке 13%.

- полученное отдельно.

- входящее в стоимость путевки;

Кроме того, вернут возврат налога только в том случае, если претендент предоставит документы. Причем в инициативном порядке.В их перечень входят следующие:

- справка из оздоровительного учреждения о сумме затрат на медицинские услуги;

- копия гослицензии оздоровительного учреждения.

- договор с медучреждением;

- чеки или иные платежные документы;

Разработан

Разъяснение Федерального закона

Новый законодательный проект предстает хорошей возможностью для россиян отдохнуть и не потратить много финансовых средств. Но у него имеются свои особенности. Ответим на самые популярные вопросы:

- Кто может поехать отдыхать за счет работодателя? Любой сотрудник без исключения.

- Можно ли заставить предприятие купить путевку? Данный закон выступает правом, но никак не обязанностью. Нововведение выгодно организациям, которые премируют своих сотрудников за определенные карьерные достижения. Например, поездку в санаторий могут заменить отдыхом в Крыму по согласованию сторон.

- Куда можно поехать? Допускается только внутренний туризм – отдых не оплачивается, если вы выезжаете за пределы РФ.

- Если нравится дикий отдых, и путевка не нужна, что делать? Предприятие может взять на себя расходы по транспортировке. Например, приобрести билеты в Сочи или Крым.

- Что еще кроме билетов и путевки может «оплатить» закон? Работодатель может взять на себя расходы по проживанию в гостинице. Может оплатить питание, но только в случае, когда услуга оказывается комплексно. Возможна оплата экскурсионных туров.

- Я отдыхаю только со своей семьей. Может ли компания оплатить и их отдых? Действие закона распространяется на сотрудников и членов семьи – супругу/супруга, детей до 18-летнего возраста.

- Имеет ли значение трудовой стаж в компании? Согласно ТК, работник может пойти в отпуск, если проработал не менее 6 месяцев с начала трудоустройства.

- Имеет ли значение размер заработной платы. Нет. Начальство может премировать работника путевкой, а может и не делать этого.

- С какого дня можно писать заявление? Уже сейчас можно написать заявление на отпуск в следующем году. Но в договоре на приобретение путевки должна стоять дата после 1 января 2019 года.

Федеральный закон дает определенные преимущества работодателям, поскольку появилась возможность оплаты отдыха сотрудников и выведение расходов из налогооблагаемой базы. То есть можно уменьшить налоговые взносы, которые обязуются платить предприятия.

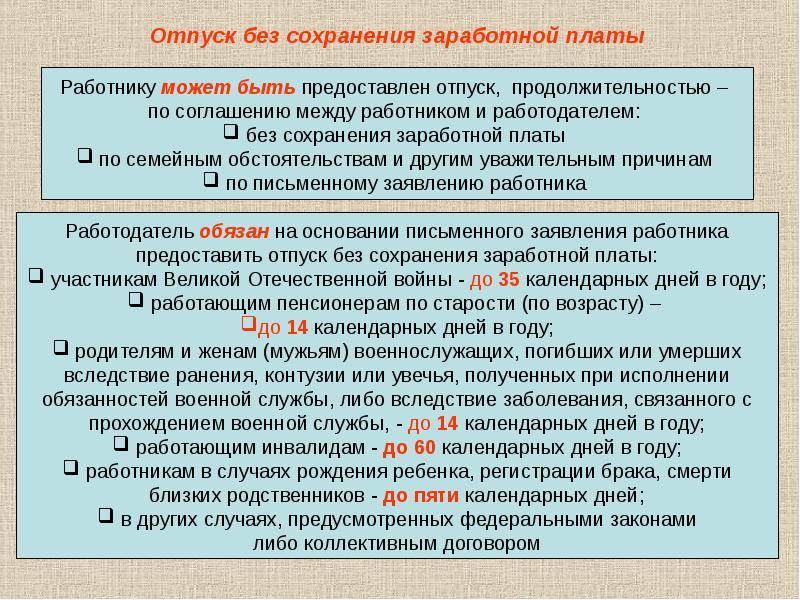

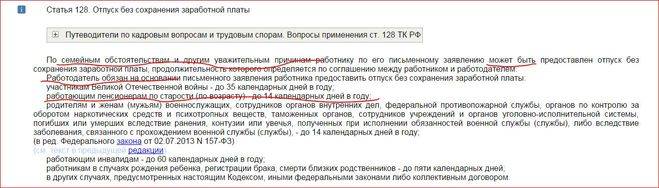

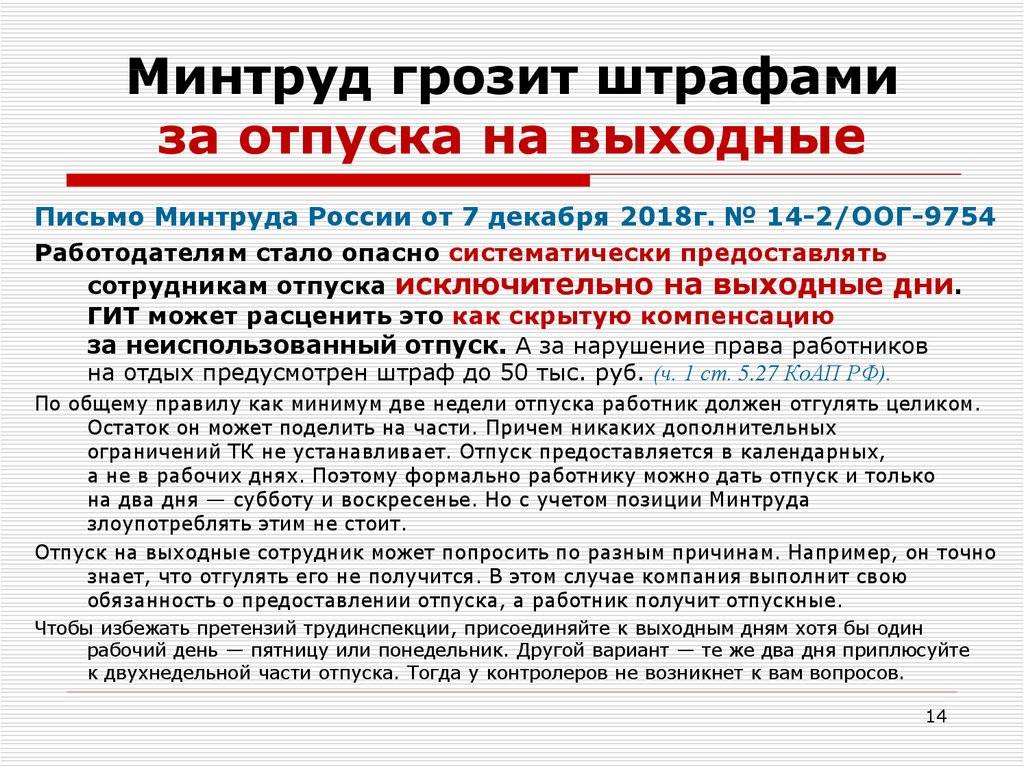

Законность оформления неоплачиваемого отпуска по инициативе работодателя

Вам также будет интересно:

— Образец заявления на компенсацию отпуска— Оспаривание незаконного увольнения в суде

Неужели, отправить сотрудника в отпуск без содержания не представляется возможным никаким образом, спросят работодатели? Необходимо внести ясность. Единственным вариантом в данном случае будет договориться с сотрудником, так как без его желания оформить такой отпуск нельзя.

Максимальный срок отпуска определяется лишь по соглашению обеих сторон: в законе никаких норм по этому поводу не предусмотрено. Поэтому оформить неоплачиваемый отпуск можно на любой период времени, от нескольких дней до нескольких месяцев.

Чтобы избежать проблем с ГИТ в случае проверок, оформляя неоплачиваемый отпуск с сотрудником необходимо, чтобы подчиненный в свободной форме написал соответствующее заявление. Именно на основании заявления в последующем руководителем издается приказ, на котором должны быть проставлены подписи обеих сторон – сотрудника и директора.

Вопрос касаемо оформления приказа работодатель вправе решать самостоятельно. Организация или ИП могут использовать для этой цели форму Т-6, которая была утверждена постановлением Госкомстата. В то же время они могут применять и те бланки, которые были разработаны самостоятельно и утверждены руководством.

Скачать образец заявления на неоплачиваемый отпуск

Скачать образец приказа на отпуск без сохранения заработной платы

Обязан ли работодатель оплачивать отдых работника?

Нет, такую обязанность за работодателем законодатель не закрепил. Таким образом, работник может написать заявление об отдыхе за счет работодателя, но потребуется его обязательное согласование. Это право, а не обязанность компании. Эксперты советуют включить подобный пункт коллективные договоры или трудовые, в противном случае каждый конкретный руководитель будет обладать легко реализуемым правом вето.

Напоминаем, вступил в силу закон с 1 января 2019 года. Отдых за счет работодателя возможен только с этой даты при наличии его волеизъявления, у работника нет права требовать предоставить ему отдых за счет фирмы.

Как получить денежные средства

- Выяснить, готов ли руководитель предоставить подобный оплачиваемый отпуск или компенсацию. Как уже говорилось, это не является обязанностью руководства, и работнику могут отказать;

- В случае согласия от руководителя, сотруднику необходимо определиться с туром и приобрести путевку, согласно установленным законодательством требованиям. Туристические агентства, где приобретается путевка в санаторий или на курорт должны быть одобрены руководством.

- Завершающим этапом становится написание заявления. Обязательно прикладываются соответствующие выписки и документация по предстоящему отдыху.

После выплаты компенсации, обязательно производится выплата 13% в налоговый орган. Расходы на оплату курортного отдыха, а также санаторного лечения, относятся к статье расходов на оплату труда. Соответственно, как и любая оплата труда, она облагается НДФЛ. Именно поэтому при выплате компенсации обязательна уплата 13% в государственный налоговый орган.

Внимание! Если путевка предоставляется не самому сотруднику, а членам его семьи, данный налог не взыскивается, поскольку граждане не числятся в штате компании.

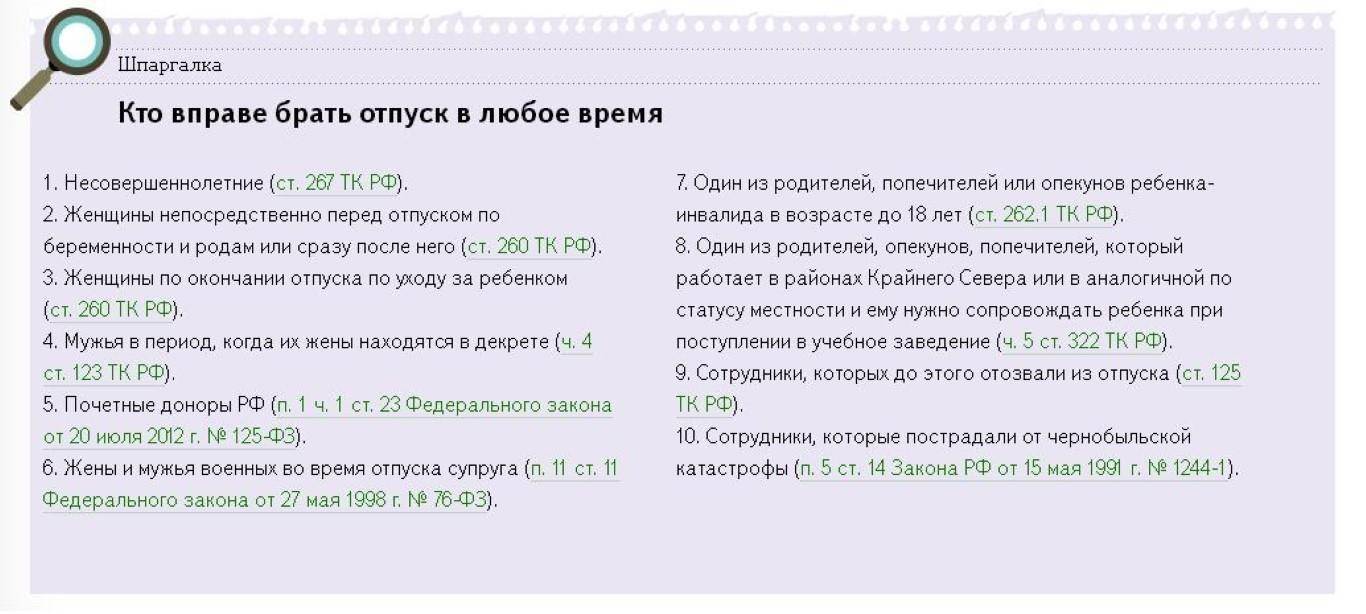

Кто может требовать оплачиваемый отпуск?

В России на данный момент проживает 145 млн человек. Из общей массы на территории РФ отдыхает только 28% жителей, а за границу выезжает всего 12%. На основании этого можно сделать вывод, что более половины всех граждан не путешествуют совсем. Основной причиной является отсутствие элементарной финансовой возможности.

Новый законопроект дает возможность решить сразу несколько проблем – облегчить финансовое положение сотрудников предприятий, предоставить возможность путешествовать и приобщаться к культуре РФ. При этом выигрывает не только работник предприятия, но также экономика страны. С одной стороны, с полученной компенсации будет платиться налог, с другой развивающаяся стремительно туристическая сфера начнет перечислять налог с прибыли в бюджет.

Возможность съездить на отдых выгодно и полностью за счет работодателя предоставлена всем без исключения сотрудникам одновременно с их семьями. Руководитель без проблем оплачивает расходы следующим категориям лиц:

- Непосредственно сам работник;

- Супруги сотрудника;

- Родители;

- Дети работника и все его подопечные возрастом до 18 лет в обычном случае и до 24 лет, если он обучается в ВУЗе.

На основании этого можно сделать вывод, что возможность отдыха отрыта всем без исключения сотрудникам, а также их близким. Для многих это открывает уникальные возможности.

Как получить положенные по закону деньги?

Чтобы получить положенную компенсацию по отпуску за счет работодателя, потребуется выполнить следующие действия:

Важно убедиться в том, что предприятие полностью готово оплатить положенные законом отпускные затраты.

Если руководитель согласен перечислить компенсацию за все расходы, потребуется купить тур на курорт или в санаторий в агентстве, которое было предварительно одобрено руководителем.

Далее нужно написать грамотное заявление о получении компенсации. К нему нужно обязательно приложить документы и справки, доказывающие проведенные оплаты – чеки и разные квитанции.. После получения положенной компенсации потребуется обязательно перечислить 13% в налоговую организацию

После получения положенной компенсации потребуется обязательно перечислить 13% в налоговую организацию.

Категории граждан, имеющие право на получение вычета

В НК РФ, который предусматривает возможность получения возврата за отдых на российском курорте, выделен перечень граждан, которые могут обратиться за возмещением. Это в первую очередь официально трудоустроенные граждане, а также:

- их супруги,

- родители,

- дети (включая усыновленных) в возрасте до 18 лет,

- подопечные в возрасте до 18 лет,

- дети (включая усыновленных) в возрасте до 24 лет, обучающиеся по очной форме обучения в образовательных организациях,

- бывшие подопечные (после прекращения опеки или попечительства) в возрасте до 24 лет, обучающиеся по очной форме обучения в образовательных учреждениях.

Суть принятого закона

По объёму законопроект, получивший широкую известность, ибо его принятие делало возможным проведение отдыха, расходы на который лягут на работодателя, был невелик. Поэтому рассмотрели его быстро. Приняли федеральный закон в апреле 2018 года. Но вступление в силу нормативного акта, прославившегося, как закон об отдыхе за счёт работодателя, было отложено до начала следующего года.

В тексте содержалась фраза, что нововведения начнут действовать сразу, но так как они вносили изменения в налоговое законодательство, то пришлось учитывать его особенности. Поэтому и отложили до начала нового бюджетного года.

Изменения, внесённые законом в ч. 2 ст. 255 и п. 29 ст. 270 российского Налогового кодекса, предоставили организациям возможность оплатить отдых работника и членов его семьи.

Речь идёт не о проявлении альтруизма или благотворительности, или родительской заботы о сотрудниках. Законодатель позволил организациям оказывать определённые услуги собственному персоналу за счёт компенсации расходов на них посредством сужения налогооблагаемой базы на сумму понесённых затрат.

В п. 16 ч. 2 ст. 255 внесено ограничение, согласно которому организация может израсходовать на отдых сотрудников не более 6% ФОТ.

Дополнения, внесённые в п. 24.2 ст. 255, объясняют, с какой целью принимался закон. По сути, они должны:

- всемерно способствовать развитию внутрироссийской туристической отрасли;

- поощрять россиян, отдыхающих внутри страны, а не за рубежом;

- поддерживать работодателей, способствующих реализации их сотрудниками права на отдых на территории РФ.

Статистика показывает, что организованно проводит отпуск на территории страны всего лишь 28% российских граждан, немного более четверти всего населения. Это удручающе низкие цифры, которые нужно значительно повышать, чтобы:

- оздоровить нацию;

- поднять уровень социальной защищённости населения;

- развивать внутрироссийскую туристическую инфраструктуру;

- повысить интерес граждан к собственной стране, её природе и культурно-историческим достопримечательностям, рекреационным возможностям.

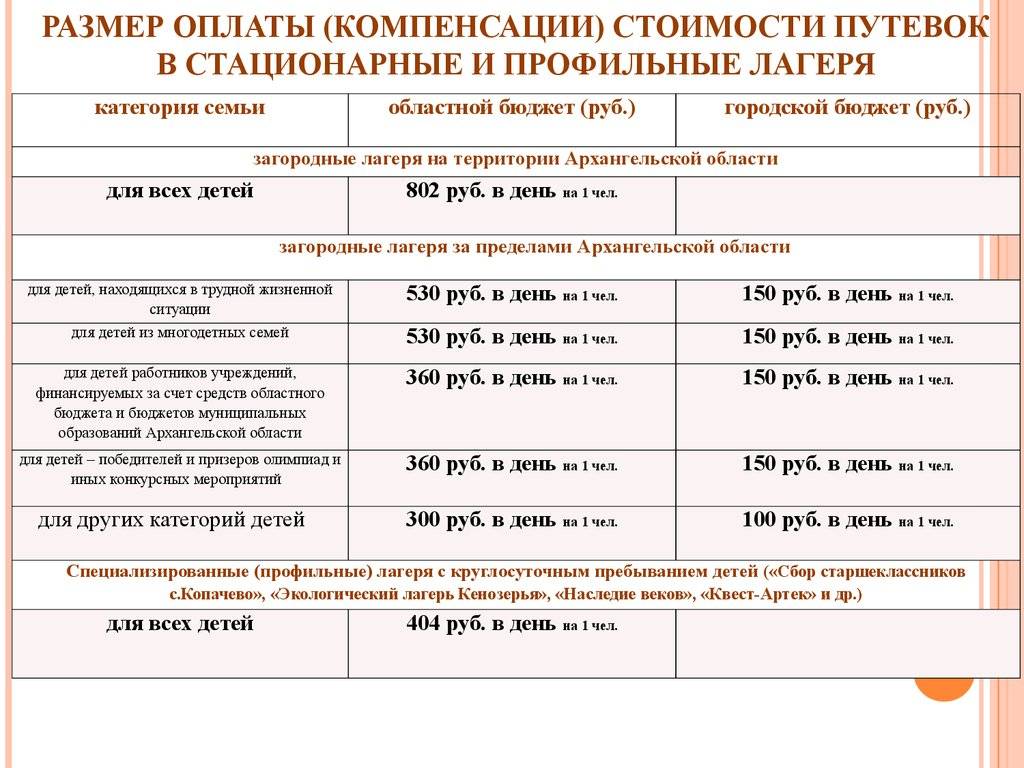

Сумма компенсации по отпускам

Опираясь на новое законодательство, не нужно рассчитывать на то, что руководитель компании полностью компенсирует поездку и проживание семьи в самой дорогой гостинице Сочи в разгар сезона. Существуют определенные ограничения по выплаченной компенсационной сумме.

Даже для того чтобы получить подобную сумму денежной компенсации, важно проследить за тем, чтобы понесенные расходы не превышали в общей сложности 6% от общей суммы трат, направленных на оплату трудовой деятельности. Если у компании или более крупной по обороту организации относительно небольшой фонд оплаты труда, для нее подобные новшества будут не актуальными

Согласно мнению специалистов, установленные ограничения делают новую льготу максимально интересной для тех предприятий, что платят своим сотрудникам достаточно высокие «белые» зарплаты. Как правило, это представители крупного и не менее популярного среднего бизнеса, руководители которых оплачивают ДМС для работников, а также предоставляют им иную форму социальной поддержки.

Одновременно с этим можно отметить, что оплата отпуска сотрудника по городам РФ – это не обязанность работодателя. Он просто имеет на это право, а вот воспользоваться им он может исключительно по своему усмотрению. Многие компании и до принятия данного закона с определенной периодичностью отправляли своих сотрудников в подобные отпуска с компенсацией затрат. Например, сотрудники концерна ВИЗ-сталь имеют право время от времени отдыхать на курортах за счет работодателя. Им предоставляется возможность выбрать удобное место среди местных и черноморских современных пансионатов.

Главная суть принятого закона

Отпуск за счет работодателя, как право официально работающего гражданина, полностью соответствует правилам и требованиям современного трудового кодекса. Правило начнет действовать с 1 января 2020 года. Несмотря на некоторую отдаленность, заявление на подобный отдых можно писать уже сегодня. Если руководитель примет его и проставит соответствующую печать, можно на полных правах уйти в очередной отпуск в заранее запланированное и одобренное время.

Принятое решение вносит особые изменения в 270 и 255 статьи ТК и в современный налоговый кодекс РФ. Касаются они по большей части предприятий, являющихся официальными налогоплательщиками. В процессе определения прибыли организации в рамках оплаты положенных налогов можно уменьшить прибыль на сумму ранее проведенных трат, направленных на отдых своих работников и их семей.

Что еще стоит знать

На отдых за свой счет не распространяются некоторые нормы, актуальные для оплачиваемого. Например, неиспользованные дни без оплаты не переносятся на следующий год, а больничные в это время не оплачиваются. Кроме того, неоплачиваемый период не продлевается на период болезни.

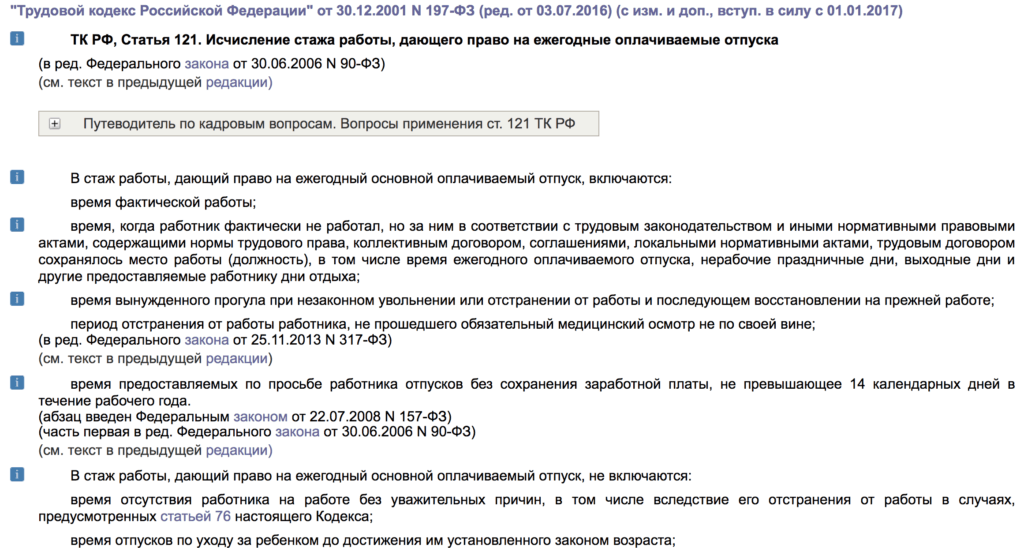

Дни, когда сотрудник отдыхал без оплаты, входят в трудовой стаж, дающий право на ежегодный оплачиваемый отпуск, но в расчет принимается не больше 14 дней.

Образец заявления на отпуск за свой счет

Подробнее об ОТПУСКНЫХ

- рекомендации и помощь в решении вопросов

- нормативные документы

- формы и образцы их заполнения

Кому предоставляется 50 тыс. руб.?

На основании новых изменений многие граждане, у которых отсутствует средства для самостоятельных путешествий, смогут ежегодно отправляться на отдых. Выбираются для этого исключительно российские курорты. Это позволяет приобщиться к культуре страны, поэтому от этого возникают преимущества не только у работников, но и у всей экономики. Компании, работающие в туристической сфере, получают высокие доходы, с которых уплачиваются налоги в бюджет.

Право на получение денег от работодателя имеется у любого работника предприятия, причем деньги выделяются на всю семью. Поэтому средства предоставляются на следующих лиц:

- непосредственный сотрудник предприятия;

- супруга гражданина;

- дети до 18 лет, а также до 24 лет, если отпрыск учится на очной форме в вузе.

Такие новые изменения положительно восприняты многими работниками, которые не могут за свой счет съездить на юг.

Какие именно расходы должен компенсировать работодатель

Компенсируются только те расходы, которые возникли из услуг, оказываемых в рамках туристического соглашения. К примеру, это могут быть эти услуги:

- Поездка до места назначения и обратно. Это могут быть траты на самолет, поезд, пароход.

- Проживание в отеле, гостинице, хостеле, съемной квартире.

- Санитарно-курортные услуги.

- Экскурсии.

Учитываются только целевые расходы, связанные именно с конкретным путешествием. В законе есть неочевидные нюансы. В частности, компенсация выплачивается или на путевку на лечение, или на поездку к пункту отдыха, или на экскурсии. То есть сотрудник должен выбрать что-то одно. Остальные расходы он оплачивает самостоятельно.

Причины и цели выплаты компенсации за отдых

Законопроект о компенсации отдыха на российском побережье начал разрабатываться еще в 2013 году. На данный момент — это акт, который необходим для удовлетворения сразу нескольких потребностей:

- Принятые изменения в НК РФ позволят существенно расширить туристическую базу в РФ, должны поспособствовать развитию туристического бизнеса. Сейчас в России одна из проблем заключается в том, что курорты Краснодарского края и Крыма посещает небольшое количество граждан;

- Еще одна цель — поднять социальный туризм на должный уровень. У россиян нет возможности позволить себе дорогостоящий отдых, поэтому они стараются не путешествовать на дальние расстояния, предпочитая курорты максимально близко к своему дому. Новая редакция НК РФ позволит существенно расширить финансовые возможности семьи, даст возможность попутешествовать по стране;

- Также есть возможность улучшить уровень жизни той категории граждан, которые получают низкие и средние доходы. Такой закон привлекателен для многодетных семей, лиц, достигших пенсионного возраста и прочих граждан, которые не могут себе позволить путешествовать по стране всей семьей.

Какие расходы компенсирует работодатель

Налоговая льгота предоставляется на основании того, что предприятие оказывает социальную поддержку незащищенным работникам.

Руководство может самостоятельно приобрести путевку в туристическом агентстве, а после выдать ее работнику. Или же если это делает сотрудник, предприятие просто компенсирует ему затраты. Помимо покупки путевки организация оплачивает следующие виды услуг:

- Проезд на морском, воздушном, наземном транспорте, до места отдыха и обратно для сотрудника и членов его семьи. При этом, человек обязан следовать маршруту, установленному в путевке;

- Расположение в отеле или ином месте отдыха (например, в санатории). Также оплачивается питание, если оно входит в стоимость путевки;

- Санаторные услуги по лечению и курортному обслуживанию.

- Оказание экскурсионных услуг.

Семьи с небольшим доходом смогут отдохнуть на курортах или в интересных местах России.

Налоговый вычет на туристические путёвки в 2020 году.

кто может получить?

Бесплатная юридическая консультация: Вся Россия » » » Содержание В начале 2013 года правительство начало разрабатывать законопроект, призванный повысить привлекательность отдыха на отечественных курортах.

Поправки, вступившие в силу только в 2020 году, наверняка заинтересуют всех россиян, ведь недорогой отдых за границей для многих стал недоступен по причине высокой стоимости и, к тому же, не так давно начали действовать ограничения на посещение популярных курортов Турции и Египта. Рассмотрим более подробно, какие поправки были введены правительством, и каким образом они помогут россиянам сэкономить на отдыхе. В начале 2020 года правительство утвердило введение поправок в статьи №255 и 270 Налогового кодекса РФ.

Согласно указанным нормам, отныне жители России могут рассчитывать на денежную компенсацию за расходы на организацию отдыха в пределах страны.

Цель законопроекта

Выплата компенсации за отдых в Крыму

В апреле 2020 года был подписан закон, согласно которому путешественники смогут получать “компенсацию” за отдых, проведенный на российских курортах, однако обратиться за такой выплатой можно будет только в 2020 году. Конечно, выплата “компенсаций” будет производиться только тогда, когда человек будет соблюдать все предусмотренные законодательством условия.

Ограничения, которые определены в законе

Существуют некоторые ограничения, из-за которых не все граждане смогут сэкономить на отдыхе на территории РФ. Для реализации такого права необходимо одновременно соблюсти следующие условия:

- оплачиваемый за счет работодателя отдых предназначен только сотрудникам компаний и членам их семей, перечисленных в ст. 255 НК РФ;

- туристские услуги непременно должны быть получены в рамках официального письменного договора у туроператора или турагентства, причем такой договор должен заключаться самим работодателем (письмо Минфина России от 23 мая 2020 г. № 03-03-05/34637);

- отдых должен проходить исключительно на территории РФ;

- стоимость отдыха в налоговом периоде на каждого из граждан (самого работника, его супруга/супруги, родителей и детей) должна составлять не более 50.000 р., при этом совокупная сумма издержек на оплату отдыха сотрудников и членов их семей вместе с оплатой расходов на добровольное личное страхование и медуслуги не должна быть больше 6% от фонда оплаты труда компании (абз. 9 п. 6 ст. 255 НК РФ).

Скачать для просмотра и печати: Статья 255 Налогового кодекса РФ “Расходы на оплату труда”

Статья 270 Налогового кодекса РФ “Расходы, не учитываемые в целях налогообложения”

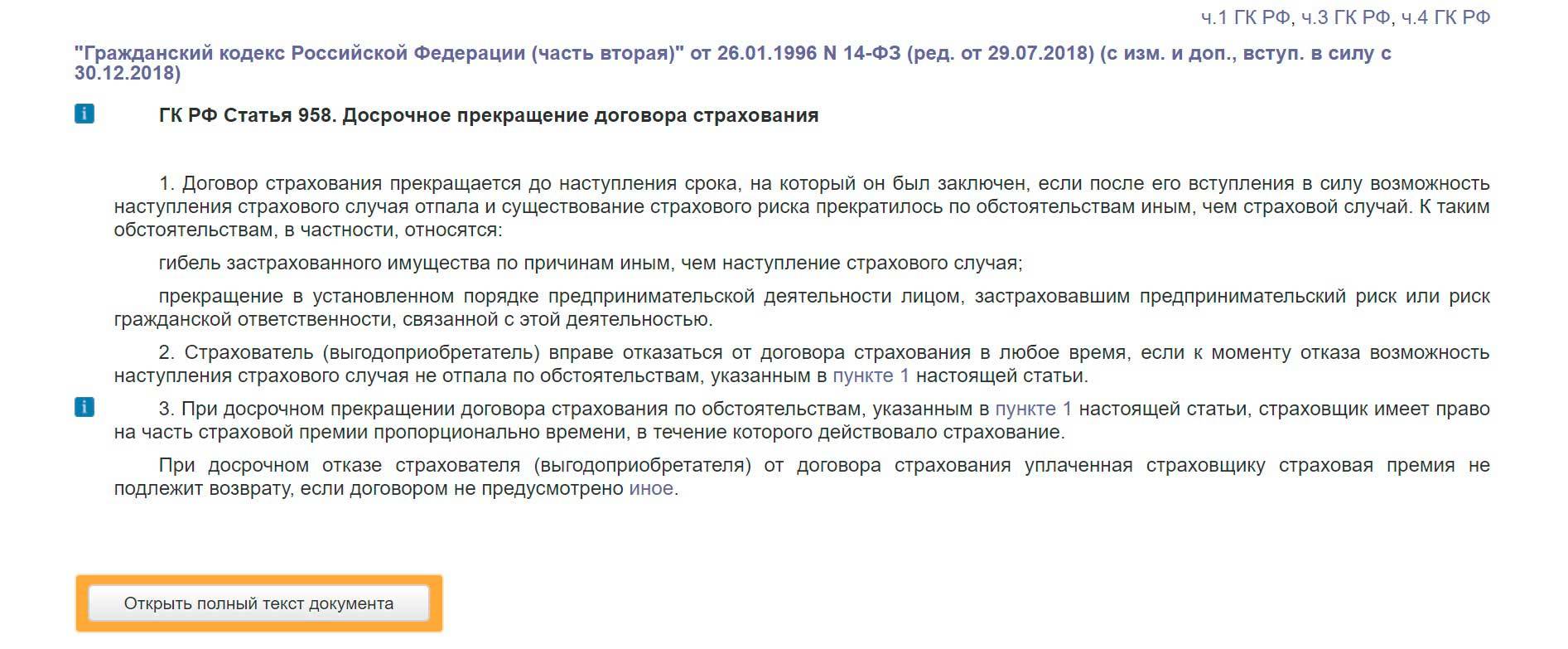

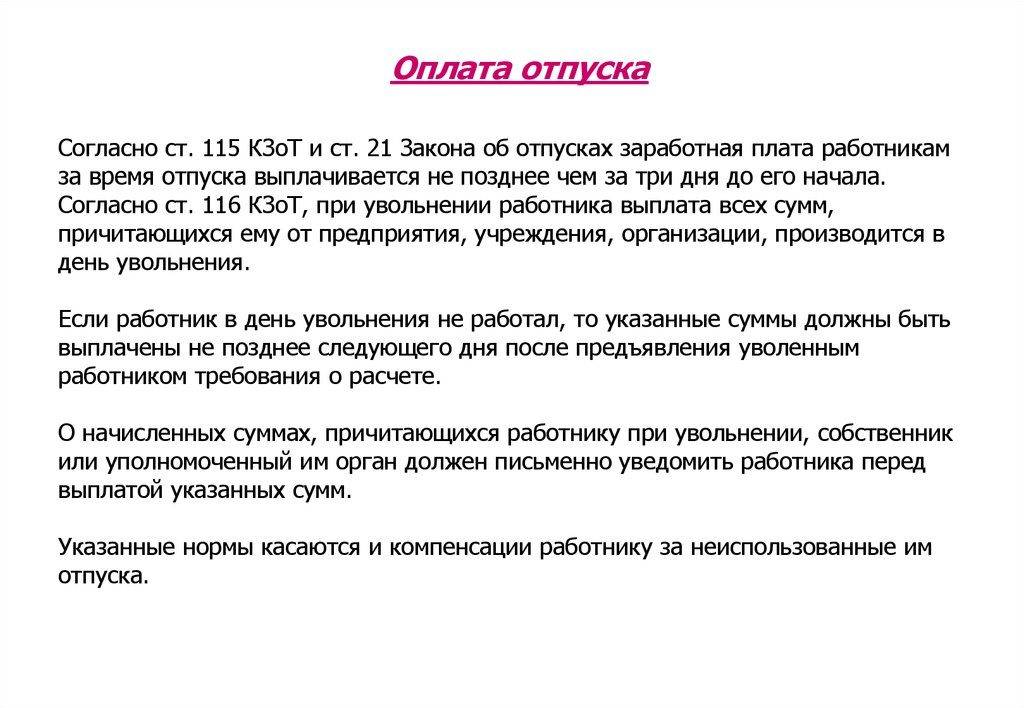

Компенсация при увольнении

Согласно законодательству Российской Федерации, при увольнении каждый работник должен получить компенсацию отпуска, если имеет неиспользованные дни отдыха. Оплата производится в день увольнения, а если этот день приходится на выходной, то в предыдущий рабочий день.

Помимо ежегодного отпуска у работника могут быть дополнительные оплачиваемые дни отдыха. Допустим, он не воспользовался ими. Тогда эти дни также компенсируются при окончательном расчете.

Следует отметить, что данная норма распространяется только на сотрудников, которые работают по трудовым договорам. Лицам, работающим по договорам гражданско-правового характера, отпуск не положен, а следовательно, ни на какую компенсацию при увольнении рассчитывать не придется. Также её не получат сотрудники, проработавшие в организации менее 15 дней.

Для получения окончательного расчета не нужно писать заявление, компенсация отпуска рассчитывается в обязательном порядке на основании приказа об увольнении.

Формула в 2020 году не изменилась и выглядит так:

Первый показатель рассчитывается точно так же, как при подсчете отпускных. А вот для определения количества дней используется такой алгоритм:

С этой компенсации работодатель тоже удержит налог на доходы физических лиц.

Дополнительную информацию можно узнать из данного выпуска новостей.

Об авторе

- Григорий Знайко

- Журналист, предприниматель. Веду свое дело и не понаслышке знаю проблемы и сложности, с которыми стакиваются ИП и ООО.

Свежие публикации

- 2020.06.29Специальная оценка условий трудаТаблица классов условий труда и правила по оценке

- 2020.06.25Аттестация, повышение квалификацииОбразец положительной характеристики с места работы

- 2020.06.18Трудовая дисциплинаКак правильно написать объяснительную записку

- 2019.09.25ИнвестированиеКто такие инвесторы и чем они занимаются

Как получить положенные по закону деньги?

Чтобы получить положенную компенсацию по отпуску за счет работодателя, потребуется выполнить следующие действия:

Важно убедиться в том, что предприятие полностью готово оплатить положенные законом отпускные затраты.

Если руководитель согласен перечислить компенсацию за все расходы, потребуется купить тур на курорт или в санаторий в агентстве, которое было предварительно одобрено руководителем.

Далее нужно написать грамотное заявление о получении компенсации. К нему нужно обязательно приложить документы и справки, доказывающие проведенные оплаты – чеки и разные квитанции.. После получения положенной компенсации потребуется обязательно перечислить 13% в налоговую организацию

После получения положенной компенсации потребуется обязательно перечислить 13% в налоговую организацию.

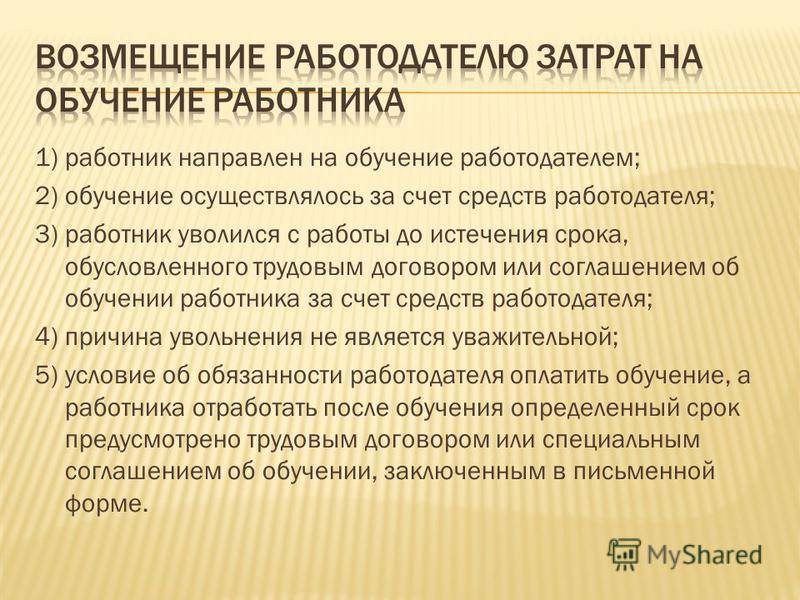

Общие условия для учета стоимости путевки в расходах

Чтобы затраты на путевки работникам можно было вычесть из дохода и уменьшить налог, должны одновременно соблюдаться все эти условия:

- Путевку купили после 1 января 2019 года. Если ее оплатили раньше — учесть в налоге нельзя.

- У работодателя есть договор с туроператором или турагентом. Договор напрямую с гостиницей или авиакомпанией не подойдет.

- Получатели услуг по договору: работник, его супруг или супруга, родители или дети до 18 лет. Если дети учатся очно — до 24 лет.

- Лимит расходов, которые можно учесть, — 50 тысяч рублей на человека в год.

- Расходы на путевки, ДМС и медицинские услуги для работников — не больше 6% от зарплатного фонда.

Суть законодательных изменений

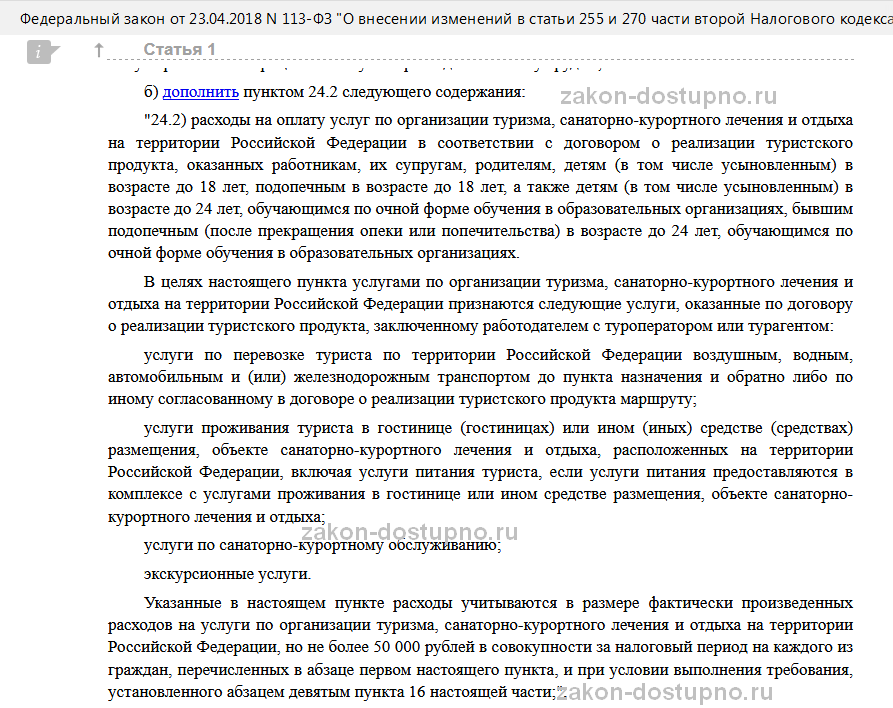

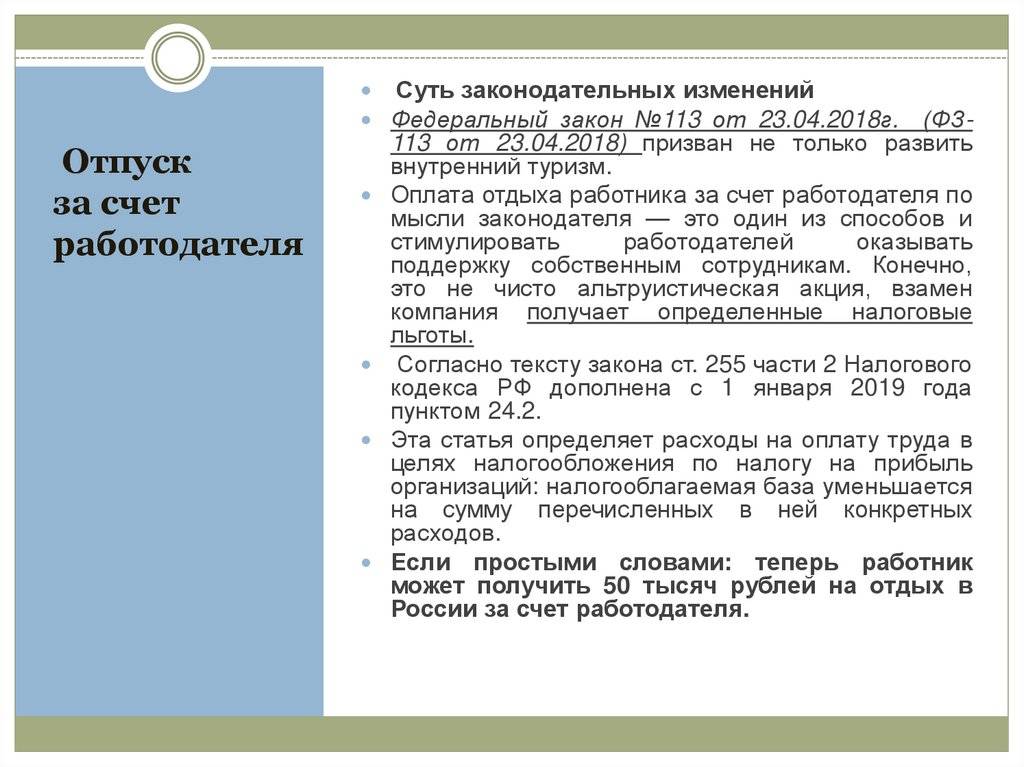

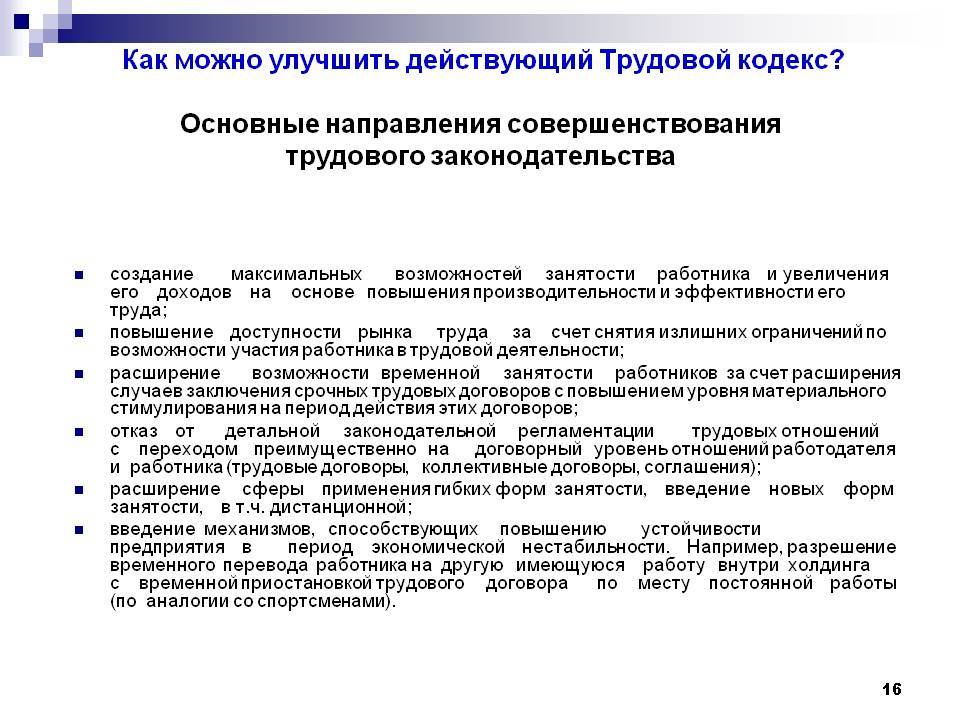

Федеральный закон №113 от 23.04.2018г. (ФЗ-113 от 23.04.2018) призван не только развить внутренний туризм. Оплата отдыха работника за счет работодателя по мысли законодателя — это один из способов и стимулировать работодателей оказывать поддержку собственным сотрудникам. Конечно, это не чисто альтруистическая акция, взамен компания получает определенные налоговые льготы.

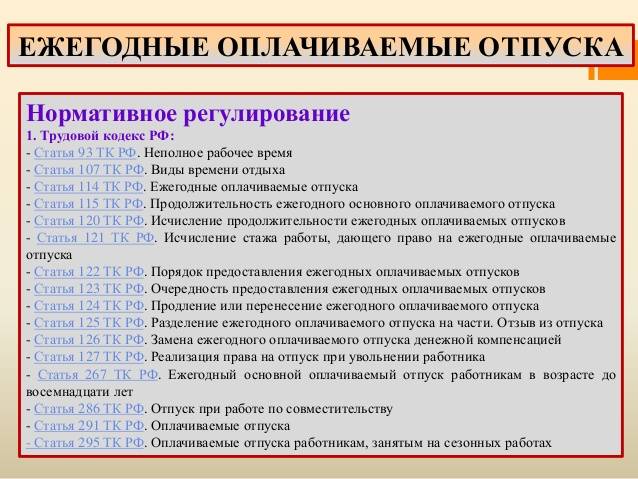

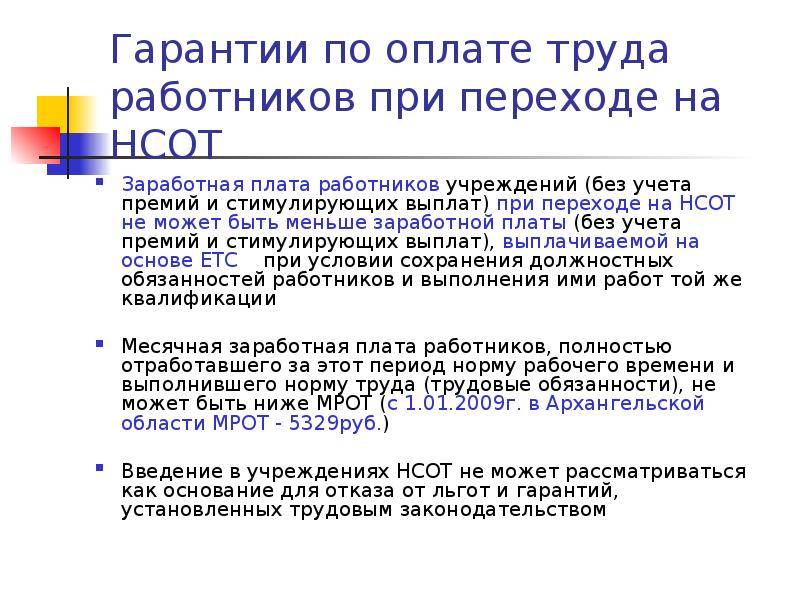

Теперь подробнее о законодательных нововведениях. Согласно тексту закона ст. 255 части 2 Налогового кодекса РФ дополнена с 1 января 2019 года пунктом 24.2. Эта статья определяет расходы на оплату труда в целях налогообложения по налогу на прибыль организаций: налогооблагаемая база уменьшается на сумму перечисленных в ней конкретных расходов. Если простыми словами: теперь работник может получить 50 тысяч рублей на отдых в России за счет работодателя. Однако претендовать можно только на оплату конкретных услуг, перечисленных в законе. Представим более точно поправки в таблице.

Сумма | Направление | Перечень услуг | Субъект |

50 000 рублей на одного субъекта на год | Российская Федерация | Транспортировка к месту отдыха Проживание в гостинице (услуги питания только в комплексе с проживанием). То есть, фактически имеется в виду стандартная турпутевка; Услуги по санаторно-курортному обслуживанию Экскурсионное обслуживание | Работник Его ближайшие родственники: супруги, родители дети до 18 лет (до 24 лет если они обучаются очно в образовательных учреждениях) |

На что стоит обратить внимание:

- перевозка возможна любым видом транспорта до пункта назначения и обратно, либо по иному согласованному маршруту;

- 50 000 рублей учитываются в совокупности за весь год. То есть, можно потратить эти деньги на несколько поездок или на одну поездку;

- в число близких родственников включены и усыновленные дети, а также подопечные и бывшие подопечные (после прекращения опеки и попечительства) до 24 лет при условии, что они очно обучаются в образовательных учреждения;

- расходы должны быть фактически произведены и подтверждены документально;

- в законе не указано, что необходимо выбрать какой-то один вид услуг, есть только ограничитель в виде совокупной суммы расходов;

- предусмотрено, что учитываются расходы в размере 50 000 рублей на каждого гражданина, работника или его близкого родственника.

Популярные вопросы

Можно ли досрочно выйти из отпуска без содержания?

Однозначно, это возможно. Однако работодателя необходимо предупредить о том, что вы досрочно выходите на работу из неоплачиваемого отпуска. Для этого следует написать соответствующее заявление на имя руководства.

Скачать образец заявления о досрочном выходе из отпуска без сохранения заработной платы

Скачать образец приказа о досрочном прекращении отпуска за свой счет

Может ли работодатель отозвать работника из такого отпуска?

В законе не содержится никаких положений относительно вопроса об отзыве из неоплачиваемого отпуска. Скажем так, что работодатель вправе обратиться к сотруднику с просьбой о выходе из отпуска без содержания, так же как тот вправе отказаться от выхода на работу и продолжить свое нахождение в отпуске.

Кто может требовать оплачиваемый отпуск?

В России на данный момент проживает 145 млн человек. Из общей массы на территории РФ отдыхает только 28% жителей, а за границу выезжает всего 12%. На основании этого можно сделать вывод, что более половины всех граждан не путешествуют совсем. Основной причиной является отсутствие элементарной финансовой возможности.

Новый законопроект дает возможность решить сразу несколько проблем – облегчить финансовое положение сотрудников предприятий, предоставить возможность путешествовать и приобщаться к культуре РФ. При этом выигрывает не только работник предприятия, но также экономика страны. С одной стороны, с полученной компенсации будет платиться налог, с другой развивающаяся стремительно туристическая сфера начнет перечислять налог с прибыли в бюджет.

Возможность съездить на отдых выгодно и полностью за счет работодателя предоставлена всем без исключения сотрудникам одновременно с их семьями. Руководитель без проблем оплачивает расходы следующим категориям лиц:

- Непосредственно сам работник;

- Супруги сотрудника;

- Родители;

- Дети работника и все его подопечные возрастом до 18 лет в обычном случае и до 24 лет, если он обучается в ВУЗе.

На основании этого можно сделать вывод, что возможность отдыха отрыта всем без исключения сотрудникам, а также их близким. Для многих это открывает уникальные возможности.

Размер компенсации

Люди смогут получать с января каждого года исключительно 50 тыс. руб., причем они самостоятельно решают, на какие цели, прописанные в законе, будут направлены средства. Поэтому если сотрудник планирует жить в дорогой гостинице в Сочи в течение двух недель, то ему явно не хватит полученной компенсации. Если же он посетит Анапу или Ейск на 7 дней, выбирая бюджетные места для проживания и питания, то он сможет обеспечить прекрасный и бесплатный отпуск для всей семьи.

Выделяется не больше 50 тыс. руб. за каждого человека, но сумма может быть меньше, если люди во время отдыха тратят меньше денег. Если компания является маленькой, поэтому ее ФОТ небольшой, то фирма не сможет выделить нужные суммы для отдыха всех сотрудников.

Внимание! Оплата отпуска – это не обязанность, а право работодателя, поэтому он самостоятельно принимает такое решение в зависимости от финансового положения фирмы. Некоторые организации и до принятия новых изменений выделяли средства для отдыха своих работников, но теперь они смогут пользоваться налоговыми льготами

В законе отсутствует информация о правилах оформления выплаты, поэтому процедура выполняется на основании инструкции, разработанной руководством каждого предприятия

Некоторые организации и до принятия новых изменений выделяли средства для отдыха своих работников, но теперь они смогут пользоваться налоговыми льготами. В законе отсутствует информация о правилах оформления выплаты, поэтому процедура выполняется на основании инструкции, разработанной руководством каждого предприятия.

Напоминаем, что даже если Вы досконально изучите все данные, находящиеся в открытом доступе, это не заменит Вам опыта профессиональных юристов! Чтобы получить подробную бесплатную консультацию и максимально надежно решить Ваш вопрос — Вы можете обратиться к специалистам через онлайн-форму.

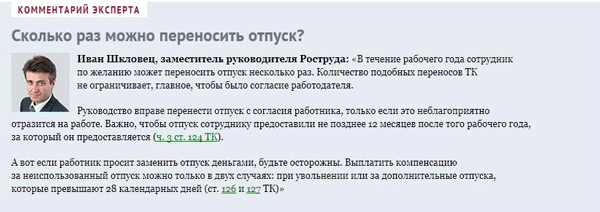

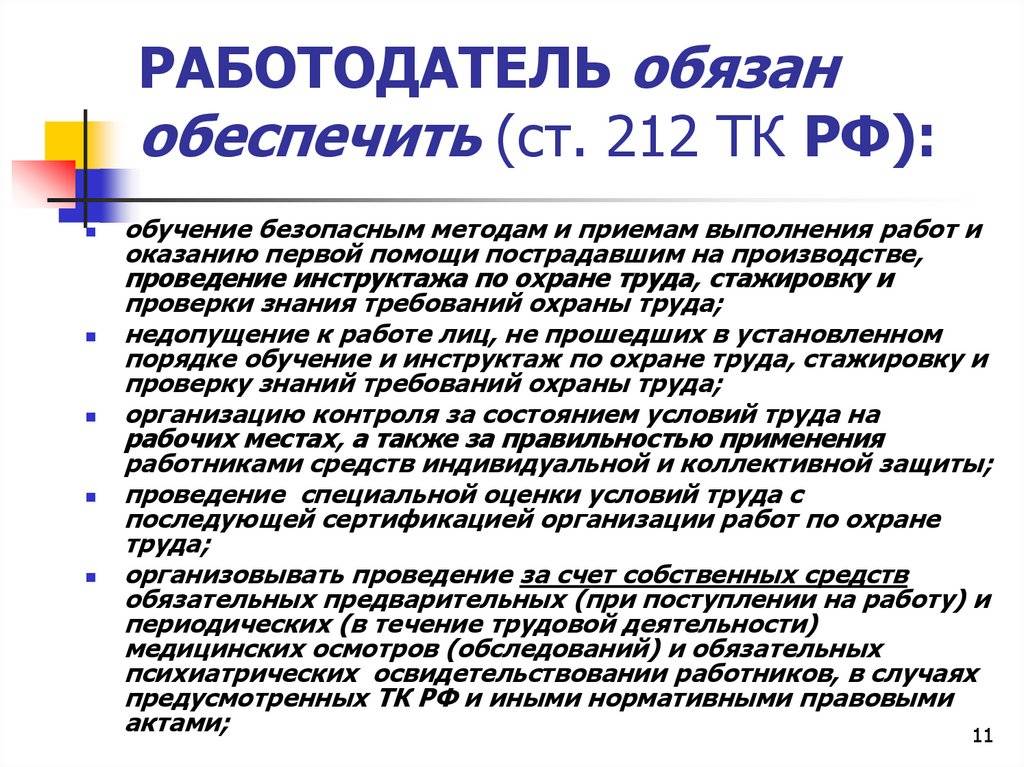

Дополнительный отпуск с сохранением зарплаты

Что за отпуск. Для отдыха работников с вредной и ненормированной работой. Это тот же самый ежегодный отпуск, только удлинённый. Основание — ст. 116 ТК РФ.

Продолжительность. Работникам с вредными условиями труда 2, 3 и 4 степени или опасными по результатам спецоценки добавляют минимум 7 дней. Ежегодный отпуск получается 28 + 7 = 35 календарных дней.

За ненормированный рабочий день добавляют минимум три дня. Получается 28 + 3 = 31 календарный день. Ненормированный день — это когда работодатель время от времени просит задержаться после смены. И это обязательно записано в трудовом договоре.

На Крайнем Севере к дополнительному отпуску плюсуют ещё 24 календарных дня. А в приравненных к ним районах — 16 календарных дней.

Документы для оформления. Заявление работника, приказ, запись в личную карточку.

Новый закон с 1 января 2019 года, по которому работодатель должен оплатить Вам отпуск

1 января 2019 года ознаменуется нововведением в законодательстве – вступит в силу Федеральный закон, согласно которому расходы на внутренний туризм – в пределах Российской федерации, ложатся на работодателя.

Майя Ломидзе — исполнительный директор Ассоциации туроператоров, говорит, что если внимательно ознакомиться с положениями Налогового кодекса, то сотрудник имеет право претендовать на одну из услуг. Или на путевку для лечения или на переезд к месту отдыха или экскурсионные услуги.

Выбирают только один вариант. И сумма на него не должна быть свыше 50 тысяч рублей в расчете на одного сотрудника либо его близких родственников, например, жены/мужа, ребенка до 18-летнего возраста.

Благодаря закону существенно выигрывают большие предприятия. Так, они за счет прибыли могут себе позволить оплатить работникам лечение в санатории или отдых на курорте, туристические поездки, а с 2019 года оплату можно осуществлять за счет себестоимости. И это для них очень выгодно.

Нести такие расходы, связанные с нововведением в законодательстве, могут только работодатели, имеющие достаточно средств и не практикующие «серую» заработную плату для сотрудников.

Дело в том, что в НК четко описаны ограничения. Сумма на одного человека не должны быть более 50 тыс. рублей, при этом не более 6% от фонда оплаты труда. Поэтому таким законом заинтересуются только те компании, которые выплачивают исключительно «белые» зарплаты.