Медицина в Германии

По общему признанию медицина в Германии очень высокой квалификации, но качество требует высокой оплаты. Тем более что с 2016 года Россия, как и все европейские страны, ранее, приняла закон, по которому лечение россиян за границей производится исключительно за их счет. Чтобы не оплачивать баснословные счета самостоятельно, гораздо выгоднее приобрести медицинскую страховку.

Основные риски, которым подвергаются туристы в путешествиях

Германия считается страной, где риск террористической угрозы низкий. Однако в последние годы в нее прибыло много мигрантов из стран Азии и Африки. Участились случаи несанкционированных манифестаций. Стоит избегать подобных мест.

В бытовых условиях турист может случайно подвернуть ногу, получить солнечный или тепловой удар в жару, отравиться пищей или водой из-под крана. При смене часовых поясов возможно нарушение сна или повышение/понижение давления. На природе стоит остерегаться беды, типичной и для России – укуса клеща. Риск получить травму на горнолыжных курортах гораздо выше, чем при спокойном отдыхе.

Стоимость приема врача и других услуг

- Первичный прием терапевта – от 120 до 250 евро;

- УЗИ – 100-150 евро;

- Консультация отоларинголога – 900-1200 евро;

- Пребывание в стационаре 1 день – 125 евро;

- Лечение зуба от 100 евро;

- Несложное оперативное вмешательство – от 9000 евро;

- Сложнейшие хирургические операции – от 145000 евро.

Что делать, если заболел в Германии

При наличии медицинской страховки и несчастном случае действия пострадавшего, либо его близких, одинаковы в любой стране:

- Звонок в ассист-компанию по номеру, указанному в полисе;

- Сообщить ФИО, номер полиса, что случилось, где находится пострадавший, способ связи с ним;

- Поступать в дальнейшем по указаниям менеджера компании, который обязан направить больного в медицинское учреждение.

Если придется за какие-то медуслуги платить самостоятельно, обязательно следует сохранить все квитанции, чеки, накладные, чтобы предъявить их дома в страховую компанию для последующей компенсации.

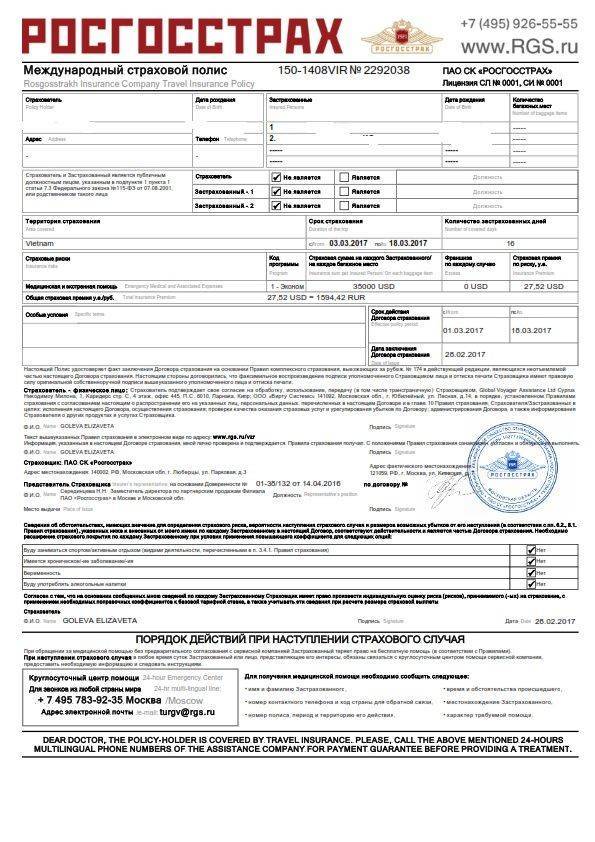

Общая информации о страховании выезжающих за рубеж

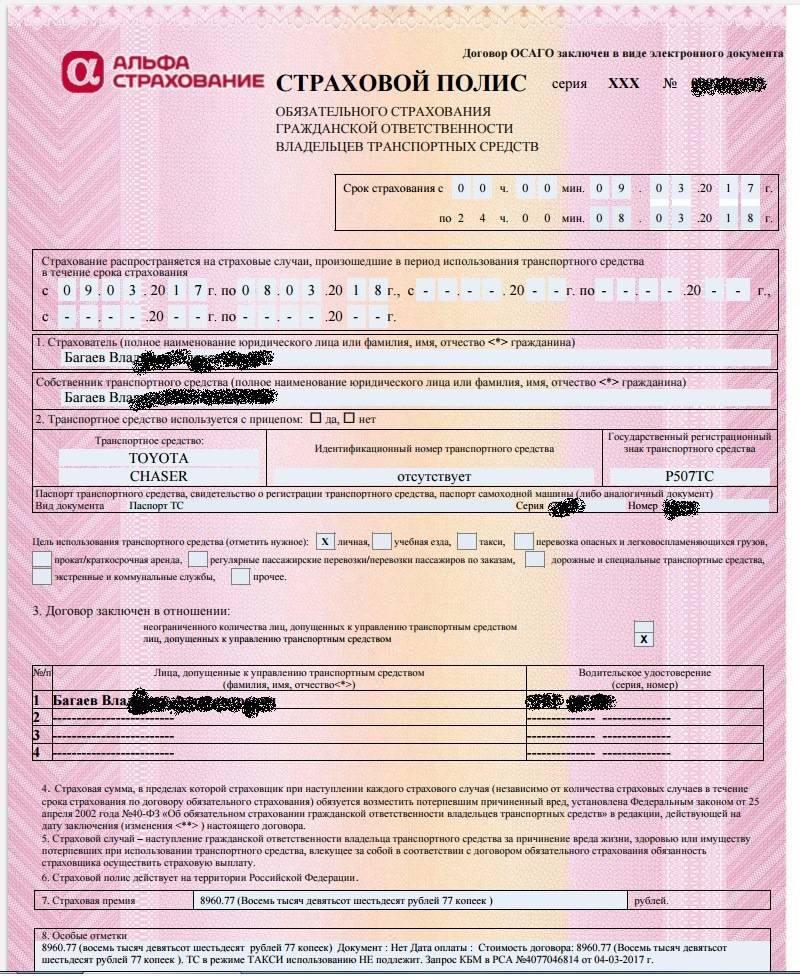

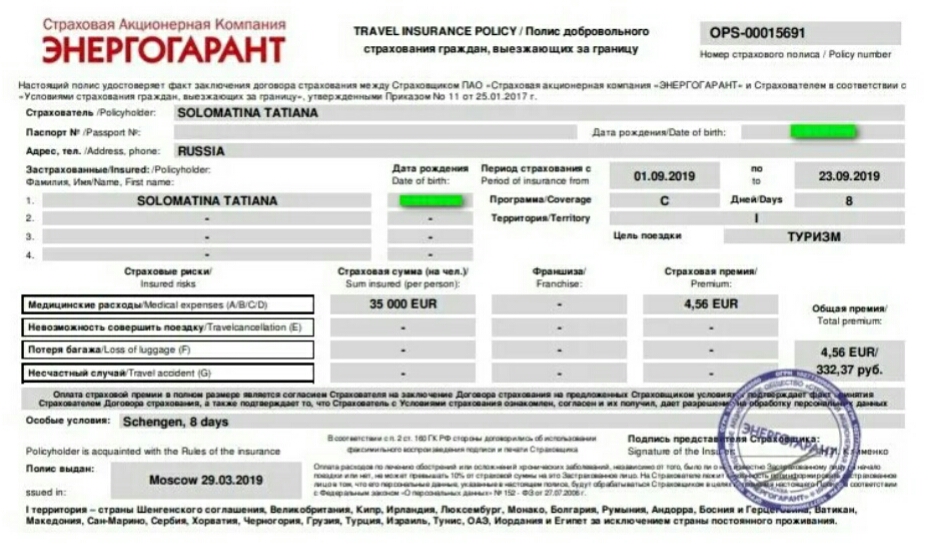

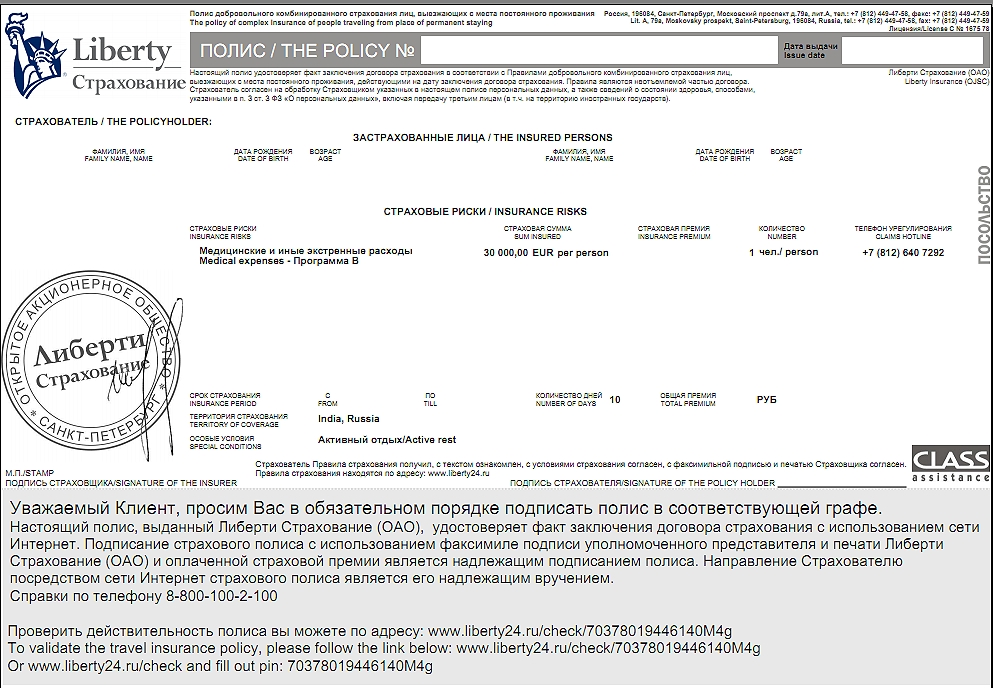

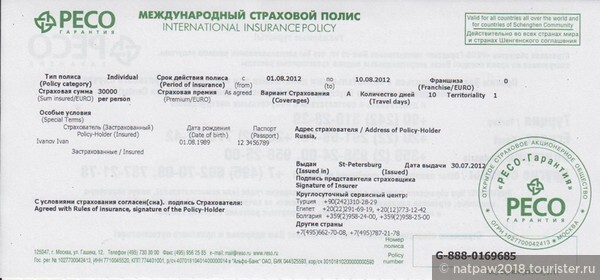

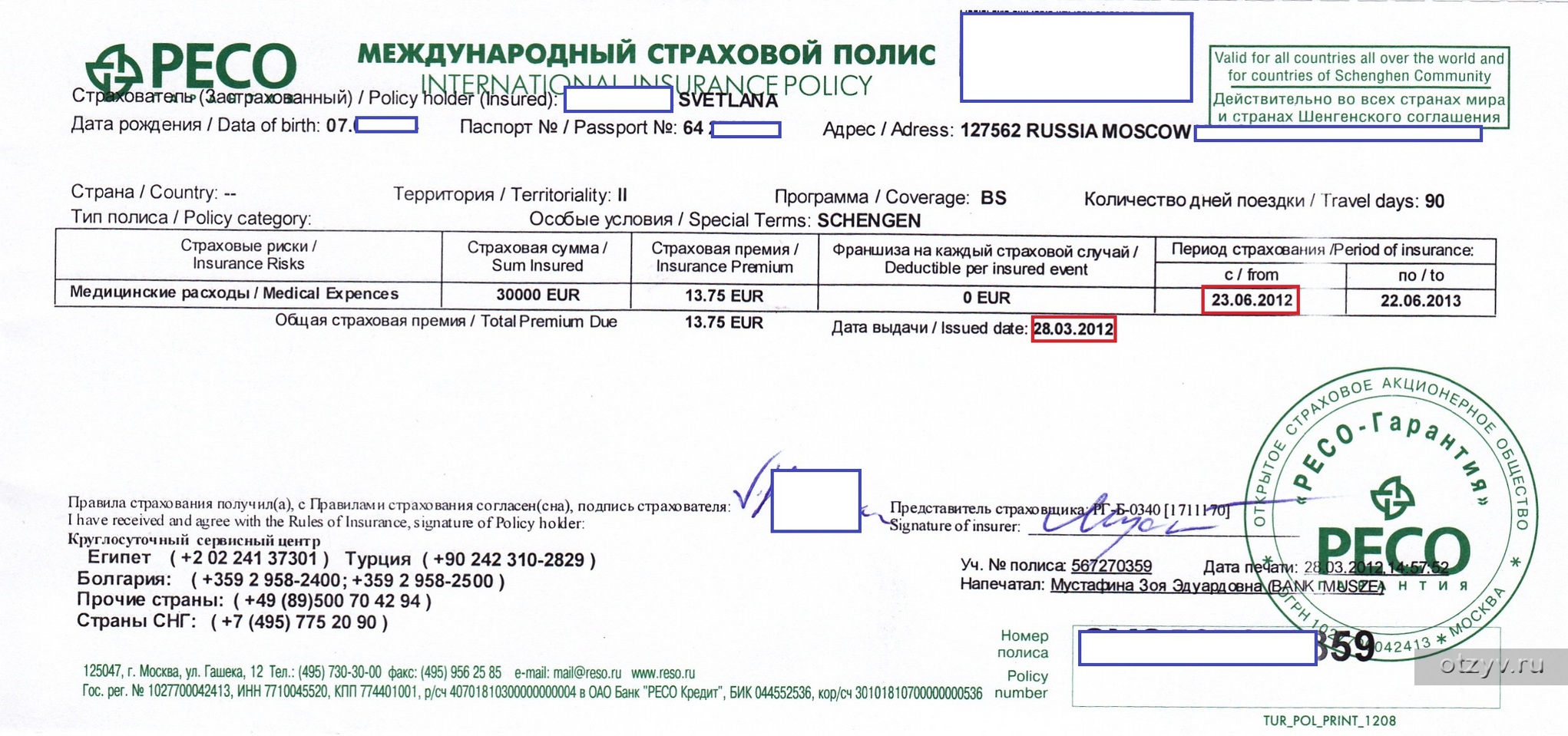

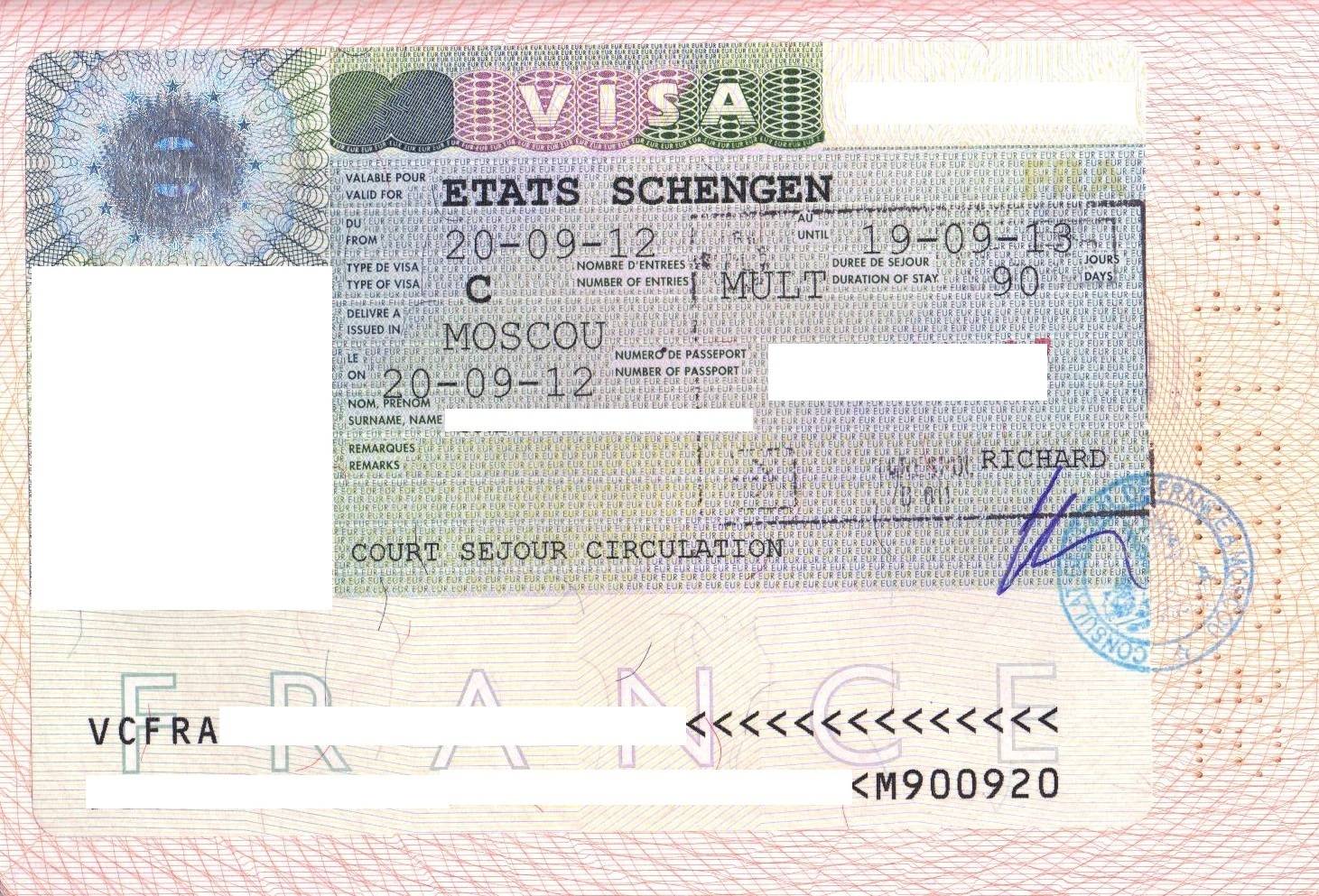

Страхование выезжающих за рубеж – это важный момент организации поездки. В соответствии со статьёй 15 Визового кодекса ЕС, при подаче документов на визу в Шенгенское пространство необходимо предоставить договор медицинского страхования.

Приобретаемый полис должен соответствовать следующим основным требованиям:

- страховое покрытие – 30 000 EUR (минимум);

- территориальное покрытие – весь мир или все страны Шенгенского соглашения;

- срок действия – все дни пребывания на территории иностранного государства. При подаче документов на визу для многократного въезда, полис может быть оформлен на период первого предполагаемого заезда;

- покрывает любые расходы, связанные с возвратом на родину по медицинским причинам, оказанием неотложной медицинской помощи или госпитализацией, а также в связи со смертью в период их пребывания на территории государств-членов Шенгенского соглашения;

- наличие минимального набора обязательных медуслуг (вызов врача, лечение в госпитале, оплата лекарственных средств, экстренная стоматология и т. д.);

- отсутствие франшизы;

- если вы занимаетесь спортом во время поездки, ваша медицинская страховка также должна покрывать такие случаи.

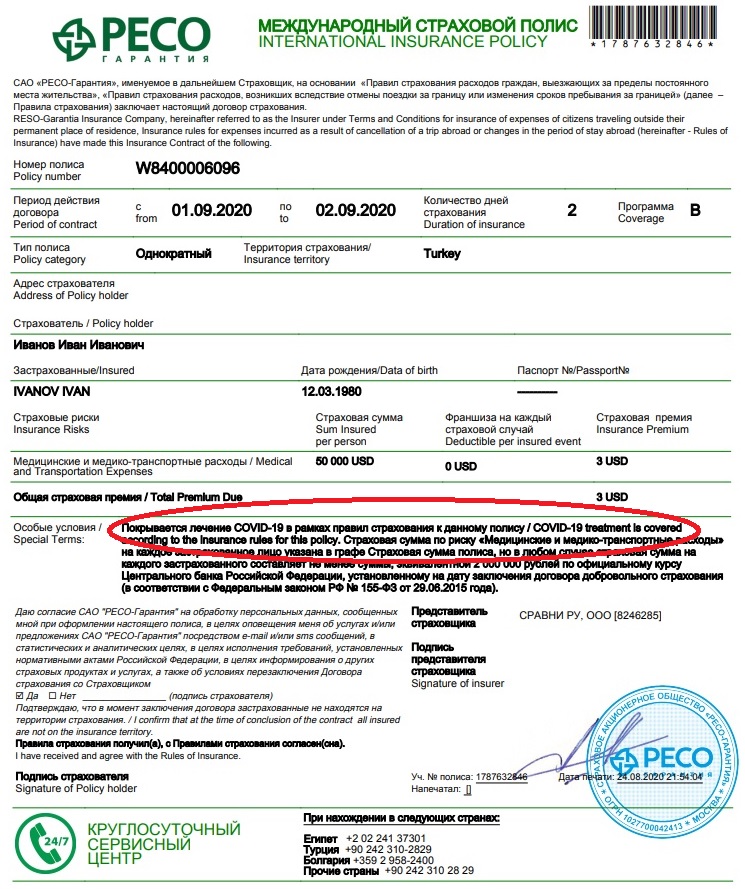

Покрытие расходов на случай заболеваемости COVID-19 не является обязательным, как правило, у некоторых компаний покрытие уже включено в полис, у некоторых – приобретается дополнительно.

Выбор ассистанс:

При выборе страховки для поездки за границу, не стоит забывать о важной роли, которую играет ассистанс. Это компания, которая непосредственно будет организовать вам медпомощь за границей в случае страхового случая

А страховая компания обычно урегулирует всё возмещение расходов в дальнейшем.Рекомендуем посмотреть какие страховые компании с какими ассистанс работают и их рейтинг (с отзывами). Один из рекомендуемых нами ассистансов – это Savitar, который так же один из лучших по отзывам.

Нужно ли распечатать полис, если я оформил его онлайн?

Рекомендуем распечатать полис, если вы оформили его онлайн, потому что некоторые посольства и зарубежные медицинские учреждения могут потребовать страховку в бумажном виде.

Сотрудники пограничной службы имеют полное право спросить у вас страховку и не пустить человека в страну, если он её не оформил, либо сделал это не по регламентным правилам.

Если вдруг ваша поездка внезапно продлилась, и количество дней по страховке закончились.В этом случае вы можете: 1) купить вторую страховку у той же компании или 2) выбрать другую компанию

Обратите внимание: при покупке полиса необходимо поставить галочку «уже в поездке» и обратите внимание, с какого дня начинает действовать полис, чаще всего со следующего дня после оформления

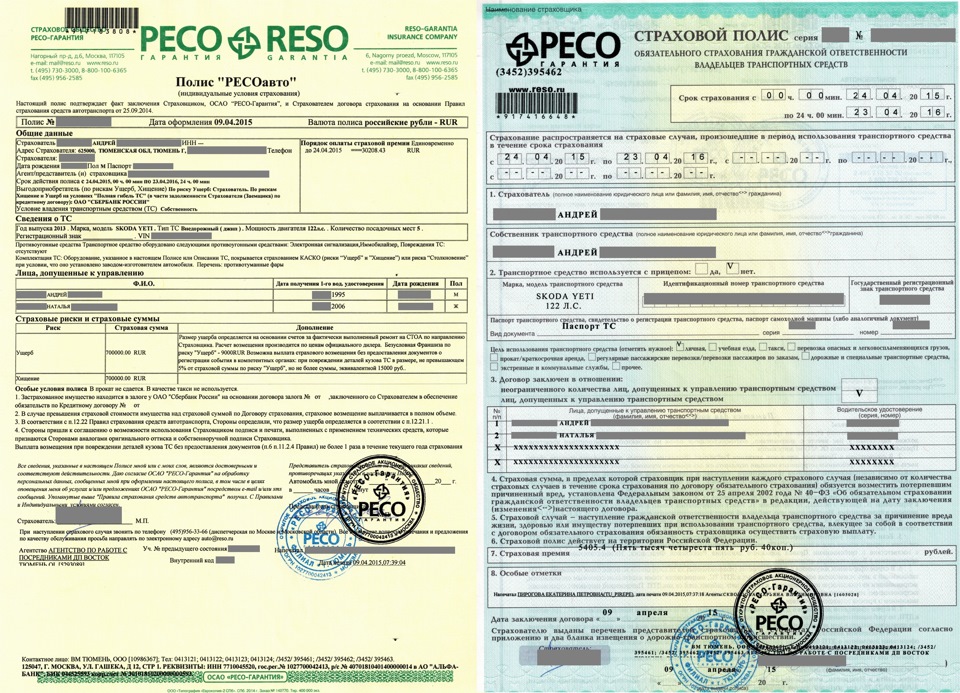

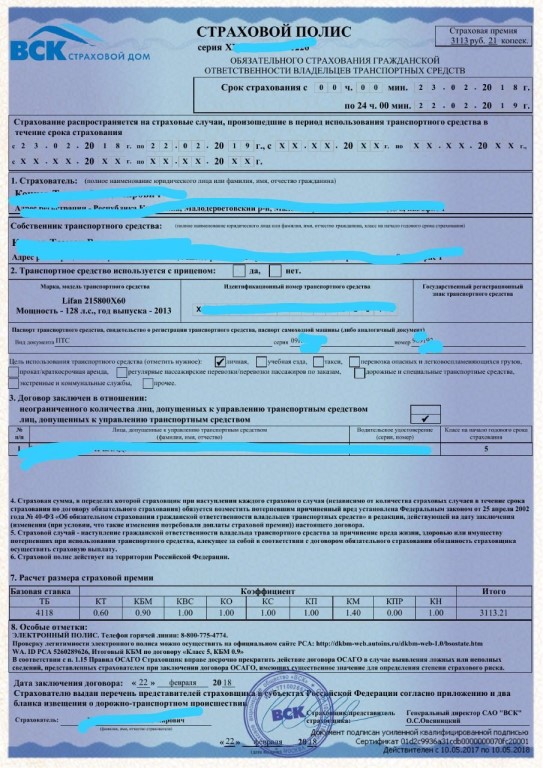

Виды автострахования в Германии

Существует три основных вида полисов страхования автомобиля в Германии: полис страхования ответственности перед третьими лицами, полис страхования с частичным покрытием и комплексный полис страхования.

2.1. Полис страхования третьих лиц (haftpflicht)

Это полис, обеспечивающий минимальный уровень страхового покрытия, необходимый для водителей в Германии.

Он покрывает ущерб, нанесённый другим транспортным средствам в случае аварии, включая медицинские расходы. Однако данный полис не покрывает расходы, понесённые владельцем полиса в результате аварии.

2.2. Полис страхования с частичным покрытием (teilkasko)

Этот полис страхования покрывает все расходы, включённые в стандартный полис страхования третьих лиц, плюс некоторые расходы, связанные с повреждением автомобиля владельца полиса, включая кражу, а также ущерб от пожара и шторма.

Данный полис не покрывает расходы, связанные с актами вандализма в отношении транспортного средства или любые расходы, связанные с несчастными случаями, произошедшими по вине владельца полиса.

2.3. Комплексный полис страхования (vollkasko)

Как следует из названия, этот полис покрывает все расходы, включая ущерб, нанесённый личному транспортному средству и другим транспортным средствам в результате инцидентов, произошедших по вине владельца полиса.

Некоторые полисы vollkasko также покрывают дополнительные расходы, в частности расходы, связанные с инвалидностью и смертью в результате несчастного случая. По причине покрытия большого количества рисков данный полис является самым дорогим.

Некоторые дилерские центры по продаже новых автомобилей настаивают на приобретении полиса комплексного страхования.

2.4. Стоимость автострахования в Германии

Как и в других странах, стоимость полиса автострахования в Германии зависит от ряда различных факторов, в том числе:

- возраст водителя;

- водительский стаж и сведения о водителе;

- стоимость транспортного средства;

- количество застрахованных водителей;

- местоположение (стоимость полисов для автомобилей, зарегистрированных в больших городах, как правило, выше);

- использование транспортного средства (включая цель использования и частоту вождения)

Ежегодные платежи по полису страхования можно уменьшить, несколькими способами: увеличив размер франшизы (сумма расходов, которая не покрывается страховой компанией), уплатив годовую сумму в полном объеме или повторно активировав бонус за отсутствие страховых случаев.

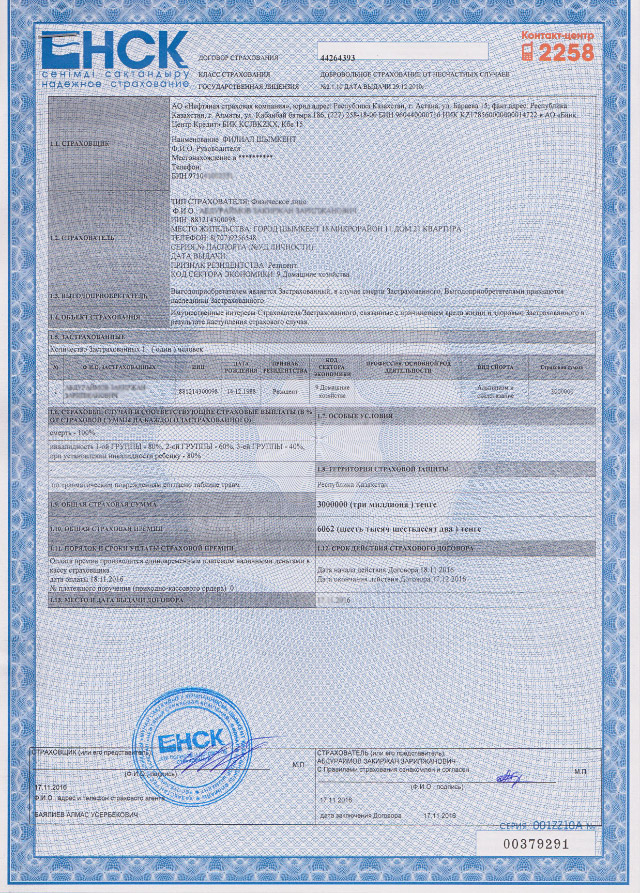

Страхование от несчастных случаев

Все производственные травмы, профзаболевания и другие травмы, полученные во время работы, будут подлежать возмещению на территории ФРГ даже, если были причинены за пределами ФРГ.

Для поздних переселенцев не важно, где именно произошел несчастный случай. Раз такой закон о возмещении вреда здоровью на производстве действует на территории ФРГ, значит вы, как поздний переселенец, попадает под его действие

Притом даже не нужно решение о назначении страховой выплаты в стране, где несчастный случай произошел. Это значит, что даже если в вашей стране по рождению случай не посчитали страховым, то в Германии будет новое рассмотрение.

Немецкая страховка охватывает весь период, пока человек на работе. А так же — его путь до и с работы.

- Если человек в следствии несчастного случая на работе стал нетрудоспособным — ему будет пожизненно выплачиваться компенсация.

- В случае смерти страховая организация оплачивает все, связанное с погребением, плюс пенсию оставшимся родственникам.

Есть несколько страховых союзом по отраслям, который занимаются такого рода выплатами. Обязательно приложите все имеющиеся документы, доказательства, свидетельские показания, фото, видео… Все, что у вас есть.

Эта страховка охватывает так же школьников и студентов, малышей в детских садиках в обязательном порядке.

Рада поделиться с вами новостью о готовности инструкции по заполнению Антрага! Инструкцию создала я, Наталья Глухова.

Из инструкции вы узнаете: перевод каждой графы антрага, пример заполнения антрага, как заполнить каждую графу под вашу ситуацию, технический вопросы работы с ПДФ бланком антрага, как заполнять доверенность, как написать сопроводительное письмо, спорные вопросы и ответы на них. Подробности читайте в моей новой статье на блоге.

Страхование автомобилей: бонусы и штрафы

В Германии действует система бонусов «без претензий» (schadenfreiheitsklasse), которая даёт скидку на годовую стоимость полиса водителям, не подававшим заявки на возмещение расходов, которые возникли вследствие наступления страхового случая.

Размер скидки варьируется в зависимости от страховой компании, но можно ориентироваться на следующие скидки:

- скидка до 35% на стоимость годового полиса при условии отсутствия заявок на возмещение в течение 1 года;

- 45% скидка при условии отсутствия заявок на возмещение в течение 3 лет;

- 50% скидка при условии отсутствия заявок на возмещение в течение 5 лет;

- скидка до 80% при условии отсутствия заявок на возмещение в течение 15+ лет.

Чтобы получить скидку на покупку страхового полиса при переезде в Германию, рекомендуется запросить письмо от страховой компании, в которой ранее был застрахован водитель, подтверждающее период в течение которого он не подавал заявлений на возмещение в страховую компанию.

Компании также применяют штрафы и повышающие коэффициенты к водителям за плохой или недостаточный водительский стаж. Как правило, их применяют в следующих случаях:

Советы выезжающим за рубеж

Последние советы будут полезны и новичкам, и бывалым путешественникам: в современном изменчивом мире информация устаревает быстрее всего:

- Желательно к базовому пакету услуг купить дополнительные услуги, включающие:

- Страхование от несчастного случая, позволяющее не только получить медицинскую помощь, но и материальную компенсацию за травму;

- Занятие экстремальными видами спорта, например, горными лыжами, где травмы встречаются чаще;

- Гражданскую ответственность – если вы по случайности нанесете вред другому лицу или его имуществу:

- Утерю багажа или документов;

- Отмену поездки по уважительной причине;

- Прерывание поездки в связи со смертью близкого родственника (при крайней необходимости).

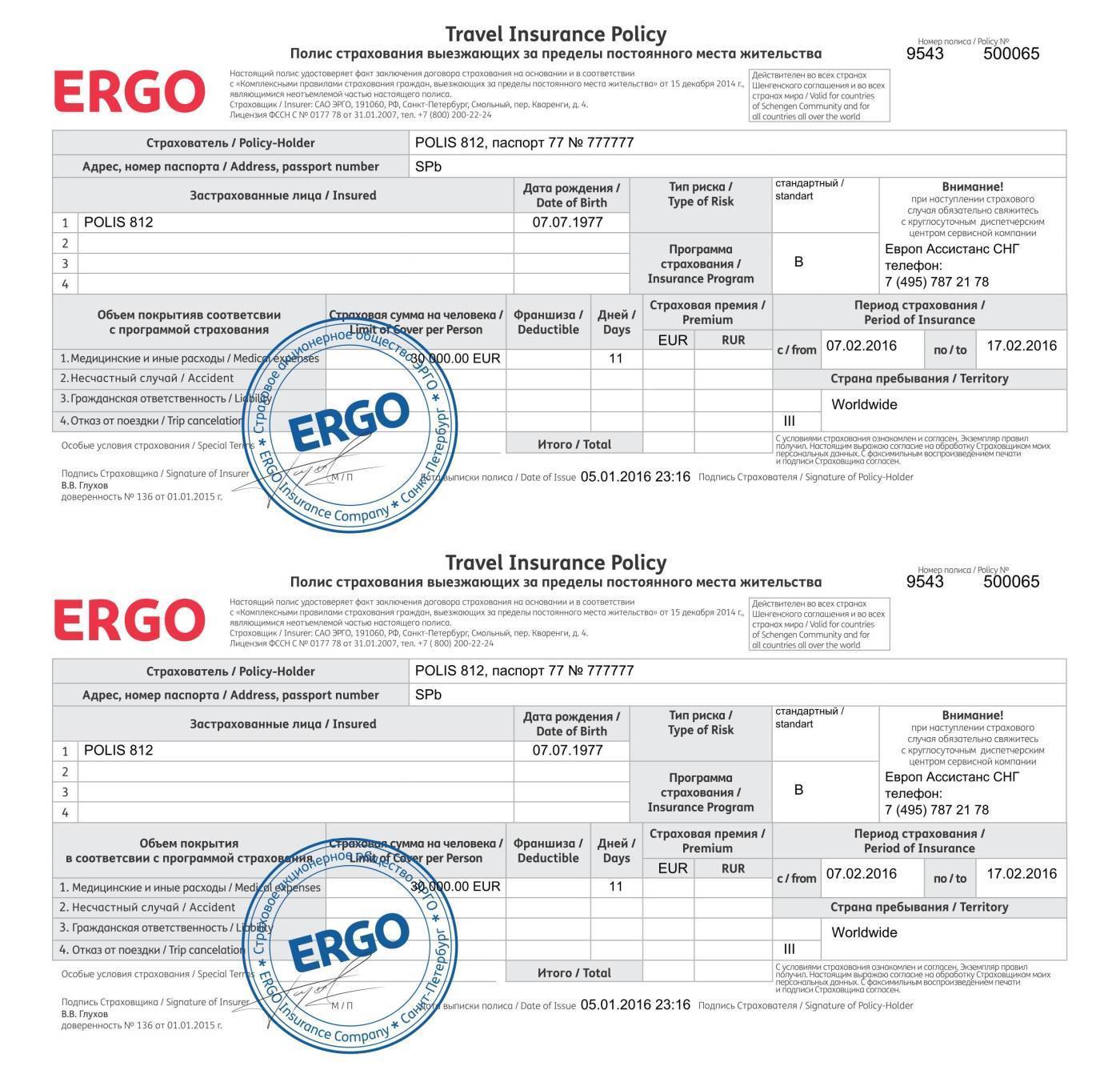

- При наличии серьезных проблем со здоровьем оформить страховку в германской компании ERGO.

- Изучить список случаев, не считающихся страховыми:

- Заболевание обострилось, или травма получена в пьяном виде;

- Самолечение после обращения в медицинское учреждение;

- Получение травмы в результате нарушения правил безопасности.

Стоимость страховки

Многих читателей, намеренных оформить полис, интересует стоимость страхования в Германии. Для простоты восприятия эта информация размещена в форме таблицы:

| Вид страхования | Стоимость |

|---|---|

Krankenversicherung – медицинская страховка | Ежемесячный взнос – 55,5 евро |

Haftpflichtversicherung – страхование ущерба | 50-100 евро в год |

Risikolebensversicherung – страхование жизненных рисков | Полная стоимость для мужчин – от 55 до 540 евро; для женщин – от 35 до 333 евро (данные ориентировочные) |

Berufsunfähigkeitsversicherung – страхование риска потери трудоспособности | Ежемесячный взнос – 30-60 евро |

Pflegeversicherung – страхование от беспомощности | Ежемесячный взнос – 20-90 евро |

Rechtschutzversicherung – страхование правовой защиты | Ежемесячный взнос – 10-15 евро |

Hausratversicherung – бытовое страхование | Ежемесячный взнос – от 3 евро |

Список наиболее популярных страховых компаний в Германии

Сектор страхования финансового рынка этой страны представлен организациями, имеющими статус публично-правовой (государственной) страховой компании, общества взаимного страхования и акционерного страхового общества. В связи с этим возникает закономерный вопрос о том, какая немецкая страховая компания пользуется наибольшей популярностью у жителей Германии. Назовем лишь самые востребованные по состоянию на сентябрь 2019 года немецкие учреждения данного профиля:

- Coracle;

- Allianz SE;

- Munich Re;

- Talanx AG;

- R+V Versicherung.

Виды страховок для въезда в Германию

Уже упоминалось, что вид медицинской страховки зависит от вида визы.

- При кратком посещении Германии претенденты получают визу С, страховка для нее должна отвечать следующим требованиям:

- Минимальная стоимость страховой суммы – 30 тысяч евро.

- В заявке на страховку включаются дни посещения страны, включая дату отъезда из России и дату въезда обратно. Автоматически к сроку пребывания добавляется 15 дней. На конечную стоимость удлинение не влияет.

- Для страховки при поездке на длительный срок также есть свои особенности:

- Стоимость страхового покрытия составляет около 100 тысяч евро;

- В размере страхового покрытия обязательно учитываются расходы на доставку больного на родину в случае необходимости и оказание неотложной медпомощи.

- Существуют требования, которые обязательны к выполнению при оформлении любой страховки:

- В полисе стоит отметка о данных загранпаспорта;

- Отсутствует франшиза (обязательная оплата медуслуг гражданином в оговоренной сумме);

- Страховая компания имеет аккредитацию в консульстве Германии;

- Ассист-компания функционирует на территории Германии;

- Полис оформлен в России и действует на территории всей шенгенской зоны.

Какие ассистирующие компании работают в Германии?

«Ассистанс» в терминах страхования означает помощь гражданам, с которыми произошел случай, указанный в договоре с их страховой компанией, на территории государства, куда эти граждане отправились в поездку. Ассист-компании не являются страховщиками, а только посредниками между страховыми компаниями и физическими лицами. Именно к ним обращаются пострадавшие за помощью, а представитель ассистанса сообщает, что делать прямо по пунктам.

По объему произведенных операций и отзывам людей в ТОР-7 попали:

- Euro-Center Holding (Чехия);

- Tripinsurance (с 2018 года – это и сервис по интернет-оформлению полисов и ассистанс с хорошей репутацией).

- AXA Assistance;

- AP Companies;

- Class Assistance;

- Balt Assistance.

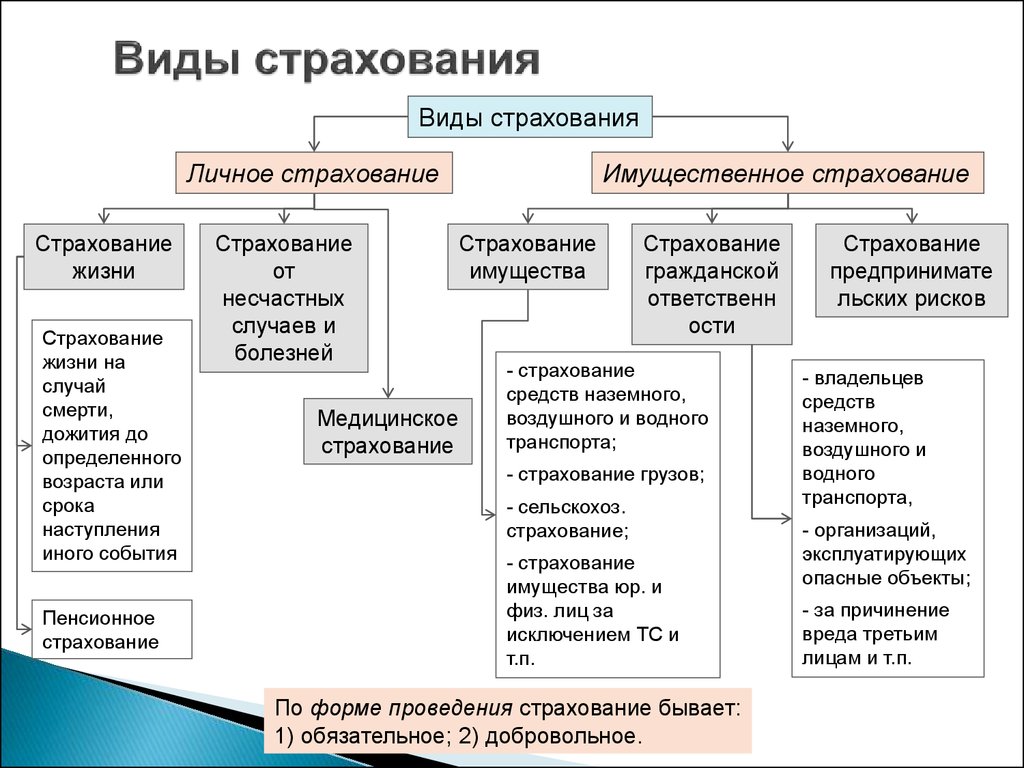

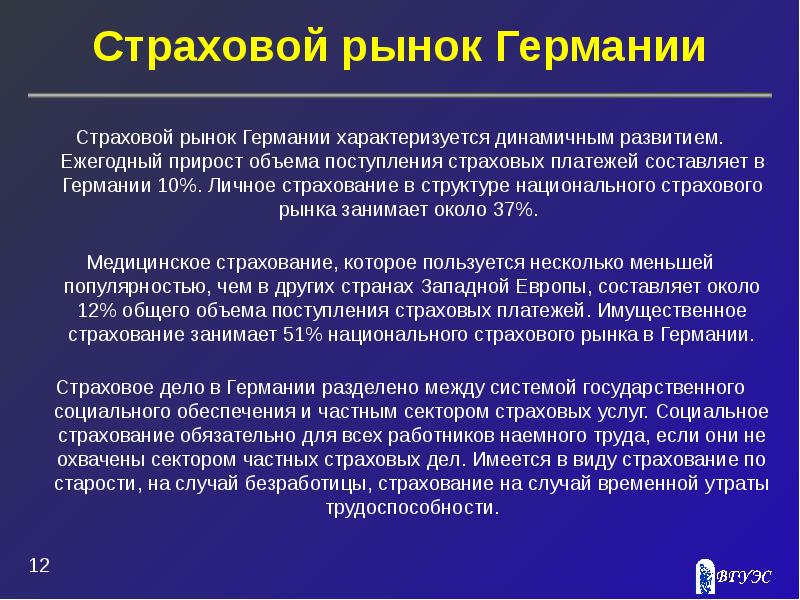

Рынок страхования в Германии

Страховой деятельности в ФРГ присущи особенности, которые отличают ее от аналогичной практики в иных странах

В частности, для немцев очень важно в первую очередь застраховать свое имущество. Следует отметить, что соответствующие полисы имеет 51 % населения Германии

Впрочем, данное явление не противоречит мировым тенденциям.

На долю личного страхования, где объектом является жизнь и/или здоровье человека, приходится 37 %. Что же касается медицинского страхования, то в 2007 году был принят закон, согласно которому проживать в ФРГ, не имея такого полиса, не разрешается.

Рынок страхования в Германии разделен между 39 группами, занимающимися деятельностью данного вида. Более половины суммарной страховой премии, точнее 51 %, собирают 10 из них. В число безусловных лидеров входят:

- страховая группа «Альянс» – на рынке ей принадлежит доля, превышающая 20 %;

- концерн «Герлинг»;

- страховое общество «Колония».

Страхование на случай болезни

Если вы устроитесь на работу официально, то в случае болезни действует официальная страховка. В нее же будут вписаны все члены семьи работающего человека. Причем это хорошая страховка, которая может очень пригодиться вам.

Да, кстати. В страховку работающего гражданина ФРГ вписываются все те родственники, которые не работают, или их доход очень мал.

Здравоохранение

Но, в любом случае, если человек заболеет — он может выбрать, пользоваться или не своей страховкой. Можете обратиться в платную клинику, конечно же.

Используя страховку на случай болезни, можно пройти профилактические обследования. Это значит, что для ее использования необязательно быть больным… Проверить состояние здоровья, сдать анализы можно в пределах того, что прописано в страховке. Туда обычно входят регулярные обследования.

Или же, существуют частные фонды страхования. Как и нас. Только вот в Германии они гораздо популярнее. Человек сам выбирает размер взносов и охват услуг.

Поздние переселенцы имеют право получать также и пособие по материнству (Mutterschaftsgeld)

Как видите, ФРГ защищает своих граждан и дает им много преимуществ.

С вами была я, Наталья Глухова, желаю удачного дня!

Что учитывается при начислении размера пенсии

- Трудовой стаж на территории ФРГ и за его пределами. Если вы работали у себя на родине, но взносов не платили, то она будет частично учитываться при подсчете стажа, но только с 1 марта 1957 г.

- Существуют периоды, освобожденные от уплаты взносов (Ersatzzeiten). Имеется ввиду, что вы работали, но отчисления не шли. По определенным причинам, конечно же. Такие периоды рассматриваются только до 1.1.1992 г, когда человек:

- находился на военной службе;

- был интернирован или депортирован за пределы Родины;

- во время войны лицо не имело возможности вернуться на родину;

- периоды лишение свободы;

- пребывание под арестом для политзаключенных;

- периоды изгнания из своей страны по рождению.

Однако, данное лицо должно было бы вообще иметь трудовой стаж, платить социальные отчисления на Родине.

- Прерывание выплат социальных взносов (Anrechungszeiten) — больничные, реабилитация после болезни, периоду обучения.

Так же сюда относятся периоды, когда человек не мог работать в следствии тяжелой болезни.

- Для тех, кто родился после 31 декабря 1920 г и воспитывали ребенка на одной из этих территорий — данный период тоже будет включен:

• территория Германии;• территория Германского Рейха в границах 1937 г.

И в случае, когда невозможно было воспитывать ребенка до 10 лет и работать. Такие периоды учитываются частично. Добавляемое время (Zurechnungszeit). Имеется ввиду время для начисления стажа, если был потерян кормилец, или человек был ограниченно трудоспособен в определенный период.

Знаете, что фонд Отто Бенеке помогает получить образование или продолжить учебу в Германии?

Конечно, лучше всего иметь подтверждающие документы для каждого из случаев. Но, если доказательств нет, или они утеряны — подойдут любые косвенные доказательства или даже свидетельские показания.

Если Вы до переселения имели самостоятельный заработок, но не работали официально — можно доплатить все взносы в фонд соц.страхования задним числом. Период — от 16 лет до 65 лет.

Куда нужно обратиться за начислением пенсии?

Всю необходимую информацию вам даст страховое ведомство по вашей территориальной земле — Versicherungsamt, в общине, где проживаете.

Когда начнется процесс оформления пенсии, нужно будет посетить страховщика. Вас направят к нему, самим ничего искать не нужно.

- Федеральное ведомство — Bundesversicherungsanstalt;

- Земельное ведомство — Landesversicherungsanstalt.

Кстати, это длительный процесс. Выплаты не начнутся сразу же, потребуется проверка. Чем больше документов вы предоставите — тем лучше. Иначе, проверка может тянуться и тянуться.

Если все выглядит правдоподобно, то страховщик может назначить пенсионный аванс, который будет выплачиваться каждый месяц.

Если же оснований для выплаты аванса нет — вами займется социальная служба (Sozialamt). Но, после назначения пенсии, выплаты соц.службы будут учитываться.

Среднестатистический немецкий пенсионер

Эталон немецкого пенсионера таков:

- ему не менее 67 лет;

- он работал не менее 45 лет.

Пенсии

У этого «эталонного» пенсионера средняя пенсия — 1250 евро. Ее часто принято считать средней по стране. Но, если спуститься с небес на землю…

Средняя пенсия в Германии составляет 700-1000 евро. Зависит от региона в первую очередь. Не очень много, да? Зато, есть много всего, чем государство готово помочь пенсионерам.

Особенности оформления страховки в Германии

В качестве примера рассмотрим нюансы оформления медицинского страхового полиса – одного из самых важных как для немцев, так и для иностранцев.

Чтобы оформить такой полис, жители Германии должны обратиться в наиболее удобную для них государственную или частную специализированную организацию Krankenkasse – больничную кассу. Услуги, которые оказывают такие учреждения, на 95 % абсолютно идентичны.

Может случиться так, что денег в больничной кассе будет недостаточно. Тогда она объявит дополнительный сбор, отказаться от которого нельзя. Нивелирует это неудобство небольшой размер данного сбора – всего 1 % от дохода.

Иностранцы могут оформить страховку в органе ведомства соцзащиты по месту проживания. Существует также вариант обращения к частным страховщикам. Однако при этом необходимо учитывать один нюанс: медицинские учреждения Германии не сотрудничают со страховыми компаниями, зарегистрированными в государствах, не являющихся членами Евросоюза.

Поэтому имеет смысл прибегать к услугам исключительно немецких страховщиков, не откликаясь на заманчивые предложения отечественных организаций, работающих в данном сегменте финансового рынка.

Чтобы оформить страховой полис, иностранцу нужно зарегистрироваться по месту проживания в Германии и открыть счет в немецком банке. Рассмотрим, как это можно сделать, более подробно:

- получение прописки. Для регистрации по месту проживания подданному другой страны нужно обратиться в государственное учреждение, именуемое Ведомством по делам граждан (по-немецки Bürgeramt). Причем следует сразу отправляться в его районное отделение, а не в центральный городской офис, поскольку там очереди меньше. Вам предложат заполнить специальную форму и указать в ней свои паспортные данные. Также потребуется предоставить сведения о месте проживания. Если вы снимаете квартиру, понадобится подтверждение от арендодателя;

- открытие счета в немецком банке. Следует отметить, что проведение данной процедуры потребует личного присутствия иностранца в отделении финансового учреждения. Пожалуй, это единственное неудобство, создаваемое немецкой педантичностью, поскольку подданному другого государства останется только представить необходимые документы и узнать номер счета. Правда, посетить банк придется еще раз – на этот раз для того, чтобы получить пластиковую карту, поскольку на ее изготовление требуется время.

Какие документы необходимы для оформления страховки

Для оформления страхового полиса в Германии россиянину потребуются следующие бумаги:

- загранпаспорт с открытой визой;

- копия российского паспорта;

- копия документа на аренду жилья либо его владение;

- документы, подтверждающие:

- адрес пребывания в Германии;

- происхождение денежных средств.

Все эти документы подаются в ратушу для оформления прописки и в банк для открытия счета. А вот в страховую компанию необходимо предоставить:

- заявление на оформление полиса;

- документ, подтверждающий регистрацию по месту проживания;

- номер банковского расчетного счета;

- актуальный загранпаспорт.

Как оформить заявление на возмещение в случае наступления страхового события

В случае наступления страхового случая, необходимо как можно скорее связаться со страховой компанией. Заявления, связанные с авариями, должны быть поданы в течение двух недель после аварии.

Рекомендуется следовать следующего регламента:

- Обменяться информацией и контактами с другой стороной или сторонами, вовлеченными в аварию;

- Сфотографировать любые повреждения;

- Взять контактные данные любых свидетелей происшествия;

- Заполнить форму отчёта, чтобы представить её страховой компании;

- Позвонить в полицию в случае, если авария привела к серьезным травмам или если другая сторона отсутствует (например, при повреждении пустого припаркованного автомобиля);

- Вызвать скорую помощь, если кто-то серьезно ранен и нуждается в госпитализации.

Будет необходимо отправить соответствующую информацию страховой компании, и, по требованию, отправить дополнительную информацию. Заявления должны быть рассмотрены в течение трех месяцев.

Страховщик обычно согласовывает расходы напрямую с участвующими компаниями (например, с авторемонтными мастерскими).

При необходимости подать претензию страховщику другой стороны, который не предоставляет данные о страховке, их можно найти, предоставив номерной знак автомобиля в Центральном Офисе Автостраховщиков.

![Обязательные страховки в германии [перечень и особенности] - finexpert solutions](https://class-tour.com/wp-content/uploads/7/9/f/79f6dde446dc7186d65a0935862f7e39.jpeg)