Налоговые сборы на наследство

В РФ с 2006 года были отменены все налоговые сборы и прочие отчисления с доходов, полученных от наследства. Но если наследник вступает в наследственные права в другой стране, то ему придется уплатить налоги, согласно ее законодательству. На 2020 год они следующие:

- Если наследуемое имущество находится в офшоре, то налог на него не предусматривается.

- Получая наследство в Великобритании, налоговые сборы будут зависеть от стоимости имущества. Если его сумма составляет более 325 тысяч евро, то придется заплатить 40% с завещанных имущественных благ.

- При получении имущества во Франции, размеры налоговых сборов будут зависеть от степени близости родственных связей и стоимости имущества. 40% от цены имущественных благ будет необходимо заплатить близким родственникам, а 60%, тем, кто не состоит с наследодателем в близком родстве.

- В Испании за имущество стоимостью до 150 тысяч евро иностранный наследник должен будет заплатить 9% от его стоимости, а если собственность будет оценена от 500 тысяч евро, то 20%.

- При получении наследства в Польше, налоговые сборы будут зависеть от степени родственных связей. От 3 до 7% от имущества будут платить близкие родственники, а от 12 до 20% наследополучатели, не имеющие близкого родства с усопшим завещателем.

- Самые лояльные налоговые условия в Болгарии. Здесь близкие родственники наследодателя не платят налогов на наследство, остальные же наследники должны внести плату, если стоимость имущества составляет от 250 тысяч левов.

Чтобы избежать уплаты налоговых сборов на наследуемое имущество, некоторые оформляют дарственный договор. Но здесь следует учесть, что некоторые государства имеют гораздо больший налог на дарение, чем на наследство.

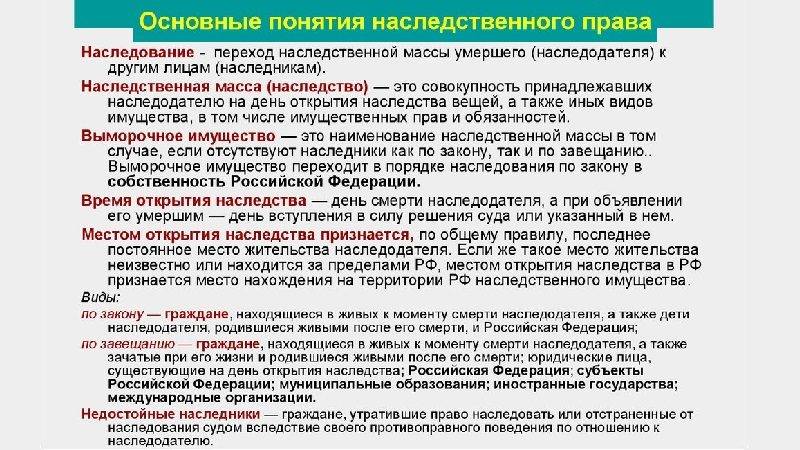

Может ли перейти по наследству

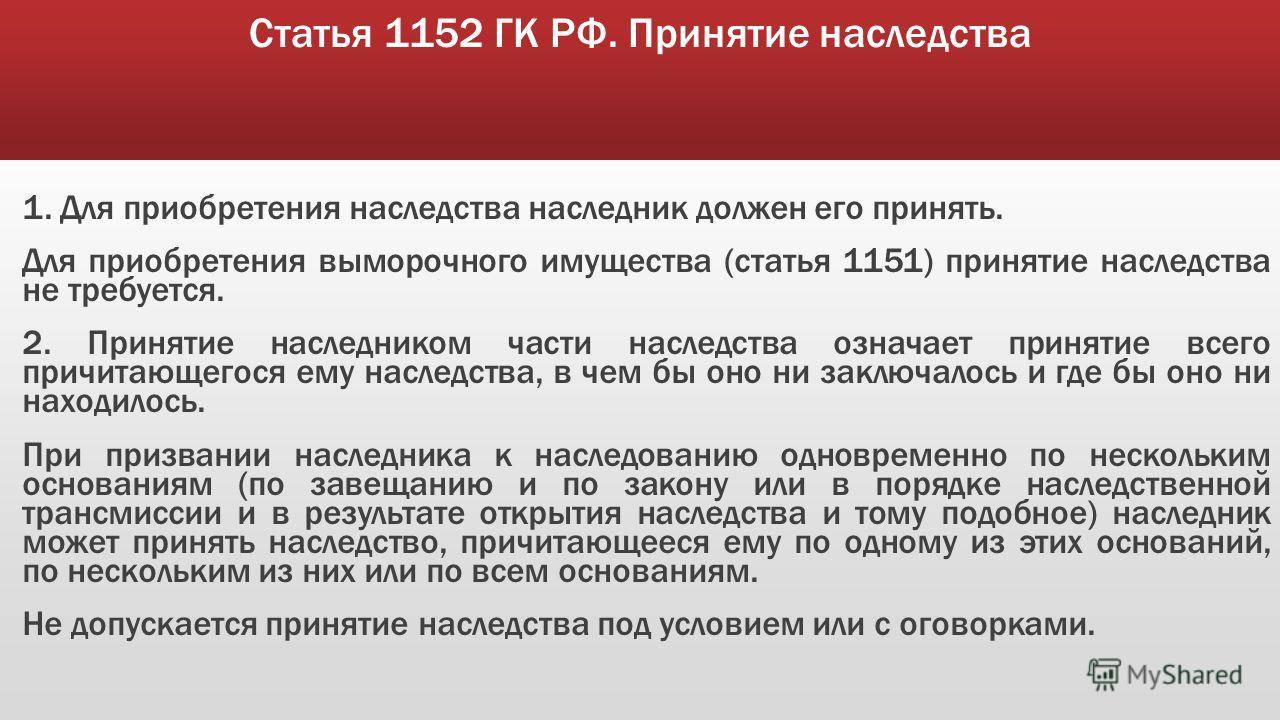

Договор долевого участия удостоверяет имущественные права требования дольщика к застройщику на получение квартиры. Эти права могут входить в состав наследственного имущества. Согласно Гражданскому кодексу РФ по наследству можно передать принадлежавшие наследодателю вещи, иное имущество и имущественные права, за некоторыми прямо указанными в законе исключениями (ст. 1112 ГК РФ).

Право на передачу ДДУ по наследству закреплено в статье 4 Федерального закона № 214-ФЗ от 30 декабря 2004 года «Об участии в долевом строительстве многоквартирных домов» (п. 8). Согласно ей, существующие на день открытия наследства имущественные права и обязанности по ДДУ входят в состав наследственной массы.

Кто именно получит наследство, зависит от семейной ситуации дольщика-наследодателя, а также от наличия завещания. Гражданский кодекс устанавливает несколько очередей наследования – от близких родственников к самым дальним. Если наследники первой очереди (дети, родители, братья, сестры) отсутствуют, право на наследование переходит ко второй, и так далее. При наличии завещания имущество передается тому из наследников, в чью пользу оно написано.

Кроме того, независимо от наличия или отсутствия завещания, один или несколько наследников могут иметь право на обязательную долю в наследстве. Это касается иждивенцев наследодателя (нетрудоспособных, пенсионеров и т.п.). Все эти вопросы может подробно разъяснить нотариус, который будет вести наследственное дело.

Если наследник один, оформление ДДУ по наследству вопросов, как правило, не вызывает. При наличии же нескольких наследников одной очереди все унаследованное имущество будет разделено между ними в равных долях, если они не договорятся об ином. По умолчанию каждый из наследников получит часть прав по ДДУ (по сути, часть прав на будущую квартиру) пропорционально своей доле в наследстве.

Наследники могут заключить между собой соглашение о разделе и распределить имущество иным образом: к примеру, один из них заберет права по ДДУ, второй – автомобиль и т.п.

В случаях, когда ДДУ был заключен в браке, права по нему будут считаться общей совместной собственностью. Поэтому переживший супруг может претендовать на выделение супружеской доли, которая не передается по наследству, а принадлежит непосредственно ему.

Из судебной практики: истцы (дети умершей) обратились в суд с требованием о включении в наследственную массу квартиры по ДДУ. Переживший ее супруг возражал против иска. Хотя дом был уже достроен, право собственности на квартиру оформлено не было. Рассмотрев дело, суд установил, что наследодательница приобрела права на получение квартиры согласно договору уступки ДДУ, и он был включен в состав наследства.

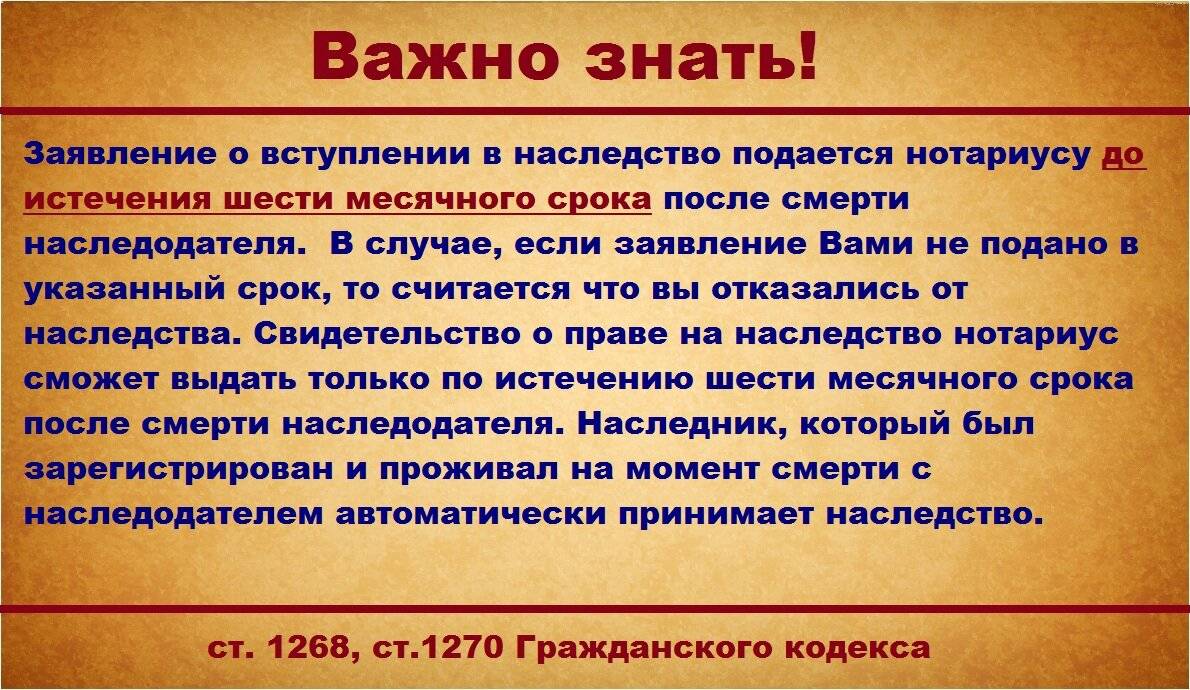

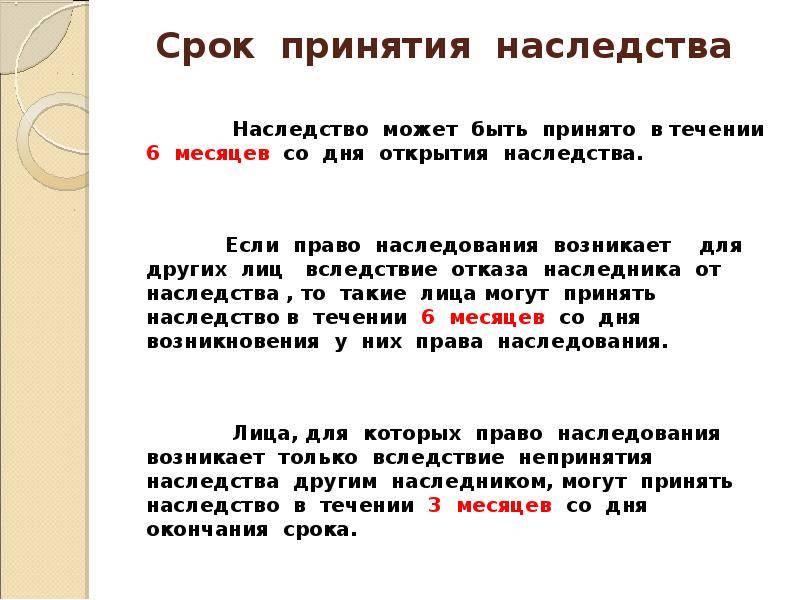

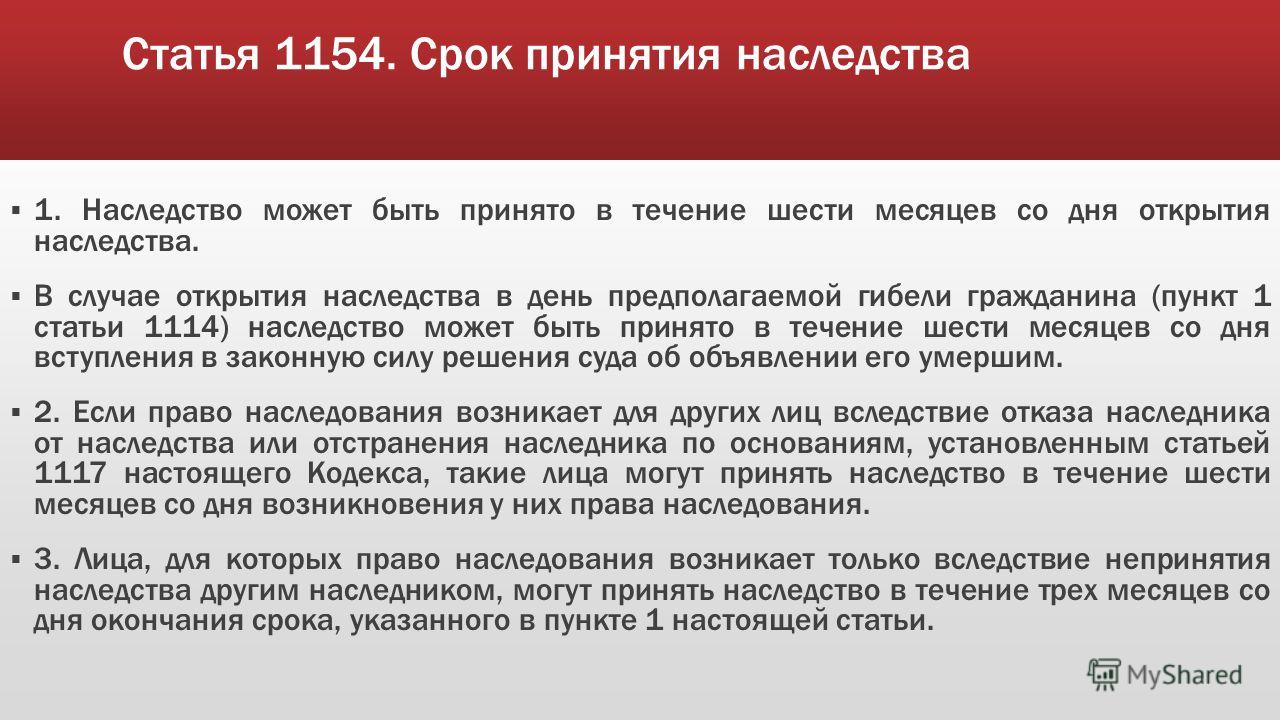

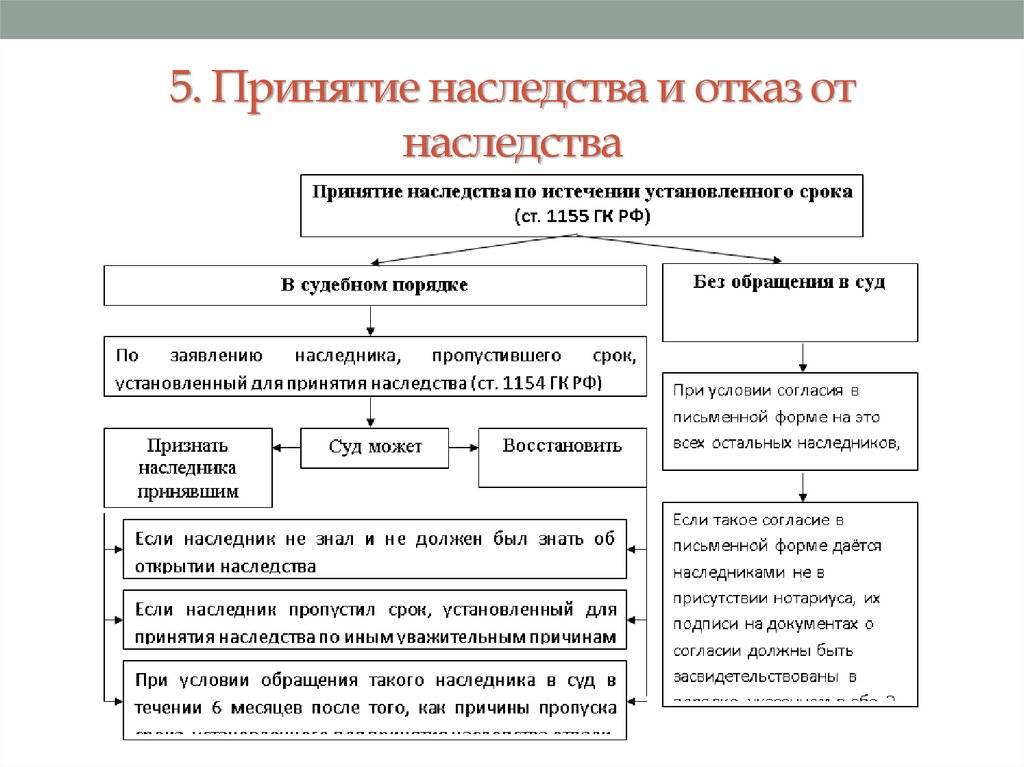

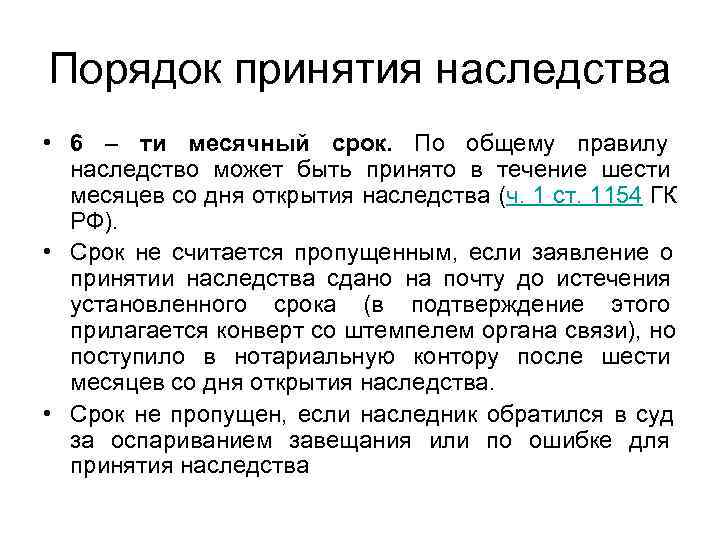

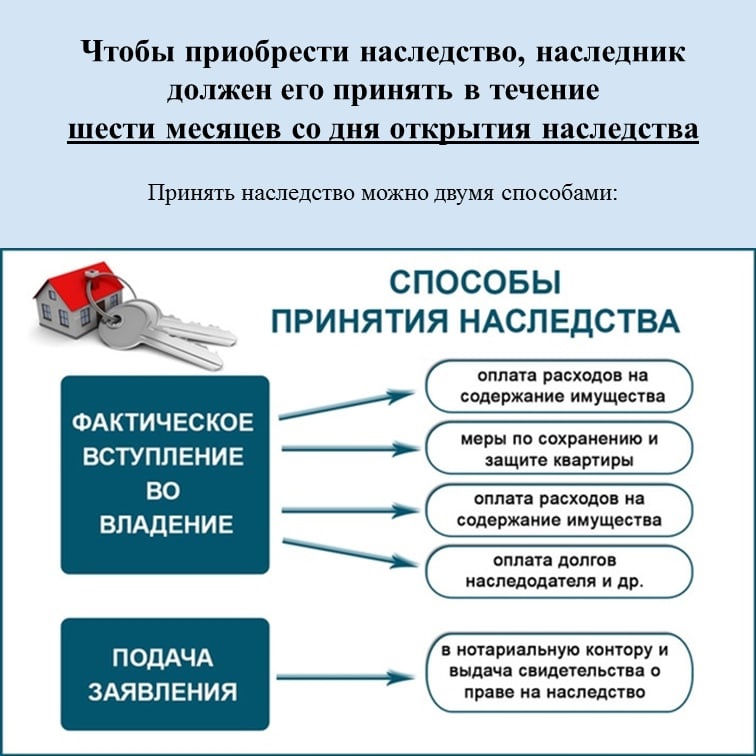

Срок принятия наследства

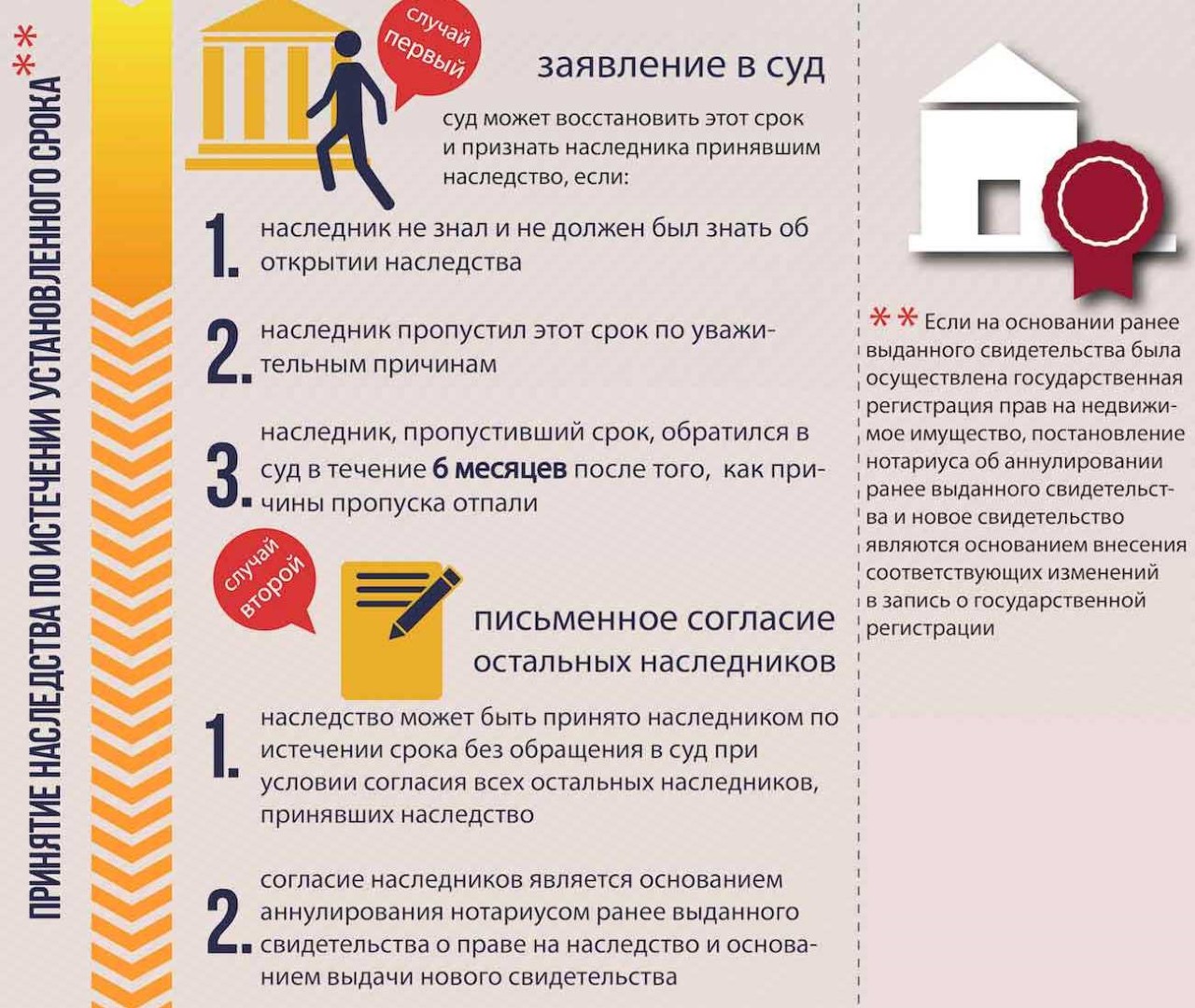

Для вступления в наследство законодательство РФ отводит Вам срок в полгода, который отсчитывается с даты, указанной в свидетельстве о смерти. Есть еще один, сравнительно редкий вариант, когда человек признается умершим по суду, в таком случае полгода отсчитывается уже с даты вынесения судебного постановления.

Самое важное и неприятное – если по прошествии шести месяцев никто не поторопился вступить в права наследства (или отсрочить срок вступления), имущество переходит в государственную собственность. Вопрос оформления наследства, несмотря на относительную прозрачность, отличается запутанностью и наличием множества нюансов, особенностей и влияющих факторов, даже если не возникает споров и претензий у наследников, а Вам, вероятно, не раз приходилось слышать о таких прецедентах и семейных конфликтах от знакомых и друзей

Вопрос оформления наследства, несмотря на относительную прозрачность, отличается запутанностью и наличием множества нюансов, особенностей и влияющих факторов, даже если не возникает споров и претензий у наследников, а Вам, вероятно, не раз приходилось слышать о таких прецедентах и семейных конфликтах от знакомых и друзей.

Адвокатская канцелярия Кобрель, основываясь на многолетнем опыте решения различных ситуаций всегда поможет выбрать верный и юридически правильный путь к разрешению всех вопросов.

Процедура оформления наследства

Согласно § 1943 BGB, любой, кто является наследником в Германии, должен определиться: принять наследство или отказаться от него, независимо от основания, по которому он призывается к наследованию. В соответствии с § 1944 BGB, для этого ему предоставляется срок в шесть недель, а для тех, кто проживает за пределами ФРГ – шесть месяцев. Данный срок одинаков и для наследования по завещанию, и для наследования по закону.

Однако если при наследовании по закону 6-недельный срок отсчитывается с момента, когда наследник узнал о наличии завещания, то при наследовании по завещанию – с момента оглашения завещания.

При этом отсутствие какой-либо реакции со стороны наследников, в частности, отказа от наследства, подтверждает факт принятия наследства автоматически.

Розыском наследников и прочими вопросами оформления наследственных прав в Германии ведает суд по наследственным делам (Nachlassgericht). Только этот суд по последнему месту жительства усопшего может оформить наследникам все необходимые документы, в том числе и наследственное удостоверение, которое, в соответствии с § 2353 BGB, является документом, подтверждающим право преемников на наследственное имущество

Особенно важно получить такое удостоверение в случае наследования недвижимости, автомобиля и иной собственности, требующей регистрации. Для получения наследственного удостоверения наследникам необходимо:. Для получения наследственного удостоверения наследникам необходимо:

Для получения наследственного удостоверения наследникам необходимо:

- Дождаться открытия наследства или оглашения завещания.

- Удостовериться в том, что он входит в круг законных или завещательных наследников.

- Получить уведомление из наследственного суда о призвании к наследованию.

- Обратиться к адвокату и грамотно составить заявление о выдаче наследственного удостоверения (в котором указать все обстоятельства наследственного дела, других потенциальных наследников, местоположение наследственного имущества, если оно известно).

- Направить указанное заявление в Nachlassgericht по последнему месту жительства усопшего.

- Дождаться призвания к наследованию остальных наследников и получить соответствующее наследственное удостоверение.

Следует иметь в виду, что работа с судом по наследственным делам отличается особой сложностью, поэтому для вступления в наследство рекомендуется обратиться за помощью к адвокату.

Отдельно обратим внимание на возможность оформления наследства со стороны обязательных наследников. Как и в российском законодательстве, § 2303 BGB гарантирует определенной категории наследников право на обязательную долю в наследственном имуществе, если завещанием они исключены из числа наследников

Право на нее имеют нетрудоспособные дети, родители и супруги усопшего

Размер обязательной доли составляет 50% от той доли, которая перешла бы наследникам, если бы они наследовали по закону. Претендуя на нее, они также должны обратиться в Nachlassgericht с заявлением о выдаче наследственного удостоверения

Право на нее имеют нетрудоспособные дети, родители и супруги усопшего. Размер обязательной доли составляет 50% от той доли, которая перешла бы наследникам, если бы они наследовали по закону. Претендуя на нее, они также должны обратиться в Nachlassgericht с заявлением о выдаче наследственного удостоверения.

Какие документы потребуются

При обращении в Nachlassgericht заявителю, помимо самого заявления, потребуются такие документы, как:

- свидетельство или справка о смерти;

- документ, удостоверяющий личность наследника (паспорт);

- свидетельство о рождении, браке, разводе или иные документы, подтверждающие родство с наследодателем;

- завещание, в случае его самостоятельного обнаружения;

- уведомления из Nachlassgericht о включении в состав наследников;

- документы о вошедшем в состав наследства имуществе;

- нотариально заверенный перевод документов на немецкий язык.

Закон о наследовании в Германии

Закон о наследовании в Германии действует на всей территории страны.

Основным принципом закона о наследовании является универсальное правопреемство: как активы, так и любые непогашенные долги умершего передаются его наследникам без необходимости в назначении исполнителя по завещанию или в судебном разбирательстве.

В отличие от многих других стран, где действуют более строгие правила принудительного наследования, в Германии человек имеет право исключить из завещания своих естественных наследников. С другой стороны, исключённые законные наследники могут предъявить претензии (Pflichtteil) на имущество; при этом им необходимо предъявить свидетельство о праве наследования.

В таком случае исключённые законные наследники могут претендовать только на 50% от того, что они получили бы в соответствии с немецкими законами о наследовании.

По умолчанию немецкое право наследования гласит, что распределение наследства (имущества, оставленного без завещания) происходит следующим образом:

- Поровну между детьми (или внуками, если дети умерли);

- Поровну между родителями, если нет детей или других потомков. Если родителей нет, оно переходит к братьям / сёстрам или племянникам / племянницам;

- поровну между бабушкой и дедушкой, если ни одного из вышеперечисленных родственников нет в живых. Если ни бабушки, ни дедушки нет в живых, то поровну между тётями / дядями или двоюродными братьями / сёстрами.

Супруг / супруга или гражданский партнёр будут получать разные суммы в зависимости от того, есть ли другие наследники:

- 25% от наследства, если есть дети или внуки;

- 50%, если есть живые родители, братья / сёстры, племянники / племянницы или бабушки / дедушки;

- 100%, если нет других живых родственников.

Супруг / супруга не получают ничего, если находились в разводе с умершим.

Применимое законодательство о наследовании для иностранцев в Германии

Согласно правилам ЕС, граждане ЕС, проживающие за границей (в большинстве стран), могут выбирать, применяется ли законодательство страны их происхождения / гражданства / проживания.

Однако, в случае смерти иностранца, не оставившего завещания или какого-либо официального заявления о том, законодательство какой страны должно применяться к процедуре наследования, будет применяться закон страны, в которой умерший жил последние пять лет.

Закон о наследовании пенсий в Германии

В некоторых случаях родственники могут унаследовать пенсию умершего; пенсии не облагаются налогом.

Существуют пенсии по случаю потери кормильца и пенсии по уходу за ребенком, на которые могут претендовать вдовы и вдовцы, а также пенсии по случаю потери кормильца, на которые могут претендовать дети.

Есть несколько оговорок относительно получения пенсии:

- Умерший человек должен был платить страховые взносы не менее пяти лет до своей кончины.

- Супруг / супруга должны были состоять в браке с умершим не менее года, чтобы иметь право наследования.

- Дети, как правило, могут получать сиротскую пенсию до 18 лет; при определённых обстоятельствах этот срок продлевается до 27 лет.

Невостребованное наследство в Германии

Если наследство остаётся невостребованным или отклонено всеми бенефициарами, имущество переходит к государству.

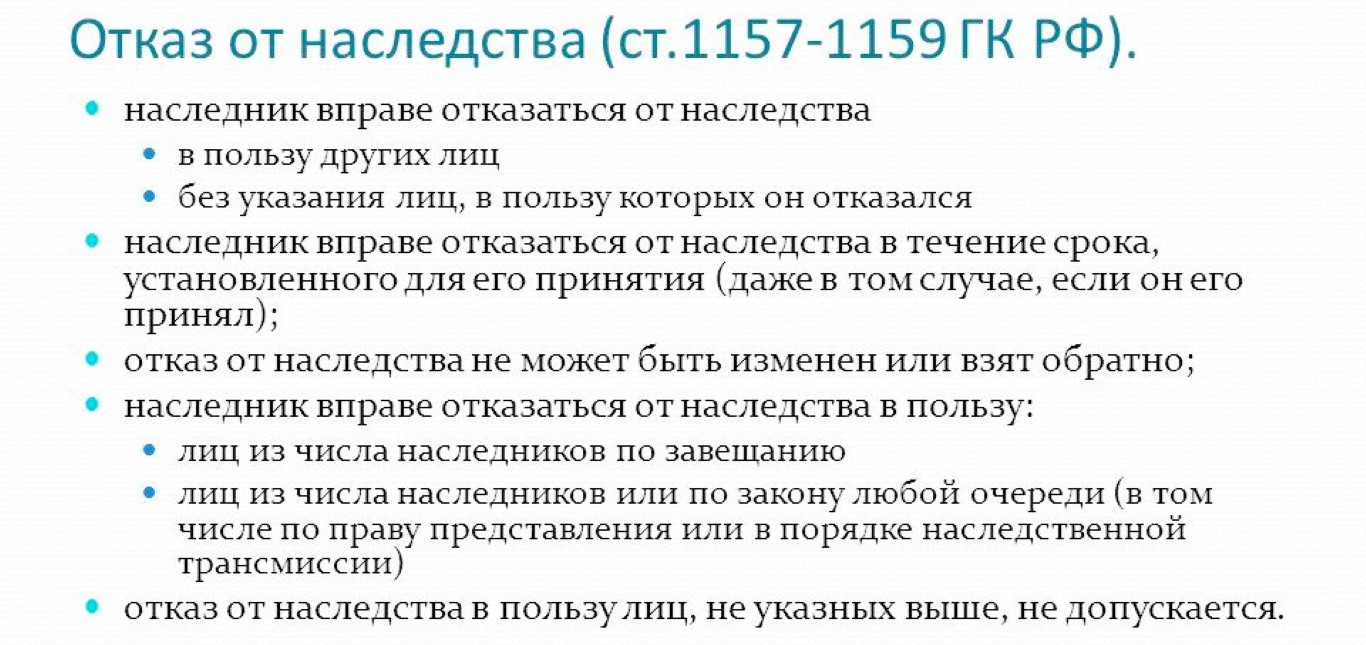

Отказ от активов и оспаривание завещания в Германии

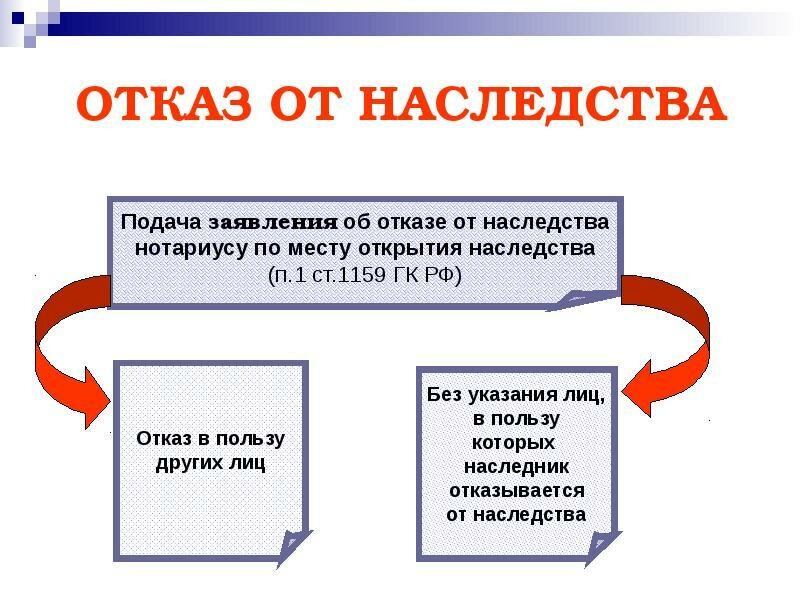

Наследники могут отказаться от наследства, если пожелают, даже если они указаны в завещании. Это связано с тем, что по законам Германии в наследственную массу могут быть включены как долги, так и активы.

Наследник может отказаться от наследства в течение шести недель с момента смерти наследодателя, или шести месяцев, если наследник не является резидентом Германии. Наследники также могут оспорить завещание, если они по завещанию получают меньше установленной законом суммы. Однако они имеют право претендовать только на 50% от того, что они получили бы в соответствии с немецким законом о наследовании.

Наследник может подать заявление в суд по делам о наследстве (Nachlassgericht) – обычно заявление подаётся в ближайший к последнему месту жительства умершего суд. Если умерший был гражданином-нерезидентом Германии, то обратиться в суд по делам о наследстве можно в Берлине-Шёнеберге.

Кто обязан платить немецкий налог на наследство?

В случае наследования, это будет наследник; в случае пожертвования, как донор и получатель несут солидарную ответственность. Где пожертвование или завещание делается для особого дела (zweckzuwendung), лицо, которое делает пожертвование или завещание несет ответственность.

Все наследство или дар сверх льгот облагается налогом, если умерший, наследник, донор или получатель проживает в Германии.

Наследуемые активы обычно оценивается по справедливой рыночной стоимости. Суммы обычно округляются до ближайших 100 евро. Если похороны и некоторые административные расходы должным образом не обоснованы, вместо этого может быть вычтена единовременная сумма в размере 10 300 евро за наследство.

Немецкий налог на наследство для нерезидентов

Если ни одна из сторон, участвующих в наследовании или дарении, не проживает в Германии, налогом облагается только переданное немецкое имущество.

Примеры немецкого языка-situ недвижимость включает в себя немецкую недвижимость (включая ипотеку), немецкую бизнес-недвижимость и более 10% акций немецкой компании.

Немецкие ставки налога на наследство

Индивидуальные наследники, как правило, несут ответственность за уплату немецкого налога на наследство, если умерший был или наследник является резидентом Германии. Те же правила резидентства применяются к немецкому налогу на дарение, ссылаясь на любое одаренное наследство или пожертвования, данные во время чьего-либо жизненный цикл.

Налогооблагаемой базой является стоимость наследства за вычетом долгов умершего, а также расходов на похороны и административные расходы, а также любые личные и другие льготы (например, для коммерческой недвижимости). Немецкие ставки налога на наследство и налоговые льготы зависят от отношений между умершим и наследником.

Различные исключения применяются в равной степени к дарам и передачам после смерти. Немецкие ставки налога на наследство и льготы применяются к получателям на основе три категории:

| Супруг / гражданский партнер | €500,000 |

| Дети, пасынки, внуки / правнуки умерших детей | €400,000 |

| Внуки/правнуки живых детей | € 200,000 |

| Родители и бабушки и дедушки | € 100,000 |

| Братья и сестры, племянники / племянницы, приемные родители, родственники по браку, разведенный супруг | €20,000 |

| Все остальные физические лица, в том числе юридические сущности | €20,000 |

Существуют также исключения для некоторых предметов, таких как предметы домашнего обихода и произведения искусства. Другие налоговые льготы существуют для доходов от предпринимательской деятельности (85% бизнес-активов могут быть унаследованы без налога при строгих условиях), а также для домов, используемых в качестве семейного жилья до смерти умершего, которые наследуются оставшимся в живых супругом или гражданским партнером.

Немецкий налог на наследство цены в 2019 году:

| Стоимость подарка/наследства | Категория 1 | Категория 2 | Категория 3 |

| До чем €26,000,000 | 30% | 43% | 50% |

Германия имеет договоры о налоге на имущество, чтобы избежать двойного налогообложения с рядом стран, включая Данию, Францию, Грецию, Швецию, Швейцарию и Соединенные Штаты. Полная информация о соглашениях об избежании двойного налогообложения в Германии поддерживается Германией федеральным министерством дер Finanzenhere (Федеральное Министерство финансов).

Двойная налоговая льгота по налогу на наследство в Германии

Иностранный налог, если он аналогичен немецкому налогу на наследство и дарение, может быть зачислен пропорционально подлежащему уплате немецкому налогу на наследство или дарение, но не может превышать немецкий налог. Если умерший или донор был резидентом Германии, налоговый кредит предоставляется только в отношении иностранного наследства и налога на дарение, взимаемого с активов за рубежом, которые соответствуют активы, на которые нерезиденты облагаются немецким налогом на наследство или дарение.

Если умерший донор был нерезидентом, налоговый кредит предоставляется в отношении иностранного наследства и налога на дарение, взимаемого со всех активов иностранного происхождения. Налоговый кредит может быть истребован только в том случае, если немецкое обязательство по налогу на наследство и дарение возникло не позднее чем через пять лет после обязательства по налогу на наследство и дарению за рубежом. Договоры, касающиеся налогов на наследство могут изменить данные резервы по иностранным налоговым кредитам.

Структурирование сделок для оптимизации налогообложения

Чтобы избавить потомков от разоряющих налогов на наследство, многие оформляют недвижимость на юридическое лицо — семейную компанию, фонд или траст.

Для оптимизации налогообложения во Франции недвижимость часто оформляется на гражданское товарищество по операциям с недвижимостью (la société civile immobilière, SCI). В этом случае налог на наследство практически отсутствует. Нужно пройти такие этапы: основать SCI, купить на эту компанию недвижимость в кредит, «расчленить» собственность и передать её в дар наследнику. При дарении сумма ипотеки вычитается из стоимости долей SCI. Например, отец в возрасте 59 лет передаёт в дар имущество при остатке кредита 50 тыс. евро, при этом доли имущества без права пользования () оцениваются в 105 тыс. евро (50% от 210 тыс. общей стоимости). В таком случае сумма налога составит всего 250 евро. Под «расчленением собственности» (démembrement de propriété) подразумевается такой случай, когда, например, родителю принадлежит узуфрукт (право пользования недвижимостью), nue propriété (недвижимость без права пользования, или попросту стены).

В Германии с 2009 года был введён закон (Erbschafts- und Schenkungsteuergesetz), по которому 100% активов компании освобождаются от налога на наследство, если удовлетворены определённые критерии: бизнес должен функционировать в течение минимум семи лет после приобретения активов, а уровень расходов на зарплаты должен превышать первоначальный уровень в восемь раз, или количество сотрудников должно превышать 20 человек. Однако в декабре 2014 года Верховный суд страны постановил, что закон является неконституционным, и эта налоговая льгота может быть отменена в середине 2016 года.

В офшорных странах попечитель (доверительный собственник) не обязан сообщать о доходах траста налоговым органам той страны, гражданами которой являются бенефициары, и освобождается от налога на наследование. Например, недвижимость в Великобритании, оформленная на офшорную компанию, не будет облагаться налогом на наследование (это послабление будет отменено в апреле 2017).

«В определённых случаях такие инструменты, как траст или фонд, могут быть использованы для оптимизации налогообложения при наследовании, но они не работают, например, при передаче французской недвижимости. В отношении жилой недвижимости, к примеру в Великобритании, ипотечная ссуда может уменьшить налоговые последствия при передаче наследства: налоговая база представляет собой так называемую „чистую стоимость актива“ (net asset value), а ипотечный кредит (до момента погашения) фактически уменьшает стоимость актива»,— говорит Алексей Пантелеев.

В любом случае каждая ситуация уникальна и требует детального исследования как специалистом по наследственным делам, так и налоговым экспертом.

«Мы рекомендуем оформлять завещание у нотариуса или адвоката страны, где находится имущество,— советует управляющий партнёр „Транио“ Георгий Качмазов в статье „Наследование недвижимости за рубежом и другого имущества“.— Желательно включить непосредственно в завещание формулировку типа „из принадлежащего мне имущества, а именно дом во Франции по адресу…“. Это нужно, чтобы не обобщать всё имущество, которое может находиться также в России или ещё. Это самый верный способ избежать коллизий правоприменения и лишних споров».

Как оптимизировать налог на наследство во Франции

Как и во многих других странах, во Франции существует налог на наследство (l’impôt sur les successions). Его платят даже нерезиденты. Сумма может достигать нескольких десятков тысяч евро.

«Как правило, покупатели задумываются об оптимизации налогообложения, если сумма покупки превышает 500 тыс. евро. В случае с менее дорогой недвижимостью налог на наследство будет не такой говорит Елена Чернышева, менеджер по продажам Tranio.com.

Избежать уплаты налога на наследство могут только некоторые члены семьи. Для всех остальных обходных путей не предусмотрено, за исключением отказа от передаваемого имущества. Однако есть несколько законных способов, как сделать так, чтобы наследники платили меньше.

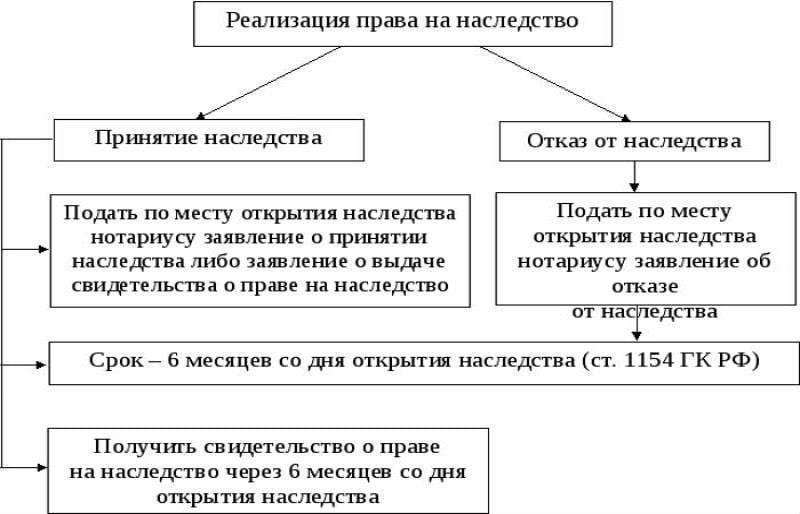

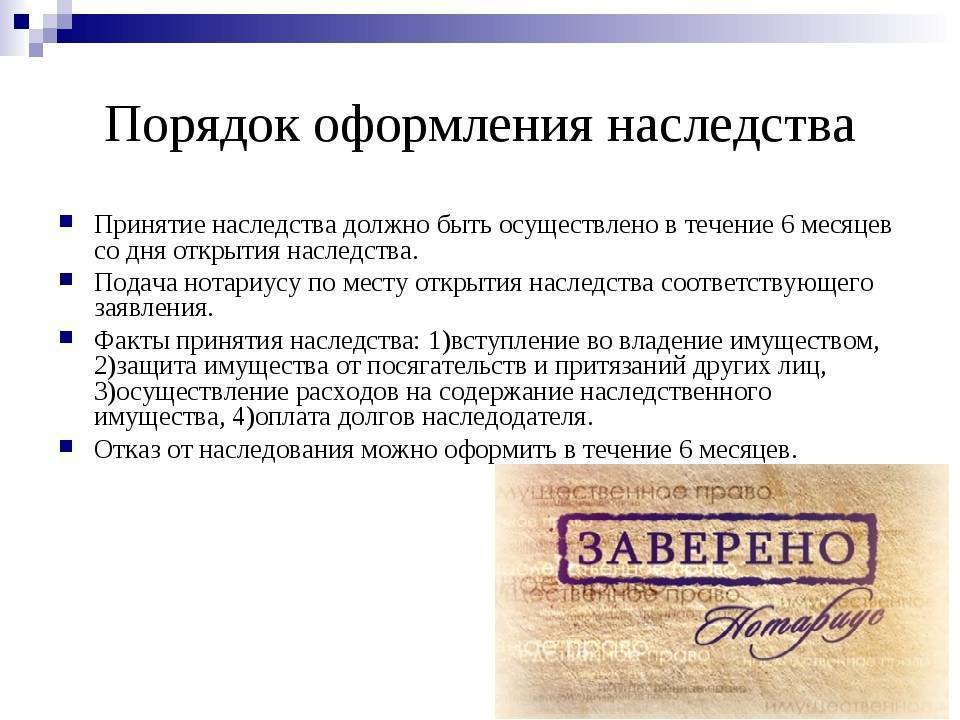

Как проходит наследование

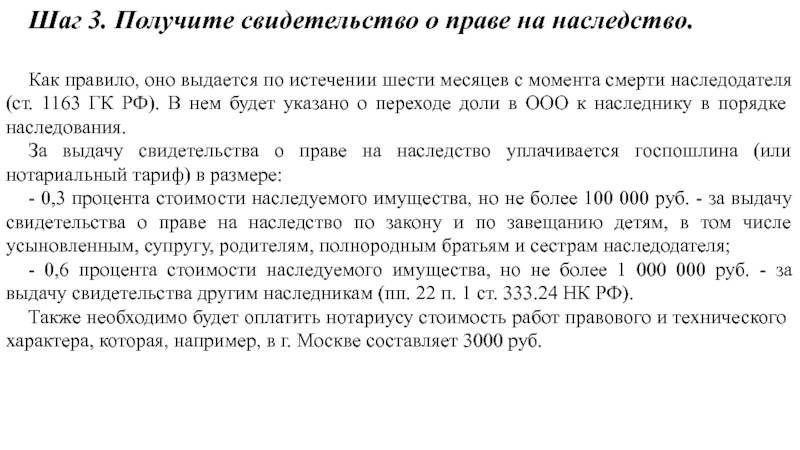

Сразу после смерти владельца участка, открывается наследственное дело. Для этого любой из наследников обращается в нотариальную контору и представляет свидетельство о смерти, выданное учреждением ЗАГС. Если в квартире или вещах умершего обнаружено завещание, оно также представляется нотариусу.

Наследовать можно как целый участок, так и его часть (например, долю в общем праве на землю). При этом остальные совладельцы участка не имеют преимущественного права при наследовании и смогут получить часть имущества по общим правилам. Вот какие стадии включает наследственное производство:

- открытие наследства в нотариальной конторе – нотариус не обязан извещать всех потенциальных наследников об открытии дела, на подачу заявления им отводится 6 месяцев;

- в пределах шестимесячного срока каждый претендент на земельный надел обязан подать заявление в нотариальную контору – при пропуске этого срока его можно восстановить через суд с подтверждением уважительных причин;

- распределение имущественных активов, в том числе земельных участков, происходит по истечении 6 месяцев после смерти владельца;

- для подтверждения права на часть имущества в нотариальной конторе выдается свидетельство, которое потребуется для регистрации прав.

Как установить, какие участки принадлежат покойному?

Наследники могут сами представить правоустанавливающие документы в нотариальную контору. Для этого любое заинтересованное лицо может сделать запрос через Росреестр или МФЦ, и получить соответствующую выписку. Кроме того, нотариус может получать информацию о правах на недвижимость через ЕГРН в электронной форме.

Распределение земельных наделов между потенциальными наследниками происходит следующим образом:

- при наличии завещания – каждый из граждан, указанных в этом документе, получить заранее определенную часть имущества или целый объект;

- по закону – все имущественные активы, в том числе участки, будут распределены в равных долях между родственниками, подавшими заявление в нотариальную контору;

- если несовершеннолетний или нетрудоспособный ребенок, супруг или иной иждивенец не указан в завещании, он может подать заявление о выделении обязательной доли – ее размер составит не менее ½ доли, положенной по закону.

В чем юридический смысл заявления о вступлении в наследство?

Дело в том, что одновременно с земельным участком (или долей в общем праве), наследник получит и часть долговых обязательств покойного (например, остаток по кредиту). Если размер долгов существенно превышает стоимость земли, вступление в наследство будет нецелесообразно.

Как делиться единый участок, если он получен по наследству несколькими гражданами?

Прежде всего, наследники могут заключить соглашение о распределении имущества между собой – такой вариант позволяет избежать дробления движимых и недвижимых активов на маленькие доли. Если такое соглашение отсутствует, каждый из наследников получит равную долю на землю (например, каждый из троих наследников получит по 1/3 объекта недвижимости).

Кратко по теме налога на наследство в Украине

Уплата налогов является одной из конституционных обязанностей в Украине. Одним из видов налогов является налог на доходы физических лиц (ндфл), который платиться с доходов, полученных на территории Украины, а в некоторых случаях – и за её пределами.

Поскольку наследуемое имущество также считается доходом, при его получении наследникам стоит разобраться с тем, нужно ли им платить налог и в каком размере.

О том, как осуществляется налогообложение при вступлении в наследство, чем отличается налог на наследство по завещанию в Украине в 2021 году, от налога при вступлении в наследство по закону, мы поговорим в этой статье.

Оформление и вступление в силу завещания в Германии

В соответствии с законом о наследовании система наследования в Германии работает автоматически, наследники могут получить наследство без дополнительных согласований.

По этой причине исполнители завещаний не распространены в Германии. Исполнитель завещания существует только в тех случаях, когда наследодатель ожидает, что между будущими наследниками возникнет конфликт, или если наследники не достигли совершеннолетия на момент наследования.

Исполнитель должен интерпретировать условия завещания и убедиться, что имущество разделено в соответствии с пожеланиями умершего – если только какие-либо наследники не откажутся от своего наследства или не обжалуют условия завещания.

При составлении завещания рекомендуется обратиться за профессиональной консультацией. Найти адвоката можно, обратившись к Официальному Общенациональному реестру адвокатов в Германии .