Особые отношения израильских налоговых органов к оффшорам

Организация так называемых оффшорных компаний может привести к огромной потери налогов. Налоговые власти данного государства создают различные препятствия для деятельности оффшоров. Необходимо отметить, что самый эффективный способ борьбы в Израиле состоит в доскональной проверке места, где была совершена сделка и откуда происходит управление компанией. Место регистрации не играет особого значения.

Оффшорную компанию могут обязать платить налог по обычной ставке, если налоговики установят, что она находится под управлением израильской компании. На место управления компанией могут влиять не только наличие акций (формальных юридических прав), возможность осуществлять рациональные решения, но и личный состав совета директоров, правила ведения бухгалтерии. Житель Израиля (в независимости от того, является ли он физическим или юридическим лицом), обязан сообщать налоговым органам о всех своих исключительных правах (акциях) в любых компаниях иностранного происхождения. Не предоставление (ложное предоставление) данной информации может привести к уголовной ответственности.

В заключении необходимо отметить, что рациональное и эффективное планирование схемы выплаты налогов — разумный выбор месторасположения компании. Оффшора с учетом использования соглашений международного уровня, позволят законным путем избежать выплаты высоких налогов (даже в случае двойного налогообложения). На законодательном уровне между Израилем и такими государствами, как Бельгия, Германия, Великобритания, США, Чехия, Франция, ЮАР, Япония и др. подписаны договоренности об избежании двойного обложения налогом.

Налоги Израиля обладают определенной спецификой. Как было сказано выше проводится целенаправленная политика по уменьшению налогового бремени. Любой инвестор обязательно должен консультироваться с местными квалифицированными компаниями, оказывающими консалтинговые и прочие услуги.

Другие двусторонние соглашения Израиля

Что касается других новых двусторонних соглашений Израиля, то 4 сентября 2017 года было заключено соглашение между Израилем и Швейцарией о финансовом сотрудничестве, целью которого является расширение сотрудничества двух государств в сфере финансовых услуг.

В рамках этого соглашения будет осуществляться двустороннее сотрудничество в самых разных направлениях, в том числе обмен рабочими делегациями; совместная работа в организациях, которые разрабатывают международные стандарты в сфере финансовых услуг; улучшение сотрудничества в рамках финансовых институтов и т.д.

По словам министра финансов Израиля Моше Кахлона, улучшение взаимоотношений Швейцарии и Израиля соответствует интересам обеих государств. «Интерес швейцарской экономики – одной из сильнейших в мире – к израильской экономике и финансовым технологиям демонстрирует, что нам есть чем гордиться. Мы будем и дальше углублять экономическое сотрудничество Израиля с другими государствами, основанное на статусе еврейской страны, как одной из ведущих высокотехнологичных держав мира», — сказал он.

Подписание этого соглашения подкрепляет договор о сотрудничестве Швейцарии и Израиля в сфере финансовых технологий, который ранее подписали глава Управления контроля финансового рынка Швейцарии и глава отдела ценных бумаг, накопительных программ и страхования при минфине Израиля Дорит Селингер. Этот договор позволит швейцарским и израильским компаниям, которые работают в сфере финансовых технологий, получить всю информацию о принципах регуляции и адаптировать свои продукты к требованиям рынка.

Также в скором времени должна быть завершена работа над текстом договора о зоне свободной торговли между Украиной и Израилем. «Я считаю, что до конца текущего года текст соглашения будет утвержден и подготовлен к официальному подписанию», — сказал Зеэв Элькин, министр охраны окружающей среды Израиля. По его словам, подписание этого документа поспособствует «более активному развитию экономических отношений» между двумя государствами, потому что «зона свободной торговли значительно облегчает любые налоговые вопросы и делает сотрудничество гораздо более выгодным с точки зрения финансов».

Стало известно, что израильская сторона приняла предложение украинских партнеров и согласна включить в договор услуги. «Мы дали согласие на предложение украинской стороны и, чтобы ускорить процесс подписания, выведем пока услуги за рамки первого варианта договора, а потом его расширим. То есть, в договор войдет пункт о том, что спустя некоторое время после его подписания будут начаты переговоры о его расширении на сферу услуг. Стоит отметить, что в сферу услуг входят и IT-технологии, поэтому это довольно-таки серьезный вопрос сотрудничества между Израилем и Украиной», — сказал Элькин.

Как видим, мир сегодня меняется слишком быстро, чтобы успевать самостоятельно следить за всеми нюансами международных отношений, правил и законов. Поэтому стоит обратиться к опытным профессионалам, которые расставят ситуацию по полочкам с учетом Ваших планов, целей и возможностей. Такие люди ждут Вас и Ваших вопросов по адресу info@offshore-pro.info.

Письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 26 марта 2014 г. N 03-08-05/13287 О налогообложении НДФЛ дохода гражданина Израиля, полученного от продажи комнаты на территории РФ

16 июня 2014

Департамент налоговой и таможенно-тарифной политики рассмотрел обращение о налогообложении налогом на доходы физических лиц (далее – НДФЛ) дохода гражданина Израиля, полученного от продажи комнаты на территории Российской Федерации, и сообщает следующее.

Из обращения следует, что налогоплательщик является гражданином Израиля.

Согласно пункту 1 статьи 6 “Доходы от недвижимого имущества” Конвенции между Правительством Российской Федерации и Правительством Государства Израиль об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы от 25.04.94 (далее – Конвенция) доходы, получаемые лицом с постоянным местопребыванием в одном Договаривающемся Государстве от недвижимого имущества (включая доход от сельского и лесного хозяйства), находящегося в другом Договаривающемся Государстве, могут облагаться налогом в этом другом Государстве. Положения пункта 1 вышеуказанной статьи применяются также к прибыли от отчуждения недвижимого имущества.

Таким образом, доходы физического лица, являющегося налоговым резидентом Израиля, полученные от продажи квартиры, находящейся в Российской Федерации, на основании статьи 6 Конвенции могут облагаться налогом в Российской Федерации.

В этой связи Российская Федерация вправе применить к указанным доходам нормы своего внутреннего налогового законодательства.

Согласно статьям 207 и 209 Налогового кодекса Российской Федерации (далее – Кодекс) налогоплательщиками налога на доходы физических лиц признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, получившие доходы как от источников в Российской Федерации, так и от источников за ее пределами, а также физические лица, не являющиеся налоговыми резидентами Российской Федерации, получившие доходы от источников в Российской Федерации.

Доход, полученный от продажи квартиры, находящейся в Российской Федерации, на основании подпункта 5 пункта 1 статьи 208 Кодекса, относится к доходам, полученным от источников в Российской Федерации.

Налоговыми резидентами Российской Федерации признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в Российской Федерации не прерывается на периоды его выезда за пределы Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения.

Для целей уплаты налога на доходы физических лиц в Российской Федерации значение имеет налоговый статус физического лица, то есть является физическое лицо налоговым резидентом Российской Федерации или нет.

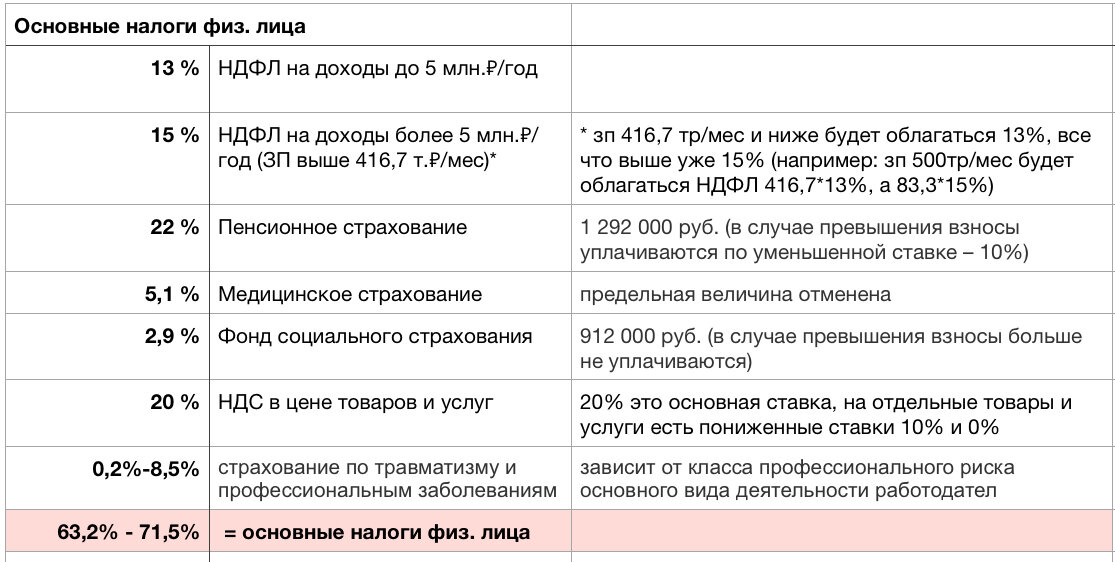

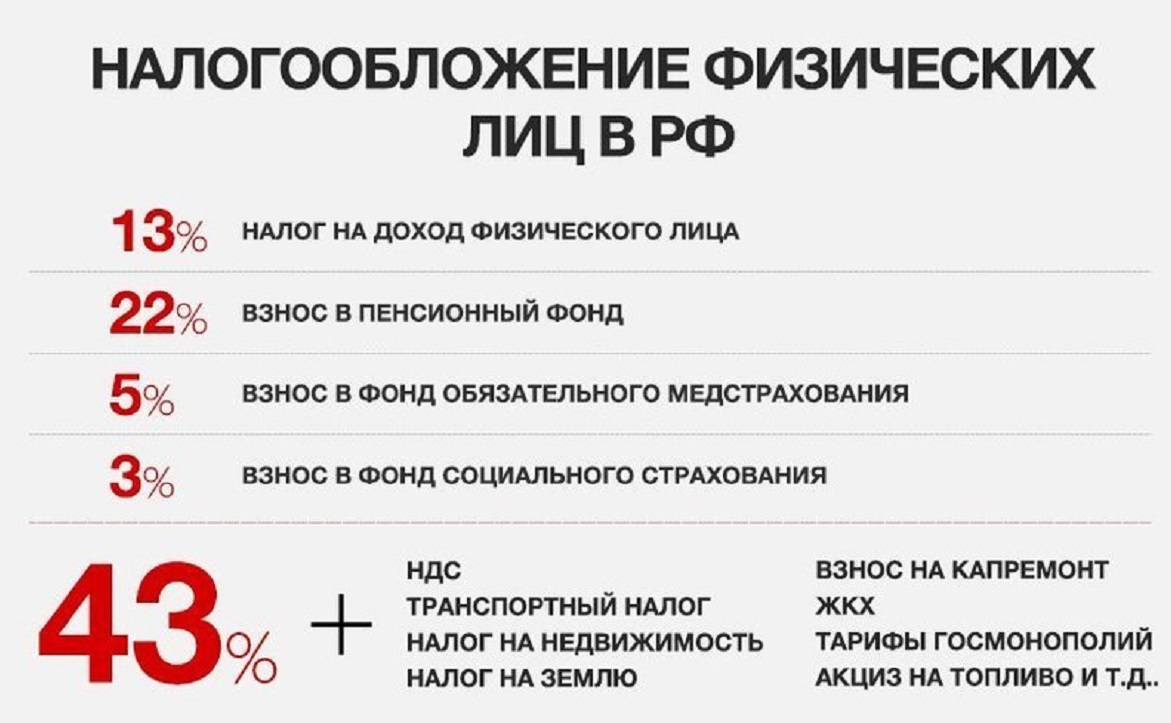

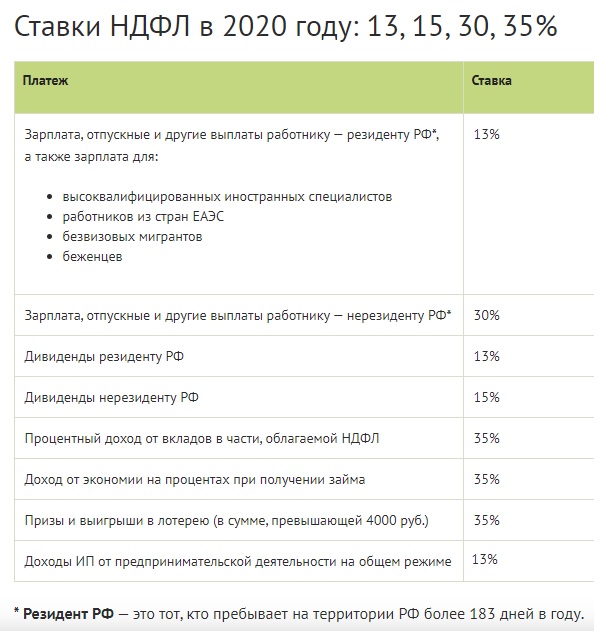

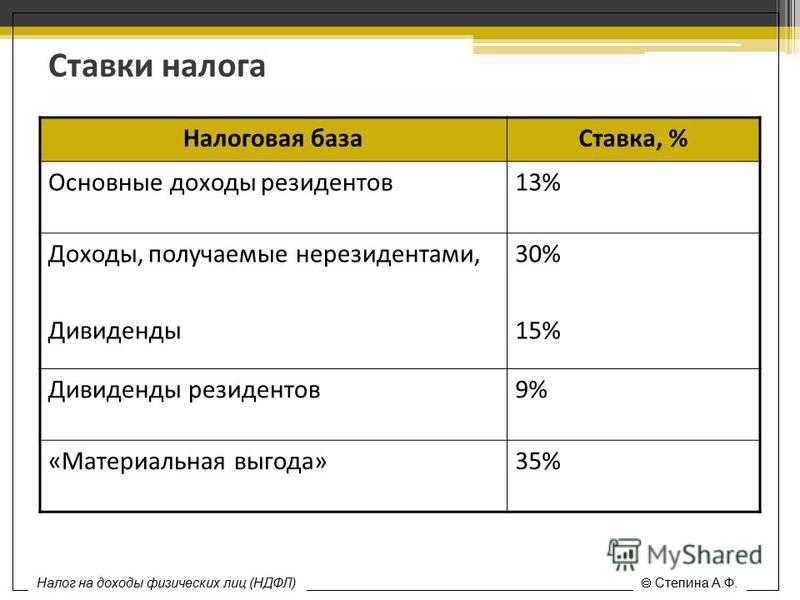

Доходы налоговых резидентов облагаются по основной ставке 13%, а физических лиц, не являющихся налоговыми резидентами, по ставке 30% на основании пункта 3 статьи 224 Кодекса.

Таким образом, доход, полученный от продажи недвижимости на территории Российской Федерации резидентом-Израиля подлежит налогообложению НДФЛ по ставке 30%.

Одновременно сообщаем, что в соответствии со статьей 22 “Метод устранения двойного налогообложения” Конвенции, если лицо с постоянным местопребыванием в одном Договаривающемся Государстве получает доход в другом Договаривающемся Государстве, который в соответствии с положениями Конвенции может облагаться налогом в другом Государстве, сумма налога на этот доход, подлежащая уплате в этом другом Государстве, может быть вычтена из налога, взимаемого с такого лица в связи с таким доходом в первом упомянутом Государстве. Такой вычет не будет превышать сумму налога первого Государства на такой доход, рассчитанного в соответствии с его налоговым законодательством и правилами.

Таким образом, налог, уплаченный на территории Российской Федерации, может быть зачтен (при подтверждающих документах) на территории Израиля.

| Заместитель директора Департамента | А.С. Кизимов |

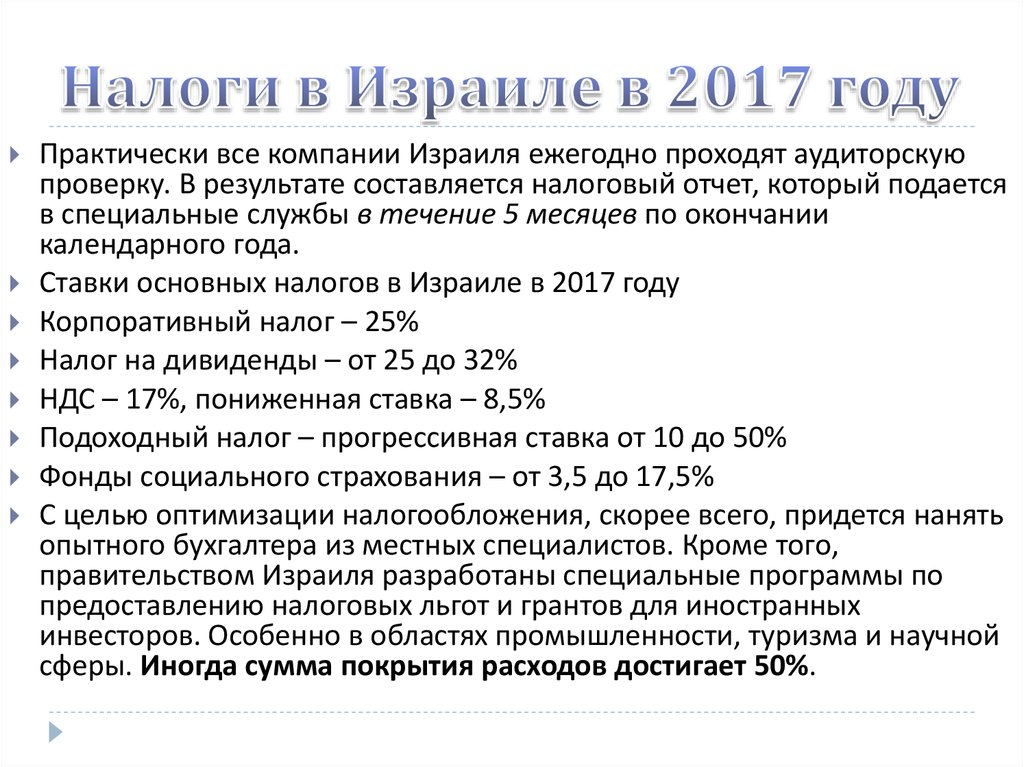

Налоги в Израиле

является одной из самых благополучных и интенсивно развивающихся стран. Налогообложение в этой стране постоянно изменяется и совершенствуется.

И нет ничего странного в том, что людей, желающих иммигрировать, волнует система обложения налогами. Особого внимания гипотетических иммигрантов удостоился подоходный налог.

Израильское налогообложение было сформировано на основе английского налогового законодательства.

Оно было взято за основу властями израильского государства в 1948 году. С этих пор налоговая система претерпевает периодические реформы. Это способствует её усовершенствованию.

Всего на территории Земли Обетованной проживает две категории налогоплательщиков.

Это лица, являющиеся владельцами предприятий и сотрудники израильских фирм, работающие по найму. Заполнение налоговой декларации Заполнение налоговых деклараций актуально для тех граждан израильского государства, которые имеют солидный годовой доход, превышающий 590 тысяч шекелей. Кроме того, подать налоговую декларацию обязуются лица, на нескольких предприятиях.

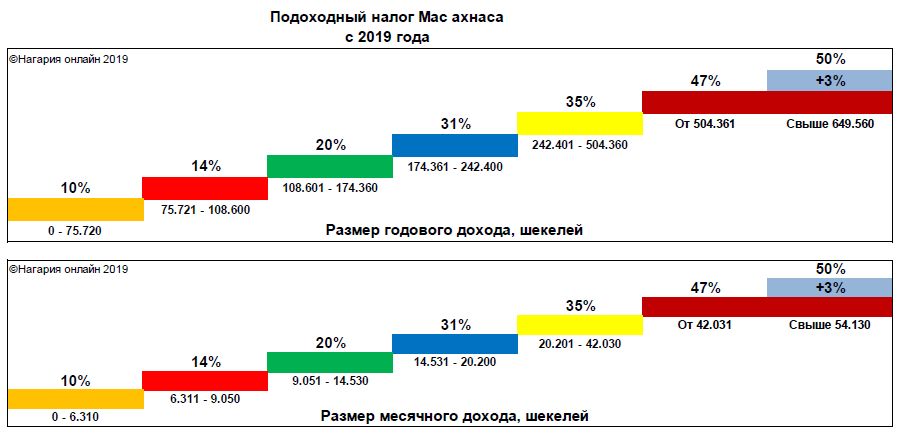

Он актуален для налоговых резидентов. К налоговым резидентам следует отнести наёмных трудящихся и владельцев частных предприятий. Платить этот налог должны лица, легально находящиеся на территории этого государства на протяжении 183 дней в течение 12 месяцев.

Расчет налога в Израиле Если гражданин израильского государства получает заработную плату больше 14 тыс. шекелей, то подоходный налог повышается для него на 1%. Увеличение подоходного налога привело к небольшому снижению .

Сроки подачи отчетности

Официально крайняя дата предоставления отчетности в Соединенных Штатах определена как 15 число четвертого месяца после окончания финансового года. Для большинства американских плательщиков этот день наступает 15 апреля каждого года и считается последним, когда должна быть подана налоговая декларация в США, чтобы в отношении человека не было претензий от налоговиков, а заявленный возврат переплаченных обязательств был вовремя перечислен на текущий счет.

Если эта дата приходится на выходной, то срок отчетности переносят на следующий рабочий день.

Предоставить годовую отчетность можно лично или по почте в бумажном варианте. Однако для удобства плательщиков, даже тех, кто проживает за пределами своей официальной регистрации, предусмотрена возможность отчитаться дистанционно:

- если общий доход не превысил 66 000 долл./год – с использованием ПО ;

- если скорректированная прибыль выше этой отметки – можно воспользоваться заполняемыми формами ПО .

Когда заканчивается налоговый год в США, работодатель или другой источник доходов обязан предоставить получателю прибыли информацию о начисленных доходах и удержанных суммах в виде . Обычно это происходит в январе следующего отчетного периода.

Зарплаты в Израиле в разных отраслях

Если сравнивать с такими странами постсоветского пространства, как Россия, Украина и Белоруссия, статистические данные говорят, что уровень дохода специалистов разных отраслей в Израиле выше. Ниже представлена информация о том, какая средняя зарплата в Израиле в долларах ($) и новых шекелях (ILS) выплачивается профессионалам в месяц.

| Отрасль | Доллары США ($) | Новые шекели (ILS) |

|---|---|---|

| Сфера торговли | 2571.42 | 9000 |

| Сельское хозяйство | 2285.71 | 8000 |

| Строительство | 3142.86 | 11000 |

| Агропромышленное производство | 2571.42 | 9000 |

| Услуги социальной направленности | 2857.14 | 10000 |

| Гостиничный сектор | 3142.86 | 11000 |

| Логистика, транспортные перевозки | 3714.29 | 13000 |

| Сфера недвижимости | 4571.43 | 16000 |

| Деятельность в научной области | 4857.14 | 17000 |

| Ресторанный бизнес | 3428.57 | 12000 |

| Инжиниринг | 4857.14 | 17000 |

| Производство товарной продукции | 5142.86 | 18000 |

| Сфера медицины | 4857.14 | 17000 |

| Сектор страхования | 5428.57 | 19000 |

| Финансово-инвестиционная деятельность | 5142.86 | 18000 |

| Государственное управление | 5428.57 | 19000 |

| Телекоммуникация и хай-тэк | 6285.71 | 22000 |

По официальным данным израильского Центрального бюро статистики (CBS), средняя заработная плата в Израиле в шекелях составляет 10 867 ILS (2 990 долларов) и в течение года она колеблется на 500-600 шекелей . Однако по итогам двух последних лет снизилась прибыль торговли, гостиничного и ресторанного бизнеса. Падение уровня зарплат в секторе агропромышленного производства за этот же период составило 4 %.

Размер средних зарплат в Израиле по специальностям

Многие задаются вопросом, стоит ли ехать на заработки в Израиль. На первый взгляд может показаться, что вышеуказанные среднестатистические 10 867 ILS – внушительная сумма. Но если учесть стоимость коммунальных услуг, продуктов питания и проезда на частном или общественном транспорте, станет понятно, почему некоторые жители страны вынуждены экономить. Ведь у 65 % работающих зарплаты едва достигают 7 500 шекелей.

Рабочие кадры требуются практически во все отрасли. Без труда можно устроиться на фабрики, заводы и другие производственные предприятия.

Ниже приведены реальные зарплаты в Израиле по специальностям (в шекелях):

- оператор оборудования – 9 890,

- повар – 6000,

- сварщик – от 7 000,

- сиделка – от 3 800,

- грузчик – 6 825,

- электрик – 10 900,

- охранник – 5 580,

- посудомойка – 4 600,

- фармацевт-провизор – 20 200,

- юрист-адвокат – 21 000,

- косметолог – 6 000,

- слесарь-сантехник – 10 230,

- инженер – 16 300,

- водитель автобуса – 8 700,

- учитель средней школы – 7 500,

- строители – 8 100,

- воспитатели – 6 300,

- программисты – 27 500.

Отдельного разговора заслуживает заработная плата медицинского персонала. Зарплата врача в Израиле значительно превышает среднестатистическое значение этого параметра по стране. А, например, зарплата медсестры колеблется в диапазоне 11 000–13 000 новых шекелей.

Хирурги с большим стажем и высокой квалификацией получают от 24 500 ILS (7000 $). Но размер заработка зависит еще от вида практики: доход специалиста в частной клинике и государственной отличается в пользу первой.

Многих людей, планирующих получить статус репатрианта, интересует, сколько платят в израильской армии.

Как и в любой другой стране, зарплата неквалифицированного рабочего в Израиле заметно ниже среднестатистической. Ситуация усугубляется, если работник, способный только, например, носить кирпичи или месить цемент, трудоустраивается нелегально. Максимум, на что он может рассчитывать, – на 3500 ILS (1000 $) в месяц.

Продолжая разговор о самых низкооплачиваемых специальностях, стоит упомянуть еще одну. В ноябре 2021 года в Израиле стартовала реформа системы по уходу за престарелыми. С одной стороны, цель, преследуемая этим мероприятием, безусловно благородная. Но с другой, узнав, сколько платят в Израиле по уходу за пожилыми людьми, вряд ли стоит ожидать ажиотажный спрос на вакансию сиделки: признать сумму в 3800 шекелей достойной оплатой такого непростого труда сложно.

И еще. По какой бы специальности человек ни работал, не исключено возникновение форс-мажорных обстоятельств, требующих задержки на рабочем месте, чтобы не допустить срыв производственных планов.

Оплата переработок в Израиле предполагает, что:

- первые 2 часа сверхурочной работы оплачиваются с применением коэффициента 1,25 по отношению к базовому тарифу;

- оплата каждого последующего часа производится с коэффициентом 1,5.

Регулярные налоги и расходы

Владелец недвижимости должен оплачивать муниципальный сбор (Arnona). Ставка муниципального сбора зависит от площади объекта и от тарифа, установленного в населенном пункте.

Оплатить этот налог можно в начале года за весь год вперед, при этом сумма его будет чуть ниже. Либо можно оплачивать его каждые два месяца, разделив на шесть платежей. В крупных городах страны арнона выше, чем на периферии. Речь идет об очень низких суммах – на порядок ниже, чем стоимость аренды такого же помещения. При смене владельца необходимо оповестить об этом муниципалитет, так как местный налог платит именно владелец, который числится в реестре.

Коммунальные платежи рассчитываются в зависимости от потребления электроэнергии, воды или газа. Для квартиры площадью около 100 кв. м расходы на коммунальные услуги составят около $100-200, в зависимости от частоты использования кондиционера.

Другие налоги в Израиле

Помимо основных вычетов в Израиле существуют дополнительные, которые не являются обязательными. Но о них стоит знать, если российский гражданин намерен получить израильское гражданство.

Транспортный налог

Наличие автомобиля в семье удовольствие не из дешевых. Собственники авто также должны помимо основных выплат оплачивать транспортный налог. Сумма выплат в государственную казну ровно пропорциональна экологичности автомобиля. Минимальная ставка от 10 %, максимум – 90. В среднем владелец транспорта выплачивает 70 % от общей стоимости.

Посылки

Налог на отправление посылки и получение из-за границы разный. Согласно новым правилам законодательного характера посылка стоимостью меньше 1000 долларов, прибывшая в Израиль, облагаться налогом не будет. Но оплата пошлины, все же, потребуется в размере 17 % (НДС).

На основании нового закона, израильтяне смогут отовариваться за рубежом товаром в количестве 30 штук (имеется в виду один и тот же экземпляр), и при этом избежать процедуры «растаможки». При условии, что общая стоимость не превышает 1000 долларов. Если сумма выше, то разрешенное количество уменьшается до 5.

На сегодняшний день стоимость отправления посылок такова:

- общая стоимость до 75 долларов – не облагается налогом,

- от 75 до 500 долларов – 17 % от стоимости,

- от 500 до 1000 – облагается НДС и оплачивается таможенный сбор.

Наследство

Пошлина на наследство является важным источником пополнения казны государства. Но назвать растраты нового собственника имущества налогом нельзя. По той причине, что сам налог был отменен в 90-х годах прошлого века.

Итак, в качестве данного понятия можно рассматривать иные расходы. Например, оформление необходимых документов во время процесса вхождения в наследство и тому подобные издержки.

В случае владения недвижимостью при наследовании нового имущества может возникнуть ситуация, когда преемников несколько. Таким образом, при продаже собственности с целью разделить наличные средства, продажа квартиры или дома будет облагаться налогом на недвижимость. Оплачивается в равных долях между собственниками.

Налоги в Израиле при двойном гражданстве

Граждане РФ, получившие второе гражданство (имеющие двойное гражданство) освобождаются от уплаты сборов в Израиле в течение 10 лет. Согласно ст. 14 указа о подоходном налоге. Тем самым освобождается от уплаты на доход от бизнеса, полученный за пределами государства.

Но если бизнесмен владеет фирмой на территории Израиля, то никаких льгот не будет. Начисляться пошлина на прибыль будет, как и местным владельцам компаний.

Тоже касается и граждан, не владеющих каким-либо бизнесом. Человек, проживший на территории Израиля 183 и более дня в году, облагается обязательными платежами в полной мере.

Туристический налог

Гости страны, решившие окунутся в колорит Израиля, по израильскому законодательству не обязаны платить какой-либо взнос. Так как некоторые резиденты государства имеют двойное гражданство, служба безопасности Израиля установила факт нарушения законодательства путем предоставления в гостиницах и отелях второго паспорта иностранного государства. С некоторых пор турист обязан при заселении в гостиницу предоставить талон, полученный на таможенном контроле. С целью избежать начисления по ставке НДС при бронировании отеля в размере 17 %.

Какие налоги взимаются в Испании

Все налоговые платежи в Испании разделены на несколько групп:

- обложение прибыли (физлиц и организаций);

- социальные взносы (социальное и пенсионное страхование работников);

- имущественные налоги (приобретение и продажа недвижимости, налог на роскошь и т.д.);

- НДС;

- гербовый сбор.

Налогообложение в королевстве осуществляется на трех уровнях:

- государственный: подоходный, на прибыль организаций, на добавленную стоимость (IVA);

- региональный: на уровне провинций и областей – гербовый, налог на переход права собственности;

- муниципальный: на право владения недвижимостью, вывоз мусора, владение транспортом и прочие местные сборы.

Определить конкретно, какие налоги в Испании нужно заплатить отдельно взятому предприятию или частному лицу, можно только в том случае, если наверняка знать статус плательщика, его территориальное месторасположение или регистрацию.

Какие платежи предусмотрены для физических лиц

Главным налогом для физических лиц в Испании по праву считается подоходный (НДФЛ), однако кроме этого резиденты и нерезиденты страны должны уплачивать еще несколько довольно распространенных сборов:

| Наименование | Испанское название | Ставка | Примечание |

|---|---|---|---|

| Подоходный налог с резидентов | Impuesto sobre la Renta de las Personas Físicas (IRPF) | 19–45 % | Прогрессивная шкала ставок, где доход до 12 450 евро в год облагаются по минимальной ставке (19 %), а максимальная (45 %) применяется к заработкам выше 66 000 евро |

| Налог с нерезидентов | Impuesto sobre la Renta de no Residentes, IRNR | 0.24 | Право на снижение налогов дает сертификат резидента. Граждане ЕС уплачивают налог в размере 19 % |

| Налог на наследство и дарение | Impuesto sobre Sucesiones y Donaciones | 7,65–34% | В зависимости от решения местных властей и стоимости дарения |

| Налог на дорогостоящее имущество | Impuesto sobre el Patrimonio | 0,2–2,5% | Обычно налог взимается с недвижимости дороже 700 тысяч евро, но в некоторых регионах данный порог может быть существенно ниже |

| На недвижимое имущество | Impuesto sobre Bienes Inmuebles, IBI | 0,4–1,1 % | Налоговая база – кадастровая стоимость недвижимости или земельного участка |

| Транспортный налог | Impuestos obre vehículos de tracción mecánica | Ставка утверждается муниципалитетом и зависит от объема двигателя и его экологичности | Уплачивают владельцы любого исправного транспорта на механической тяге, пригодного для участия в дорожном движении, кроме велосипедов, тракторов, автобусов, мотоциклов и прицепов. |

Основные налоги для юридических лиц

Предприятия и организации Испании наравне с частными лицами обязаны вносить свою лепту в формирование доходной части бюджета государства. Для юрлиц главными считаются:

| Наименование | Испанское название | Ставка | Примечание |

|---|---|---|---|

| Налог на прибыль | Impuesto sobre Sociedades (IS) | 0.25 | Для вновь созданных компаний в первые два года может применяться ставка 15% |

| НДС | Impuesto sobre el Valor Añadido (IVA) | 21 %, 10 %, 4 % и 0 % | Сниженные ставки применяются для продуктов питания, лекарств, товаров первой необходимости, общественного транспорта, нового строительства |

| Акцизы | Impuestos Especiales | Устанавливаются на каждую категорию продукции отдельно | Подакцизными считаются алкоголь, пиво, табачные изделия, топливо, ГСМ |

| Налог, связанный с видом экономической деятельности | Impuesto sobre actividad económica, IAE | 1000-4000 евро в год | Муниципальный сбор, только для предприятий с оборотом свыше 1 млн евро |

Немало хлопот плательщикам доставляет косвенный налог на добавленную стоимость (IVA). Несмотря на то что его платят конечные потребители, обязанности по отчетности и формированию платежей на всех этапах возложены на бизнес.