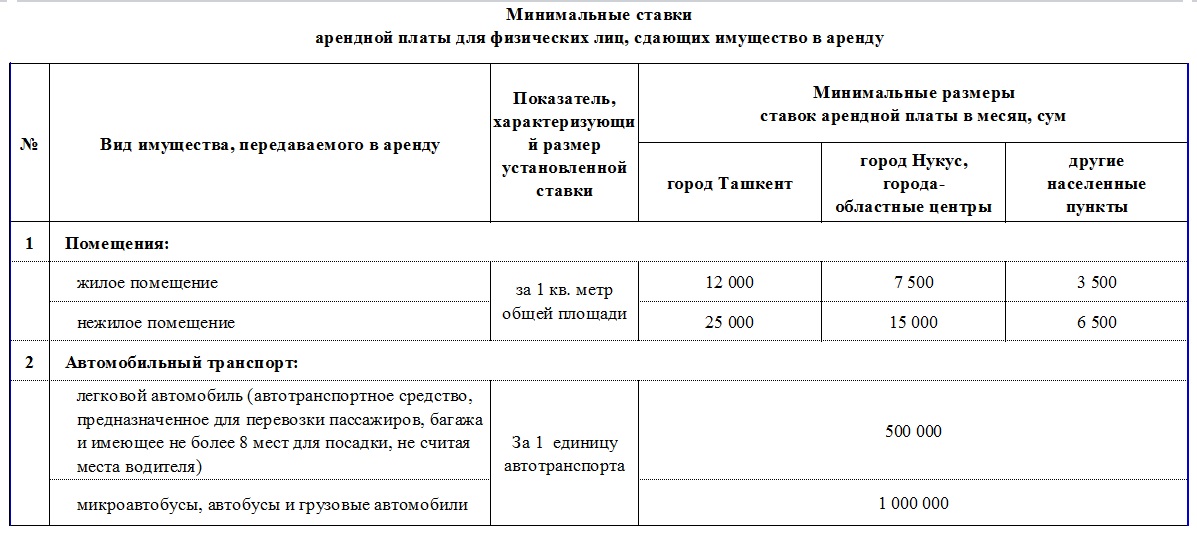

Периодические налоги на содержание недвижимости

Полностью завершенное нотариальное оформление сделки и регистрация права собственности в госреестре не означают освобождения от налогового бремени. С этого момента владелец недвижимости будет ежегодно вносить свою фискальную лепту в бюджет Испании:

- ежегодный муниципальный налог на недвижимость в Испании – IBI;

- налог на вмененный доход от аренды – IRNR;

- взносы на элитную недвижимость (Impuesto sobre el Patrimonio).

Ежегодный налог на недвижимость

Владение жилыми или нежилыми помещениями в Испании подразумевает определенные фискальные обязательства для собственника. В частности, каждый муниципалитет ежегодно собирает в бюджет города налог на недвижимость – Impuesto sobre Bienes Inmuebles (IBI). Ставка этого налога устанавливается решением городской общины, но по всей стране находится в пределах:

- 0,3 % от кадастровой стоимости для построек в сельской местности;

- 0,4 % – 1,1 % от того же показателя для городских объектов.

Причем регулярный платеж ожидает как резидентов страны, так и иностранных граждан, ставки налога также не зависят от статуса налогоплательщика. Поэтому налоги на имущество для россиян в Испании не отличаются от сумм, указанных в платежках испанцев.

Подоходный налог на вмененный доход

Равенство налогового бремени с испанцами в вопросе владения недвижимостью с лихвой компенсируются другими сборами с нерезидентов. В частности, собственники квартир, домов или апартаментов должны платить налоги с аренды этих помещений. Причем в данном случае не имеет значения, сдается этот объект фактически или простаивает большую часть года – разница будет видна только при расчете Impuesto sobre la Renta de No Residentes (IRNR):

Факт наличия арендаторов | Порядок расчета | Пример |

|---|---|---|

| Помещение сдается в аренду | 24 % от фактического дохода (19 % для граждан ЕС) | За жилье, сданное в аренду за 20 000 евро в год, нужно ежеквартально платить:20 000 * 24 % / 4= 1 200 евро |

| Арендаторы отсутствуют | 24 % от 2 % кадастровой цены ежегодно | Имущество стоимостью 100 000 евро обойдется:100 000 * 2 % * 24 % = 480 евро в год |

Налог на элитное жилье

Практика взимания дополнительных сборов с владельцев дорогостоящих объектов недвижимости была введена в 2008 году, когда мир переживал жесточайший финансовый кризис. И хотя экономические проблемы сегодня не настолько серьезны, налог на элитную собственность (Impuesto sobre el Patrimonio) прижился и в 2019 году остается актуальным для всех объектов дороже 700 000 евро.

Принципы определения налоговой базы и суммы обязательств устанавливают местные муниципалитеты, но общий подход примерно следующий:

- стоимость объекта должна превышать 700 000 евро (для семейной пары – 1 400 000 евро);

- из налоговой базы вычитаются суммы обременений (ипотека, залог и прочее);

- ставка налога прогрессивная и напрямую зависит от стоимости недвижимости (в пределах 0,2 %-2,5 % от исчисленной налоговой базы);

- на сумму обязательства никак не влияет начисленный налог IRNR для нерезидентов – данный сбор пополняет местный бюджет, и делается это ежегодно;

- ставки и особенности расчета фискального платежа утверждают муниципалитеты.

Муниципальный сбор за вывоз мусора

У всех, кто вступил в права владения собственностью, появляется обязанность содержать в чистоте как само помещение, так и прилегающую к нему территорию. Уборкой обычно занимаются управляющие компании или комунидад. Вопросы вывоза и утилизации твердых бытовых отходов решаются на муниципальном уровне.

Расходы на уборку мусора несут как резиденты, так и нерезиденты страны

При этом не важно, проживает ли владелец в помещении постоянно или бывает наездами

В зависимости от региона, сумма сбора колеблется в районе 100-200 евро в год в зависимости от муниципалитета.

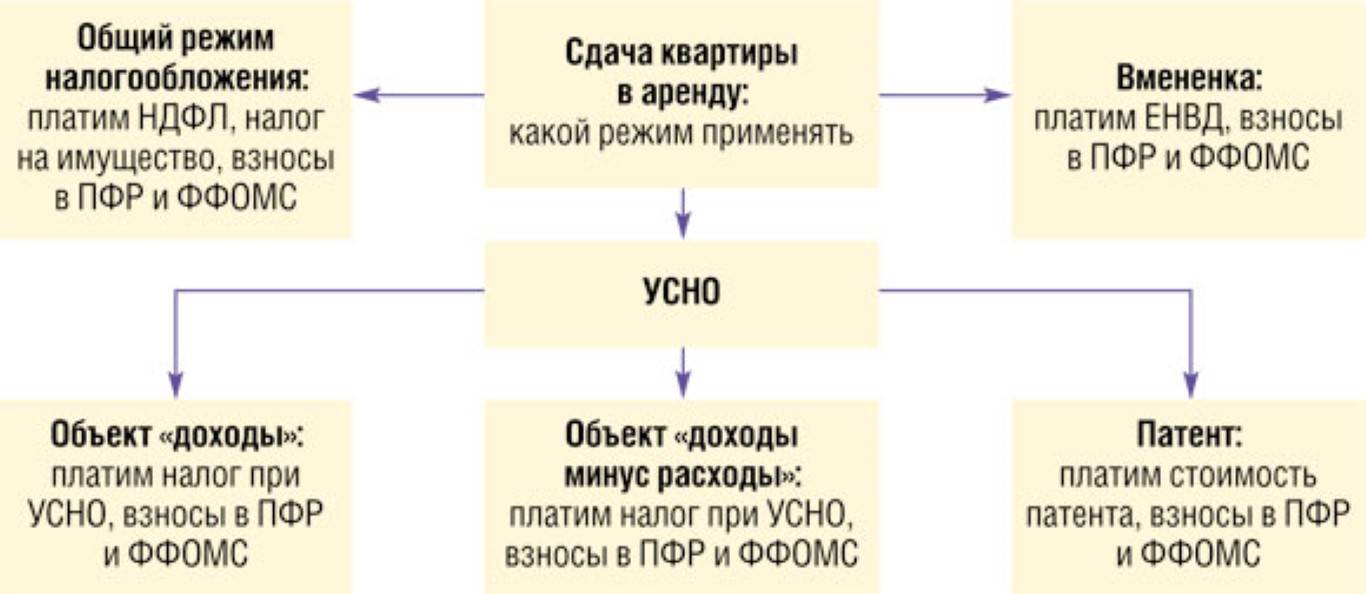

Подоходный налог с физлиц (IRPF и IRNR)

В Испании подоходный налог обязаны выплачивать все физлица, работающие по найму — или же получающие пассивный доход. Отличия заключаются в наличии или отсутствии статуса резидента страны. К резидентам относится налог с аббревиатурой IRPF (Impuesto sobre la Renta de las Personas Físicas), к нерезидентам — налог IRNR (Impuesto sobre la Renta de No Residentes).

Важный момент: резидент должен подать декларацию о любых доходах, которые он получил в любой точке мира (плюс задекларировать имущество, которое ему принадлежит в других странах, если его оценочная стоимость выше 50 тысяч евро).

Нерезидент, со своей стороны, отвечает перед налоговыми органами только за доходы, которые он получил на территории Испании.

Подоходный налог в стране начисляется по прогрессивной шкале и состоит из суммы, включающей государственную и региональную квоты. Автономии самостоятельно регулируют свои квоты и имеют право вводить льготы и налоговые вычеты.

Размер подоходного налога для резидента составляет от 19 до 48% в зависимости от автономии и уровня дохода. На 2021 год налоговые ставки выглядят следующим образом:

- до 12 450 евро, то уровень налога — 19%;

- При ежегодном доходе 12 451 — 20 200 евро — 24%;

- 20 201 — 35 200 — 30%;

- 35 201 — 60 000 — 37%;

- 60 001 — 300 000 — 45%;

- от 300 001 — 47%.

Если же годовой доход на одного работодателя составляет меньше 22 тыс. евро, можно не подавать декларацию в налоговые органы.

Если у физлица два и более работодателей, декларация требуется, когда общий годовой доход суммарно составляет более 12 тыс. евро.

В случае получения дохода с недвижимости (продажи или сдачи в аренду) декларация нужна, когда сумма этого дохода превысит тысячу евро в месяц. При этом, как и при уплате других налоговых взысканий, предусмотрены льготы — для тех, кто имеет инвалидность, чей возраст старше 65 лет или если у родителей есть несовершеннолетние дети.

Что касается нерезидентов — отчетности подлежат только доходы, которые были получены на территории Испании. Например, проценты по депозитам или дивиденды, доход от сдачи жилья или перепродажи недвижимости. Сумма налога варьируется от 19% (для граждан ЕС, Исландии и Норвегии) до 24% (для граждан всех остальных стран).

Как недвижимость и сделки с ней облагаются IRNR?

Рассмотрим, как этот налог затрагивает интересы владельцев испанской недвижимости.

Пассивное владение недвижимостью.

Многие владельцы говорят, что они уже платят налог на недвижимость по присылаемым им квитанциям, или он автоматически списывается с их счета в банке. Действительно, так уплачивается еще один налог на недвижимость — IBI, Impuesto sobre bienes inmuebles. По IRNR же, нужно самостоятельно подавать декларацию и производить расчет налога, о чем мы ниже поговорим подробнее.

IRNR нужно платить даже если вы владеете недвижимостью и не извлекаете доход от сдачи ее в аренду. Закон вменяет вам в доход сумму, равную:

- 1,1% от кадастровой стоимости недвижимости, если переоценка этой стоимости проводилась после 1 января 1994 года, либо

- 2% от кадастровой стоимости недвижимости в остальных случаях;

Пример:

В 2015 году вы владели квартирой, кадастровая стоимость которой составляет 86000 евро и переоценка кадастровой стоимости была произведена после 1994 года.

Кадастровую стоимость, кстати, можно посмотреть в вашей квитанции по упомянутому выше IBI.

Соответственно, ваш вмененный доход от владения квартирой составит 86000×1,1%= 946 евро.

Этот доход облагается по ставке 24%: 946×24%=227 евро.

То есть вы должны заплатить 227 евро.

Сдача недвижимости в аренду.

Доходы от сдачу недвижимости в аренду также облагаются IRNR. Причем, при сдаче в аренду вмененный доход, указанный в пункте 1, не применяется.

Пример:

В 2015 году вы владели квартирой, кадастровая стоимость которой составляет 86000 евро и переоценка кадастровой стоимости была произведена после 1994 года. Причем, 60 дней указанная квартира сдавалась в аренду, доход от которой составил 2100 евро.

Общая сумма налога будет рассчитываться так:

2100×24%=504 евро — налог на доходы от сдачи в аренду;

946×24%x305/365=189,71 евро налог на вмененный доход, рассчитанный пропорционально количеству дней, когда квартира не сдавалась в аренду;

189,71+504=693,71 евро — общая сумма налога, подлежащая уплате.

Продажа недвижимости.

В случае продажи недвижимости, полученный доход считается как разница между ценой продажи и ценой приобретения (с учетом расходов). Устанавливаются специальные коэффициенты индексации, которые применяются в зависимости от года приобретения недвижимости. Например, если недвижимость приобреталась в 2010 году, к цене приобретения применяется коэффициент 1,0406.

Плюсы приобретения недвижимости в Испании

Среди российских граждан популярностью пользуются провинции Аликанте, Андалусия, Каталония и побережье Коста-Брава.

Преимущества покупки недвижимости на территории Испании следующие:

Вилла в Испании.

- Цены на жилье на первичном и вторичном рынках ниже, чем в других странах Европы. В начале 2020 г. цена 1 кв.м составляла в среднем €1752.

- Ограничения по типу недвижимости, которую вправе купить нерезидент, отсутствуют. На рынке можно приобрести квартиру, таунхаус, бунгало, загородный дом.

- Иностранец вправе оформить ипотеку под 3-3,4% без поручительства. Банк покрывает 50% стоимости жилплощади, а заемщик возвращает кредит в течение 25-30 лет.

- Собственное жилье в Испании позволяет в любой момент приехать на отдых.

- Испанская недвижимость считается высоколиквидным активом. При необходимости продать ее можно быстро и без проблем.

- При покупке квартиры в новостройке гарантом выступает банк. Деньги перечисляют на эскроу-счет, открытый для строительной фирмы. Застройщик получает сумму частями для приобретения стройматериалов.

- Квартиры продаются с отделкой, мебелью и техникой, поэтому хозяин может сразу въехать.

Если иностранец покупает коммерческую недвижимость или жилье стоимостью больше €500 тыс., он вправе претендовать на вид на жительство (ВНЖ) “золотоя виза”. Нерезидент может запросить ВНЖ для супруги, несовершеннолетних детей и родителей, которых он содержит.

Расходы на недвижимость: плата за управление и средние сборы за коммунальное обслуживание в Испании

Коммунальные платежи (по-испански «comunidad») – это взносы, уплачиваемые за содержание территории и мест общего пользования в резиденции или частном комплексе, широко известном как “урбанизация” (по-испански «urbanización»). Эти сборы идут в счет работы управляющей компании, которая отвечает за содержание и обслуживание зеленых насаждений, бассейнов, теннисных кортов, игровых площадок, заборов, внутренних аллей, лестничных клеток и лифтов в многоквартирных домах, следит за освещением и подсветкой, работой охраны и плановой уборкой. Бюджет ежегодных коммунальных затрат на ремонт и содержание определяется на уровне руководства и согласовывается с ассоциацией владельцев, в которую приглашаются все жильцы. Согласованный годовой бюджет затем делится между всеми жителями в зависимости от типа и размера собственности. Что касается услуг по сдаче жилья в аренду, то стоимость управления недвижимостью в Испании также вполне разумна, в зависимости от местоположения.

Каков размер сборов за коммунальное обслуживание?

Стоимость за общедомовые услуги в Испании может варьироваться от ста до нескольких сотен евро в год.

Договоры аренды в Испании: нужно ли добавлять НДС?

Налог на добавленную стоимость (НДС) не нужно включать, если вы сдаете свою недвижимость в Испании для проживания. Однако, если ваш объект сдается в аренду арендаторам, которые будут использовать помещение для коммерческой деятельности, то в качестве арендодателя вы обязаны вычесть 21% НДС и подавать ежеквартальные декларации по НДС в налоговую службу Испании. Примечание: НДС в Испании на испанском языке обозначается как «IVA».

Помощь бухгалтера или «хестора», который возьмет на себя оформление всех документов, значительно облегчит вашу жизнь. Услуги такого помощника стоят около 300 евро в год.

В заключение следует отметить, что с расходами на содержание дома в Испании можно легко справиться, если обладать соответствующими знаниями. Средняя стоимость содержания недвижимости в Испании ниже, чем в различных европейских странах, а знание налоговых ставок и сроков уплаты может существенно облегчить процедуру. Помимо доступных трат на содержание, Испания привлекает и низкими налоговыми ставками на покупку недвижимости. И пускай налог на недвижимость в Испании для резидентов и нерезидентов различается, в любом случае собственники могут владеть жильем в Испании на доступных условиях.

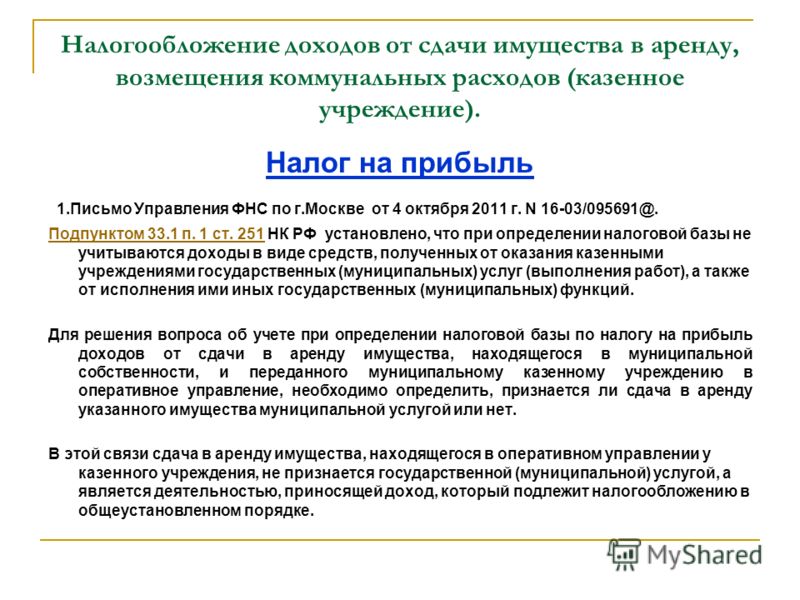

Что такое двойное налогообложение и как его избежать

Выше мы упоминали, что к сделкам с недвижимостью в России и за

рубежом применяются местные законы. Это значит, что в стране, где

расположено жилье, также может взиматься налог с дохода, но по

соответствующей ставке. Возникает риск уплаты налога дважды. Иногда

можно миновать двойной расплаты с бюджетами.

Подробно о том, как работает соглашение об избежании двойного

налогообложения, мы рассказывали в статье

«Налогообложение иностранных акций».

Россия заключила с рядом стран мира двусторонние соглашения,

позволяющие устранить двойное налогообложение. Перечень государств,

с которыми наша страна подписала соглашения, иногда

обновляется.

В соответствии с соглашением об избежании двойного

налогообложения (СИДН) налог, уплаченный за границей, может быть

засчитан в России.

Как правило, в первую очередь налог с дохода уплачивается в той

стране, где расположена недвижимость.

Если ставка налога, уплаченного в другом государстве, оказалась

ниже ставки НДФЛ в России — 13%, то в российский бюджет нужно

доплатить лишь разницу. Если выше — то ничего платить не надо, но и

переплату вам никто не вернет.

Например, в Испании налоговая ставка для нерезидентов Евросоюза

— 24 %. Вы заплатите налог с продажи квартиры в Испании полностью,

но тогда в России платить ничего не придется.

Процедура налогового зачета происходит путем подачи декларации

3-НДФЛ в российский налоговый орган. К декларации прилагаются

документы, подтверждающие сумму полученного дохода и сумму

уплаченного налога за границей.

Если СИДН с конкретной страной не подписано, то возможно

придется столкнуться с налогообложением дохода, как за границей,

так и в России.

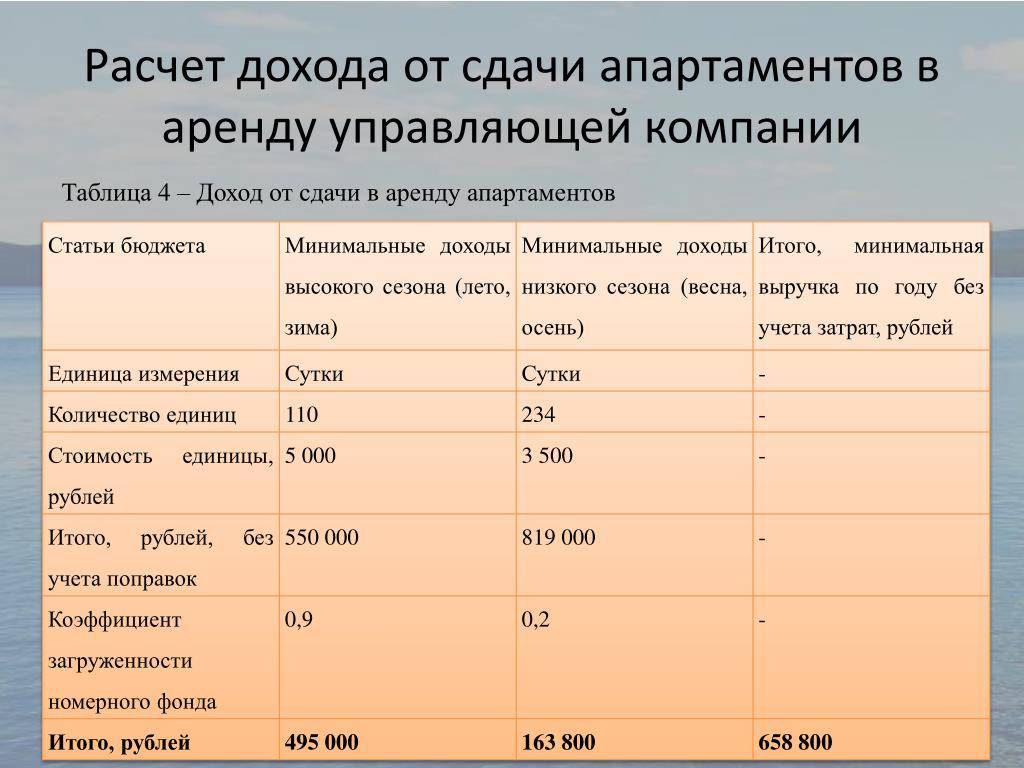

Управляющие компании по аренде жилья

Владелец недвижимости может либо сам сдавать в аренду свое имущество, либо обратиться в специальную управляющую компанию, которая за определенную плату возьмет на себя многие организационные вопросы.

В большинстве случаев управляющие компании предоставляют такие виды услуг:

- поиск съемщиков;

- составление арендного договора;

- ведение документации в период сдачи жилья;

- составление и сдача налоговых деклараций;

- консультирование;

- ремонт недвижимости;

- обслуживание территории (уборка, чистка бассейнов, уход за газонами и т.д.);

- страхование случаев невыплаты арендных взносов.

Комиссия управляющей компании составляет примерно 7-15% от размера арендного взноса.

Помимо управляющей компании владелец также может обратиться в агентство недвижимости. Однако в этом случае ему могут быть оказаны услуги только по конкретному помещению, которое сдается в аренду, тогда как воспользоваться услугами управляющей компании выгоднее в том случае, если необходимо позаботиться о целом здании с большим количеством помещений.

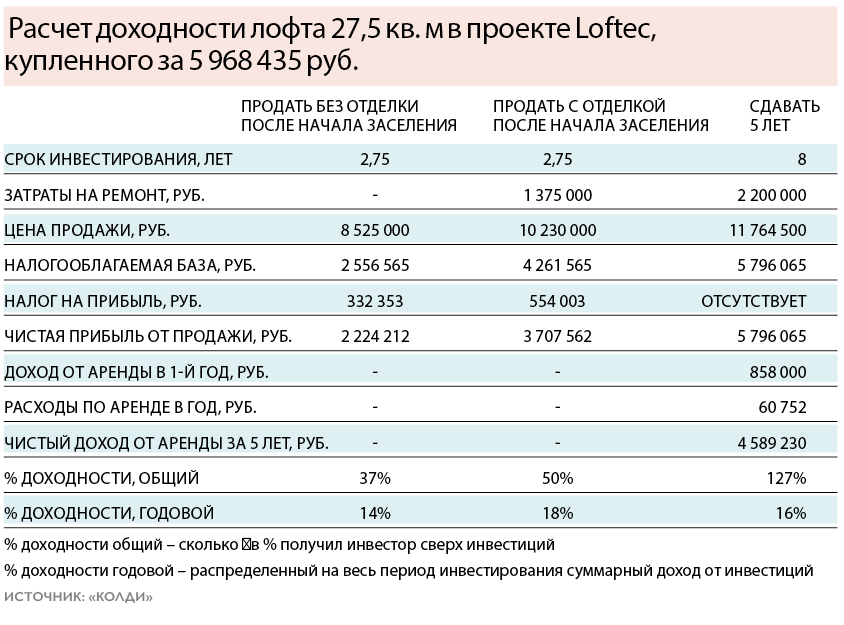

Расходы при продаже недвижимости

Бывший собственник также несет свою часть затрат. Во-первых, в Испании принято прибегать к помощи профессиональных риелторов, услуги которых оплачивает продавец. Стоимость такого сопровождения может достигать 5 % от итогового ценника, но в большинстве случаев позволяет избежать обеим сторонам встреч с мошенниками. Кроме услуг агента по недвижимости иностранцам также понадобится юрист со знанием испанского языка.

Налоги при продаже недвижимости взимаются с разницы между ее первоначальной кадастровой стоимостью и тем же показателем на момент продажи (Plusvalía):

- налог с прироста фактической стоимости объекта (Impuesto sobre la venta de inmuebles);

- налог с прироста капитала от продажи земельных участков (Impuesto sobre el Incremento del Valor de los Terrenos de Naturaleza Urbana);

- налог с продажи недвижимости для нерезидентов (Impuesto de Incremento de patrimonio de no residentes).

Ставки обложения стандартные для полученных доходов как физических, так и юридических лиц. При исчислении обязательств больше внимания стоит уделить определению налоговой базы:

Субъекты | База обложения | Способ уплаты и сроки |

|---|---|---|

| Резиденты | Чистая сумма прироста капитала (прибыль от продажи) может быть скорректирована на величину расходов на улучшение помещений: ремонт, перепланировка, IVA или ITR, прочие обязательные сборы. За основу берется кадастровая стоимость | Оплата исчисленного обязательства должна быть произведена после подачи ежегодной декларации о доходах (бланк по форме 210). Налог можно уменьшить на сумму налоговых вычетов, сделать зачет, если взамен проданного в тот же год будет приобретено другое жилье |

| Нерезиденты | В силу своего статуса иностранцы должны брать за основу стоимость реализации объекта (по договору купли-продажи) | Оплата обязательства происходит сразу при заключении сделки (3 % от полной суммы). В дальнейшем можно подать декларацию и сделать перерасчет по правилам, предусмотренным для резидентов. Переплаченные средства можно вернуть по итогам подачи годовой отчетности (примерно через полгода). |

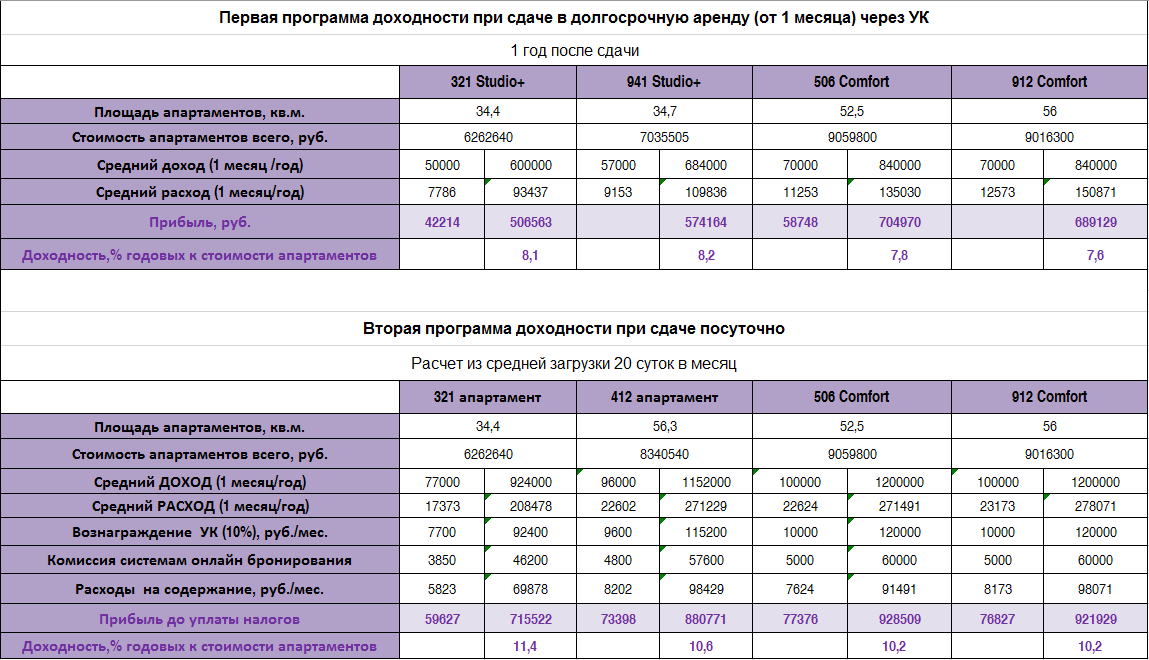

Два вида аренды

Как и на любом другом рынке недвижимости, в Испании существуют два вида аренды: туристическая (краткосрочная) и долгосрочная. Каждый из них имеет свои особенности. Туристическая лицензия необходима собственнику только в том случае, если он собирается сдавать жилье туристам на короткие сроки. Официально определение такого вида аренды звучит так: «туристической считается недвижимость, владелец которой сдает ее в использование третьим лицам в обмен на оплату на срок не более 31 дней в два или более раз в год». Регистрация «Apartamento Turнstico» происходит в мэрии по месту расположения объекта. Собственнику необходимо обосновать пригодность жилья для сдачи в аренду, после чего ему будет выдана соответствующая лицензия.

При покупке жилья для туристической аренды эксперты рекомендуют, прежде всего, обратить внимание на соседей в здании – и уточнить, занимаются ли они сдачей своего жилья туристам. Если нет, то специалисты приобретать жилье в таких домах не советуют, поскольку можно столкнуться с жалобами жильцов – или даже запретом на ведение коммерческой деятельности

Но если многие жильцы здания занимаются туристической сдачей, то они отдают себе отчет в том, что увеличивается износ здания – лестничного пролета, дверей, лифта, ухудшается материальное состояние общей зоны пользования. В этом случае расходы по материальному содержанию общих помещений ведутся собственниками совместно – обеспечивая инвестору благоприятные условия для последующей сдачи объекта.

Что касается долгосрочной аренды, то в Испании для нее не требуется туристическая лицензия – и организовать процесс сдачи на порядок проще. Компетентные агентства обеспечат соблюдение прав арендодателя, ежемесячные платежи по графику, ведение бухгалтерии.

Услуги агентства обойдутся относительно недорого: как правило, при долгосрочной сдаче это сумма ежемесячной стоимости аренды, а при краткосрочной к добавляется 10% от суммы ежемесячного платежа. Хотя это может варьироваться от региона к региону.

Видео

Налоги в Испании | подоходный налог IRPF для физлиц и нерезидентовСкачать

Налоги с зарплаты в Испании. Сколько и какие налоги платят с заработной платы в Испании.Скачать

Налоговый представитель нерезидента в Испании | Налоги иностранцев в Испании | Налоги в ИспанииСкачать

Налоги в Испании. Какие налоги платят в Испании?Скачать

Фриланс-виза Испании: новая программа ВНЖ для цифровых кочевников в Испании заработает в 2022Скачать

Налогообложение в Испании. Ответы на самые важные вопросы от экспертаСкачать

Статус налогового резидента Испании и правило 183 дней: как избежать налоговые рискиСкачать

Налоговое резидентство в Испании. Недвижимость в Испании. Налоги в Испании 2021.Инвестиции в ИспанииСкачать

НАЛОГИ В ИСПАНИИ. ИЗМЕНЕНИЯ В 2022 ГОДУ. #НашиТамСкачать

Недвижимость в Испании. Процесс покупки, документы, налоги.Скачать

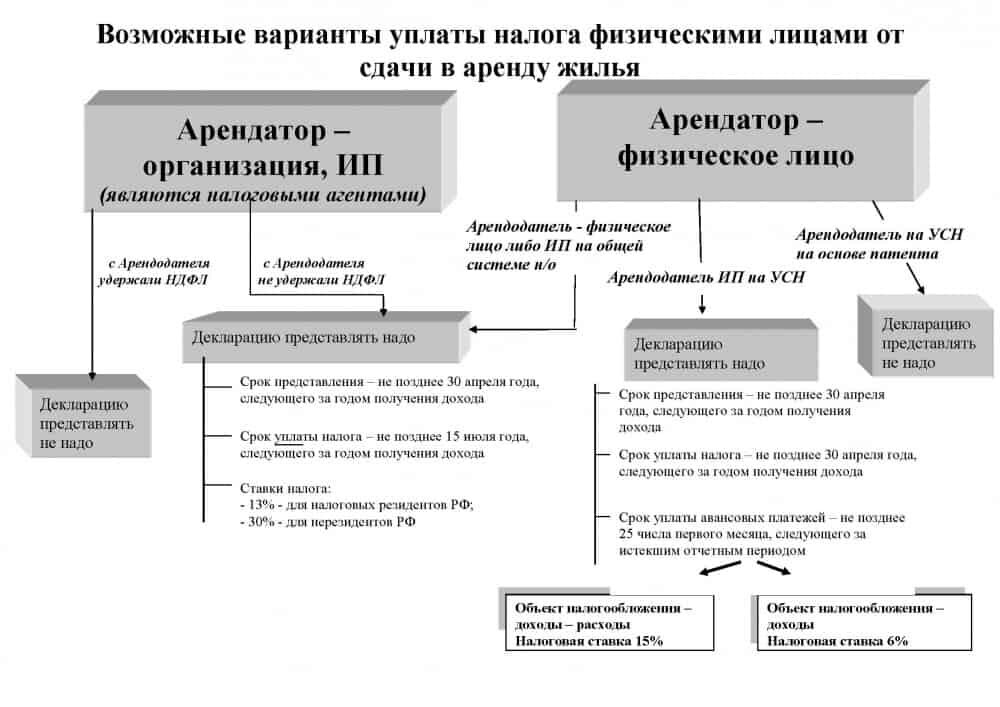

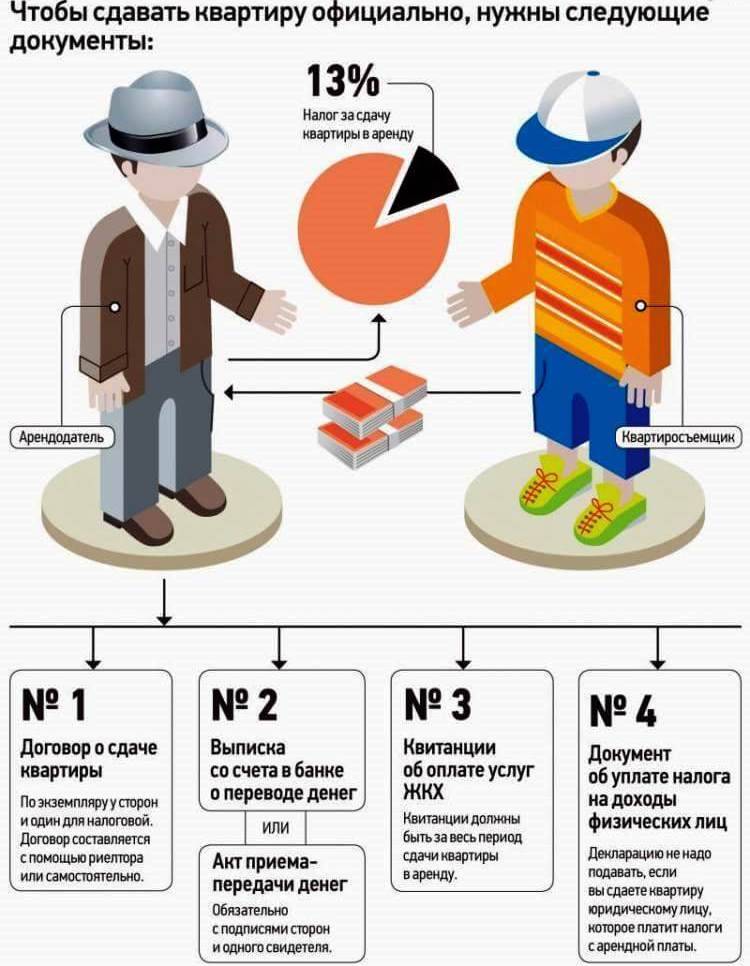

Налогообложение доходов от сдачи жилья в аренду

Если владелец не собирается сам пользоваться квартирой или курортной недвижимостью, а намерен пускать постояльцев, он должен будет отдать часть заработанных средств на уплату подоходного налога с аренды. В этом случае размер платежа зависит в том числе и от наличия статуса резидента Испании:

- для иностранцев – 24 % от оплаты за аренду жилища;

- для испанцев и граждан стран ЕС – от 19 до 48 % от полученной прибыли.

Уплата налога должна сопровождаться подачей декларации в фискальные органы, составленной в письменном виде на бланке установленной формы или направленной посредством электронных средств связи.

Расходы при покупке недвижимости в Испании

Перечень налоговых и неналоговых платежей при покупке недвижимости в Испании зависит от того, сколько собственников было у выбранного объекта до этого. Приобретение жилья в новостройке повлечет за собой необходимость уплаты:

- НДС (IVA) – 10 % за квартиру или дом и 21 % за коммерческие объекты и земельные участки;

- гербового сбора (AJD) – 1-2 % от суммы покупки, ставка устанавливается в каждом регионе отдельно.

Если покупка совершается на вторичном рынке, то вместо этих двух налогов уплачивается взнос на переход права собственности (ITR) – от 6 до 10 % стоимости, зафиксированной в купчей. Внести его нужно в течение месяца от даты подписания договора купли-продажи.

Однако это еще не все платежи, которые предстоят новому владельцу недвижимости независимо от ее типа.

Как сдать жилье в аренду на короткий срок: основные шаги

Если собственник сделал выбор в пользу краткосрочной туристической аренды, то в первую очередь он должен ознакомиться с законодательством региона, где расположена недвижимость. Например, в Барселоне в настоящей момент туристическая аренда невозможна, так как с 2017 года установлен мораторий на выдачу новых лицензий. Тем не менее, есть множество регионов и городов, где не требуется лицензия на краткосрочную аренду или получить ее не составляет особых проблем. В каждом конкретном случае стоит проконсультироваться с юристом. В регионах существует свой перечень требований к туристическим квартирам – например, на Коста Брава все комнаты должны быть оборудованы кондиционерами, а в Мадриде минимальный срок аренды – 5 суток.

В Мадриде для сдачи жилья в аренду не требуется лицензия

В Мадриде для сдачи жилья в аренду не требуется лицензия

Налог при покупки недвижимости в Испании

Формируя бюджет для приобретения недвижимости в Испании, рекомендуется заложить не менее 12%-15% от общей стоимости объекта для оплаты налогов на недвижимое имущество, в зависимости от того, собирается ли покупатель брать ипотеку. Стоит отметить, что размер налоговой ставки может изменяться в зависимости от выбранного вами региона, каждый из которых использует собственное законодательство в данной сфере.

В зависимости от выбранного вами вида недвижимости, а также вашего налогового статуса в Испании, вам могут быть вменены следующие виды налогов:

- Налог на добавленную стоимость (НДС или IVA)

- Государственная пошлина (AJD)

- Регистрационный или кадастровый сбор

- Налог на передачу права собственности (ITP)

Виды налогов

В Испании система налогообложения предусматривает, что налоги на недвижимость платит продавец и покупатель жилья. Суммы отличаются, поскольку налоговые ставки зависят от провинции, кадастровой стоимости или дохода.

При продаже имущества

Если иностранец продает жилье, он платит в бюджет муниципалитета налог на прирост капитала. Налогооблагаемой базой считается разница между стоимостью покупки объекта (включая НДС, регистрационный сбор, оплату юридических услуг) и ценой продажи.

Ставка зависит от размера прироста и составляет:

- до €6000 – 19%;

- от €6001 до 50 тыс. – 21%;

- больше €50 тыс. – 23%.

Продавец обязан заплатить налог на повышение цены городских земельных участков (IIVTNU). Каждый муниципалитет определяет ставку, но ее максимальный размер составляет 30%.

На покупку недвижимости

Ставки ITP в регионах Испании.

В случае приобретения недвижимости на первичном рынке покупатель перечисляет в бюджет НДС (IVA) в размере 10% стоимости жилья. При покупке коммерческой недвижимости или земельного участка ставка увеличивается до 21%. Если объект зарегистрирован на юридическое лицо, в течение 30 дней после оплаты можно обратиться в налоговую службу с заявлением о возврате НДС. Дополнительно новый владелец выплачивает гербовый сбор. Его размер варьируется от 0,5 до 1,5% в зависимости от региона.

Если нерезидент покупает жилье на вторичном рынке, ему придется заплатить налог на передачу прав собственности (ITP). В региональный бюджет перечисляют от 6 до 11% цены объекта. Самая высокая ставка действует в Каталонии, Валенсии и Андалусии, низкая – в Бискайе, Алаве, Наварре и Мадриде.

При покупке жилплощади иностранца ждут дополнительные затраты. Обязательно получают выписку из реестра собственности (Nota Simple), которая содержит данные о новом хозяине, помещении и наличии долгов. Ее оформление стоит около €9. Нотариальные услуги обойдутся в 0,03-0,45% от цены недвижимости. За регистрацию нового владельца в государственную казну платят от 0,02 до 0,75%.

Остальные расходы на содержание имущества

Чтобы содержать квартиру или дом, хозяин оплачивает:

- Услуги жилищного кооператива (комунидада). При проживании в многоквартирном доме с общей территорией (парковкой, садом, лестничной клеткой, подвалом) платят 1 раз в год €300-500. Работа комунидада включает в себя уборку подъездов и прилегающих территорий, обслуживание лифтов, обеспечение освещения, охраны. Владельцы частных домов оплачивают садовника, чистильщика бассейна, уборщика. Размер ежегодного платежа управляющей компании зависит от близости к городу, наличия охраны и освещения.

- Коммунальные услуги. В Испании предусмотрена абонентская плата за подключение к водоснабжению и электрической сети (€60 в год). Электричество стоит в 3 раза дороже, чем в Москве (0,24 евро/кВт). Чем больше воды употребляет семья, тем выше тариф на перерасход. В среднем он составляет 1 евро/м³, но на курортах обходится дороже. Газ стоит 0,09 евро/м³. Владельцы частных домов покупают газовый баллон стоимостью €12,5 – 30 евро. Его хватает почти на 2 месяца, но перед покупкой нужно открыть депозит и внести на счет фирмы-поставщика €25 (в зависимости от региона).

- Коммуникации. Провайдеры предлагают подписать комплексный договор на подключение ТВ, интернета и телефонной связи. Стандартная стоимость такого пакета составляет €500 в год.

Если нерезидент оформил ипотеку для приобретения жилья, он должен ежемесячно выплачивать страховку. Минимальный платеж составляет €80, максимальный – €480.

Пример расчета налогов и коммунальных платежей на виллу 130 кв.м. с частным садом, охраняемой территорией и общим бассейном.

Система налогообложения Испании. Кратко

Государственное Налоговое Агентство (единый налоговый орган), ранее

Испанская Налоговая Служба, имеет статус юридического лица и право оставлять себе 19% от суммы собранных налогов.

В соответствии с административно-территориальным делением (страна делится на 17 автономных территорий) налоговая система Испании трехступенчата: налогообложение осуществляется на государственном (федеральном), региональном и местном уровнях.

Структура налоговых обязательств, предусмотренных законодательством Испании, очень похожа на налоговую систему России. Но вместе с тем Испания – это разнообразие налогов и их ставок.

Для поддержания финансового обеспечения государственных ведомств и других органов власти Испании взимают определенные платежи, предусмотренные законодательством этой страны.

Эти платежи делятся на:

- сборы. Оплачиваются гражданами в результате административной деятельности, при индивидуальном запросе. Например, сбор за вывоз мусора или за оформление документа, удостоверяющего личность

- специальные взносы. Оплачиваются при публичных действиях, направленных на удовлетворение потребностей определенного коллектива. Например, рост стоимости недвижимости в результате проведения общественных работ

- налоги – это самые важные платежи, так как именно они составляют основную часть государственных доходов

Налог – это определенная сумма, которая вносится в казну в обязательном порядке по установленному законодательству, основываясь на фактах, которые демонстрируют экономический потенциал налогоплательщика.

Экономический потенциал на уплату налогов в Испании является

основополагающим принципом. Данный потенциал каждого гражданина определяется разными способами.

Например:

- через имущество, которым владеет налогоплательщик (включая наследство)

- через доход

- или через потребление/затраты

Таким образом, взимание различного рода налогов в Испании оплачивается с учетом платежеспособности налогоплательщика.

Сколько нужно платить в казну?

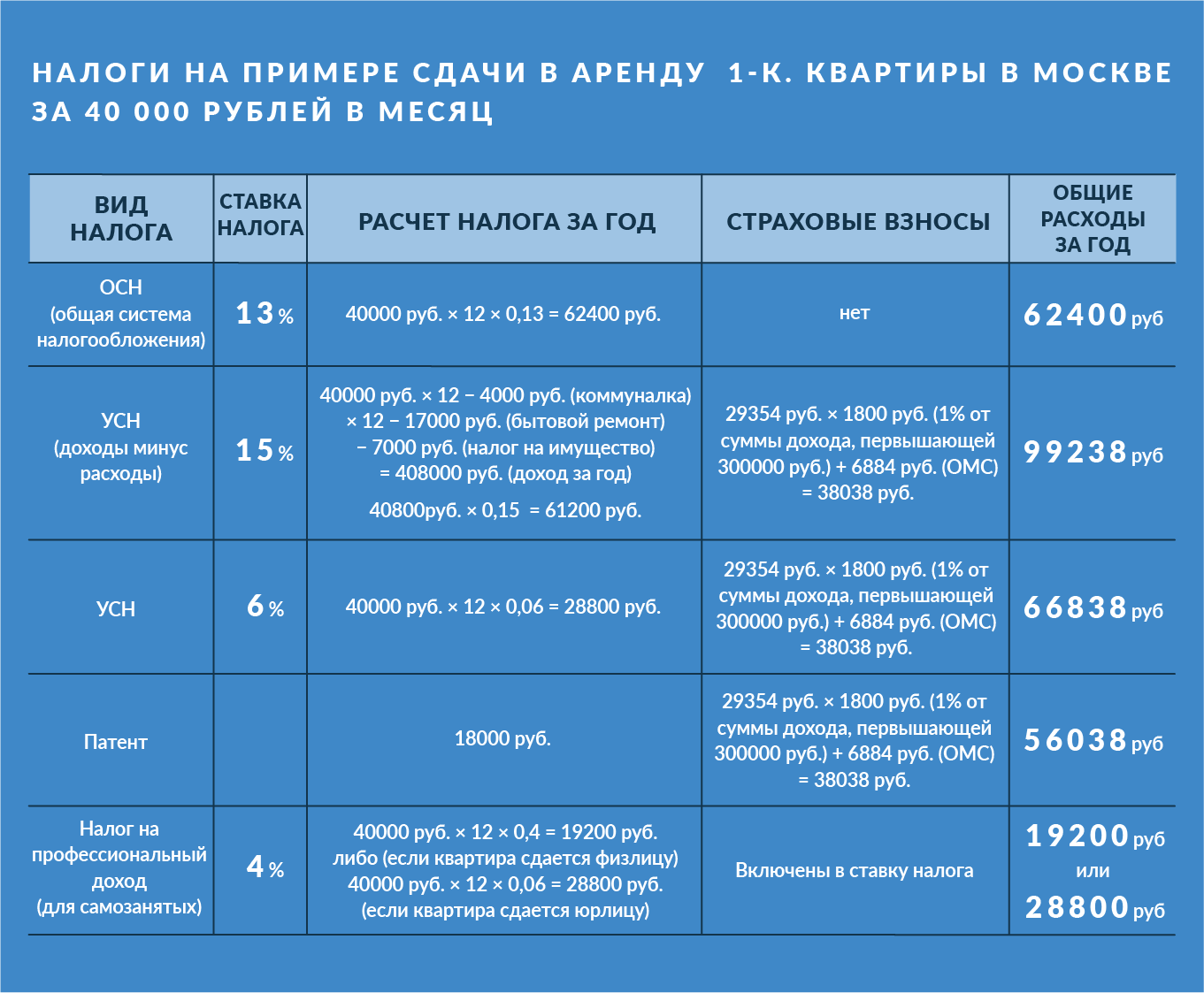

Самозанятый, который сдает квартиру в аренду, платит 4% или 6% от своего дохода ежемесячно. Разберемся подробнее:

- ставка 4% действует, если квартира сдается физическому лицу;

- 6% — если арендатором является юридическое лицо или ИП;

- на первое время государство предоставляет самозанятому вычет 10 000 рублей, который позволяет уменьшать налог.

Доход самозанятого от аренды – это или только арендные платежи, или аренда + компенсация за коммуналку. Вариантов несколько:

- Самозанятый получает от жильцов только аренду, а коммуналку платит сам: считать налог нужно будет только от аренды.

- Самозанятый получает от жильцов аренду и компенсацию за коммунальные услуги: часть компенсации тоже пойдет как доход. Те деньги, которые потрачены на услуги по счетчикам (свет, вода), доходом не являются, а со всего остального (тепло, ЖКУ, ОДН) придется посчитать налог.

Для наглядности – два примера расчета ниже.

Пример расчета налога со сдачи квартиры в аренду

Пример 1. Квартира сдается самозанятым физическому лицу за 20 000 рублей ежемесячно. В договоре написано, что коммунальные расходы полностью несет собственник за свой счет. Тогда в месяц нужно будет заплатить 20 000 * 0,04 = 800 рублей налога.

Пример 2. Квартира сдается самозанятым физическому лицу за 20 000 рублей ежемесячно. В договоре написано, что 20 000 – это аренда, а дополнительно жильцы компенсируют самозанятому 5 000 рублей за коммуналку, из которых 3 500 – по счетчикам, а 1 500 за остальные услуги. Тогда доход самозанятого составит 21 500 рублей в месяц (коммуналку по счетчикам не включаем), а налог 21 500 * 0,04 = 860 рублей.

В итоге

Вот что нужно запомнить, если квартира сдается в аренду самозанятым:

- Самозанятость – это выгодный вариант легализации своих доходов и экономии на налогах. Платить нужно от 4 до 6% с дохода, кассу держать не нужно, вести специальную отчетность тоже.

- Самозанятый может сдавать квартиру в аренду – одну или несколько, гражданам РФ или иностранцам, посуточно или на длительный срок.

- Регистрация и работа с налоговой проходят в приложении «Мой налог» полностью дистанционно. Ездить в ФНС не нужно.

- Самозанятый формирует в приложении чеки для арендаторов, там же получает квитанции на оплату налога.

- Оплатить налог можно онлайн или в кассе любого банка до 25 числа следующего месяца.

А какой у вас опыт сдачи квартиры в аренду? Оставляйте комментарии под статьей! Если остались вопросы, задавайте их нашему юристу в онлайн-чат. Специалист на связи!