Система налогообложения Финляндии

Право на сбор налогов государство делит с муниципалитетами (размер отчислений 16 – 21% в зависимости от региона), а также православной, лютеранской, евангелической церковью (размер сборов 1 – 2,22%). Помимо отчислений за ведение коммерческой деятельности, жители страны платят налоги при переносе средств, за наследство и дарение имущества.

При кажущейся простоте финской налоговой системы, более 90% предприятий разных форм собственности пользуются услугами бухгалтеров. Это штатные специалисты (заработная плата в среднем 40 евро в час) или специализированные компании. Их услугами пользуется большинство представителей бизнеса, так как они стоят дешевле (в среднем 1000 евро в год), чем содержание сотрудников на постоянной основе. Налоги в Финляндии на бизнес включают:

- НДС, размер которого варьируется от 8% до 22%, в зависимости от сферы деятельности;

- налог с прибыли в размере 20% платится один раз в год. Для акционерных обществ и кооперативов его размер составляет 26%;

- социальные отчисления составляют около 30%.

Бухгалтерский отчет сдается 1 раз в год. Налогообложение бизнеса в Финляндии строго контролируется. В случае просрочки платежей на предпринимателей, компании налагаются большие штрафы. При этом государство не предоставляет налоговые каникулы, отсрочки выплат. Льготы предоставляются только судовладельцам и металлообрабатывающим предприятиям.

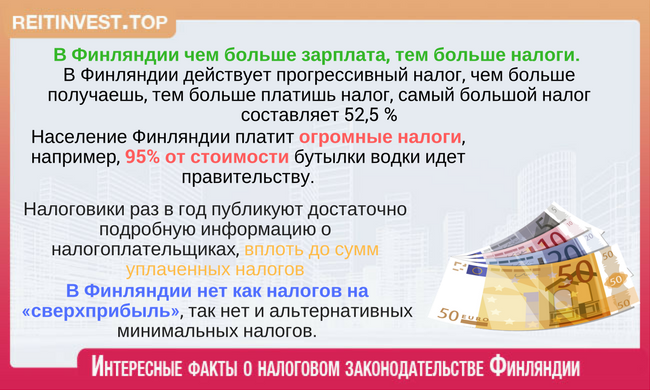

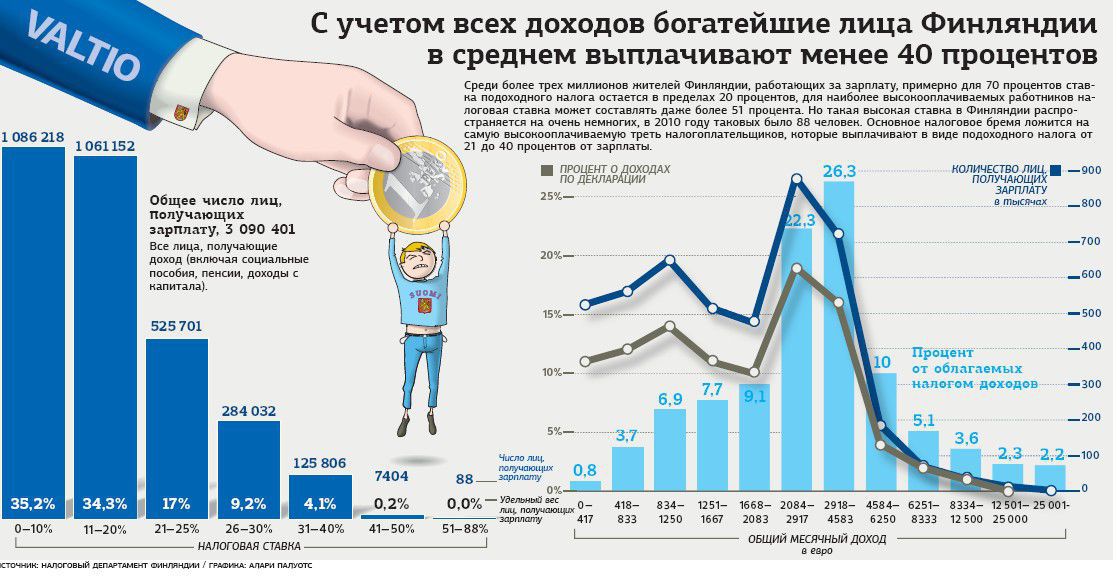

Вы также можете потребовать начисления налога по прогрессивной шкале

В том случае, если вы проживаете в государстве-члене Европейской экономической зоны или в государстве, с которым Финляндия заключила Соглашение о налогообложении, вы можете потребовать начисления налога на ваши доходы по прогрессивной шкале вместо ставки налога на доход у источника выплаты, т.е. в том же порядке, в котором начисление налога производится для лиц, пребывающих в Финляндии более 6 месяцев. На размер ставки налога, начисляемого по прогрессивной шкале, оказывает влияние объем суммарных доходов и вычетов за год. Для того, чтобы начисление налога осуществлялось по прогрессивной шкале, вам следует подать в Налоговую администрацию заявление на получение налоговой карточки налогоплательщика, на которого распространяется режим упрощенного налогообложения.

В заявлении необходимо указать все ваши доходы, которые вы получаете из Финляндии, доходы, облагаемые налогом в государстве вашего проживания, а также вычеты из этих доходов. Финляндия облагает налогом лишь те доходы, которые вы получаете из Финляндии, однако налогооблагаемые доходы, которые вы получаете в государстве своего проживания, повышают ставку налога на ваши доходы из Финляндии. К доходам, облагаемым налогом в государстве проживания, относятся, например, зарплата, социальные льготы (пособие по безработице, пособие учащимся) и пенсии.

Учет вычетов

Вы можете потребовать учета в качестве вычетов, например, следующих расходов:

- расходы на передвижение между домом и работой

- расходы, связанные с получением доходов

- взносы по пенсионному страхованию и страхованию от безработицы

- проценты по ипотечному кредиту

Если в момент подачи заявления налоговый орган государства вашего проживания еще не имеет возможности точно определить ваши налогооблагаемые доходы и вычеты из них за весь год, приложите к заявлению, например, справку о заработной плате, справку о пособии по безработице, решение о выплате пенсии или иное достоверное свидетельство о доходах. Кроме того, вы можете приложить к заявлению последнюю выданную вам в стране вашего проживания справку о налогообложении.

Вы получите предварительно заполненную налоговую декларацию

Если налог на ваши доходы начисляется в Финляндии по прогрессивной шкале, в году, следующем за годом, в течение которого вы получали доходы, вы получите предварительно заполненную налоговую декларацию, в которой будут указаны являющиеся основанием для налогообложения доходы и вычеты, а также окончательный итог налогообложения. Вам необходимо проверить налоговую декларацию и при необходимости направить ее обратно с внесенными поправками. Если вы направите обратно налоговую декларацию с поправками, осенью вы получите новое решение о налогообложении.

Если вы работали в Финляндии, например, в первой половине года, а за вторую половину года определили доходы в виде зарплаты в государстве своего проживания, проверьте налоговую декларацию и внесите поправку в сумму доходов, полученных в государстве вашего проживания. Если вы определили доходы за вторую половину года в слишком крупном размере, возможно, что вы выплатили в Финляндию излишнюю сумму налога. В этом случае вы получите исправленное решение о налогообложении, в котором будет указана сумма возможного возврата налога.

Если же вы определили доходы за вторую половину года в слишком маленьком размере, возможно, что вы выплатили в Финляндию недостаточную сумму налога. В этом случае вы получите исправленное решение о налогообложении, в котором будет указана сумма возможно подлежащего к уплате налога.

Ставку налога можно рассчитать заранее. (vero.fi/verolaskuri)

Например: Если вы получаете зарплату в размере около 25 000 евро в год, ставка налога составит 15 процентов (наряду с налоговой ставкой, из зарплаты могут быть удержаны также взносы по пенсионному страхованию и страхованию от безработицы).

Если вы не подали заявление на установление для вас режима прогрессивного налогообложения для предварительного взимания налогов, и с вас удержан налог у источника выплаты, вы можете также позднее подать заявление на установление режима прогрессивного налогообложения, направив обратно налоговую декларацию. Приложите к налоговой декларации заявление на установление режима прогрессивного налогообложения.

Дополнительная информация о налогообложении доходов налогоплательщика, на которого распространяется режим упрощенного налогообложения

Процедура уплаты

Порядок уплаты налогов в Финляндии физическими лицами относительно прост. Налоговым агентом по подоходному налогу на зарплату является работодатель. Самостоятельно заполнять налоговую декларацию и подавать ее в налоговые органы не нужно, налоговая администрация самостоятельно рассылает налоговые декларации налогоплательщикам-физлицам в марте-апреле каждого года. Если в декларации все указано правильно и учтены все налогооблагаемые доходы, никаких действий предпринимать не нужно. В случае внесения исправлений вернуть в налоговые органы декларацию необходимо до 21 мая. Кроме того, электронный сервис налоговой службы позволяет предварительно уведомить налоговую о новых доходах.

Установленные сроки

Уплата налогов в Финляндии происходит по авансовой системе, что означает заранее. Налогоплательщик должен сам рассчитать приблизительную сумму налоговых отчислений и оплатить его не позднее даты завершения периода (до окончания года). если была переплата, то с вас вычислят сумму налоги, а остаток вернут. При не доплате вам придет оповещение о недостающей сумме.

Последствия неуплаты

Что будет, если не заплатить налоги? В этой ситуации налоговые службы Финляндии обычно следуют правилу под названием «на первый раз прощается». Это значит, что если обнаруживается, что фирма или индивидуальный предприниматель не заплатили налоги, им сначала напоминают об этом и только потом принимают меры. Санкции бывают разными. Например, когда обнаруживается, что человек состоял на учете как безработный, но при этом тайком подрабатывал частным образом, его чаще всего просто лишают пособия. Если же выясняется, что успешная фирма в течение многих лет не доплачивала огромные суммы налогов, дело для ее владельцев и руководителей может закончиться тюремным заключением.

Налоги в Финляндии для физических лиц: подоходный налог и ставка НДФЛ

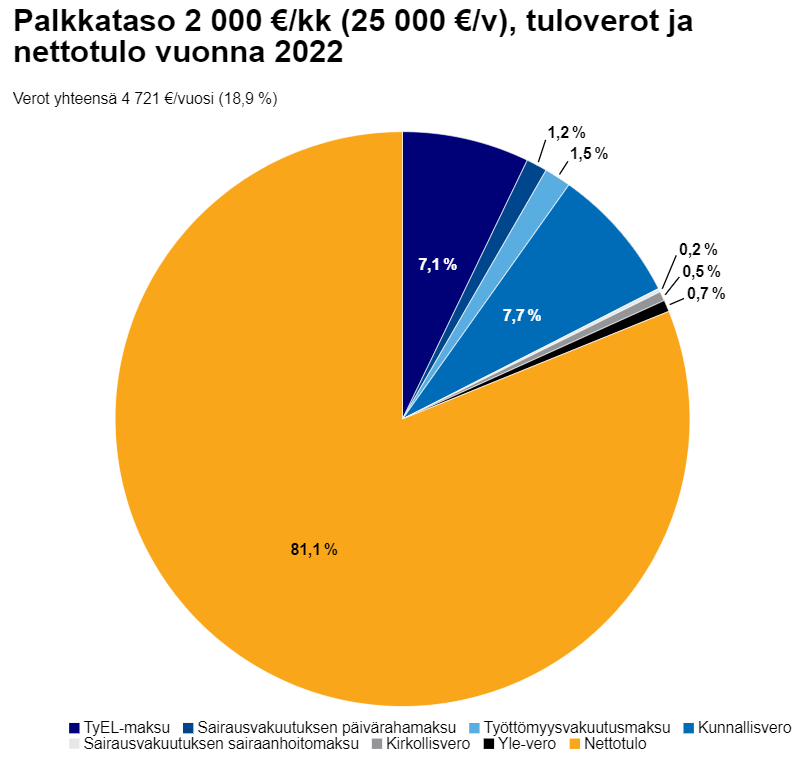

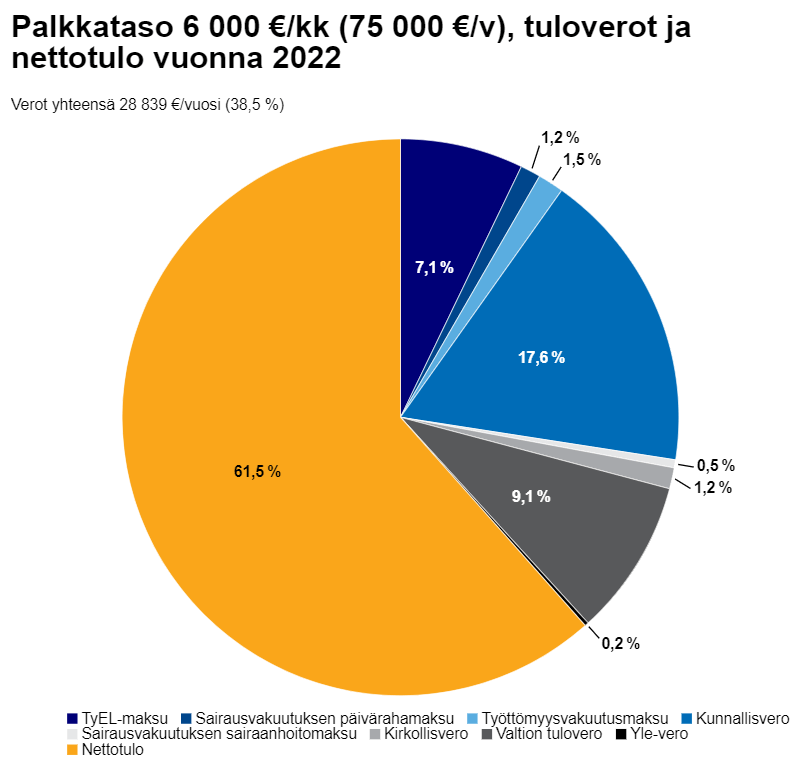

Подоходный налог в Финляндии оплачивается всеми, кто получает заработную плату, то есть, теми, кто осуществляет трудовую деятельность по найму. Это обязательное отчисление. С зарплаты рабочего на обязательные выплаты уйдет от 18,9% до 38,5%.

Итак, какие именно отчисления выплачивают наемные работники с заработной платы:

- Пенсионный взнос (TyEL-maksu)

- Взнос на пособие по болезни (Sairausvakuutuksen päivärahamaksu)

- Взнос на страхование по безработице (Työttömyysvakuutusmaksu)

- Муниципальный налог (Kunnallisvero)

- Медицинское страхование (Sairausvakuutuksen sairaanhoitomaksu)

- Церковный налог (Kirkollisvero)

- Государственный подоходный налог (Valtion tulovero)

- Налог на государственное вещание (Yle-Vero)

Какой налог на зарплату в Финляндии придется заплатить зависит от ее размера. Давайте рассмотрим на конкретных примерах.

Если уровень заработной платы 2,000 евро в месяц (25,000 евро в год), налоги с зарплаты составят 4721 евро в год или 18,9%.

Подоходный налог в Финляндии при ЗП 2000 евро в месяц

Из них:

- Пенсионный взнос (TyEL-maksu) – 7,1%

- Взнос на пособие по болезни (Sairausvakuutuksen päivärahamaksu) – 1,2%

- Взнос на страхование по безработице (Työttömyysvakuutusmaksu) – 1,5%

- Муниципальный налог (Kunnallisvero) – 7,7%

- Медицинское страхование (Sairausvakuutuksen sairaanhoitomaksu) – 1,2%

- Церковный налог (Kirkollisvero) – 0,5%

- Государственный подоходный налог (Valtion tulovero) – 0%

- Налог на государственное вещание (Yle-Vero) – 0,7%

- Чистый доход (Nettotulo) – 81,1%

Если уровень заработной платы 3,500 евро в месяц (43,750 евро в год), налоги с зарплаты составят 13,023 евро в год или 29,8%.

Подоходный налог в Финляндии при ЗП 3500 евро в месяц

Из них:

- Пенсионный взнос (TyEL-maksu) – 7,1%

- Взнос на пособие по болезни (Sairausvakuutuksen päivärahamaksu) – 1,2%

- Взнос на страхование по безработице (Työttömyysvakuutusmaksu) – 1,5%

- Муниципальный налог (Kunnallisvero) – 16,7%

- Медицинское страхование (Sairausvakuutuksen sairaanhoitomaksu) – 0,4%

- Церковный налог (Kirkollisvero) – 1,2%

- Государственный подоходный налог (Valtion tulovero) – 1,3%

- Налог на государственное вещание (Yle-Vero) – 0,4%

- Чистый доход (Nettotulo) – 70,2%

Если зарплата составляет 6,000 евро в месяц (75,000 евро в год), налоги с зарплаты составят 28,839 евро в год или 38,5%.

Подоходный налог в Финляндии при ЗП 6000 евро в месяц

Из них:

- Пенсионный взнос (TyEL-maksu) – 7,1%

- Взнос на пособие по болезни (Sairausvakuutuksen päivärahamaksu) – 1,2%

- Взнос на страхование по безработице (Työttömyysvakuutusmaksu) – 1,5%

- Муниципальный налог (Kunnallisvero) – 17,6%

- Медицинское страхование (Sairausvakuutuksen sairaanhoitomaksu) – 0,5%

- Церковный налог (Kirkollisvero) – 1,2%

- Государственный подоходный налог (Valtion tulovero) – 9,1%

- Налог на государственное вещание (Yle-Vero) – 0,2%

- Чистый доход (Nettotulo) – 61,5%

Что имеем по итогу: чем выше зарплата в Финляндии, тем больше налоговых отчислений придется оплатить. Таким образом при ЗП в €2000 на руки чистыми сотрудник получает 81,1%, т.е. €1622, а при ЗП в €6000 – 61,5% или €3690.

Подоходный налог также выплачивается с пособия по безработице, родительского содержания, пенсии и стипендии.

Иностранцы, которые проживают на территории Финляндии свыше полугода, выплачивают налоги по тому же принципу, что и граждане страны. Это касается пенсии, гонорара и других поступлений. Налог с заработной платы будет взиматься по принципу, о котором шла речь выше.

Для получения возможности платить налоги потребуется посетить магистрат по месту своего проживания и получить карту налогоплательщика, а также персональный код.

Иностранцы, которые приезжают на работу в Финляндию на срок до 6 месяцев оплачивают фиксированный налог по ставке 35%.

Налоги на недвижимость

В Финляндии, как и в большинстве стран Европы, собственники вне зависимости от гражданства и места постоянного проживания должны ежегодно платить муниципальный налог на недвижимость.

Налог платят в начале каждого календарного года. Поэтому, даже если вы продали объект второго января, отдать государству положенную сумму придётся именно вам: первого января вы ещё являлись собственником.

Читайте о процедуре приобретения недвижимости в Финляндии

Налог на недвижимость

При покупке недвижимости в Финляндии риелтор обязан предоставить информацию о сумме ежегодного налога на конкретный объект в текущем году.

Если во владении находится земля под строительство, то, пока оно не завершено, налог составляет 2–6% кадастровой стоимости участка. По окончании строительства необходимо уплатить установленный местным стандартом налог как на участок земли, так и на постройку, находящуюся на его территории.

Примеры квартир в Финляндии

- Квартира в Иматре, Финляндия

- 14 000 €

- Площадь 56.2 м2, 2 комнаты

- VIPCON LKV — ФИНЛЯНДИЯ

- Квартира в Иматре, Финляндия

- 88 000 €

- Площадь 70.5 м2, 3 комнаты

- In and Out Oy

- Квартира в Уймахарью, Финляндия

- 3 758 €

- Площадь 37 м2, 1 комната

- VIPCON LKV — ФИНЛЯНДИЯ

- Квартира в Хельсинки, Финляндия

- 54 000 €

- Площадь 25 м2, 1 комната

- Selected Real Estate LL…

- Таунхаус в Лаппеенранте, Финляндия

- 59 900 €

- Площадь 80 м2, 3 комнаты

- Selected Real Estate LL…

- Квартира в Иматре, Финляндия

- 13 000 €

- Площадь 29 м2, 1 комната

- VIPCON LKV — ФИНЛЯНДИЯ

- Апартаменты в Ювяскюля, Финляндия

- 99 000 €

- Площадь 63 м2, 2 комнаты

- Habita International Es…

- Апартаменты в Вантаа, Финляндия

- 98 000 €

- Площадь 49.5 м2, 2 комнаты

- Habita International Es…

- Апартаменты в Порво, Финляндия

- 107 000 €

- Площадь 59 м2, 2 комнаты

- Habita International Es…

- Апартаменты в Порво, Финляндия

- 205 000 €

- Площадь 59 м2, 2 комнаты

- Habita International Es…

- Квартира в Варкаусе, Финляндия

- 11 800 €

- Площадь 29.4 м2, 1 комната

- VIPCON LKV — ФИНЛЯНДИЯ

- Таунхаус в Оулу, Финляндия

- 13 500 €

- Площадь 33 м2, 1 комната

- VIPCON LKV — ФИНЛЯНДИЯ

- Таунхаус в Оулу, Финляндия

- 13 500 €

- Площадь 43 м2, 1 комната

- VIPCON LKV — ФИНЛЯНДИЯ

- Таунхаус в Лиекса, Финляндия

- 12 000 €

- Площадь 37.5 м2, 1 комната

- VIPCON LKV — ФИНЛЯНДИЯ

- Таунхаус в Туусниеми, Финляндия

- 10 000 €

- Площадь 50 м2, 2 комнаты

- VIPCON LKV — ФИНЛЯНДИЯ

- Квартира в Варкаусе, Финляндия

- 12 000 €

- Площадь 55 м2, 2 комнаты

- VIPCON LKV — ФИНЛЯНДИЯ

- Квартира в Пори, Финляндия

- 11 000 €

- Площадь 60 м2, 2 комнаты

- VIPCON LKV — ФИНЛЯНДИЯ

- Апартаменты в Киттилэ, Финляндия

- 209 000 €

- Площадь 34 м2, 2 комнаты

- Habita International Es…

- Апартаменты в Сейняйоки, Финляндия

- 43 000 €

- Площадь 32 м2, 1 комната

- Habita International Es…

- Квартира в Ямся, Финляндия

- 7 000 €

- Площадь 75.5 м2, 3 комнаты

- VIPCON LKV — ФИНЛЯНДИЯ

Налогообложение на сезонных работах

Страна является лидером среди стран по количеству мигрантов, приезжающих работать в Финляндию на сезонных работах. Соответственно, иностранные представители также обязаны платить налоги в государственную казну. Иностранцы, прибывшие работать на сезонные работы, платят налоги по одной из систем. Их всего две:

- Упрощённая.

- Прогрессивная.

Упрощённая система налогообложения в Финляндии характеризуется единой выплатой в размере 35 процентов от заработной платы. Это подоходный налог. По такой системе платят более 85 процентов всех работающих мигрантов. Платить налог в таком размере могут лишь работники, приехавшие по рабочей визе категории С. Для мигрантов, работающих непосредственно на сезонных работах, существует единый налог. Он равен 510 долларам или 17 долларам каждый день.

Если 35 процентов от зарплаты превышает сумму в 510 долларов, то он обязан платить именно высчитываемый процент. Например: если зарплата иностранца равна 1500 евро, то он обязан платить 525 евро в месяц. Но если зарплата 1400, то платить он уже будет не 490 евро, а 510, то есть фиксированную сумму.

Прогрессивная система подходит лишь тем мигрантам, которые работают по длительному контракту, срок которого составляет более шести месяцев. Размер налога зависит от уровня заработной платы. Такие мигранты платят налоги наравне со всеми гражданами Финляндии. Платить обязаны все мигранты, независимо от рода их деятельности. Но если мигранты работают на сезонных работах, то к общему списку, они должны платить ещё налог на сезонную работу. Его размер колеблется от уровня оплаты труда и колеблется от 2 до 10 процентов в год.

Освобождение от уплаты налога

Финское налоговое законодательство учитывает уровень жизни и базовые потребности налогоплательщиков. Применяемые ставки налогообложения по разным налогам обычно предусматривают минимальные необлагаемые налогами суммы. По каждому налогу они разные. Например:

- подоходным налогом не облагается доход, который ниже 17,6 тыс. евро в год;

- не облагается сбором наследственное имущество, стоимость которого менее 20 тыс. евро;

- не платят налог на общественное вещание физлица, чей доход ниже 14 тыс. евро в год;

- аналогичный минимум в 14 тыс. евро установлен для страховых взносов по болезни;

- не облагается НДС компания, чей годовой оборот ниже 10 тыс. евро и так далее.

Какие налоги в Финляндии в 2020 году

В соответствии с нормами актуального налогового законодательства, все финны обязаны уплачивать сборы в бюджет страны, если они проживают в любом населенном пункте Финляндии 183 дня в течение календарного года. Юридические лица участвуют в системе при регистрации компании в любом субъекте государства.

Страна участвует в многочисленных международных соглашениях. Ответственность плательщика в рамках двойного налогового обложения может возникать в полном или частичном объеме. Договоры действуют с 75 государствами.

Зарплата в Финляндии напрямую зависит от полученного образования, стажа профессионального трудоустройства, квалификации и места регистрации работодателя. В крупных городах, например в Хельсинки, выплачиваются большие суммы, чем в других населенных пунктах. Минимальная величина оплаты трудовой деятельности не регламентируется законом.

Самый низкий доход имеют работники без высшего образования. После вычета налогов сумма составляет 1600 евро ежемесячно. Рассчитывать на подобную зарплату могут:

- разнорабочие;

- сотрудники предприятий подсобного хозяйства;

- уборщики.

Выплаты устанавливаются положениями трудовых контрактов. Если на уровне профсоюзов конкретные суммы подробно не оговариваются, то работодатели имеют право на самостоятельное определение минимального дохода сотрудников. Что касается средней зарплаты в Финляндии, то ее величина достигает 3300 евро в месяц, без учета налоговых отчислений. В зависимости от региона трудоустройства размер отличается.

Для наглядности рассмотрения предлагаем обратить внимание на следующую таблицу:

| Вид налога | Входящие сборы | Процент |

| Прямой | Корпоративный | 26 |

| С капитала предприятия | 28 | |

| Подоходный | До 50% | |

| На движимое или недвижимое имущество | 0,8% | |

| Косвенный | На добавленную стоимость | От 8% до 22% — на размер влияет категория товара |

| Таможенный сбор и акцизы |

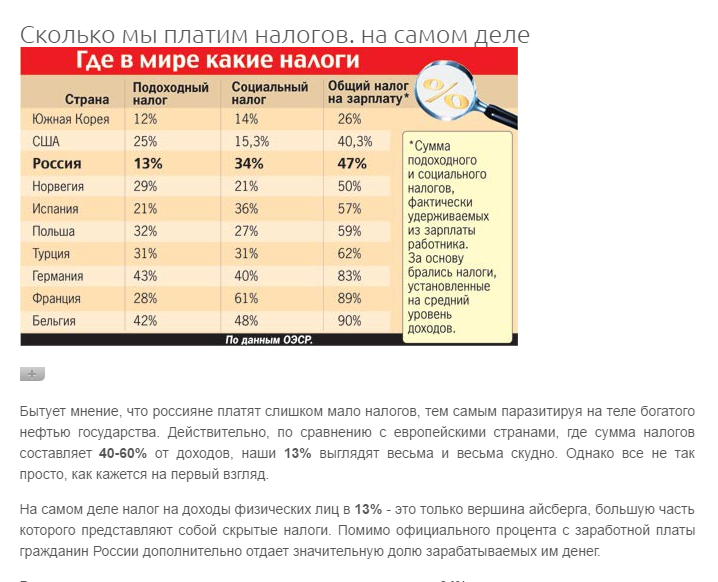

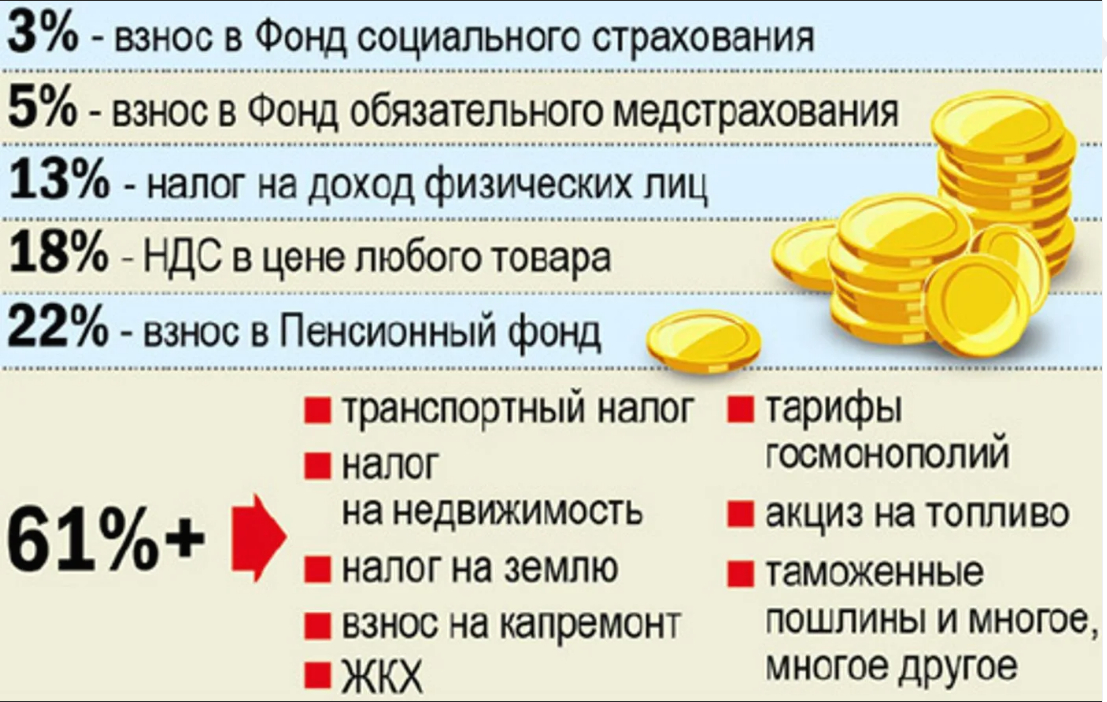

Налоги для физических лиц обязаны платить граждане Финляндии. Величина НДФЛ не фиксированная, что является характерной особенностью прогрессивной шкалы местной системы налогового обложения. Все выплаты условно подразделяются на резидентские и нерезидентские. Существуют косвенные отчисления:

- НДС;

- акцизы;

- сбор с алкогольной продукции и табачных изделий;

- топливный налог;

- сбор за услуги общественного телевизионного вещания.

В косвенную категорию включаются все потребительские налоги. Оплата не является обязательной для граждан, но вся сумма автоматически включается в оказываемые услуги. В зависимости от бенефициара налоги подразделяются на муниципальные и государственные.

| Показатель | Значение | Период |

|---|---|---|

| Ставка подоходного налога | 56.95 % | 2020 |

- Подоходный налог для физических лиц в Финляндии вырос до 56.95 % в 2020. Максимальная ставка достигала 62.2 %, а минимальная 49 %.

- Данные публикует Ежегодно Налоговая администрация.

Данные Период Дата

| 56.95 | 2020 | 20.02.2020 |

| 51.6 | 2018 | 13.02.2018 |

| 51.6 | 2016 | 11.08.2017 |

| 51.6 | 2015 | 31.12.2015 |

| 51.5 | 2014 | 31.12.2014 |

| 51.1 | 2013 | 31.12.2013 |

| 49 | 2012 | 31.12.2012 |

| 49.2 | 2011 | 31.12.2011 |

- Саули Ниинистё

- Тарья Халонен

- Марти Ахтисаари

Имущественные налоги

Имущественные налоги включают в себя все сборы, которые платят владельцы имущества – движимого и недвижимого. Налог на недвижимость в Финляндии (kiinteistovero) рассчитывается исходя из ее стоимости и включает стоимость самого здания и стоимость земли.

Стоимость здания не предполагает дифференциации по регионам и определяется одинаково по всей стране. Она включает площадь, возраст здания (может стать причиной вычета) и его тип. Больше информации на сайте налоговой администрации.

Для расчета стоимости на землю используются муниципальные карты. Земля может быть как самостоятельным объектом налогообложения, так и включаться в стоимость налога на недвижимость вместе с нормативной стоимостью зданий. Сельскохозяйственные земли могут быть освобождены от налогообложения.

В целом применяемые к земле ставки зависят от ее категории. Получить больше информации можно на сайте администрации.

Налоги на недвижимость в Финляндии для иностранцев и других владельцев строений и земли рассчитываются по муниципальным ставкам в диапазонах, указанных ниже. Супруги, совместно владеющие недвижимостью, указывают ее в декларации только одного из них.

| Общая ставка налога на имущество. Используется для земли, производственных зданий, машинных залов и промышленных зданий. | 0,93 – 2,00 % |

| Ставка на место постоянного жительства. Распространяется также на коммерческие здания в постоянном жилом доме, такие как сауна, гараж и другие здания. | 0,41 – 0,90 % |

| Налоги на другие жилые здания. Например, частная сауна и другие хозпостройки, расположенные на участке. | 0,93 – 2,00 % |

| Ставка на незастроенную строительную площадку. | 2,00 – 6,00 % |

| Ставка для некоторых учреждений Городской совет может отдельно устанавливать ставку налога на здания и сооружения, принадлежащие электростанции и объекту утилизации ядерного топлива. | Не более 3,10% |

Налог на недвижимость в Финляндии для русских владельцев будет зависеть от месторасположения принадлежащего им объекта. Узнать и скачать ставки по муниципалитетам можно здесь.

В случае продажи недвижимого имущества сумма дохода будет облагаться налогом на прирост капитала в диапазоне 30-34 % от стоимости сделки. Если объект находился в собственности более 2 лет или в нем проживала семья владельца более 2 лет, продажа налогом не облагается. Больше информации здесь.

Налог на автомобиль в Финляндии (autoveron) и другие транспортные средства зависит от их типа, класса, категории, стоимости и выбросов, которые они осуществляют. Так, стоимость можно определить в соответствии с калькулятором на сайте налоговой администрации. Следуя инструкциям на сервисе и вводя все необходимые данные, в том числе о выбросах СО2 или мощности и других характеристиках двигателя, можно рассчитать и сумму налога. Особенности налогообложения ТС и конкретные ставки можно посмотреть здесь.

Налог на имущество в Финляндии уплачивается также в случае получения имущества в подарок (Lahjaveroa). Такой налог применяется, если стоимость превышает 5 тыс. евро. Применяемая налоговая ставка составляет от 8 до 36 % и зависит от года дарения, стоимости подарка и налогового класса одаряемого. Узнать конкретные цифры и рассчитать сумму сбора можно здесь.

Процедура уплаты налогов: сроки и штрафы за несвоевременную оплату

Налоги в Финляндии уплачиваются по авансовой системе. Сумма налога приблизительно рассчитывается самим налогоплательщиком самостоятельно и затем отчисляется во время платежного периода. Платежный период завершается в конце года, 31 декабря, и успеть перечислить сумму налога, требуется до этой даты. Если сумма была перечислена с переплатой, то в расчет берется только необходимая сумма налога, а остаток возвращается плательщику. Если же сумма недоплачена, то приходит соответствующее извещение о необходимости погасить долг. Налогоплательщики, которые вносят платежи авансом, могут рассчитывать на получение определенных льгот.

В случае, когда налоги не были своевременно уплачены по уважительной причине, налоговые органы страны могут войти в положение плательщика. Однако только на первый раз можно отделаться предупреждением. Если же налогоплательщик такое предупреждение проигнорировал, то к нему будут применены более строгие меры наказания. Сначала будет повышена процентная ставка – на сколько, будет зависеть и от суммы задолженности, и от серьезности самого нарушения. Следующим шагом уже станет привлечение к ответственности и лишение свободы на срок, который может составить минимум 4 месяца, а максимум 4 года.

За неуплату налогов организации несут ответственность его руководящие лица: собственник, управляющий директор и лица, отвечающие за исполнение финансовых функций на предприятии. Организации, которые не платят налоги, попадают в черные списки финских банков и других компаний, и впоследствии с ними просто отказываются иметь дело. Впоследствии неуплата приведет к признанию банкротства организации через специальную социальную комиссию. Если комиссией будет установлено, что неуплата произошла преднамеренно, руководство организации лишится своего имущества, а юридическое лицо навсегда будет отстранено от ведения коммерческой деятельности. Узнать больше о налогах в Финляндии Вы можете на сайте налоговой инспекции Финляндии.

Налоги в Финляндии для юридических лиц

Налоги ИП в Финляндии взимаются по прогрессивной ставке 6% – 31,25%. Налог оплачивают налоговые резиденты страны, которые пребывают на финской территории более 6 месяцев. Нерезиденты оплачивают налог по фиксированной ставке – 35%.

Основная база налогов в Финляндии для юридических лиц складывается из прибыли от реализации товаров, оказания услуг, прироста капитала, пассивных источников дохода. Ставка налога на прибыль для юрлиц — 20%. Ранее ставка составляла 24,5%, но финские власти приняли решение о ее снижении. Такой ход положительно повлиял на привлечение инвесторов из-за рубежа и дал скачок в развитии местного предпринимательства.

Налог на прирост капитала для юридических лиц включен в общую базу налога на прибыль.

Налог на прирост капитала предпринимателей в Финляндии (ИП, самозанятые) — 30%. Если сумма прироста капитала более 40 000 евро в год, то ставка увеличивается до 32%.

Налог с аренды в Финляндии составляет 30 – 32% от ежегодной прибыли. Издержки на техобслуживание здания, его содержание и ремонт разрешено вычесть из суммы прибыли от аренды до оплаты пошлины.

В Финляндии налоги с прибыли обязаны уплачивать компании-резиденты, получающие доход в Суоми или за пределами страны. На организации-нерезиденты данное правило не распространяется.

Налог на товары в Финляндии (НДС) составляет – 24%, НДС на еду и напитки — 14%, на медикаменты, книги, печатную прессу — 10 %.

НАЛОГИ НА ДОХОДЫ В ФИНЛЯНДИИ ДЛЯ ЮРИДИЧЕСКИХ ЛИЦ

Основная база складывается из прибыли от реализации товаров или оказания услуг, прироста капитала, а также пассивных доходов предприятия. На 2018-2019 годы утверждена ставка обложения в размере 20%. Несколько лет назад этот уровень составлял 24,5%. Снижение налогов оказало большое влияние на развитие бизнеса в Финляндии – привлекло иностранных инвесторов и увеличило количество местных предпринимателей.

- Прирост капитала. Вид прибыли включается в пошлинную базу и взимается по стандартной ставке. Если сбор отчисляется у физического лица, он приравнивается к налогу на доход от капитала и облагается по ставке 30%. Если сумма прироста более 40 тысяч евро – порог увеличивается до 32%.

- Разрешается перенос убытков на срок до 10 лет. Исключение составляют случаи, когда за период возникновения потерь было реализовано больше 50% акций предприятия. Отнесение потерь задним числом запрещено.

- При получении компанией-резидентом дивидендов от местной фирмы, налоговая ставка равна нулю. Если перевод получен от контрагента из стран ЕС или других государств, с него взимается налог по стандартной ставке.

- Дивиденды и роялти, оплаченные в пользу нерезидента, облагаются 20% пошлины.

Проценты у источника остаются свободными от налогообложения.

Какие еще налоги платят в Финляндии

Финские налоги подразделяются на две большие категории: прямые и косвенные. К прямым налогам относятся такие виды налогов, как: корпоративный, на получение дохода с капитала, имущественный, подоходный. Среди косвенных налогов, в свою очередь, основными являются: налог на добавленную стоимость или сокращенно НДС, социальные налоги, акцизы, таможенные пошлины.

Налог на землю

Размер налога на землю зависит от того, имеется ли на участке строение. Если на участке отсутствует строение и фундамент под строительства, то ставка налогообложения будет составлять от 1 до 3% от кадастровой стоимости. Когда будут возведены строения, то к указанному проценту прибавится еще сбор на постройку.

Налог на прибыль

Сфера распространения корпоративного налогообложения охватывает, в первую очередь, на такие организационно-правовые формы, как ООО и кооперативы.

С юрлиц взимается корпоративный налог, а также налог на прирост капитала.

Подоходный налог играет главную роль. Его ставка составляет 20% от размера полученной прибыли. При этом, предусмотрено, что источником прибыли может являться коммерция, сельскохозяйственная деятельность, а также пассивный доход. Налог на прибыль, при этом, будет рассчитан из суммы совокупного дохода по каждому из вышеназванных источников.

В налог на прирост капитала для ООО и кооперативов включается корпоративный налог, и его ставка равна 20%.

Доход тех, кто осуществляет предпринимательскую деятельность не в качестве юридических лиц, облагается в совокупности, без соответствующего разделения на источники получения. Базовая ставка в этом случае составит 30%. Такую сумму оплачивают частные бизнесмены, самозанятые граждане, а также организации, работающие по форме товарищества.

В соответствии с финским законодательством, в стране действует прогрессивная шкала налогообложения, то ставка может меняться в зависимости от полученной суммы. Так, например, если доход указанных лиц составит больше чем 30 тысяч евро, то им уже придется платить налог по ставке 34%.

Транспортный налог

В Финляндии необходимо однократно оплатить налог на автомобиль, который взимается с новых автомобилей, произведенных в Финляндии, или подержанных, ввезены из-за границы. Сбор оплачивается при регистрации своего транспортного средства.

Для новых автомобилей ставка составляет 4% от их ликвидной стоимости плюс дополнительно 300 евро.

В отношении подержанной машины автовладелец может сделать выбор из двух возможных вариантов оплаты налога: заплатить 5% от стоимости плюс 750 евро или 1500 евро в качестве единой суммы.

Общая характеристика

Можно выделить две характерные особенности налоговой системы Финляндии:

- высокий уровень ставок налогообложения;

- практическое отсутствие системы льгот;

- основная часть пополнений бюджета идет не от налогов компаний, а от налогов с граждан;

- жесткая система контроля за уплатой налогов и наказаний в случае их неуплаты.

Среди основных источников доходов финского налогообложения можно выделить:

- налоги на прибыль и доходы;

- налоги на товары и услуги.

Налоги, которые взимаются с физических лиц, подразделяются на два вида:

- трудовые (пенсия, заработная плата и различные выплаты);

- капитальные (от продажи имущества, сдачи в аренду).

О том, какой налог в Финляндии, можно судить, изучив особенности системы налогообложения:

- если человек приехал в Финляндию, работает на финскую компанию, то он всегда платит налоги, но если работает на компанию, которая находится не на территории страны, то налоги не платит;

- передача прибыли от филиала в Финляндии в головную зарубежную организацию не облагается налогом;

- акцизами обложено большое количество товаров (алкогольная продукция, соки, лимонады);

- есть особые сборы, например, сбор на спасение моряков;

- есть налог на собак;

- лес и фермерское угодье не являются недвижимостью, потому не облагается налогом;

- налог на почетный титул;

- уплата всех налогов авансом дает право получения некоторых льгот;

- переплату налогов обязательно вернут уже в декабре;

- наказание за налоговые нарушения не только материальные, но и уголовные;

- нет налогов на «сверхприбыль», нет минимальных налогов.

Схематично список основных налогов в Финляндии можно представить в виде таблицы ниже.

Группа налогов | Налог | Ставка |

Прямые | Корпоративный налог | 26% |

28% | ||

Подоходный налог | От 30 до 50% | |

Налог на имущество | 0,8% | |

Косвенные | НДС | От 22% до 8% в зависимости от категории товара |

Импортные таможенные пошлины | ||

Отчисления от фонда заработной платы | ||

Акцизы |