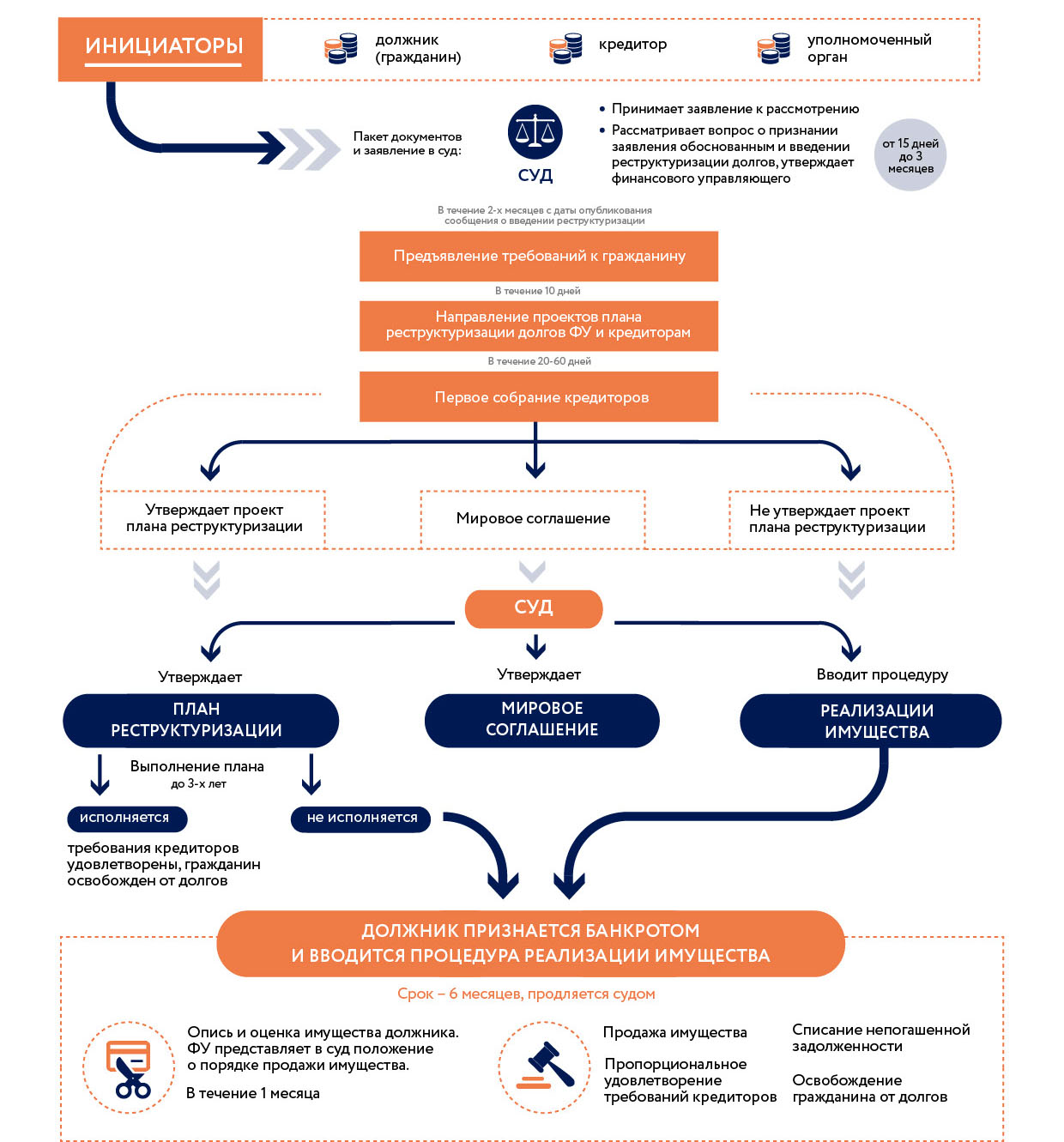

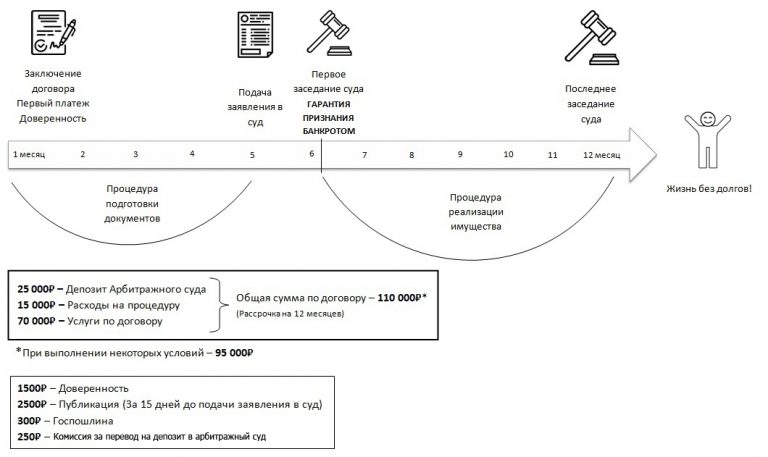

Этапы признания должника банкротом

Процесс полного избавления от долгов, как правило, состоит из трёх этапов: внесудебное урегулирование задолженностей, этап надлежащего поведения и погашение остаточного долга. Давайте рассмотрим их подробнее.

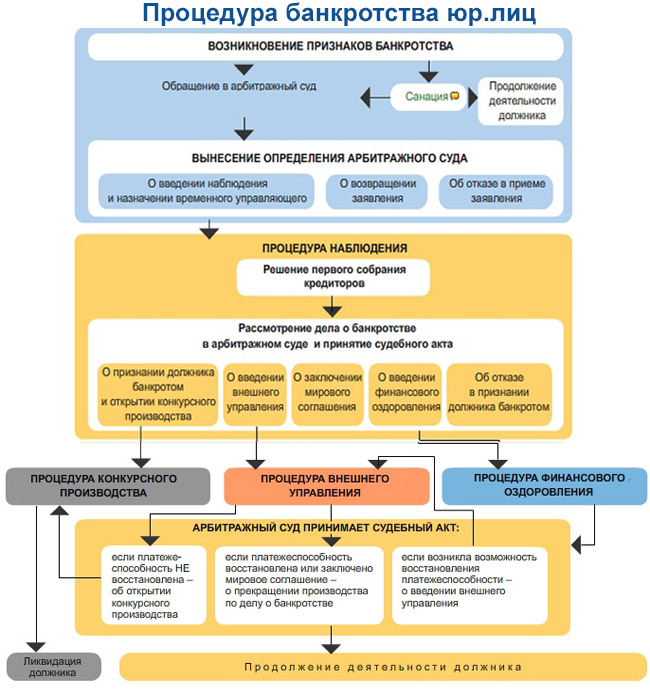

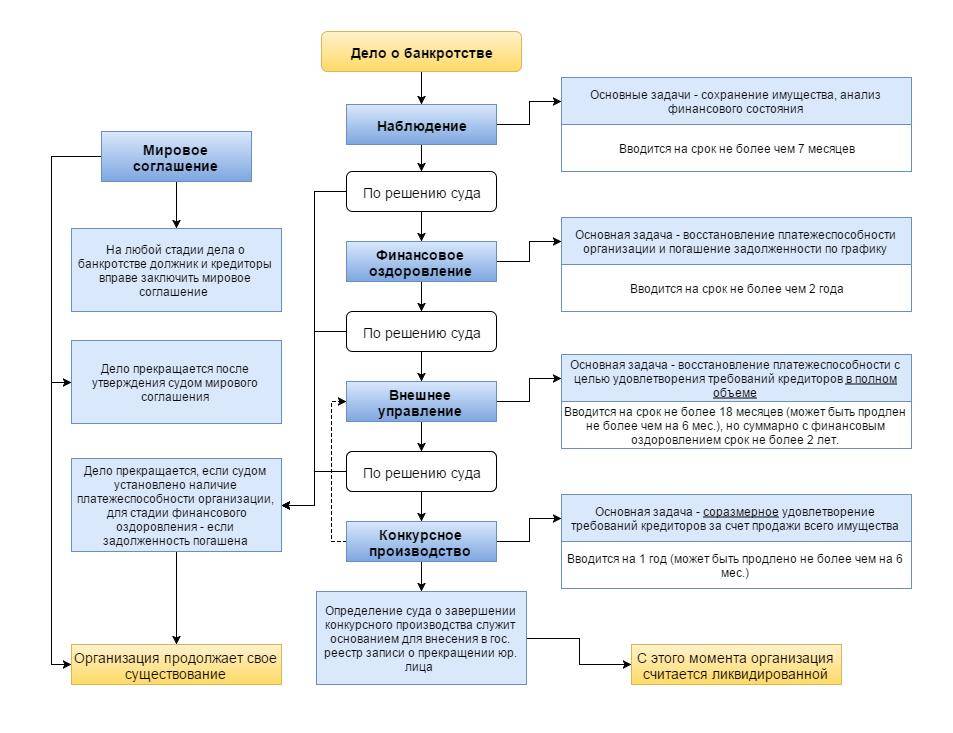

1. Мировое соглашение

Первый этап заключается в попытке заключения мирового соглашения между должником и всеми кредиторами. Должник предлагает своим кредиторам свое видение (план) выплаты долга. Делается это в письменной форме. Все кредиторы должны согласиться с предложенным планом освобождения от долгов. Согласие должно быть подтверждено адвокатом, налоговым консультантом или консультационной службой по долговым вопросам.

Чтобы в дальнейшем сэкономить деньги, рекомендуем обращаться к адвокатам до начала досудебного урегулирования споров с должниками. Адвокат разработает стратегию и аргументы при общении с кредиторами на досудебной стадии, что поможет избежать таких затрат, как: возмещение расходов кредитора, расходы за исполнительное производство, судебные издержки, прочее.

2. Рассмотрение спора в суде

Второй этап — рассмотрение спора в суде. Он наступает, если попытка заключить мировое соглашение не увенчалась успехом. Этот этап также называют периодом благоразумного поведения должника (Wohlverhaltensperiode). Он длится три года. Если в течение трех лет должник регулярно погашает долг, то по истечению этого срока он освобождается от оставшихся долгов. Благоразумное поведение должника, среди прочего, подразумевает: отсутствие необоснованных долгов, наличие работы или желания трудоустроиться. В случае получения наследства — готовность отдать 50 процентов на погашение долгов.

Обязательным условием этой части процедуры банкротства является назначение доверительного управляющего (Insolvenzverwalter). Управляющий по делу о неплатежеспособности попытается максимально удовлетворить как можно больше кредиторов, поэтому весь доход должника передается в его руки, за исключением установленной законом суммы, на которую нельзя наложить арест. Для справки, с 1 июля 2022 года сумма дохода освобожденная от наложения ареста составляет 1330,16 евро в месяц (без иждивенцев). Точная сумма рассчитывается по специальной таблице (Pfändungstabelle).

3. Упрощенная процедура освобождения от остаточного долга

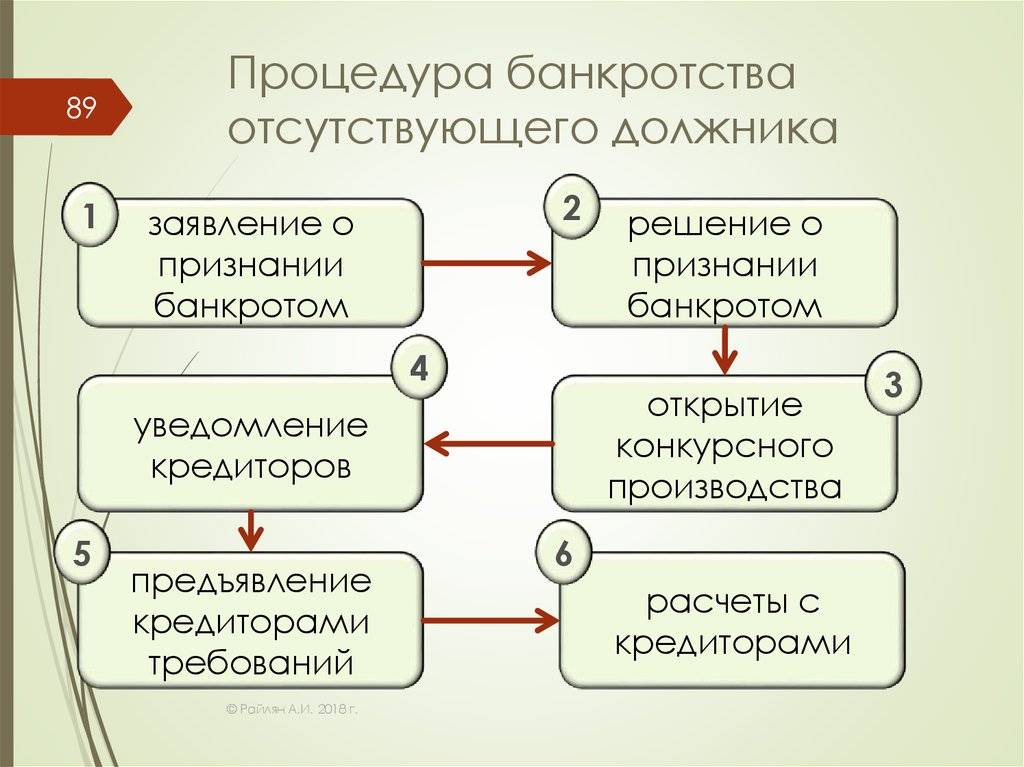

Третий этап — упрощенная процедура освобождения от остаточного долга. Если большая часть кредиторов против, то открывается стадия упрощенного судебного производства, другими словами — возможность объявить себя банкротом. На этой стадии назначенный судом управляющий распоряжается имуществом должника, подлежащим реализации в счет оплаты долгов.

Владельца имущества нет на месте

Бывают случаи, когда произошло ДТП с нанесением ущерба без присутствия владельца имущества, например столкновение с припаркованным автомобилем. При таких происшествиях следует подождать потерпевшую сторону достаточное количество времени (примерно около часа). Если хозяин не появился, то оставьте свои контактные данные на видимом месте и сообщите о происшествии в полицию.

Напомним, что за покидание места ДТП, в соответствии с § 142 StGB, в зависимости от обстоятельств нарушения, виновника могут наказать штрафом, лишением свободы до 3 лет, занесением 3 пунктов в картотеку Фленсбурга и запретом на вождение до 3 месяцев или лишением права на управление транспортным средством.

Общение с полицией

Всегда вызывайте полицию независимо от тяжести аварии. В разговоре с полицией не следует заранее признавать свою вину или подписывать непонятные документы, но вы обязаны заполнить и подписать Протокол аварии. Обязательно перепроверяйте все данные составленные не вами (например, полицией, или другими участниками ДТП) — ошибки делают все. В случае неточностей следует записать в протокол свои дополнения и уточнения.

Что ни в коем случае не следует делать до приезда полиции:

не перемещайте предметы, имеющие отношение к происшествию. Иногда водитель сам уничтожает важные улики и делает тем самым невозможным дальнейшее объективное расследование. Такие действия приводят, как правило, к потере финансов, а иногда и к потере своей свободы; ни в коем случае не покидайте места аварии, так как это уголовно наказуемо!

Если повреждения незначительны, ДТП произошло в локации интенсивного транспортного потока и тем самым создан большой затор — то убрать автомобиль в сторону можно. Только не забывайте произвести фото-фиксацию и обозначить мелом или другими методами на асфальте положение каждого колеса всех автомобилей участников происшествия.

Все указанные действия очень важны, во многих случаях клиенты сами уничтожают важные улики, в последствии затрудняя объективное расследование.

Не употребляйте лекарства, содержащие алкоголь и транквилизаторы.

Последствия признания гражданина банкротом во внесудебном порядке

С сентября 2020 года власти обрадовали население утешительным механизмом дополнительного банкротства физ. лиц. Процедура проводится через МФЦ, и за нее не нужно платить ни копейки. Минус в том, что пройти внесудебное банкротство удастся только узкому кругу должников.

По статистике за ноябрь 2020 года, в МФЦ обратились 4144 россиянина, и 3143 из них столкнулись с отказом. Больше 75% заявителей остались «за бортом» из-за несоответствия законным требованиям.

Подхожу ли я под условия внесудебного банкротства?

Если вы попали в круг «счастливчиков», какие последствия и риски могут вас ожидать?

- Нельзя заключать сделки в период процедуры. Она длится 6 месяцев.

- Нельзя оформлять новые кредиты.

- Финансовый управляющий отсутствует, но ваши сделки и финансовое положение будут проверять кредиторы. Если они найдут подозрительные сделки или другие негативные обстоятельства, процедура может закончиться судом. Банкротом во внесудебном порядке вас не признают.

- Если ваше имущественное положение улучшится (например, вы получили наследство и успели его оформить), и вы не заявили об этом в МФЦ, кредиторы вправе прекратить процедуру и инициировать судебную реструктуризацию долгов. В худшем случае вас могут привлечь к ответственности, и задолженности не будут списаны.

Но есть и положительные последствия банкротства во внесудебном порядке:

- Все претензии кредиторов с момента внесения записи в реестр ЕФРСБ снимаются. С вас никто больше не потребует денег.

- Вы по-прежнему получаете зарплату, пенсию или другой доход.

- Вы не платите за публикации и не несете расходов за личное банкротство.

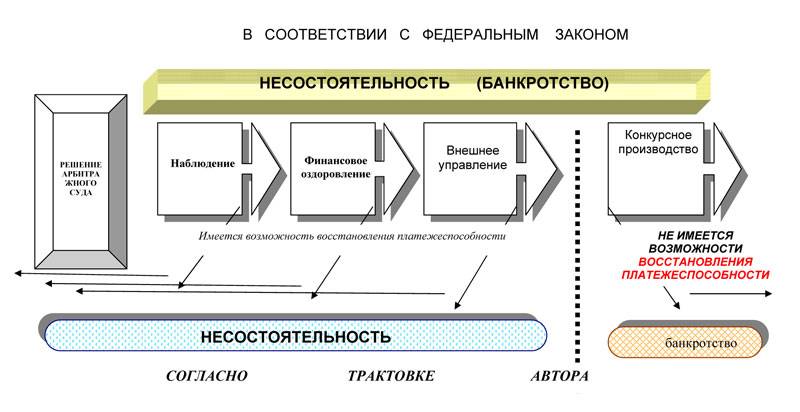

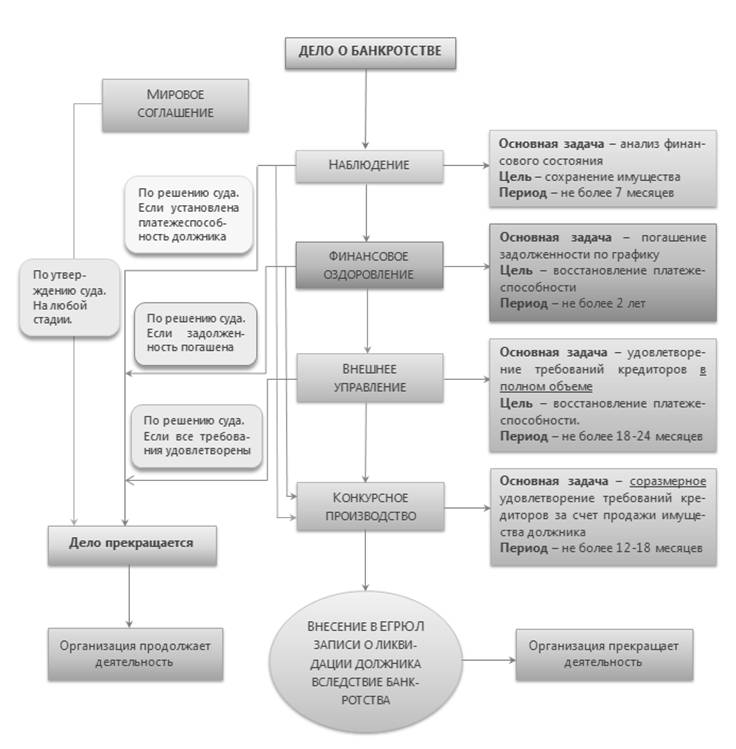

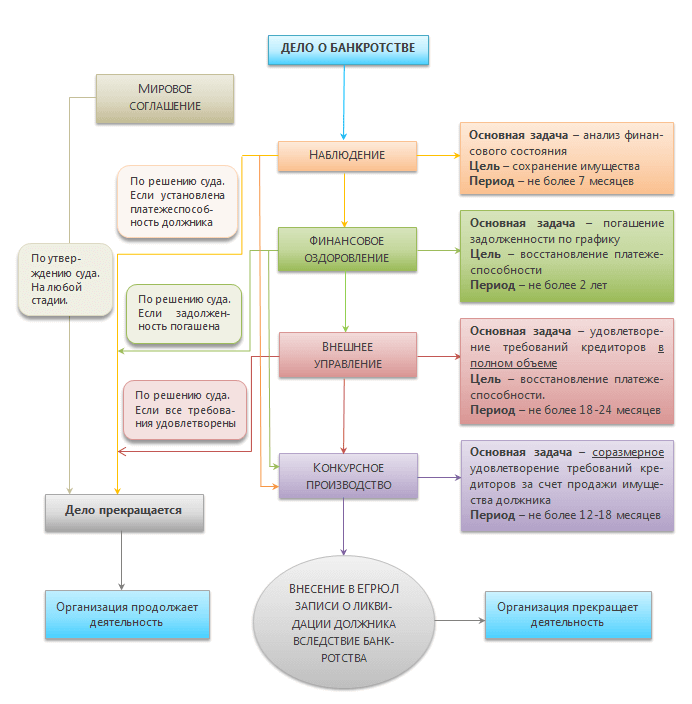

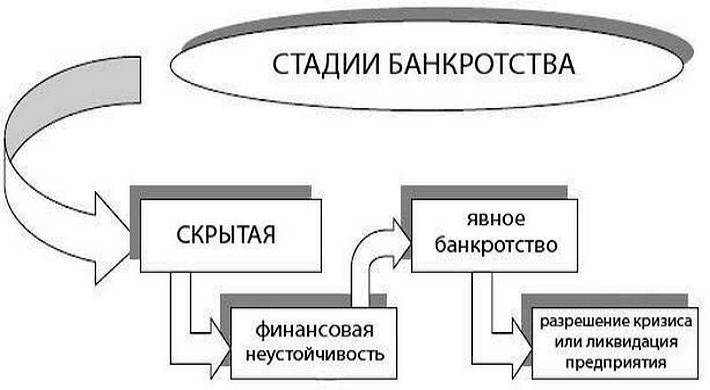

Этапы несостоятельности

Порядок объявления банкротом предусматривает последовательность прохождения всех ступеней процедуры. Если же требования кредиторов выполнены должником на I этапе, что не исключено, переход ко II и III этапам уже не понадобится.

Этап I. Досудебные попытки решения проблемы путем заключения сторонами мирового соглашения

Четкий план освобождения от долгов, составленный по договоренности сторон – один из способов решить проблему без судебного разбирательства. Предусматривает пункты о платежных отсрочках, о погашении долга частями, о возобновлении требований и т.д. К составлению такого плана привлекаются компетентные специалисты (адвокаты, экономисты, нотариусы, налоговые консультанты, бухгалтеры).

Если попытка не увенчалась успехом (из-за 1 недовольного кредитора), конфликт сторон рассматривает суд.

Начало этапа – подача искового заявления в суд. Должник предоставляет документы, перечень которых определен законодательно (справку о безуспешности проведения досудебного этапа; список имущества, сбережений и доходов; список кредиторов и их требования; план освобождения от долгов на 6 лет и т.д.) Последний основывается на плане, который был составлен на досудебном этапе.

Всем кредиторам суд направляет этот план, имущественный список должника. В течение 30 дней кредиторы могут ходатайствовать о внесении плановых поправок. После истечения определенного законом времени, новые условия и требования кредиторов к должнику не принимаются.

Производство заканчивается, если кредиторы согласны с условиями плана и должник может начать исполнение своих обязательств. Иск считается отозванным, результат приравнивается к мировому соглашению.

Через 6 лет неукоснительного исполнения обязательств, должник освобождается от остаточных долгов. Если плановые обязательства не выполняются, кредиторы вправе взыскать долг принудительно. Суд начинает следующий этап.

Этап III. Упрощенная процедура освобождения

Суд проверяет оплату судебных издержек. Затем назначает незаинтересованного конкурсного управляющего, который уполномочен распоряжаться имуществом ответчика, подлежащим реализации в счет оплаты долгов. Имущество и часть доходов должника распределяется между кредиторами (в порядке очередности).

Если должник регулярно погашает долг в течение времени, заслужив этим доверие, он может просить освободить его от остаточных долгов. Назначается заключительное судовое слушание дела.

Все расходы по судебным издержкам возлагаются на должника. По заявлению возможна оплата издержек с полной или частичной отсрочкой до момента погашения всех долгов.

Страхование как инструмент стабильной работы финансовой системы

Международный опыт свидетельствует о том, что главной целью создания системы страхования депозитов является содействие устойчивому развитию и стабильности финансовой системы страны.

Надежная, конкурентоспособная банковская система имеет решающее значение для экономики любой страны. Банки традиционно выполняли важную посредническую функцию между кредиторами и заёмщиками. Экономисты считают, что для стабильности финансовой системы РФ, необходимо вплотную подойти к вопросу страхования вкладов. Защита сбережений позволит получить больше доверия к банкам. В международной практике системы страхования вкладов предназначены для минимизации или устранения рисков того, что вкладчики, размещающие средства в банке, понесут убытки.

Наиболее частые вопросы участников судебного процесса

Некоторые из нас уже столкнулись с различными неприятными ситуациями, попадали в полицию, иногда дело доходило и до суда. У тех кто столкнулся с немецким судом, сразу же возникает тысячи вопросов.

Наиболее типичные вопросы наших клиентов:

- Основные знания об уголовном праве ФРГ.

- Как правильно себя вести, каковы права и обязанности потерпевших, подсудимых, свидетелей.

- Как действовать не во вред себе и своим близким лицам, подозреваемым в тяжком преступлении.

- Какое наказание им угрожает.

- Как смягчить или избежать наказания, или хотя бы предварительного заключения.

На эти и другие вопросы, посвященных различным аспектам немецкого уголовного права, постараемся ответить в этой статье.

Законодательство Германии регулирующее уголовные преступления

Основанием для уголовного судопроизводства Германии являются Конституция ФРГ и Уголовно-процессуальный кодекс ФРГ (УПК), принятый в 1877 г. и претерпевший за прошедшее время многочисленные изменения.

Конституция ФРГ провозглашает равенство перед законом всех лиц, постоянно проживающих в Германии; закрепляет за ними право на судебную защиту своих прав, в том числе и защиту от произвола государственных властей; защищает их интересы в отношениях с органами судебной власти; дает право каждому быть выслушанным в суде; провозглашает презумпцию невиновности, принцип независимости судов и судей и подчинения их только закону, а также ряд других правил.

Обвинительный акт

Когда собранные доказательства достаточны для обвинения, прокурор составляет обвинительный акт, в котором содержатся:

- данные о преступлении,

- персональные сведения о подозреваемом,

- указывается закон, под который подпадает преступление, и т.д.

Обвинительный акт вручается обвиняемому и рассматривается судом.

Обвиняемый имеет право:

- подать ходатайство о сборе дополнительных доказательств

- возражать против открытия судебного разбирательства.

Уголовное право ФРГ многогранно и неоднозначно. Последствия весьма незначительного обвинения, даже основанного на недоразумении (например, мелкая кража в магазине или на работе), при определенном стечении обстоятельств могут оказаться в будущем непоправимыми. Так что лучше не искушать судьбу и заручиться поддержкой адвоката на самых ранних этапах следствия.

Что нужно знать о банкротстве в Германии

Курортный комплекс Уибелайзен приглашает Вас в самый знаменитый город-курорт Германии – Ба

Продается 8-ми квартирный дом, бизнес

Добрый день, мы предлагаем к продаже многоквартирный дом в прекрасном месте Баварского го

Интернет-сайт Russian24 использует куки

РПГ – Русскоязычный портал в Германии использует куки-файлы для того, чтобы оптимально настроить свои веб-страницы и улучшить предлагаемые услуги. Продолжая пользоваться сайтом Русскоязычный портал в Германии, необходимо получить ваше согласие на использование куки-файлов. Узнать больше

Allgemeine Datenschutzerklärung

Datenschutzerklärung für Cookies

Unsere Website verwendet Cookies. Das sind kleine Textdateien, die es möglich machen, auf dem Endgerät des Nutzers spezifische, auf den Nutzer bezogene Informationen zu speichern, während er die Website nutzt. Cookies ermöglichen es, insbesondere Nutzungshäufigkeit und Nutzeranzahl der Seiten zu ermitteln, Verhaltensweisen der Seitennutzung zu analysieren, aber auch unser Angebot kundenfreundlicher zu gestalten. Cookies bleiben über das Ende einer Browser-Sitzung gespeichert und können bei einem erneuten Seitenbesuch wieder aufgerufen werden. Wenn Sie das nicht wünschen, sollten Sie Ihren Internetbrowser so einstellen, dass er die Annahme von Cookies verweigert.

Datenschutzerklärung für Google Analytics

Процедура личного банкротства

В чем суть процедуры личного банкротства (Privatinsolvenz)?

Банкротство физических лиц — это процедура, при которой личные долги анулируются по решению суда.

Суть в том, что кредиторы возвращают часть своих долговых требований в течение трех лет, после чего должник освобождается от всех долгов.

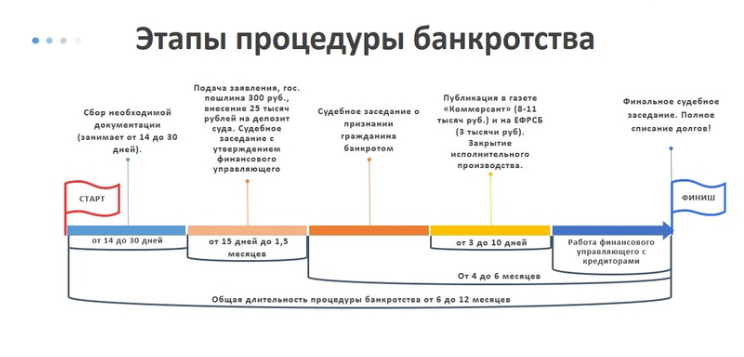

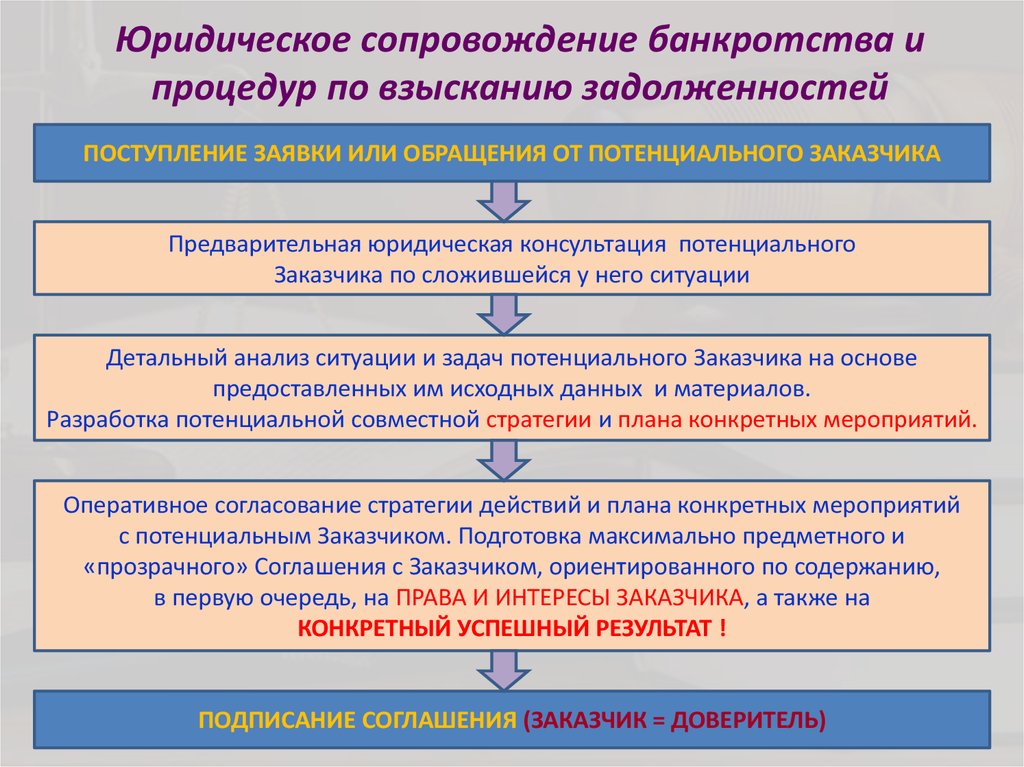

Процедура банкротства частного лица состоит из нескольких шагов.

Первый шаг для тех, кто не в состоянии платить по счетам, — это обратиться за консультацией к специалистам по банкротству. Это могут быть: налоговые консультанты, специалисты консультационной службы по долговым вопросам или адвокаты, которые специализируется на делах о несостоятельности. Рекомендуем сделать этот шаг как можно раньше.

Второй шаг заключается в совместной работе должников и профессиональных консультантов, чтобы выяснить: перед какими кредиторами существуют обязательства и в каком объеме. Данная фаза заканчивается попыткой урегулировать ситуацию с задолженностью во внесудебном порядке.

Должник предлагает каждому из кредиторов план выплаты долга. В письменной форме кредиторам делается предложение по облегчению бремени задолженности, согласно которому кредиторы, как правило, должны отказаться от значительной части требований. Все кредиторы должны согласиться с предложенным планом погашения долгов. Согласие должно быть подтверждено адвокатом, профессиональным консультантом или консультационной службой по долговым вопросам.

Но, как правило, 90 процентов кредиторов отвергают такой план погашения долгов, и соглашение не вступает в силу. А так как для предотвращения процедуры банкротства необходимо согласие всех кредиторов — дело о несостоятельности направляется в суд для рассмотрения.

Третий шаг — рассмотрение спора в суде, в случае, если попытка заключить мировое соглашение не увенчалась успехом.

Обратите внимание, что прежде чем суд откроет производство по делу о несостоятельности, должник может снова представить кредиторам план урегулирования задолженности. Это может быть полезно, например, если должник нашел финансовую возможность погасить долги

Новое предложение считается принятым, если с ним согласны большинство кредиторов и на согласившихся кредиторов приходится более половины суммы долга.

Что такое упрощенная процедура освобождения от остаточного долга?

Упрощенная процедура освобождения от остаточного долга — это возможность объявить себя банкротом. На этой стадии назначенный судом управляющий распоряжается имуществом должника, подлежащим реализации в счет оплаты долгов. Управляющий несет ответственность за определение оставшихся активов и их использование для оплаты судебных издержек и погашения долгов. Например, если у должников все еще есть материальные активы, то они могут быть проданы.

Период освобождения от остаточного долга

Затем должники находятся в так называемом периоде освобождения от остаточного долга. Он длится три года. Если в течение трех лет должник регулярно погашает задолженность, то по истечению этого срока он освобождается от оставшихся долгов. Это не значит, что у должников вовсе не остается денег для существования. Должники могут открыть защищенный от взысканий банковский счет (P-Konto).

Что происходит после трех лет?

По истечении трех лет оставшиеся долговые требования становятся несовершенными требованиями. Должники по-прежнему могут платить долги добровольно, но кредиторы уже не могут их требовать.

Соответствующая запись кредитного рейтинга Schufa должна быть удалена через три года после завершения процедуры.

Банкротства в Германии

| Показатель | Значение | Период |

|---|---|---|

| Банкротства | 1390 компаний | дек. 2022 |

Последние данные по Банкротству в Германии (компаний)

Сколько банкротств компаний в Германии?

- Количество банкротств в Германии выросло до 1390 компаний компаний в декабре 2022. Максимальное количество достигало 3755 компаний, а минимальное 416 компаний.

- Данные публикует Ежемесячно Федеральное статистическое управление.

История данных (компаний) по годам

Данные

Период

Дата

| 1390 | дек. 2022 | 18.03.2023 |

| 1312 | ноя. 2022 | 14.02.2023 |

| 1245 | окт. 2022 | 14.01.2023 |

| 1229 | сен. 2022 | 17.12.2022 |

| 1147 | авг. 2022 | 12.11.2022 |

| 1154 | июл. 2022 | 22.10.2022 |

| 1140 | июн. 2022 | 17.09.2022 |

| 1242 | май 2022 | 13.08.2022 |

История по Банкротству по канслерам (компаний)

Банкротства в Германии по канслерам

| Имя | Период | Нач. | Кон. | Макс. | Мин. | Изм.% нач/кон. |

|---|---|---|---|---|---|---|

| Ангела Меркель | 22.11.2005 – | 2822.0000 | 1788.0000 | 3341.0000 | 1521.0000 | -36.64% |

| Герхард Шредер | 27.10.1998 – 22.11.2005 | 2164.0000 | 2828.0000 | 3755.0000 | 1841.0000 | 30.68% |

| Гельмут Коль | 01.10.1982 – 27.10.1998 | 1027.0000 | 2187.0000 | 2619.0000 | 631.0000 | 112.95% |

Другие бизнес показатели в Германии

| Индикатор | Период | Факт. значение | Пред. значение |

Деловое доверие | мар. 2023 | 93.3 инд. п. | 91.1 |

Индекс коррупции | 2022 | 79 инд. п. | 80 |

Легкость ведения бизнеса | 2019 | 22 место | 24 |

Деловая активность в производственном секторе | мар. 2023 | 44.7 инд. п. | 46.3 |

Обрабатывающая промышленность | фев. 2023 | 1.7 % | -1 |

Индекс конкурентоспособности | 2019 | 81.8 инд. п. | 82.84 |

Объем корпоративных прибылей | 4 кв./22 | 224.584 млрд. USD | 233.348 |

Индекс экономических настроений ZEW | апр. 2023 | 4.1 инд. п. | 13 |

| Страна | Период | Факт. значение | Пред. значение |

Россия | 4 кв./21 | 2831 компаний | 2426 |

Финляндия | 4 кв./22 | 671 компаний | 659 |

Великобритания | 4 кв./22 | 5995 компаний | 5595 |

Швейцария | 2021 | 14081 компаний | 12912 |

Бельгия | мар. 2023 | 917 компаний | 828 |

Дания | мар. 2023 | 616 компаний | 508 |

Германия | дек. 2022 | 1390 компаний | 1312 |

Исландия | фев. 2023 | 136 компаний | 103 |

Италия | 1 кв./22 | 2000 компаний | 2242 |

Нидерланды | мар. 2023 | 235 компаний | 289 |

Испания | 0 кв./23 | 2704 компаний | 3931 |

Швеция | мар. 2023 | 660 компаний | 646 |

Турция | фев. 2023 | 1225 компаний | 1646 |

Франция | фев. 2023 | 4248 компаний | 4064 |

Норвегия | фев. 2023 | 392 компаний | 416 |

Литва | 2022 | 257 компаний | 274 |

Люксембург | 2022 | 1050 компаний | 1180 |

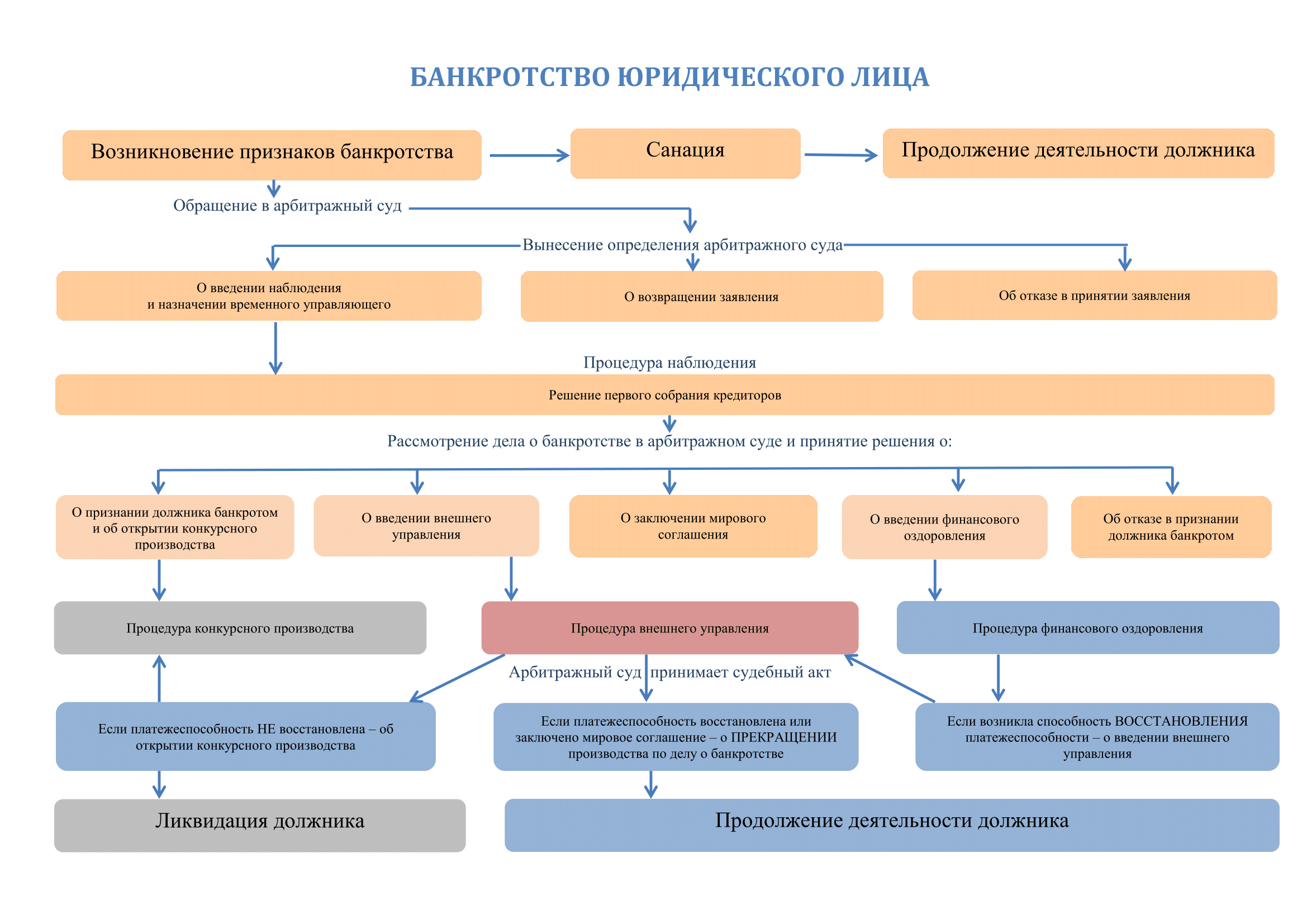

Стадии несостоятельности в Германии

Есть два этапа производство по делу о несостоятельности в Германии: предварительный и окончательный стадия неплатежеспособности. Оба этапа будут контролироваться местным Немецкий Суд По Делам О Несостоятельности. первый шаг к банкротство является создание компании находится в ситуация с неплатежеспособностью это может быть определено, когда суд установит компания не в состоянии оплатить свои долги, это чрезмерная задолженность или если активы компании не могут покрыть свои долги. В этом случае руководство, акционеры или даже кредиторы должны подать иск о банкротстве. Следующий шаг будет для Суд По Делам О Несостоятельности назначить комитет кредиторов и администратора, который будет распоряжаться активами компании и составлять отчеты, на основании которых суд примет решение о начале окончательного процедура банкротства. Элемент финал процедура банкротства будет объявлено, если администратор продемонстрирует основания для неплатежеспособности выполняются и активы компании могут по крайней мере покрыть расходы процедура банкротства.

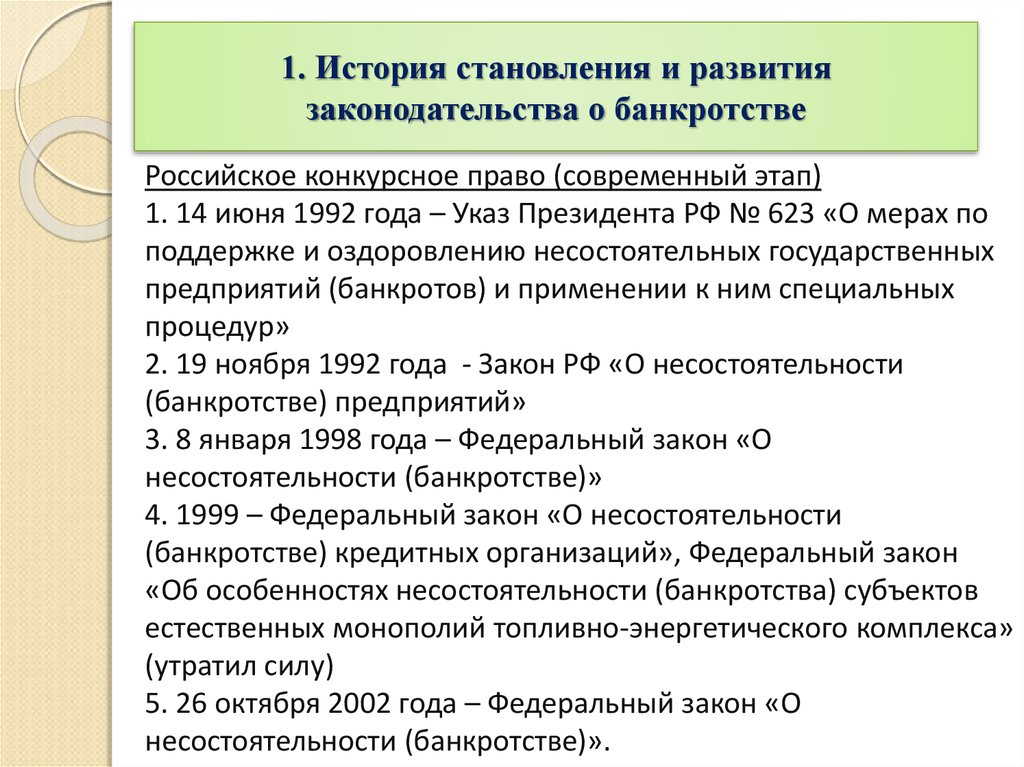

Законодательство Германии о банкротстве

Законодательство о банкротстве берет начало в 1531-1540 годах.

В Германии дела о банкротстве и несостоятельности рассматриваются исключительно в судебном порядке.

Роль судов по делам о несостоятельности выполняют местные суды. Обеспеченным кредиторам предоставляется наиболее сильная защита. Полномочия кредиторов — полный контроль ситуации. До вынесения решения по ходатайству об открытии производства для предотвращения злоупотреблений суд может принять обеспечительные меры (например, назначить временного конкурсного управляющего, установить для должника режим общего запрета распоряжения имуществом, наложить запрет на принудительное исполнение в отношении имущества должника, вынести постановление о взятии под стражу и др.).

§ 2. Несостоятельность (банкротство) в праве Италии, Франции, Германии, Англии

Положения римского конкурсного права частично были восприняты средневековым итальянским правом, которое, по мнению многих ученых, удержалось от слепого подражания римскому праву. Основным стимулом развития конкурсного права является развитие торговли, кредитных отношений — и это в полной мере проявилось в средневековой Италии.

*(43) Уже в IX-X вв. торговые отношения в итальянских городах были весьма развиты, что побуждало право к созданию механизмов, направленных на удовлетворение требований кредиторов неплатежеспособного должника. Кроме того, в Италии существовала важная политическая предпосылка развития конкурсного права — поскольку итальянские города были самостоятельны, то должник легко мог скрыться от кредиторов в другом городе-государстве.

Банкрот по-немецки: как выйти из сложной финансовой ситуации

Закон о банкротстве физических лиц заработал в России с 1 октября. Об опыте Германии по части финансовой несостоятельности граждан – в материале DW.

Законодательство о “частных банкротствах” существует в Германии с 1999 года. В течение первых лет после его вступления в силу число официальных банкротств граждан последовательно росло и быстро достигло отметки в 100 тысяч в год. С тех пор статистика практически неизменна – и только в последние 3 года наметилась легкая тенденция к снижению. Так, за 2014 год официально банкротами себя объявили около 86 тысяч жителей ФРГ.

Впрочем, это не значит, что только 86 тысяч человек являлись финансово несостоятельными. Число немецких граждан, которые фактически не могут вернуть свои долги кредиторам, намного выше – более 6 миллионов человек. Говоря о “частных банкротах”, статистика имеет в виду именно людей, признанных немецкими судами банкротами в соответствии с действующим законодательством.

Банкротом может стать каждый

Кто становится “частным банкротом”? Вопреки широко распространенному мнению о том, что это все сплошь прожигатели жизни и легкомысленные транжиры, 16-летний немецкий опыт говорит о другом. Потеря человеком контроля над своими финансами обычно связана с неожиданными изменениями в жизни.

Как рассказал в интервью DW Ральф Йошеде (Ralf Joschede), который много лет консультирует в Бонне по вопросам частных банкротств, “90 процентов должников – это жертвы кризисных ситуаций. Они вполне солидно просчитали свои доходы и расходы, а потом случилось что-то непредвиденное, и разразилась финансовая катастрофа”.

Потеря работы, развод и болезнь являются наиболее частыми из таких “неожиданностей”. Нередко к банкротству ведет и неудачный старт собственного бизнеса. Словом, как говорят немецкие специалисты без тени иронии, банкротство может случиться с каждым.

Правила игры

На приеме у консультанта по вопросам банкротств физлиц

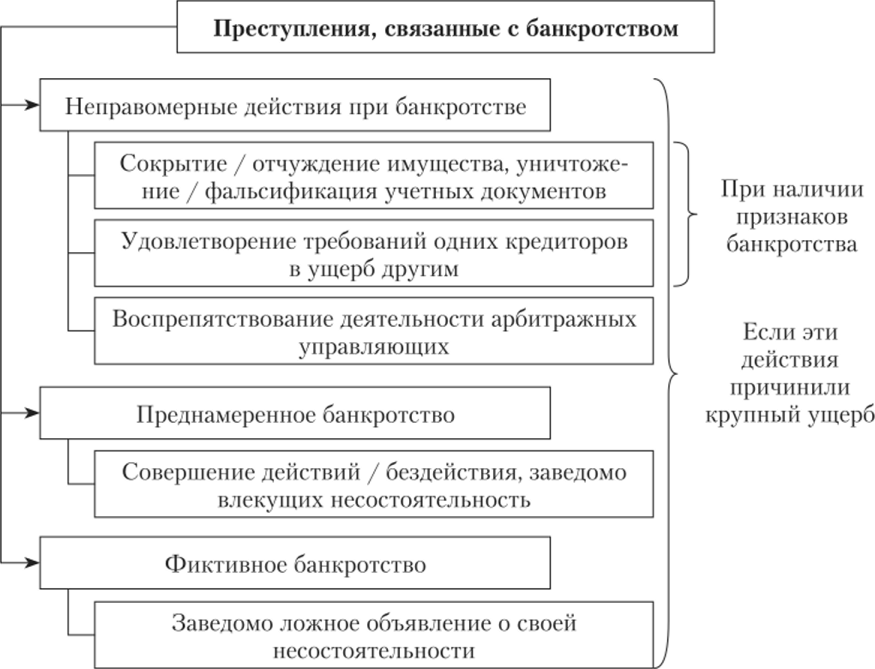

Российское и немецкое законодательство предусматривают разные процедуры и правила банкротств физлиц. Един лишь принцип: не позволить финансовым проблемам полностью лишить человека будущего и дать ему шанс вернуться в нормальную жизнь. Ну и еще: не допустить, чтобы законодательством в своих корыстных целях воспользовались мошенники, неплательщики алиментов или налогов. К ним в Германии относятся строго.

А в стандартном случае немецкий закон о “частных банкротствах” предписывает должнику и кредитору сначала попробовать договориться полюбовно и заключить мировое соглашение. Если это не получается, то суд принимает решение о начале процедуры банкротства, в ходе которой оценивается имущество должника и та его часть, которая пойдет на погашение требований кредиторов. Здесь базовые принципы немецкого и российского производств схожи.

6 лет одиночества

А вот следующий за судом этап является особенностью немецкого правоприменения. После решения суда в Германии банкрот должен в течение 6 лет существовать фактически на прожиточный минимум, а все получаемые им сверх этого доходы отдавать на уплату долгов. Как говорят специалисты, эти 6 лет и являются самыми тяжелыми – причем не только материально, но и психологически.

К финансовым проблемам добавляются множество бытовых. Например, банкротство портит кредитную историю, и даже обычные действия вроде переезда в новую квартиру или открытия банковского счета, требующие справки из агентства кредитных историй, становятся крайне затруднительными.

Долги-то спишут, но коллекторы все равно будут названивать

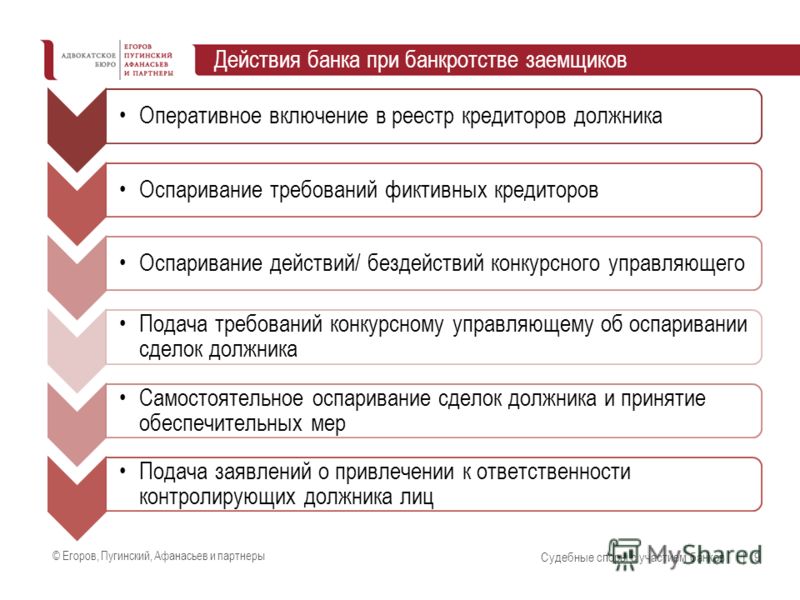

С момента введения процедуры банкротства все кредиторы — банки, МФО, управляющие компании, поставщики коммунальных услуг, коллекторы, приставы — взмахом волшебной палочки (росчерком буквы закона!) лишаются права вас тревожить.

И по всем накопленным к моменту похода в суд долгам они уже не смогут предъявлять к вам претензии. Их вопросы можно переадресовать вашему финуправляющему или вашему юристу, который сопровождает процедуру.

Конечно, именно вам могут попасться особенно настырные кредиторы, которые постараются вас не услышать или не понять.

Но им можно напомнить о нормах закона о банкротстве. И милым голоском феи из сказки про Золушку пообещать написать жалобу в прокуратуру, банкам и МФО — в общественную приемную Центробанка, а на коллекторов — накатать телегу в ФССП.

И рассказать, что если они не забудут номер вашего телефона, то в один прекрасный момент они превратятся в крыс. Поверьте, что перспектива остаться без лицензии или разрешения на право работы отрезвляет даже самых несговорчивых.

Больше никогда не дадут кредит

Да, с кредитами после банкротства у вас будут сложности, этого закон и не скрывает. В ближайшие пять лет после вынесения решения суда банкроту придется при обращении в банк сообщать о факте признания неплатежеспособности.

И банки, конечно, будут рассматривать потенциального заемщика через призму его опыта — этот человек уже однажды не потянул обслуживание долга, и какому-то кредитору пришлось списать средства в разряд «прямые убытки». Доверия к такому клиенту этот факт не прибавляет.

Но, если уж рассматривать данный вопрос пристально, то, не признай вы банкротство, ваши невозвращенные кредиты и неоплаченные квитанции за услуги ЖКХ все равно зафиксированы в вашей кредитной истории — КИ.

Она однозначно на момент банкротства уже была испорчена, а банки сегодня не выдают средства в долг без запроса данных о КИ.

Поэтому для банка и плохая КИ, и факт банкротства — это стоп-сигнал. Экономисты и юристы советуют после банкротства аккуратно, мелкими шажками писать свою новую КИ. Ничего, тем, кто делает работу над ошибками, лет через пять после суда дают даже ипотеку на 30 лет!

Совет — просто после банкротства не обращайтесь максимально долго в те банки, кредиты в которых вы уже списали. Пожалейте свои нервы и время. В России еще пока хватает банков, не на Сбербанке и ВТБ сошелся клином белый свет.

Кредитуют ли какие-то банки клиентов с плохой КИ? Закажите звонок юриста

Что делать, чтобы признать себя банкротом

А вот следующий за судом этап является особенностью немецкого правоприменения. После решения суда в Германии банкрот должен в течение 6 лет существовать фактически на прожиточный минимум, а все получаемые им сверх этого доходы отдавать на уплату долгов. Как говорят специалисты, эти 6 лет и являются самыми тяжелыми — причем не только материально, но и психологически.

Интересным является сам процесс разработки и вступления в силу этого закона. Министерство юстиции в 1985 году создало комиссию для подготовки законопроекта. В ней участвовали судьи, специализирующиеся в банкротстве, практики, академики, банкиры, представители торговых союзов.

Основная рубрика публикации в соответствии с рубрикатором ГРНТИ. Авторы, зарегистрированные в системе Science Index, имеют возможность уточнять тематические рубрики своих публикаций.

Основной целью действующих нормативных актов, регулирующих несостоятельность, является «прежде всего, конкурсное производство с задачей удовлетворения требований кредиторов. Мировое соглашение играет второстепенную роль».

Таким образом, исторически зачатки правового регулирования банкротства появились в XVIII в. В 1787 г. Конституционный конвент США наделил конгресс полномочиями принимать законодательные акты по разрешению споров кредиторов с должниками. Это было связано с отказом от применения жестокой английской практики регулирования несостоятельности, предусматривавшей в отдельных случаях смертную казнь.

Если банкрот имеет стабильный заработок, но его объема не достаточно для того, чтобы расплатиться со всеми долгами, то у него остается некоторая свобода распоряжаться собственным имуществом, но при этом он обязуется расплатиться с кредиторами в ускоренном порядке.

Входит или нет данная публикация в ядро РИНЦ. Ядро РИНЦ включает все статьи, опубликованные в журналах, индексируемых в базах данных Web of Science Core Collection, Scopus или Russian Science Citation Index (RSCI).

В целом, в США базовый принцип закона носит название freshstart (новый старт), и призвано как можно быстрее освободить человека от долгов и дать ему шанс начать свое дело заново.

Цитируемость, нормализованная по тематическому направлению, рассчитывается путем деления числа цитирований, полученных данной публикацией, на среднее число цитирований, полученных публикациями такого же типа этого же тематического направления, изданных в этом же году. Показывает, насколько уровень данной публикации выше или ниже среднего уровня других публикаций в этой же области науки.

Отличная трёхкомнатная квартира на продажи в Помории. Площадь 95 кв. м. Рассположена в старом городе.

https://youtube.com/watch?v=8Genc2w3ifI

В судебной практике банкротства граждан за 2015 — 2017 г. крайне редки случаи, когда суд автоматически выносит определение об ограничение выезда заграницу банкротам при введении процедуры банкротства. В суд поступило заявление конкурсного о временном ограничении права на выезд гражданина из Российской Федерации в порядке статьи 213.24 Федерального закона «О несостоятельности (банкротстве)» № 127-ФЗ от 26.10.2002.

К финансовым проблемам добавляются множество бытовых. Например, банкротство портит кредитную историю, и даже обычные действия вроде переезда в новую квартиру или открытия банковского счета, требующие справки из агентства кредитных историй, становятся крайне затруднительными.

В случае принятия арбитражным судом решения о признании гражданина банкротом арбитражный суд принимает решение о введении реализации имущества гражданина.В таком случае суд вправе вынести определение о временном ограничении права на выезд гражданина из Российской Федерации.

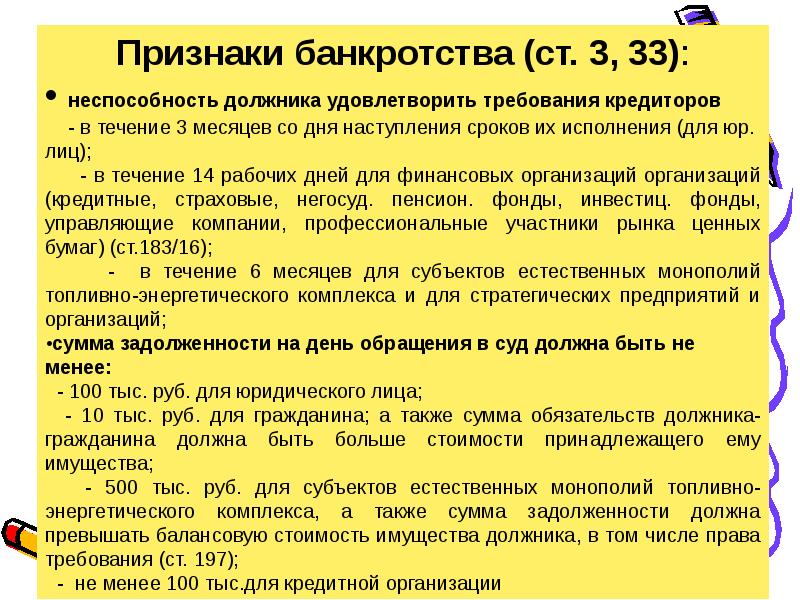

Когда платежеспособность предприятия или частного лица ухудшается, а кредиторы продолжают требовать выполнения финансовых обязательств по договорам и контрактам, возникают долги, погасить которые невозможно.