Оффшорная компания на Кипре: общая информация

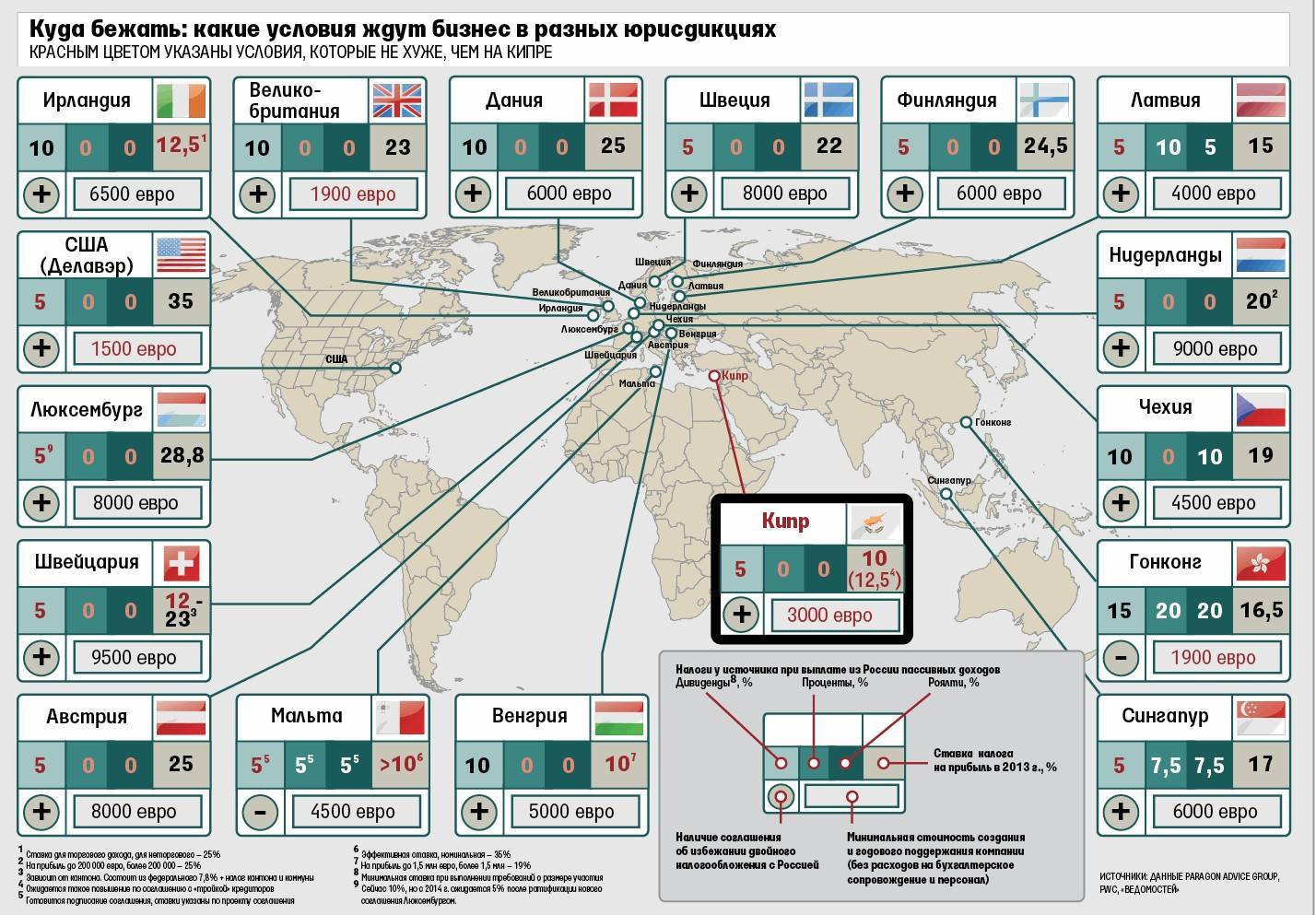

Кипр – одна из самых популярных юрисдикций в международном налоговом планировании. Остров продолжает привлекать все больше российских предпринимателей, желающих организовать европейский бизнес. Регистрация фирмы на европейском острове позволяет российским бизнесменам создать международную компаниювысокого уровня и вести предпринимательскую деятельность в странах Евросоюза.Преимущества регистрации бизнеса на Кипре:

- сравнительно близкое расположение острова (авиаперелет от Москвы до Кипра занимает около 4 часов);

- дружественная стабильная деловая среда;

- привлекательный налоговый режим;

- преимущества членства в ЕС.

- отсутствие требований к резидентности директоров;

- разрешение на использование номинальных руководителей и акционеров;

- возможность регистрации в роли директора юридических лиц.

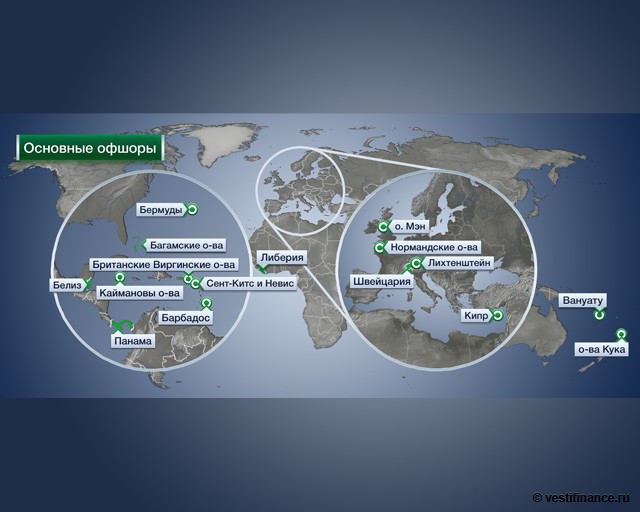

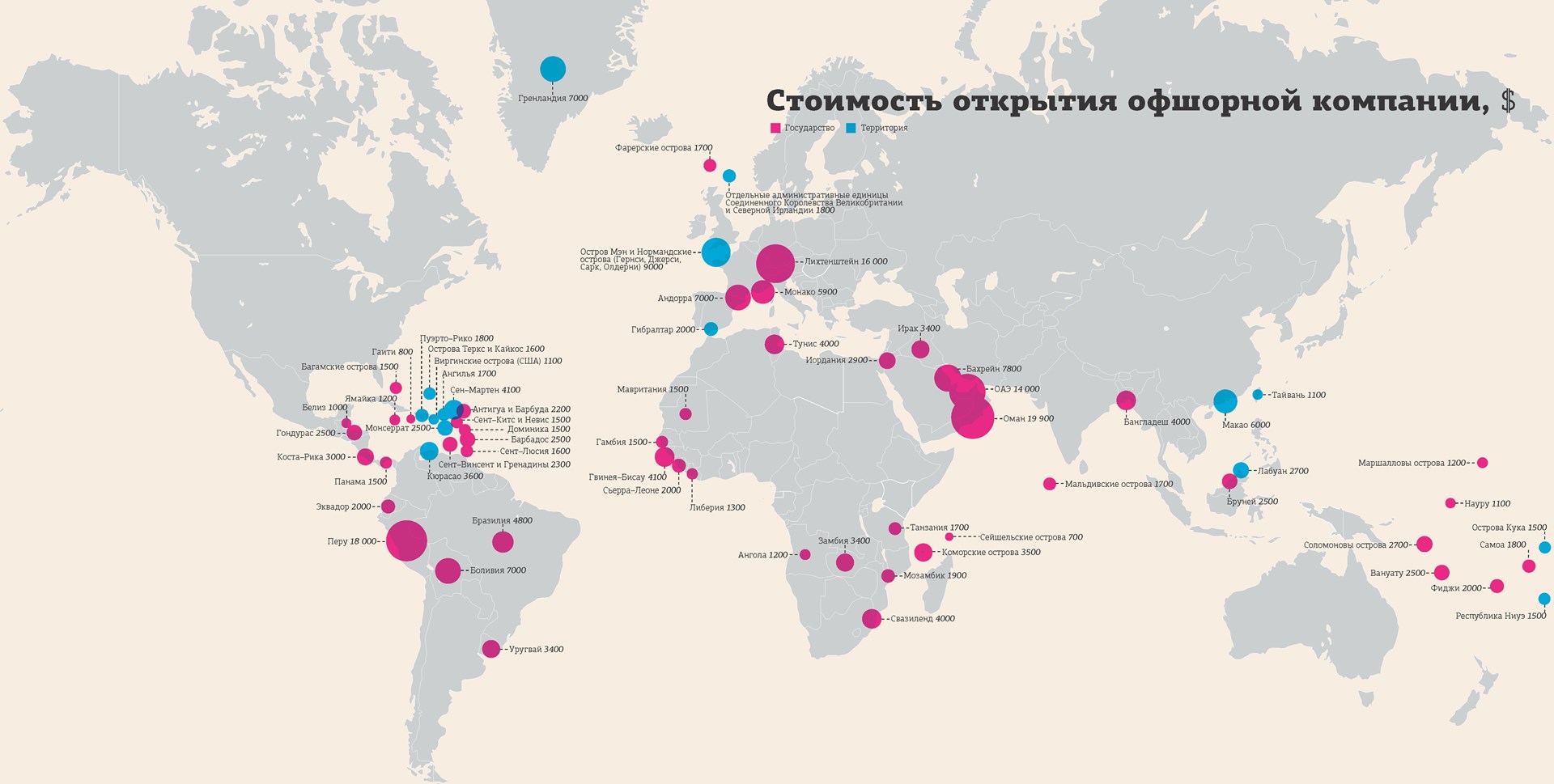

Оффшоры – это страны или территории, где действуют особые льготные условия ведения бизнеса для иностранных компаний. Общие сведения об оффшорных компаниях на Кипре:

- Все кипрские оффшорные компании в обязательном порядке должны сдавать отчетность по окончании года.

- Частичная конфиденциальность.

- В отличие от многих стран, которые предъявляют требования к месту собрания акционеров (хотя бы один раз в год в пределах юрисдикции оффшора),правительство острова демонстрирует гибкость: акционеры могут собираться в любой точке мира.

- Открыть бизнес на острове может даже предприниматель со средними доходами. Примерная стоимость базового пакета документов — 1500 долларов США.

- Республика имеет соглашения об избегании одновременного обложения одинаковыми налогами со многими странами мира. Это очень удобно и выгодно для бизнесменов, желающих вести международную деятельность.

Как самостоятельно зарегистрировать компанию: пошаговая инструкция

Простота регистрации оффшора – один из плюсов выбора именно этой страны. Но даже здесь существуют определенные «подводные камни», поэтому стоит подробно разобраться со всеми нюансами.

Последовательность шагов будет следующая:

- Определяются с наименованием фирмы. По закону недопустимо существование на территории страны двух и более компаний с одноименными названиями. На сверку данных в государственном реестре уходит порядка трех будних дней.

- Подготавливают корпоративный пакет документов: Устав (оригинал или завизированную нотариусом ксерокопию), личные сведения о руководителе и акционерах, заявление. Все это предоставляют Департаменту для легализации. На данную процедуру потребуется еще не меньше недели. О сохранности предоставленной информации можно не переживать, так как на Кипре с этим строго.

- Открывают счет в любом банке на Кипре. На это уйдет до 8-9 дней, но реквизиты выдадут уже на другой день после обращения с заявлением. Однако проводить какие-либо транзакции по этому счету нельзя, пока не произойдет его официальное открытие.

Этап регистрации фирмы проходит без прямого участия предпринимателя. Когда сотрудники департамента завершат свою работу, на руки выдаются следующие сертификаты:

К этому прилагаются набор штампов и Устав.

Данный комплект дает законное право осуществлять предпринимательскую деятельность на территории Кипра.

Как зарегистрировать офшор на Кипре?

Существует два пути открытия бизнеса на Кипре: создание новой компании или покупка готовой. Готовые пользуются таким спросом, что новые предприятия на Кипре часто открывают с целью перепродажи. Покупка готовой компании, которая ранее не осуществляла деятельность, экономит время и усилия.

Если бизнесмен хочет открыть новое юрлицо, ему придется:

- Придумать название, проверить его в реестре.

- Подготовить пакет необходимой документации.

- Оплатить регистрационные пошлины, сборы.

- Зарегистрировать новую компанию в реестре.

- При необходимости провести легализацию и нотариальное удостоверение документов.

Эти шаги в большинстве случаев за бизнесмена делают посредники. Они и готовые компании могут предложить, и номинальных директоров подыскать, и документы оформить.

Оффшорная зона: плюсы и минусы создания компаний на Кипре

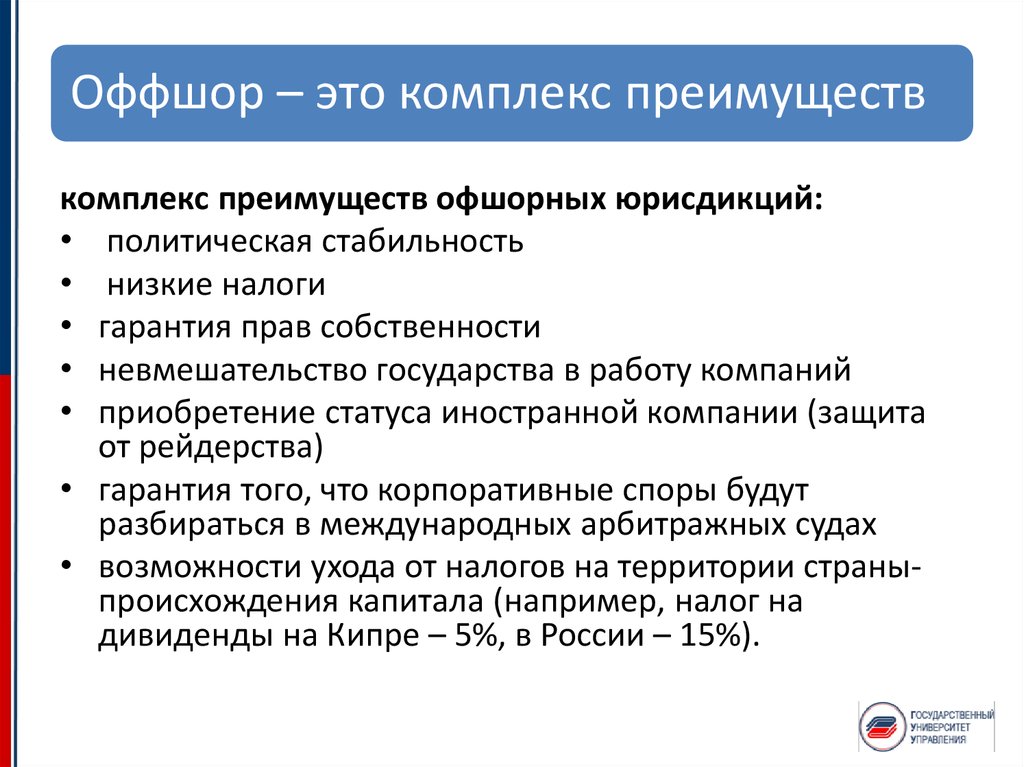

Преимущества:

- В качестве собственника такой фирмы может выступать любое физлицо либо юрлицо. Число её участников не ограничено.

- Нет установленного минимума суммы уставного капитала.

- С Украиной Кипр подписал конвенцию, исключающую двойное налогообложение. Поэтому не придётся уплачивать налоги 2 раза.

- Довольно небольшой подоходный налог — 12,5%.

- Операции, связанные с перечислением дивидендов фирмы на Кипре другим юрлицам либо физлицам, тоже не облагаются налогом.

- В этой стране имеет силу Гаагская конвенция, отменяющая требования легализировать иностранную официальную документацию. Её достаточно только перевести на местный язык с нотариальным удостоверением перевода.

Недостатки:

- Кипр и Украина не имеют договора по взаимной защите инвестиций. Данный факт отпугивает часть инвесторов. Однако в действительности всё не так уж плохо. При условии качественного юридического сопровождения какие-либо проблемы с возвращением вложенных украинским инвестором в Кипр финансов не будет.

- Фирма, зарегистрированная и работающая на Кипре, в обязательном порядке должна иметь директора, причём в качестве единственного директора не может выступать иностранец. Это требование возможно обойти, указав в документах фирмы дирекцию, которая является коллегиальным органом. При наличии, например, 3-х директоров (2-х киприотов и 1 иностранца), проблем не будет.

- Фирма должна обязательно располагать зарегистрированным офисом. Ещё одно обязательное условие — наличие секретаря, который отвечает за документооборот.

Основной финансовый центр Кипра — город Лимассол

Правда и мифы

Практикуемое понимание оффшоров не относится к Кипру, поскольку для этого в стране должны присутствовать определенные признаки:

- прибыль компании, имеющей регистрацию в зоне оффшора, не облагается налогами, если фирма ведет свою деятельность вне пределов юрисдикции, в которой зарегистрирована;

- предприятие освобождается от обязательной финансовой отчетности перед налоговыми органами;

- сведения о руководительском и акционерном составе оффшорной организации являются закрытыми.

Кипр не относится к оффшорным государствам, но может предложить иностранным предпринимателям привлекательные условия для регистрации бизнеса, деятельность которого не будет проводиться на его территории.

Являясь членом Евросоюза, Кипр обладает респектабельной юрисдикцией, которая популярна среди зарубежных бизнесменов, заинтересованных в структурировании бизнеса и осуществлении международной коммерческой деятельности. Республика после вступления в ЕС была исключена из черных списков оффшорных стран большинства государств.

Кипрские компании обязаны платить налоги на прибыль по стандартной ставке 12,5 %, на добавленную стоимость (19%) и многие другие сборы и платежи, если на Кипре имеется их офис. В некоторых случаях к компаниям могут быть применены особые налоговые льготы и исключения.

Предприятия, находящиеся на Кипре, обязаны проводить ежегодный аудит и представлять финансовую отчетность. Также предусматривается подготовка прочих налоговых и статистических отчетов по деятельности фирмы.

В 1998 году между Кипром и Россией было подписано Соглашение об избежание двойного налогообложения. Для российских бизнесменов, которые планируют пользоваться кипрскими компаниями в своих целях, этот документ стал приятным бонусом, предоставляющим много возможностей, связанных с оптимизацией налоговой нагрузки.

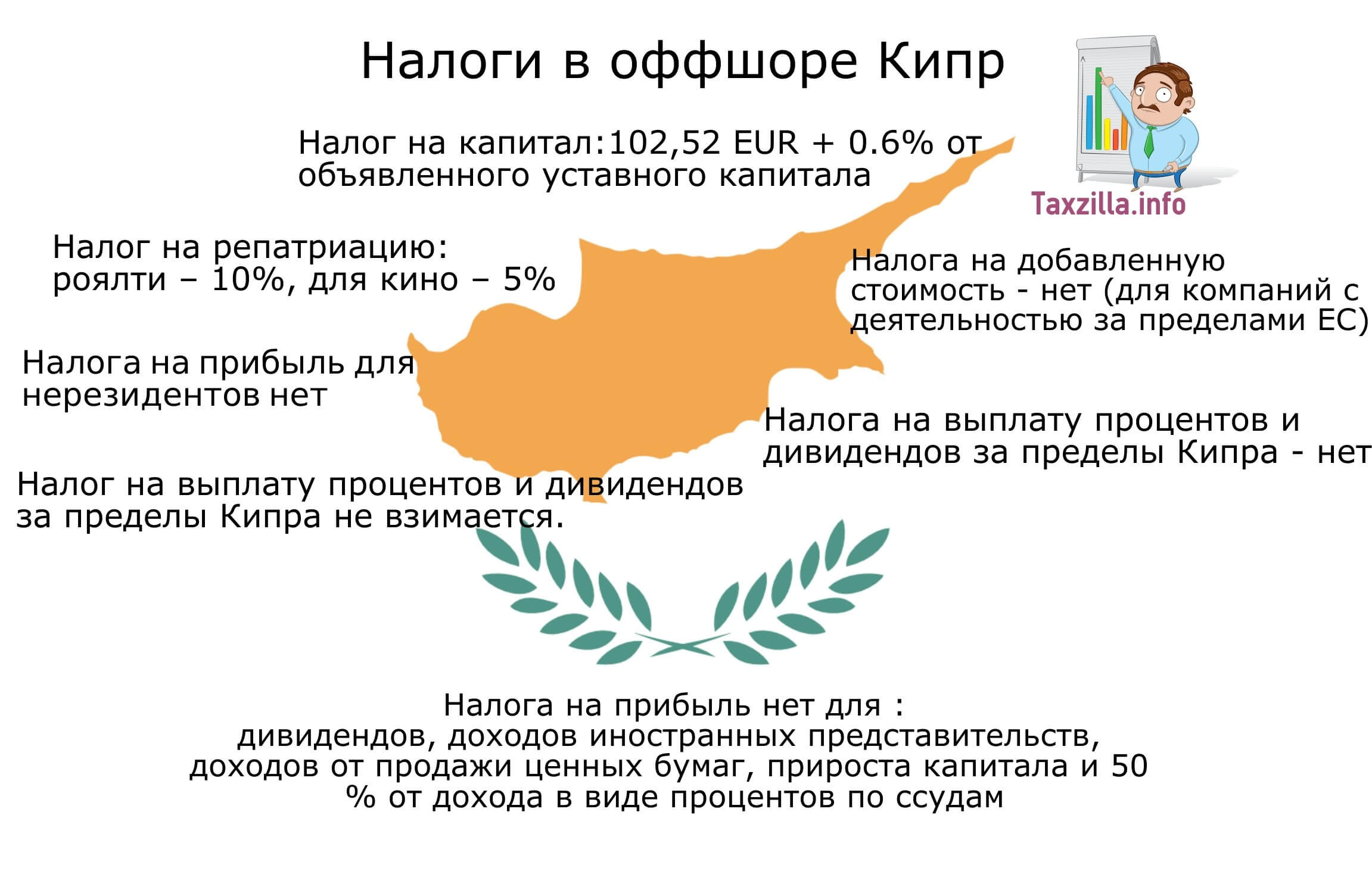

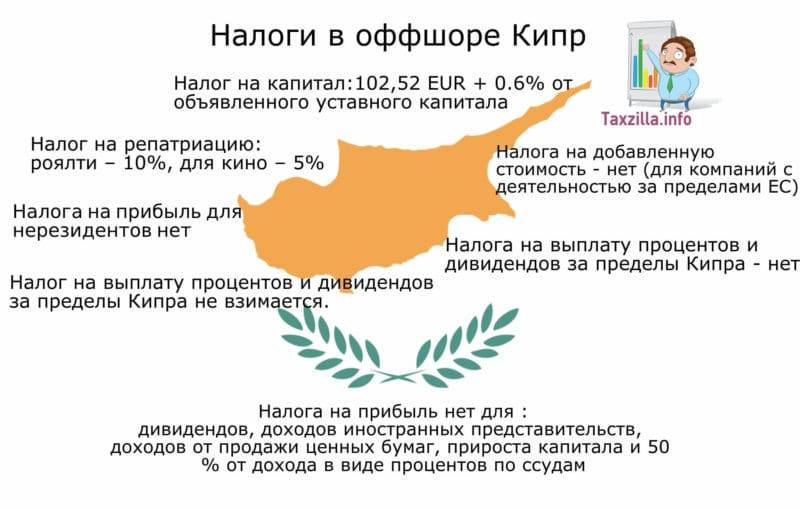

Налогообложение на Кипре

Установленный режим взимания налогов в оффшорной зоне Кипра не только продуманный, но и справедливый по отношению к оформленным компаниям. В зависимости от природы своего появления, компании получают резидентный либо нерезидентный статус.

Компания, являющаяся налоговым резидентом, производит управление компанией с территории, где располагает оффшоры Кипр. При этом достаточно, чтобы в совет директоров зарегистрированной компании входили граждане Республики Кипр.

Компании не являющиеся резидентами Кипра автоматически освобождаются от уплаты налогов на полученный доход, при условии его получения вне юрисдикции оффшорной зоны.

Из числа налогов можно выделить следующие:

- Подоходный налог. Распространяет свое действие на всех лиц, получающих доход на территории Кипра. Для юридических лиц установлен в размере 10%. Если реализуется имущество, то 20% от прироста капитала.

- Гербовый сбор. Установлен за совершение любых сделок в бизнесе начиная от регистрации и заканчивая покупкой акций. Размер сбора 2 цента.

- Сбор за выпуск акций. Установлен для компаний с ограниченной ответственностью.

- Налог для социального фонда единства. Имеет отличительную особенность и взимается с граждан, получающих заработную плату на территории оффшора на Кипре. Объем не может превышать 2% от суммы всех заработанных средств за отчетный период. Если в компании трудятся иностранные граждане, то данный налог не уплачивается.

- Налог на добавленную стоимость. Доход поступает в бюджет за проведение каждой операции по реализации услуг и товаров на территории Кипра.

Подразумевает 3 ставки налога на добавленную стоимость:

- стандартная, которая не может превышать 15%;

- пониженная, установленная на уровне 5%;

- нулевая, исключающая уплату налога.

Для получение льгот на освобождение от уплаты налогов требуется получение специального сертификата, определяющего налоговую принадлежность к резиденту либо ее отсутствие.

Преимущества региона

Кипр – это не просто остров в Средиземном море, но и целые государства со столицей Никосия. Его валюта – евро, население преимущественно разговаривает на греческом и турецком языках, хотя в деловой сфере преобладает английский. А если быть точнее, это территория государства условно поделена на две части, в одной из которых проживают греки, во второй турки. Но что касается законодательства, то правительство государства сильно по этому поводу не переживало, поэтому все законы принадлежали Британии и были впоследствии переведены.

Впрочем, вернемся к такому вопросу, чем же Кипрский оффшор так привлекает зарубежных бизнесменов:

- Кипр на протяжении длительного времени занимал лидирующие позиции в оффшорной зоне, сегодня, несмотря на то, что политика несколько изменилась, он старается удерживать положительный имидж «налоговой гавани».

- Надежность финансовой системы государство Кипр не вызывает сомнения у бизнесменов.

- Для того чтобы поддержать к себе интерес, он подписал договор более чем 40 стран и, в частности, с Россией, об отмене двойного налогообложения.

- Здесь максимально упрощенная система регистрации бизнеса.

- Информация о банковских счетах в банках Кипра строго засекречено и конфиденциальна.

Это основные преимущества, но есть и дополнительные плюсы, которые притягивают к себе внимание оффшорных предпринимателей, в частности, здесь политика устроена таким образом, что бизнес, зарегистрированный на Кипре, может осуществлять расчетные операции на территории всего Евросоюза благодаря специальному налоговому номеру. Также здесь, отсутствует налог на наследование и уплату дивидендов

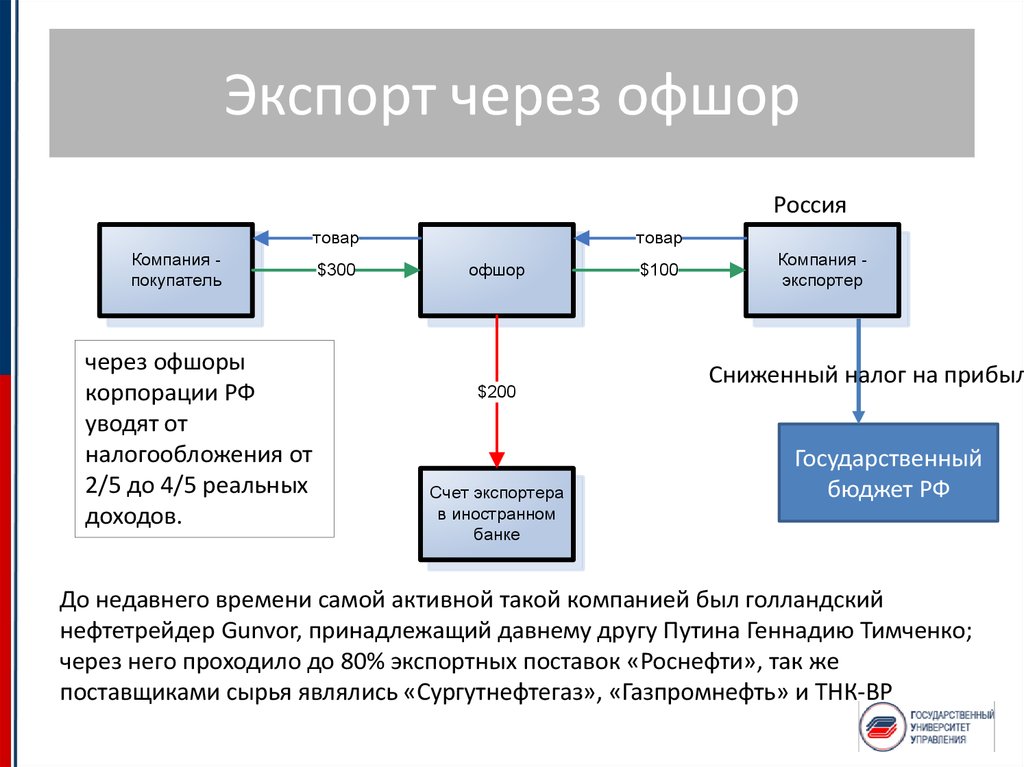

И все же, чтобы максимально точно ответить на вопрос: Кипр оффшорная зона или нет, стоит немного разобраться в теории. Точнее, нужно ответить на вопрос, что такое оффшор и почему он пользуется массовым спросом у предпринимателей из стран с развитой экономикой. На самом деле, бизнесмены в крупных развитых странах ввиду сложившейся внутренней политики несут высокую налоговую нагрузку, именно поэтому они стараются зарегистрировать свое предприятие, в том государстве, где ведется лояльная налоговая политика. Оффшорными зонами называют те участки, где соблюдаются сразу несколько условий: низкая налоговая ставка или ее отсутствие, максимальная конфиденциальность, минимальная отчетность.

То есть, иными словами, выводя бизнес в оффшоры, предприниматели могут существенно сэкономить на выплате налогов и сборов. Правда, в таких зонах есть свои условия и нюансы, по той причине, что, в основном налогами не облагаются предприятия, которые зарегистрированы в оффшорной зоне, но по факту ведут свою предпринимательскую деятельность на территории родного государства. От такой схему выигрывают абсолютно все стороны, предприниматель экономит на выплате налога, и при этом существенно ничем не рискует, а оффшорные государства получают прибыль в виде фиксированных сборов или иных выплат.

Кипрский офшор и налогообложение

Действующее налогообложение офшоров Кипра считают максимально продуманным и справедливым по отношению к владельцам компаний. С учетом характера оформления, статус компании может быть нерезидентным и резидентным. Налоговые резиденты управляют компанией непосредственно на территории страны. Для этого нужно, чтобы в совете директоров присутствовали лица, имеющие местное гражданство.

Соглашение об исключении двойного налогообложения здесь действует в полной мере и распространяется на 48 стран, включая Россию. Фирмы, которые не являются резидентами Кипра, освобождаются от налога на прибыль, если она получена вне зоны, на которую распространяется кипрский офшор.

Среди налогов, которые предстоит оплачивать здесь, выделяют следующие:

- подоходный. Взимается с лиц, имеющий доход на территории страны. Юридические лица оплачивают 10 %, а при реализации имущества взимается 20 %;

- гербовый. Взимается за любые сделки, включая регистрацию и покупку акций. Сумма равна 2 центам;

- за выпуск акций. Установлен в отношении ООО;

- для соцфонда единства. Предусмотрен для граждан, которым выдается заработная плата на территории страны. Сумма не превышает 2 % от средств, полученных в течение отчетного периода. Если на компанию работают иностранцы, налог не взимается;

- НДС. Выплачивается с каждого проданного товара либо оказанной услуги на Кипре. Существует 3 варианта ставки НДС — стандартная (до 15 %), сниженная (5 %) и нулевая.

Формы регистрации бизнеса

Идеальный вариант для офшора – IBC (International Business Company). Компания может работать только вне Кипра, минимальный уставной капитал – €1. Тогда как другие формы регистрации требуют ВНЖ и личного присутствия владельца на Кипре определенное количество дней, здесь такого требования нет. Акциями IBC могут владеть до 50 чел. Если нужна анонимность, допускаются номинальные директора, но в Центробанк обязательно должен знать, кто реально владеет предприятием.

Другие формы регистрации бизнеса

На Кипре можно открыть компанию с ограниченной ответственностью (ООО). Она бывает закрытого (частного) или открытого (публичного) типа. В первом случае уставной капитал не требуется, участники несут ответственность в пределах свое доли. Во втором случае для открытия предприятия нужен уставной капитал в размере €15 тыс.

Популярной формой регистрации компании является товарищество (партнерство). Среди преимуществ – четкое разделение обязанностей и ответственности, невысокие налоговые расходы. Оно может не проходить ежегодный аудит, если оборот не выше €70 тыс. Также товарищество не обязано раскрывать учредительные документы.

Выделяют 3 типа товариществ:

- Полное товарищество – равноправное участие в работе предприятия и равная ответственность каждого участника. При этом ответственность бывших участников не прекращается, когда они отходят от дел.

- Командитное товарищество – компанией управляет один гендиректор, который несет неограниченную ответственность по всем обязательствам. Остальные (коммандитные) партнеры не участвуют в управлении предприятием, ответственность определяется вкладом. Если командитный партнер участвует в управлении, его уровень ответственности повышается до генерального партнера.

- Командитное товарищество с ограниченной ответственностью – новая форма, принятая в 2015 г. Руководит компанией один или несколько управляющих, которые могут вместе или по отдельности нести ответственность за долги и обязательства.

Еще одна популярная форма регистрации – траст. Его учредитель передает имущество управляющему, который должен руководить ими в пользу бенефициара (третьего лица) в соответствии с трастовым договором.

Как зарегистрировать компанию на Кипре Необходимые документы.

Согласно законодательства Кипра, в штате Вашей компании должен быть хотя бы один акционер, директор и секретарь. Для начала регистрации нам необходима заполненная и отправленная нам по электронной почте анкета и следующие документы:

а) От директоров, акционеров, секретарей и всех выгодоприобретающих собственников компании, являющихся физическими лицами требуется следующая информация:

- Сканированная копия высокого качества первой страницы загран паспорта (можно прислать по электронной почте).

- Подтверждение адреса прописки акционера. Обычно, сканированные копии высокого качества первой страницы и страницы с пропиской из внутриннего паспорта. Если такой нет, то можете предоставить любой официальный документ, удостоверяющий место жительства (например, счёт за домашний телефон). Можно прислать по электронной почте. Абонентский ящик в качестве подтверждения прописки не принимается.

- Рекомендательное письмо из любого банка. Это письмо нужно в оригинале и присылается нам курьерской почтой или, если Вы в ближайшее время собираетесь приехать на Кипр, то можете привезти его с собой.

- От директоров компании также требуется информация о профессии и о том, являются ли они директорами ещё каких-либо компаний (простой ответ да или нет).

б) Когда в роли должностного лица или акционера выступает юридическое лицо, требуется предоставление следующих документов:

- Полный пакет учредительных документов компании (Устав и сертификаты).

- Сканированная копия высокого качества первой страницы загран. паспорта каждого директора, акционера, настоящего владельца (выгодоприобретающего собственника). Можно прислать по электронной почте.

- Сканированные копии высокого качества первой страницы и страницы с пропиской из внутреннего паспорта каждого директора, акционера, настоящего владельца (выгодоприобретающего собственника). Если такой нет, то можете предоставить любой официальный документ, удостоверяющий место жительства (например, счёт за домашний телефон). Можно прислать по электронной почте.

- Рекомендательное письмо из любого банка для каждого директора, акционера, настоящего владельца (выгодоприобретающего собственника). Это письмо нужно в оригинале и присылается нам по курьерской почте или Вы можете привезти его с собой.

- От директоров компании также требуют информацию о профессии и о том, являются ли они директорами ещё каких-либо компаний (простой ответ да или нет).

* Если документы не на английском языке, они должы быть переведены, заверены и апостилированы.

В чем выгода регистрации компании на Кипре

Преимущества ведения бизнеса на Кипре в следующем:

- Выгодное территориальное расположение – в непосредственной близости к Африке и Европе. Это явно упрощает торговлю.

- Кипр наделен ведущими правомочиями в налоговой сфере.

- По закону эта страна не подпадает под валютное регулирование. Поэтому на ее территории не воспрещается проведение неограниченного количества валютных операций.

- Присутствие наивысшего уровня конфиденциальности.

- Это идеальное место для создания холдингов, поскольку с прибыли не взимается налог.

- Здесь можно быстро пройти регистрацию предприятия.

- Государство числится в Евросоюзе с заниженной ставкой по корпоративному налогу (12,5%).

- На Кипре относительно стабильная экономическая ситуация, несмотря на минувший политический кризис.

- Имея свое дело на Кипре, получаешь европейский статус.

- Отсутствие двойного налогообложения, поскольку между Россией и Кипром существуют определенные договоренности.

- Чтобы открыть компанию, достаточно 1 директора и 1 акционера, которые могут быть как частными, так и юридическими лицами.

Схема налогообложения

Налоговая политика Кипра функционирует по резидентному признаку. По этой причине налоговая схема для компаний-резидентов и нерезидентов имеет значительные различия.

Налоговая нагрузка для резидентов

Компаниями-резидентами называют фирмы с кипрской регистрацией. Их деятельность успешно управляется и регламентируется на территории республики.

Причем страной управления и контроля считается государство, в котором совет директоров или другое руководство фирмы принимает решение относительно ее деятельности. Поэтому, чтобы фирма имела статус налогового резидента на Кипре, плановые собрания совета директоров или другого управленческого органа должны осуществляться на территории республики. В то же время и директора должны иметь местное резидентство.

Налог на прибыль

Корпоративный сбор на Кипре является самым низким среди стран ЕС. Стандартная ставка составляет всего 12,5%.

Под налоговую нагрузку не попадают такие виды прибыли:

- дивиденды, полученные из местных и иностранных источников. В таких ситуациях срабатывает налоговая ставка, установленная в документе, регламентирующем двойное налогообложение;

- доход, полученный путем реализации ценных бумаг;

- 50% пассивных процентных доходов;

- прибыль от работы постоянного иностранного представительства. Если оно участвует в деятельности, в результате которой инвестиционный доход возрастает более чем на 50%, налоговое освобождение аннулируется.

Сборы в пользу фонда обороны

Взносы предусмотрены от дивидендов, ренты и процентной прибыли, источник которых стал как Кипр, так и зарубежные страны. Налог взымается с кипрских резидентов и юридических лиц, находящихся под местным управлением.

Военные налог возлагается на такие виды доходов:

- процентные – 10%;

- дивиденды – 15%;

- арендная прибыль – 3-75% от платежей.

Налогообложению не подлежат:

Дивиденды, входящие от компаний-нерезидентов, если в управлении находится более 1% акций нерезидента. Для наступления такого обстоятельства следует выполнить некоторые условия:

- налог на прибыль в стране регистрации не должен быть намного ниже, чем на Кипре;

- инвестиционная деятельность фирмы не превышает 50% от общей ставки.

- процентная прибыль, источниками которой являются обычная или смежная деятельность компании;

- дивиденды, входящие от фирм-резидентов.

Налогообложение прироста капитала

Налогом облагается положительная разница между себестоимостью недвижимого имущества, установленной на 1 января 1980 года, и прибылью от его продажи. Эти сборы должны уплачивать собственники недвижимости, которая находится в пределах Кипра.

Также налогообложение предусмотрено для акционеров компании, во владении которых имеется кипрская недвижимость. Величина ставки составляет 20%.

НДС

Налог на добавленную стоимость возлагается в размере 19%. Налоговое законодательство выделяет отдельные категории товаров и услуг, с которых взымаются платежи по заниженным ставкам – 5 и 9%.

НДС на Кипре установлен в размере 19%

НДС на Кипре установлен в размере 19%

Ежегодный платеж

Ежегодный сбор, или плата за продление компании в Государственном Реестре, обязателен к уплате фирмами-резидентами раз в год. Размер платежа составляет 350 евро.

Как купить офшор на Кипре

Кипр уже давно не является оффшорной страной. Это оформлено на законодательном уровне после вступления в Евросоюз. Стабильность экономических данных, количество вкладываемых инвестиций свидетельствует об отсутствии на территории прежних правил офшора. И такой вопрос, как купить офшор на Кипре, становится неактуальным.

Сейчас страна практически полностью соответствует международным требованиям.

Для бизнесменов и сотрудников компаний созданы максимально комфортные условия для работы по высоким жизненным стандартам.

Чтобы зарегистрировать новую компанию потребуется 10 дней с момента подачи документов. К тому же для регистрации новой компании или покупки существующего бизнеса личное присутствие необязательно.

Чтобы зарегистрировать купленную компанию на другого собственника необходимо пройти ряд процедур:

Для начала найти подходящего адвоката, поскольку все процедуры проводит именно человек с юридическим образованием. Услуги адвоката обходятся не дешево от 1500 евро.

Следующий шаг – выбор готового наименования из предложенного списка или же проверка собственного варианта в Регистре в течение 1 недели, за вознаграждение можно и этот срок сократить. Вообще, жители Кипра народ неспешный, поэтому все действия для ускорения следует держать под контролем.

В стоимость регистрации дополнительно включаются цена выдачи юридического адреса, секретариата, фиктивных директоров, акционеров, апостиль документов и многое другое. Здесь необходимо держать ухо востро

Умение торговаться и интересоваться льготами и скидками сослужит хорошую службу.

Копии всех документов на фирму предоставляются в офис адвоката.

Теперь, когда получена вся документация, составляющая устав и 4 подтверждения регистрации, необходимо отправиться в банк для выбора счета.

Можно уделить особое внимание банкам Лайки и Хелленик. В банке счет открывается только в присутствии поручителя, коим может выступить адвокат, естественно, за отдельную плату.

На территории Кипра полноценно функционирует европейская Информативная база для предприятий. Его основополагающей задачей является оповещение малых и средних предприятий о существующих интересных предложениях.

Частной финансово независимой организационной структурой Кипра является Торгово-промышленная палата. Государственные власти не обладают полномочиями влиять на события, происходящие внутри организации. Структура призвана защищать, реабилитировать направленности деловых кругов и бизнесменов Кипра.

Купить готовый бизнес в стране можно посредством множества торговых площадок.

Иностранные граждане осуществляют коммерческую деятельность как под личным именем, так и под псевдонимом фирмы, получившим официальную регистрацию на основании положений закона «О товариществах и фирменных наименованиях». Иностранных граждан из стран, не входящих в состав Евросоюза, обязывают приобрести заблаговременное разрешение на основе «Положений об иностранцах и иммиграции». Отчетность компании, годовой оборот которой превышает 70 000 евро, подвергается аудиторской проверке.

Заключение

Действительно, до определенного момента пока Кипр не вошел в состав Евросоюза он считался оффшорной зоной и до сегодняшнего дня некоторые считают его именно таким. Кстати, зарегистрировать предприятие на территории Кипра российским предпринимателям не запрещено, но при этом они должны знать, что таким образом они не смогут укрыться от уплаты налогов, а, значит, целесообразность использования государства в качестве оффшорной зоны полностью исключена.

Кипрский оффшор действительно имел место быть, особенно с середины до конца прошлого века и, как уже говорилось ранее, был исключен из списка благодаря тому, что власти вынуждены были изменить действующее законодательство, чтобы соответствовать политики Евросоюза. То есть, в те времена действовала несколько иная система налогообложения для местных и международных предприятий, тогда разница в налоговых ставках была следующая: для международных предприятий ставка 4,25%, а для местных от 10 и более, сегодня они ничем не отличаются.

Таким образом, Кипр никоим образом не является оффшорной зоной, хотя раньше и числится в списке таковых. К тому же, благодаря местному законодательству здесь ведется тщательный контроль, предусмотрена отчетность и раскрытие информации, а высокая налоговая ставка не привлекает внимания со стороны иностранных компаний. Что касается России, то ее контролирующие органы могут беспрепятственно получить любую информацию по запросу.