Налогообложение ИП-иностранца

В России иностранец, ведя предпринимательскую деятельность, может применять все доступные режимы налогообложения. Наиболее популярные приведены в таблице.

| УСН | ПСН | ОСНО |

|---|---|---|

Подходит малому и среднему бизнесу.

Объекты налогообложения:

Бухучёт вести не нужно. Налоговую декларацию следует подавать раз в год | Подходит малому бизнесу.

Для применения нужно купить патент. Стоимость патента и есть налог. Отчитываться по доходам и сдавать декларацию не нужно. Рассчитать стоимость патента можно на сайте ФНС. Патент выдаётся на срок от одного до 12 месяцев. ПСН можно совмещать с ОСНО, УСН и ЕСХН | Подходит предпринимателям, чья аудитория покупателей — в основном ИП и организации, которые являются плательщиками НДС. Ограничений нет. Поэтому может применяться любым бизнесом в рамках законодательства.

Также могут взиматься и другие налоги. Например, транспортный, если у ИП есть автомобиль. ОСНО отличается наибольшим объёмом налогообложения относительно других систем и сложностью ведения учёта |

Остальные доступные системы налогообложения:

- ЕСХН. Подходит для сельскохозяйственной деятельности. Можно применять, если доля выручки от сельхозпродукции составляет минимум 70%. Налоговая ставка — 6% от суммы чистой выручки (разницы между доходами и расходами).

- НПД. Подходит для одиночной работы с выручкой до 2,4 млн рублей в год. У НПД строго ограниченный перечень деятельности, но нет отчётности, кассовых аппаратов и нет обязанности платить страховые взносы.

- АУСН. Этот спецрежим появился в 2022 году и тестируется в четырёх регионах РФ. Предусматривает строгие ограничения (например, не более пяти работников и годовой доход не больше 60 млн рублей). Платить налог можно с «доходов» (8%) или с «доходов — расходов» (20%).

Отметим, что из иностранцев применять НПД могут только граждане стран, входящих в Евразийский экономический союз: Республики Беларусь, Армении, Казахстана и Киргизии.

После регистрации ИП налоговая служба автоматически присваивает ОСНО, если не получит уведомление о переходе на спецрежим. Если уведомление было подано вместе с документами для открытия ИП, то спецрежим будет действовать сразу же для предпринимателя.

Например, при открытии ИП иностранцем можно к основному документу приложить уведомление о переходе на УСН по форме 26.2-1. Тогда с первого дня существования ИП будет применяться упрощённая система налогообложения.

Кроме того, подать заявление о переходе на УСН можно в течение 30 дней после регистрации ИП. Затем переход на «упрощёнку» будет доступен только с начала следующего календарного года.

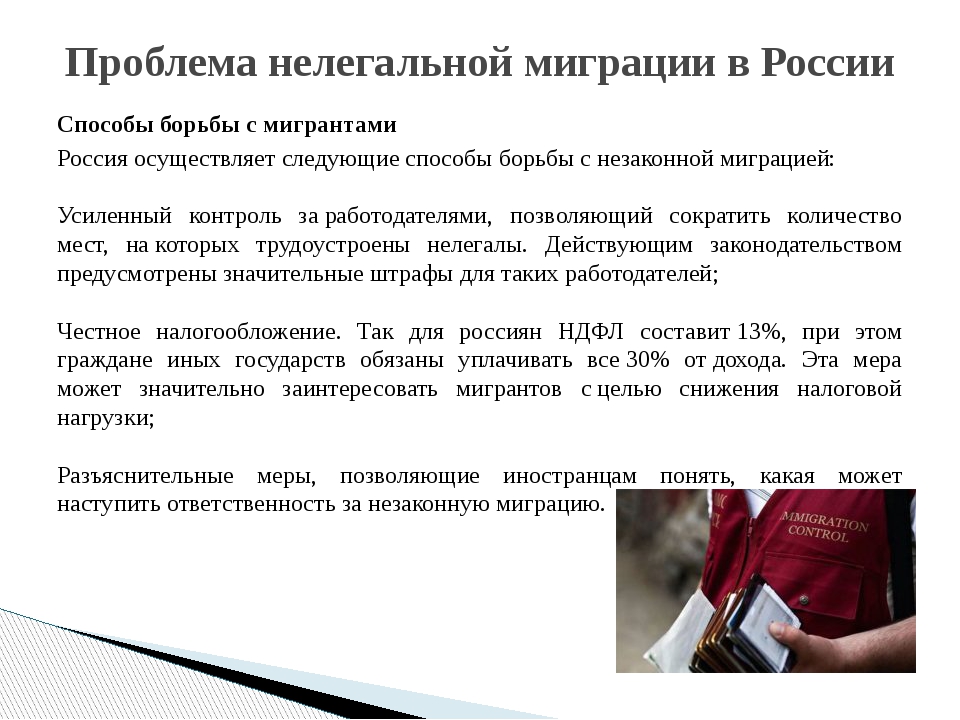

Разница в налогообложении между ИП с гражданством РФ, который проживает в России, и ИП-иностранца заключается только в размере ставки налога на доходы физического лица (НДФЛ), который уплачивается при применении ОСНО.

Требования к немецкой визе

Для оформления немецкой визы вам потребуется пакет документов, подтверждающий ваши намерения и планы во время нахождения на территории страны. К основным документам, которые необходимо подать, относятся:

1. Приглашение со стороны юридического германского лица. Это основной документ для открытия деловой визы. Если по каким-то причинам он будет не устраивать визового офицера, большая вероятность того, что вам откажут в визе. Требования к приглашению:

- текст на фирменном бланке на немецком или английском языке;

- даты пребывания.

2. Заграничный паспорт с пустыми страницами, срок действия которого не заканчивается по возвращении назад.

3. Копия внутреннего паспорта.

4. Заполненные бланки на подачу визы.

5. Две цветные фотографии, где лицо должно занимать 70-80% полотна.

6. Справка о том, что вы не были судимы.

7. Оформленная медицинская страховка на весь период пребывания в стране.

8. Оплата визового сбора (цену лучше всего уточнять на момент подачи документов).

9. Копии сертификатов и дипломов, подтверждающих вашу специализацию.

10. Документ о наличии денежных средств, владений, финансовых гарантий.

Все документы нужно подавать лично в консульство. Срок рассмотрения заявления о желании получить визу может составлять от 6 до 12 недель. Виза выдаётся на 1-2 года с возможностью продления срока. После переезда в Германию обязательно посетите бюро регистрации и иммиграционную службу в течение первых 7 дней.

Поддержка предпринимателей в ФРГ

Местные власти поощряют развитие предпринимательской деятельности со стороны резидентов и предлагают разнообразные преференции иностранным гражданам. Приток зарубежных инвестиций – один из важнейших элементов системы развития государства, поэтому вы вправе рассчитывать на меры поддержки, характер которых зависит от вида деятельности, формы собственности и других индивидуальных черт вашего бизнеса.

Немецкая федеральная администрация выработала специальную государственную программу по привлечению частных капиталов в малый бизнес на взаимовыгодных условиях для всех участников. Подобная позиция правительства помогает развиваться не только резидентным деловым предприятиям, но и привлекает зарубежных инвесторов. Получить поддержку от власти можно путем соблюдения всех местных законов, своевременной уплаты обязательных государственных взносов, а также создания новых рабочих мест.

Программы поддержки бизнесменов

- Региональные программы представлены финансовыми услугами кредитования на 10-15 лет для компаний, производящих товары и услуги местного значения. В первые три года действия программы оплата кредита по процентам не производится, начиная с четвертого года взымается ставка в 2% ,пятый – 3%, далее – по пять %.

- Поддержка исследований и разработок осуществляется за счет ссуд из бюджетных средств на новые технологии. Для новых компаний, чей научный потенциал оценили венчурные фонды и Немецкий компенсационный банк, будут предоставлены заемные средства на срок до 10 лет с необходимостью выкупа доли компании у инвесторов.

- Программы, направленные на улучшение окружающей среды предоставляют гарантии по инвестициям для фирм, которые реализуют мероприятия по очистке сточных вод, воздуха, утилизируют отходы.

- Льготное кредитование малых компаний из Микрокредитного фонда осуществляется на срок до трех лет без залога под поручительство с годовой % ставкой 7,5. Финансирование реализуется в три этапа: выдача 10, 15 а затем 20 тысяч евро с возможностью досрочного погашения без штрафов и пени.

Бизнес-акселераторы

- Startup Bootcamp Berlin – один из самых известных в Европе. При трехмесячной подготовке дает доступ стартапам к международной базе инвесторов. Основная специализация – транспорт и энергетика.

- hub:raum – бизнес-инкубатор, дающий начинающим предпринимателям пространство для ведения рабочих процессов. По программе сопровождения менторов оказывается содействие в поиске партнеров для ведения бизнеса.

- High Tech Gründerfonds – инвестиционный фонд для фирм на ранней стадии развития.

Гуманитарная иммиграция в Германию

Германия предоставляет убежище беженцам, но на определённых условиях. Во-первых, надо прибыть в страну легально и напрямую с родины, а не через третьи страны. Во-вторых – представить убедительные доказательства того, что в родной стране вас или ваших ближайших родственников действительно притесняли.

Речь идёт о преследованиях на основании расы, национальности, религии, политических взглядов, принадлежности к меньшинствам и так далее. Также убежище могут получить те, кто бежал от войны, массового голода и других катастроф. Если беженец въезжает в страну нелегально, у него всё же есть шансы получить убежище, однако подход будет намного строже.

Документы

- Несмотря на то, что беженцы могли покинуть родину в спешке, у них должны быть документы, удостоверяющие личность (паспорт, права и т.д.).

- Доказательства притеснения на родине. В их числе могут быть медицинские справки – в случае применения физического насилия, полученные письма с угрозами и даже сообщения из новостей.

Тонкости налогообложения

Германия славится высокими налоговыми взносами, как для юридических, так и для физических лиц. Базовая ставка – 15%. Дополнительно добавляются:

- Налог не предпринимательство – 3,5%, который умножается на локальный коэффициент, отличающийся в разных регионах. Таким образом, суммарный налоговый налог составит 17,5% в Мюнхене, 16,1% в Франкфурте-на-Майне.

- Налог на добавленную стоимость – 19%.

- Компенсация за «солидарность» – 5,5%.

Существует ещё множество различных налогов. Например, корпоративный налог – 15%, который выплачивают все бизнес-компании за исключением частных предпринимателей и партнёрских товариществ. Так же существует налог на прирост капитала – от 25%. Взимается с предприятий, который имеют выгодные депозиты и прибыль по ценным бумагам.

Базовая ставка налоговая ставка – 15%

Иностранные компании, открывающие филиал или дочернюю компанию в Германии

Иностранные компании, желающие иметь представительство в Германии, могут открыть филиал (Zweigniederlassung) или дочернюю компанию (Töchtergesellschaft). Ключевое различие между данными понятиями заключается в том, что дочерняя компания является юридически независимой организацией, несмотря на то что находится под определённым контролем компании-владельца.

Филиалы иностранных компаний в Германии, как правило, можно открыть достаточно просто. Поскольку филиалы юридически зависят от материнской компании, им не нужно проходить полный процесс регистрации: они могут использовать существующий устав, им нужно только войти в торговый реестр. Филиал ведет отдельные счета и платит налог со своих доходов в Германии. Материнские компании должны назначить представителя, который затем будет иметь право подписи и заботиться об управлении бизнесом.

Особенности бизнеса в Германии

Учредители получают право на бизнес-визу, которая оформляется на срок от 1 до 12 месяцев. Если открыть фирму в Германии и стать ее директором, иностранец вправе получить ВНЖ для себя и членов семьи. В дальнейшем бизнесмен может претендовать на полноценное гражданство.

Тарифы бухгалтерского обслуживания в ФРГ закреплены законодательством. Коэффициент зависит от годового оборота. При регистрации компании рекомендуется обращаться в специализированные юридические агентства. Это позволит избежать типичных ошибок, которые совершают иностранцы из-за незнания нюансов немецкого законодательства. Предпринимательство в ФРГ обладает несколькими особенностями:

- около 60% ВВП страны дает малый бизнес;

- оборот малых предприятий ограничен 1 млрд евро в год;

- многие открывают семейный бизнес, управление которым осуществляется только родственниками (или жителями одной деревни, городского квартала).

Малый бизнес

Около 80% компаний в Германии относятся к данной категории. На них задействовано до 70% трудоспособных граждан. Малый бизнес в Германии дает 40% налоговых отчислений и 60% ВВП. Предприятия обеспечивают до 20% экспорта. В данный вид бизнеса вкладывается больше половины государственных, частных и иностранных инвестиций.

Именно с помощью поощрительных и поддерживающих малый бизнес мер немцы смогли выйти из кризиса после Второй мировой, а в нынешнее время активно развивать экономику. Путем предоставления налоговых льгот, дешевого кредита и иных преференций открыть свое дело в ФРГ стало настолько просто, что практически в каждой семье в Германии имеют свое дело. Малые предприятия в сфере услуг также активно развиваются мигрантами.

Freiberufler

Под этим термином подразумеваются лица свободных профессий, занимающиеся наукой, творчеством, предлагающие какие-либо уникальные услуги и работающие на себя. Лица данной категории не занимаются производством и продажей. Основная характеристика Freiberufler – это именно оказание услуг. При регистрации в качестве представителя свободной профессии требуется:

- подтверждение квалификации (придется не только представить дипломы, но и сдать соответствующий экзамен);

- личное предоставление услуг, а не применение наемного труда (разрешается лишь нанять несколько помощников, выполняющих вспомогательные функции);

- полное самообеспечение инструментами и расходными материалами;

- высокое качество оказываемых услуг.

Лица свободных профессий должны в обязательном порядке регистрироваться в налоговых органах по месту жительства. Данная форма занятости выгодна для уникального профессионала, кому не представляет труда создать себе клиентскую базу и кто выделяется качеством сервиса на фоне рядовых специалистов в той же области.

Открыть бизнес в Германии в 2020 году — дальнейшее оформление ВНЖ

Обычно о виде на жительство в Германии задумываются не после открытия немецкой фирмы, а ещё до неё. Бизнесмены просто выбирают, как путь получения ПМЖ, регистрацию немецкой компании. Поэтому в самом начале перед получением национальной визы категории D чиновникам в немецком консульстве или посольстве предоставляют бизнес план для оценки. Он должен соответствовать экономической эффективности и целесообразности открытия нового бизнеса в конкретном регионе ФРГ.

Если по бизнес-плану доход на одного учредителя будет составлять от 4500 евро в месяц, тогда заявителю и членам его семьи одобрят ВНЖ. Срок действия ID карты ВНЖ в таком случае составит один или два года с правом продления, если доходность не упадёт. Через 3 года с момента начала пребывания в стране иностранный бизнесмен может получить ПМЖ в Германии.

Чтобы узнать подробнее о том, как можно с нашей помощью открыть бизнес в Германии под ключ, перейдите в следующую статью.

Если вас заинтересовали наши услуги, напишите нам письмо на электронный почтовый адрес info@offshore-pro.info. Наши менеджеры проконсультируют вас.

Частное предпринимательство в Германии: как определиться со статусом

Всего в ФРГ существует два вида частных предпринимателей, которые работают сами по себе. Это свободные работники (Freiberufler) и Gewerbetreibende. К какому типу относитесь именно вы, решать будет налоговая служба. Ведь иногда даже при наличии всех критериев, позволяющих стать свободным работником, налоговая служба не одобряет это решение, и приходится регистрировать Гевербе (частное предприятие).

Кто может стать свободным работником?

В ФРГ есть ряд профессий, специалисты которых могут вести свои дела совершенно самостоятельно, без трудовых договоров, и не оформляя частное предпринимательство. Для того, чтобы начать подобную деятельность, нужно иметь диплом о высшем образовании, обязательно признанный в ФРГ. Желательно, иметь хороший опыт в данной сфере деятельности. Не помешает несколько дополнительных сертификатов, подтверждающих вашу квалификацию.

Важным нюансом для всех свободных работников является то, что они не имеют права что-либо продавать, они могут лишь оказывать определенные услуги. Например, обучать, консультировать, лечить. Очень интересно можно рассмотреть эту ситуацию на примере программистов. Если программист пишет программы для заказчиков, то он не может быть свободным работником, а если он учит кого-то основ программирования, но при этом не продает сам продукт, тогда может пользоваться статусом Freiberufler.

Конечно, быть именно свободным работником гораздо выгоднее, ведь такие лица избавлены от налоговой нагрузки, то есть они платят некий налог, но общая сумма сборов в разы ниже, по сравнению с частными предпринимателями.

Государство очень контролирует этот вопрос, поэтому «замаскироваться» под свободного работника, если это не так, очень сложно. После проверки деклараций, налоговая служба, окончательно решает, под каким статусом вы можете работать.

Что касается перечня профессий, представители которых могут стать свободными работниками, то их список действительно большой. Значительную долю составляют именно медицинские работники. Например: психологи, терапевты, стоматологи, ветеринары, массажисты, и тому подобное. Следующими идут представители юридической области, а это адвокаты, нотариусы, юристы. Широкий перечень профессий охватывает творческая сфера деятельности. Сюда можно добавить дизайнеров, фотографов, художников. Педагоги, экономисты, инженеры, которые готовы обучать или консультировать, также имеют возможность получить статус свободных работников.

Подобные специалисты могут платить только подоходный налог, и у них нет необходимости открывать частное предпринимательство.

Правда, дополнительно придется зарегистрироваться в определенной Палате, которая будет контролировать вашу деятельность. Каждый специалист должен зарегистрироваться в профильной Палате. Например, адвокат — в Адвокатской палате, врач — в Медицинской и так далее.

Если же, вы можете и желаете продавать определенные товары либо налоговая не одобряет вашего желания стать именно Freiberufler, то придется регистрироваться, как Gewerbetreibende. В этом случае надо пройти определенную процедуру регистрации, а в дальнейшем платить налоги.

Стать частным предпринимателем можно параллельно, работая на другой работе. То есть, несмотря на основную занятость. Но для этого нужно, чтобы работодатель был не против вашей дополнительной занятости и выдал об этом соответствующую справку, которая впоследствии пригодится в регистрации ЧП.

Для того чтобы понять, кто вы, свободный работник, или частный предприниматель, обратитесь за консультацией к налоговому консультанту, что сможет проанализировать вашу занятость, примерный доход, и сделать максимально верный вердикт.

Личный счет

Бесплатный подбор

личного банковского счета за границей для

лиц с депозитом €5000+ от банковского

эксперта с опытом 7+ лет.

личного банковского счета за границей для

лиц с депозитом €5000+ от банковского

эксперта с опытом 7+ лет.

Формы собственности

Без капитала бизнес в Германии открыть нельзя

Чаще всего в стране открываются акционерные общества и предприятия с ограниченной ответственностью. Обе формы представляют собой юридическое лицо, ответственность в котором ограничивается деловыми активами.

Существуют определенные требования, предъявляемые к таким организациям:

- минимальное количество участников — 5 человек;

- минимальная сумма капитала — 50000 евро.

Выделим еще одну форму компаний — GmbH. Подобная система проста и удобна.

В договоре (главном документе при такой форме) необходимо указать направление деятельности, размер капитала, расположение (документ заверяется у нотариуса). За регистрацию любой формы предприятия взимается государственная пошлина — 1800 евро.

Среди иных форм, которые можно открыть в Германии, выделим:

- коммандитные товарищества;

- корпоративные партнерства;

- сообщества с неограниченной ответственностью.

Часто задаваемые вопросы

Как проще всего начать бизнес на территории Германии? Отличным вариантом будет поиск партнера (компании) на территории Германии, открытие совместного бизнеса на немецкой территории (можно рассчитывать на поддержку государства).

Открытие ООО иностранным гражданином в России: порядок действий

Вопросы учреждения ООО регулируются положениями Федерального закона «О государственной регистрации юридических лиц и индивидуальных предпринимателей». Иностранным гражданам, планирующим открыть ООО в России, не нужно иметь разрешение на работу, вид на жительство, а также иные разрешающие документы. Кроме того, иностранцам-собственникам компаний не обязательно проживать в России.

Прежде чем приступать к оформлению документов для регистрации ООО, иностранному гражданину необходимо:

А. Определиться с адресом (местом нахождения) создаваемой компании

Это может быть сделано как путем самостоятельного заключения договора аренды нежилого помещения, так и посредством обращения в специализированную фирму, предоставляющую юридические адреса для осуществления почтовой связи с компанией.

Б. Подобрать кандидатуру на должность руководителя создаваемого ООО

Руководитель компании, в отличии от учредителя, является наёмным сотрудником: на него распространяются нормы российского трудового права.

Важно учитывать, что иностранный гражданин может быть назначен на должность руководителя ООО точно так же, как и на любую иную должность, вне зависимости от того, является ли он учредителем этого ООО. В случае, если иностранец хочет самостоятельно стать генеральным директором ООО, ему необходимо иметь разрешение на работу или патент. При этом, согласно законодательству РФ, для следующих категорий иностранцев отсутствует необходимость получения патента или разрешения на работу в РФ при трудоустройстве в российской компании:

При этом, согласно законодательству РФ, для следующих категорий иностранцев отсутствует необходимость получения патента или разрешения на работу в РФ при трудоустройстве в российской компании:

- для иностранцев, имеющих вид на жительство в России или разрешение на временное пребывание на территории РФ;

- для иностранцев, являющихся гражданами стран ЕАЭС (Республика Беларусь, Киргизия, Армения, Казахстан).

В. Выбрать применимую систему налогообложения

В России существует два режима налогообложения компаний – общий режим и специальный.

Организация, использующая общий режим налогообложения, обязана:

1) Вести бухгалтерский учет;

2) Представлять в инспекцию бухгалтерскую и налоговую отчетность;

3) Уплачивать основные налоги – на добавленную стоимость (НДС) и на прибыль.

Специальные налоговые режимы предназначены для того, чтобы максимально облегчить жизнь малому предпринимательству. А упрощенная система налогообложения (УСН) – самый распространенный из спецрежимов, поскольку он заменяет налог на прибыль, налог на имущество организаций, а также налог на добавленную стоимость (НДС).

Для применения УСН создаваемое ООО следует соответствовать следующим критериям:

1) Доля участия других организаций (в том числе иностранных) – не более 25%;

2) Уровень дохода должен быть не больше 150 млн. руб. (2,14 mln EUR) за год;

3) Средняя численность сотрудников – не более 100 человек;

4) Остаточная стоимость основных средств – не более 150 млн. руб. (2,14 mln EUR).

Следующим шагом в создании ООО является заполнение формы заявления № Р11001. Эта форма должна содержать сведения о наименовании создаваемой компании, ее адресе, паспортных данных учредителя, руководителя, а также предполагаемых видах деятельности.

При этом указание адреса проживания иностранного учредителя в РФ не обязательно. Достаточно будет вписать в соответствующую графу его адрес за рубежом.

Таким образом, базовый пакет документов для открытия ООО иностранцем следующий:

- копия паспорта иностранного гражданина;

- перевод паспорта на русский язык, заверенный нотариусом;

- заполненное заявление по форме N Р11001;

- устав ООО;

- решение о создании компании;

- гарантийное письмо с адресом места нахождения компании;

- квитанция об уплате государственной пошлины;

- уведомление о переходе на упрощенную систему налогообложения (при необходимости).

Срок регистрации компании составит – 3 рабочих дня после подачи документов в уполномоченный регистрирующий орган.

Иммиграция для финансово независимых лиц

Состоятельные иностранцы могут переехать в Германию, не открывая свой бизнес, не покупая жильё и даже не сдавая экзамен на знание немецкого. Дом или квартиру достаточно арендовать, а самое главное – показать достаточный уровень доходов. Формально в законе сумма не прописана, но, по опыту юристов, капитал в различных активах (акции компаний, ценные бумаги, недвижимость и т.д.) должен составлять не менее €1 млн, а ежемесячный пассивный доход – от €5 тыс.

Подразумевается, что переезжающий по этой программе в стране будет «отдыхать». Однако, если у него или его родственников возникнет желание работать по найму или открыть собственный бизнес, это можно будет сделать, если получить специальное разрешение.

Документы

- Подтверждение наличия капитала (в том числе в собственности родственников).

- Свидетельство о владении или аренде недвижимости.

- Справка со счёта в местном банке, на котором находится достаточная сумма.