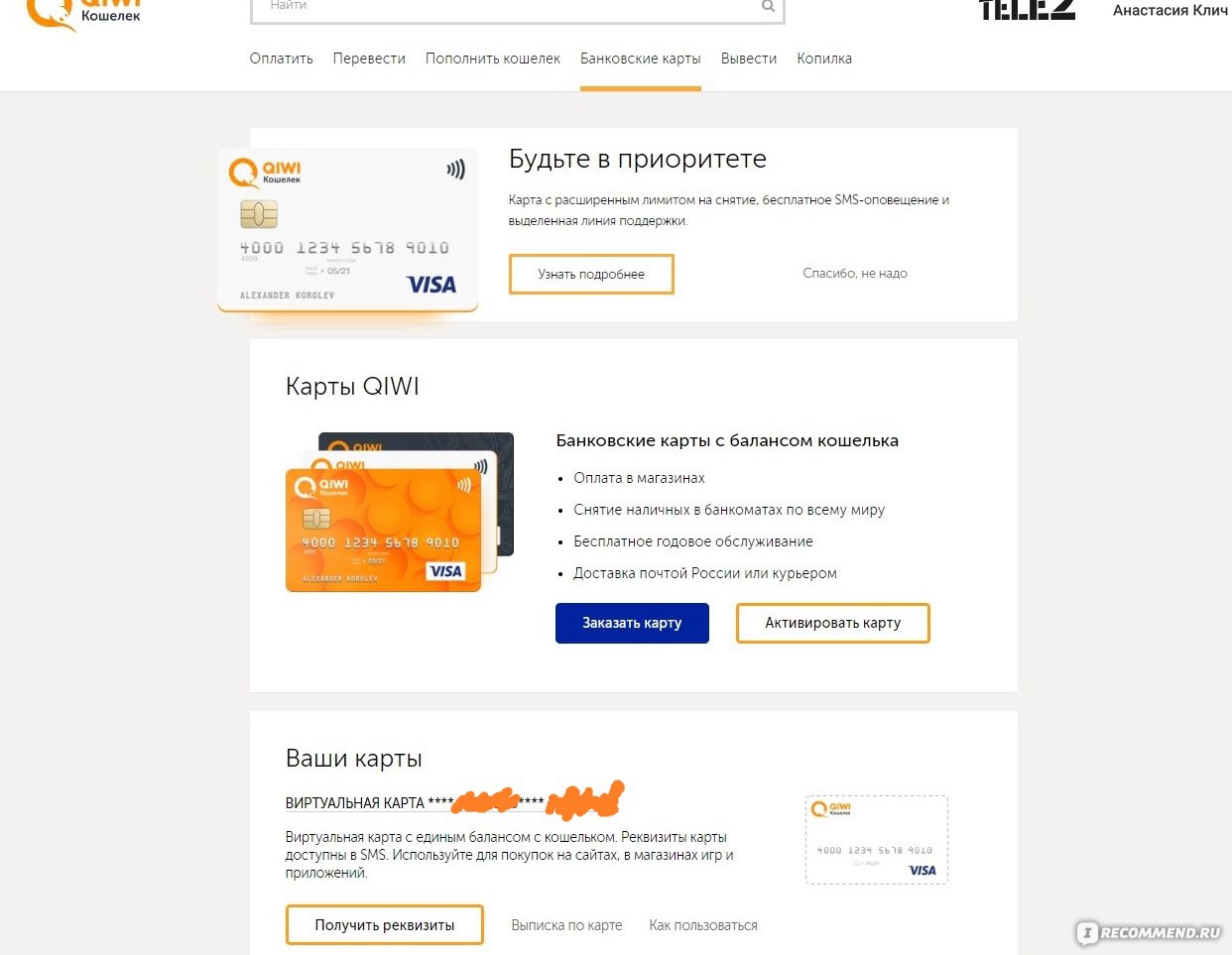

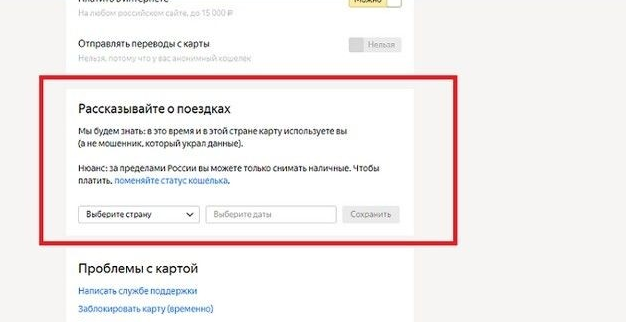

Как уведомить платежную систему YoоMoney своей поездке

Уведомление сервиса о вашем перемещении за территорию Российской Федерации – процедура обязательная. Иначе вы можете оказаться с заблокированным пластиком, ведь если сегодня покупка совершена в Москве, а завтра в Будапеште, то это расценят, как мошеннические действия.

Служба безопасности в целях предотвратить попытку списания средств в другой стране, может установить блокировку. Не хотите попасть в такую ситуацию – заранее уведомьте о поездке сервис:

- Авторизуйтесь в личном кабинете YooMoney.

- Откройте раздел «Карты».

- Нажмите на карту, которую будете использовать в поездке.

- Найдите пункт «Сообщите, что едете за границу».

- Отправьте уведомление сервису, указав сроки поездки.

Как устроен расчёт картой за границей

Допустим, вы приехали в солнечную Испанию, зашли в магазин и хотите купить продуктов на 100 Euro. У вас с собой карточка “Мастеркард” в евро, то есть, валюта счёта — европейская. В системе ваша оплата будет выглядеть следующим образом:

- когда вы проводите через терминал карточку, он запрашивает у испанского банка разрешение снять 100 евро;

- испанский банк перенаправляет сигнал платежной системе MasterCard о списании 100 евро;

- MasterCard даёт отклик банку, выпустившему карту, с запросом о наличии 100 евро на счету;

- банк отвечает, что 100 евро есть, происходит списание средств;

- платёжная система передает сообщение в испанский банк — деньги есть;

- испанский банк сигнализирует в терминал,

- в итоге 100 евро списались, проходит оплата, печатается чек на кассе, ваш товар у вас за ваши сто евро.

В данной цепочке операций не было дополнительной конвертации валют. Счёт открыт в евро и расчёты в евро, местная валюта в евро, поэтому это очень удобный и простой случай. Клиент за границей может рассчитаться без комиссии. Таким образом, имея валютную карту и отправляясь в поездку, вы можете оплатить покупки ровно по чеку. Таким же образом можно оформить долларовую карту, если вы отправляетесь путешествовать в США.

Как менялись условия обмена валюты в 2022–2023 годах

После введения западных санкций в начале 2022 года поступление валюты в Россию существенно сократилось. Из-за высокой геополитической напряженности, ухода западных компаний из РФ и блокировки золотовалютных резервов ЦБ курс рубля резко менялся, то теряя 60% стоимости, то показывая рост на 50%. На этом фоне в марте возник ажиотажный спрос на иностранную валюту, в особенности на американский доллар.

В марте 2022 года для стабилизации валютного рынка Банк России установил временный запрет на продажу наличной валюты физическим лицам, а также ввел ограничения на ее выдачу с валютных вкладов и счетов. Также в марте по предписанию ЦБ на бирже при покупке долларов, евро и фунтов стерлингов была введена комиссия в размере 30%, которая вскоре снизилась до 12%.

Но по мере нормализации ситуации стали ослабевать и ограничения. Так, уже в апреле регулятор снял запрет на продажу наличной валюты и отменил комиссию на покупку валюты через биржу.

При этом ЦБ продлил до 9 марта 2023 года ограничение, по которому действует лимит в 10 тыс. долларов США или на такую же сумму в евро на снятие наличной иностранной валюты с валютного счета или вклада. Изначально планировалось, что мера сохранится до начала сентября 2022 года.

По мнению инвестиционного стратега «Алор Брокер» Павла Веревкина, предпосылок для отмены лимитов нет. Более того, учитывая сложившееся разделение валют на «дружественные» и «недружественные», ограничения на переводы в долларах и евро не просто сохранятся, а будут усиливаться, полагает он.

Тем более, что возрастет роль азиатских валют, в первую очередь китайского юаня. «Страны Азии уже не готовы упустить шанс полностью вести расчеты в национальных валютах», — рассуждает аналитик.

Что делать при потере карты Сбербанка за границей

При использовании карты за границей существует риск потерять пластиковую карточку. В случае потери пластика нужно совершить процедуру блокировки. Для этого необходимо сообщить информацию об утере банку, позвонив в службу поддержки клиентов.

Помимо звонка в контактный центр владелец карточки может обратиться в дочернее отделение СБ, если оно находится в нужном городе. В отделении потребуется написать заявление на блокировку счёта.

Существует третий способ оформить блокировку карты – воспользоваться мобильным приложением «Сбербанк Онлайн» и совершить операцию самостоятельно.

С карточки, которая была потеряна, можно снять все денежные средства. Процедура выполняется в банковских отделениях Сбербанка. Для получения денег потребуется составить заявление, в котором нужно указать личную информацию и номер потерянной карты. Отправленное заявление будет рассмотрено и владелец утерянного пластика получит все денежные средства. Помимо быстрого снятия денег в дочерних банках можно в срочном порядке оформить новый пластик, а с помощью «Сбербанка Онлайн» — пополнить счёт новой карточки.

Важно! Если карты была «захвачена» банкоматом, то нужно обратиться в то финансовое учреждение, которое занимается обслуживанием аппарата.

Перевод из Европы в Россию через системы денежных переводов

После ввода санкций для россиян были доступны три компании, которые занимаются переводами. Однако на 2023 год из большинства стран Европы (по крайней мере, крупных – Германии, Испании и т. п.) отправить перевод в Россию через эти системы уже нельзя. Даже несмотря на то, что на сайтах сервисов страны все еще указаны в списках, доступных для переводов.

Поэтому, как и в случае с переводом через SWIFT, сначала попробуйте произвести транзакцию с минимальной суммой.

«Юнистрим»

На данный момент платежная система заявляет, что работает с 17 странами:

Из которых 7 европейских (если не считать Грузию):

- Беларусь (о переводах из России в Беларусь мы также писали);

- Греция;

- Кипр;

- Великобритания;

- Турция;

- Молдова;

- Италия.

Как и в других похожих системах, тут нельзя переводить средства, которые связаны с осуществлением предпринимательской деятельности, от участия в бизнесе, связанных с получением дохода от ценных бумаг, по инвестиционным вкладам.

Основные параметры переводов:

- сумма – от 50 до 300 000 рублей;

- перевод в России можно получить только в рублях (даже если отправлен он в евро или в долларах);

- компания пересчитывает сумму в рубли по актуальному курсу;

- перевод идет за несколько минут.

Комиссия за перевод зависит от страны отправки. Например, если отправить из Италии в Россию 5000 рублей, отправитель заплатит 814,87 евро суммы перевода и 5,66 евро комиссии – это 0,7% от суммы. Правда, конвертация в рубли будет идти по курсу 61,36 – тогда как даже официальный курс ЦБ на 1,5 рубля выше.

Чтобы отправить деньги, отправитель должен прийти в банк, осуществляющий подобные переводы и назвать реквизиты получателя: страну, город, ФИО, номер телефона. В России получить перевод можно в кассе «Юнистрим», в офисе банка-партнера, в «Почта Банке», «Россельхозбанке», и т.д.

Отметим, что недавно на сервис были жалобы — некоторые клиенты не могли забрать перевод, который по каким-то причинам не мог получить адресат.

«Золотая корона»

На эту систему все чаще жалуются пользователи в последнее время – из большинства стран Европы отправить перевод в Россию становится невозможным. Несмотря на это, на сайте Золотой короны переводы доступны для нескольких стран, включая европейские:

В этой системе отправить деньги из Европы в Россию можно только с карты в приложении. То есть, нужно иметь карту местного банка или попросить кого-то отправить со своей карты (наличные переводы в Россию есть только из Узбекистана).

Основные параметры переводов:

- сумма перевода – от 4 до 5000 евро;

- комиссия – зависит от направления, а при конвертации валюты ее нет. Правда, и курс будет не таким выгодным, как даже у «Юнистрима»;

- отправка только с карты, получение возможно на карту или наличными.

Например, сейчас, чтобы в России получить 50 тысяч рублей, нужно отправить из Италии 839,77 евро без комиссии – то есть, за 1 евро система дает всего 59,54 рубля.

Перевод можно сделать, установив приложение с сайта, после этого заполнить поля со страной-отправителем, реквизитами получателя и суммой. Перевод уменьшается на сумму комиссии в соответствии с тарифами (если эта комиссия есть).

Для получения перевода можно воспользоваться путеводителем на сайте, чтобы выбрать удобный пункт выдачи. При желании можно зачислить перевод на карту.

«Контакт»

Еще одна система денежных переводов, как вариант перевода денег, позволяющий физическому лицу получить средства и-за границы. Contact совершает транзакции между 15 странами:

На сервисе не установлено ограничений по минимальной и максимальной сумме. Она зависит от государства, из которого будет отправлен перевод. Для совершения транзакции производится проверка данных получателя и отправителя, которая может занимать по времени от нескольких минут до одних суток.

Комиссия зависит от страны, из которой идет перевод. Например, если отправлять деньги из Латвии, комиссия составит:

- в рублях – 1,5% от суммы, максимум 2250 рублей;

- в долларах – 1,5% от суммы, максимум 75 долларов.

Чтобы сделать перевод, нужно посетить центр обслуживания, назвать оператору страну, куда будет отправляться перевод, ФИО получателя, сумму переводимых средств. После отправки денег оператор сообщит контрольный код, который следует отправить получатели. При помощи него он сможет получить деньги.

На сайте имеется путеводитель по пунктам выдачи денежных переводов, при помощи которого можно выбрать ближайшее отделение.

Каким банковским картам отдать предпочтение?

Отечественная карта «Мир» вряд ли пригодится за рубежом. До глобальной экспансии российской платежной системе по-прежнему далеко. Наш пластик мало где принимают, даже в популярной среди российских туристов Турции доступен лишь неполный перечень операций.

Не лучший вариант – карты Mastercard Maestro и Visa Electron, поскольку для проведения любой расходной операции требуется, чтобы банк-эмитент дал добро в режиме онлайн. Такое ограничение означает отсутствие гарантии прохождения платежей, банкоматы могут отказывать в выдаче наличных. Поэтому лучше не рисковать – брать с собой карты классом повыше – начиная от Mastercard Standard и Visa Classic.

Золотая Корона в Турции — как получить деньги?

Еще один вариант вывода денег — использование приложения «Золотая Корона». Это хороший способ снять деньги в Турции без карты. По сути — это онлайн перевод наличных в Турцию себе же. А получить вы их можете по загранпаспорту в любом отделении Золотой Короны.

Важно: вы можете получить лиры или доллары в отделении Золотой Короны, если совершали перевод с долларового счета. Если вы переводили со счета в лирах — сможете забрать лиры в отделении почты, называется PTT

Есть лимит в месяц по снятию наличных — сумма переводов не может превышать 700 000 рублей, примерно $10 000.

Инструкция по переводу и снятию денег с помощью приложения «Золотая Корона»:

— выбрать кнопку «отправить перевод»

— выбрать нового получателя

— выбрать страна «Турция»

— выбрать валюту перевода — доллары

— указать сумму перевода — приложение сразу покажет сумму в рублях, комиссию и курс

— заполните ваши данные (ставите галочку «нет отчества» — как в загране), номер телефона можно указать российский

— выбрать карту, с которой будет списание — здесь еще раз дублируется сумма списания в долларах и рублях, курс и комиссия

Сумма зачисляется практически сразу

Обращайте внимание на время работы отделения, когда пойдете получать деньги — оно может меняться

Если у вас оформлена турецкая банковская карта, можно сразу через приложение зачислить деньги себе на счет и далее пользоваться картой при оплате покупок. Кнопка в приложении — «Получить перевод на карту».

Способы перевода денег из России в Чехию в 2023 году

Вариантов, как отправить деньги в Чехию из России, становится все меньше. В рамках санкционных мероприятий многие банки России отключили от SWIFT, что сделало международные переводы невозможными. Однако еще остались банки и платежные системы, не попавшие под санкции.

Актуальные способы перевода денег в Чехию из России:

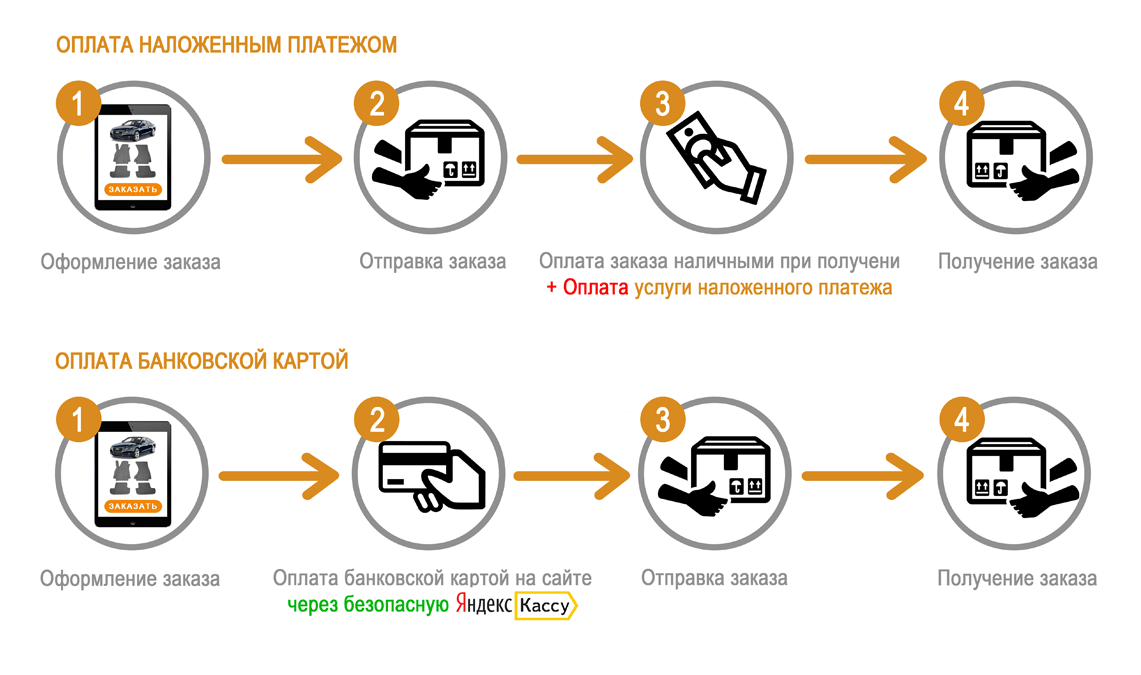

- онлайн-системы денежных переводов;

- банковские переводы;

- криптовалюта;

- системы денежных переводов без открытия счета.

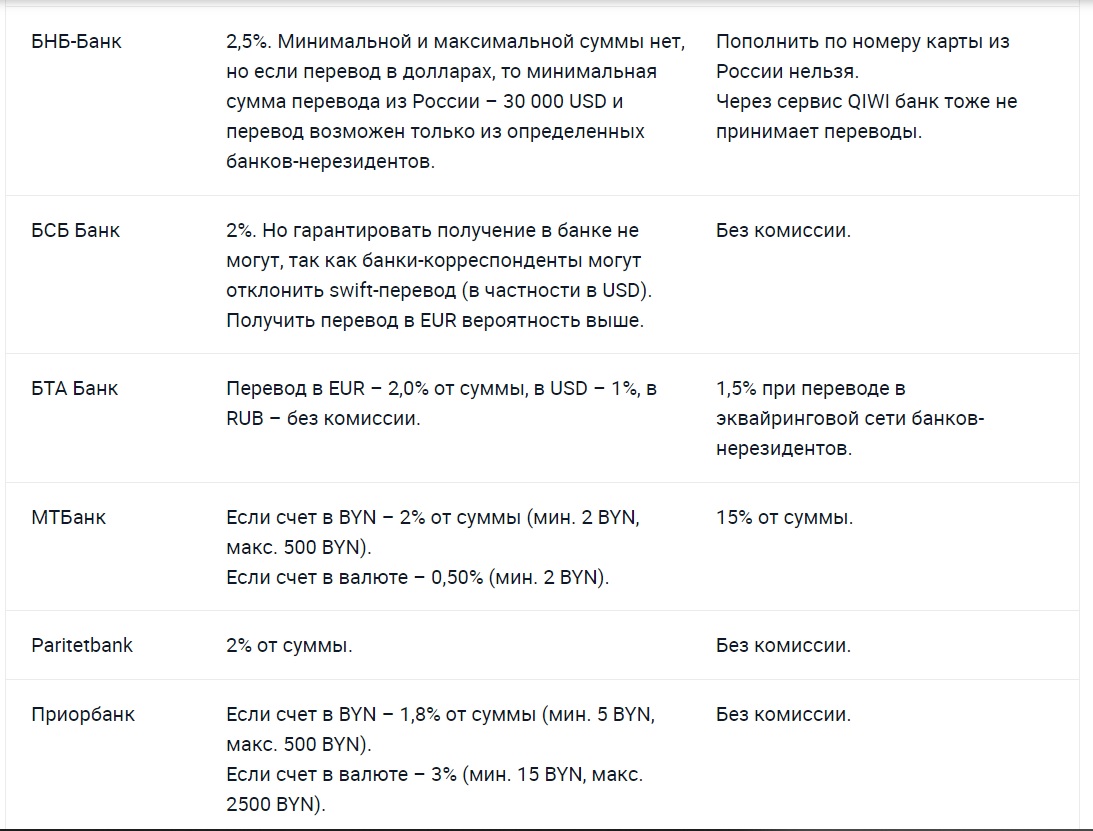

Перевод денег в Чехию из России через SWIFT

Из-за санкций многие банки не могут использовать систему SWIFT для совершения международных переводов. Под ограничения попали такие банки, как Сбер, Альфа-банк, Дальневосточный банк, ВТБ, Россельхозбанк и т. д.

Перевод денег в Чехию из России через Swift можно осуществить через банки:

- ЮниКредит Банк. Берет комиссию в размере 2–3% в зависимости от способа перевода. Минимальная сумма перевода – 60 $, максимальная – 300 $.

- Райффайзенбанк. Взимает 3% от суммы при оформлении перевода в офисе компании и 2% – через личный кабинет. Минимальная сумма – 60 $, максимально возможная – 300 $.

- Газпромбанк. Выполняет переводы только при обращении непосредственно в офис. Сумма варьируется от 3000 до 15 000 рублей. Комиссия составляет 3%.

- Росбанк. Выполняет SWIFT-переводы на сумму от 6000 до 25 000 рублей с комиссией 3%. 9 июня 2022 года банк объявил о прекращении открытия новых счетов в евро и долларах.

Возможен ли денежный перевод в Чехию на карты Visa и Mastercard

10 марта 2022 года платежные системы Mastercard и Visa сообщили о приостановке сотрудничества с российскими банками. Ранее выданными картами жители РФ могут расплачиваться только внутри страны. Выполнять международные переводы, в том числе и в Чехию, на данный момент невозможно.

Можно ли отправить деньги в Чехию на карту UnionPay

UnionPay – международная платежная система Китая, появившаяся в 2000-х годах. Ее карты наиболее распространены в странах Азии, но могут использоваться во всем мире. Жители РФ могут применять их для переводов в Чехию. Главное, чтобы банк, выдавший карту, не находился под санкциями.

Перевод в Чехию через платежную систему «Золотая корона», «Контакт»

Еще один вариант перевести деньги – воспользоваться системами «Контакт» или «Золотая корона». «Контакт» действует на территориях 91 государства, включая Россию и Чехию. Деньги можно получить наличными в офисе компании через 15 минут после отправки. В Чехии офисы Contact находятся в Праге и Брно. Для отправки денежных средств нужно заполнить форму на сайте или обратиться в ближайший офис.

Денежные переводы в Чехию из России возможны и через систему «Золотая корона». За перевод в евро и долларах взимается комиссия от 1%. Сумма перевода в валютном эквиваленте может быть не более 300 000 рублей в месяц.

Как перевести деньги в Чехию из России через криптовалюту

Самый популярный способ перевода денег в Чехию из России сейчас – это криптовалюта. Чтобы воспользоваться им, нужно изучить хотя бы азы рынка криптовалют. Также необходимо зарегистрироваться на бирже binance, где проводятся торги. Для этого нужно указать номер телефона, электронную почту, а также иметь под рукой паспорт, водительское удостоверение и компьютер с камерой. Чтобы воспользоваться услугами биржи, можно скачать ее мобильное приложение.

Покупка криптовалюты осуществляется следующим способом:

- После входа в личный кабинет биржи необходимо перейти в раздел с изображением человека в левом верхнем углу. Вместо версии Lite нужно выбрать версию Pro.

- На следующем шаге следует перейти в раздел P2P и кликнуть на предложение купить криптовалюту. На этом этапе нужно выбрать ее наиболее подходящую разновидность. Самой популярной и стабильной считается USDT.

- Далее требуется выбрать способ оплаты и подходящего продавца. В объявлении будут указаны его данные, условия продажи и репутация. Последний пункт наиболее важен.

- После совершения выбора нужно кликнуть на кнопку «Купить» и произвести оплату. В специальном чате можно задать продавцу любой вопрос. Когда продавец подтвердит получение денег, криптовалюта появится на электронном счету.

Перевод денег в Чехию можно осуществить путем продажи криптовалюты. Получатель сможет вывести их в нужной ему валюте. Продажа осуществляется через раздел P2P и пункт «Продажа».

Обмен денег на месте: где лучше и у кого?

В любой стране без исключения не рекомендуется менять деньги в аэропорту. Если только при необходимости. Во всех обменных пунктах аэропортов установлены завышенные курсы валют. То же касается и отелей. В Европе рекомендуется обменивать валюту в специальных обменниках с надписью «Currency exchange«. Рекомендуется заранее интересоваться действующим курсом обмениваемых валют. Во многих обменниках требуется предъявить паспорт. Это касается и стран Африки.

Стоит упомянуть и местных людей, которые прямо на улице предлагают обмен валюты. Особенно их много в Африке. И, если заранее узнать рекомендации у местных жителей или, например, водителей такси, то они могут подсказать, у кого лучше произвести обмен. Зачастую именно у частных лиц удается приобрести валюту по выгодному курсу. Особенно это касается Сенегала, Ганы, Зимбабве и Кении. Менялы также распространены в Аргентине и Венесуэле.

В Азии выгоднее обменивать валюту в обычных лавках, где местные продают ювелирные изделия и бижутерию. Особенно это касается Индии и Шри-Ланки. Там нет указания на возможность обмена валюты, но на практике все реально.

В странах Латинской Америки есть свои выгодные места обмена валют. Это туристические агентства, где заказываются экскурсии. Бывалые путешественники особенно рекомендуют в этом вопросе Бразилию. В местных туристических агентствах наиболее предпочтительный курс обмена.

В Европе на каждом шагу обменные пункты — можно менять в них, но есть одна тонкость. Крупные купюры и большие суммы меняют по гораздо более выгодному курсу, чем мелкие деньги, поэтому лучше менять редко, но большими суммами по 500 или по крайней мере 100 евро.

Не очень выгодно менять деньги в банках. В Австралии это особенно невыгодно. Там лучше изначально пользоваться пластиковой картой. Другие способы обмена валюты в этой стране не используются.

Важно внимательно пересчитывать деньги при обмене валюты у местных менял. В вопросах обмана впереди планеты шагают мошенники из Индонезии

Они самостоятельно пересчитывают деньги и попутно незаметно вынимают несколько купюр. Таких менял называют ломщиками. Их много во всей Азии.

Как показывает опыт путешественников, выгоднее обменивать деньги через терминалы или просто снимать с карты в банкомате. Это касается развитых стран. В других случаях все же надежнее обменивать деньги в специальных пунктах обмена валют. В качестве бонуса предлагаю посмотреть видео о том, как делаются евро деньги:

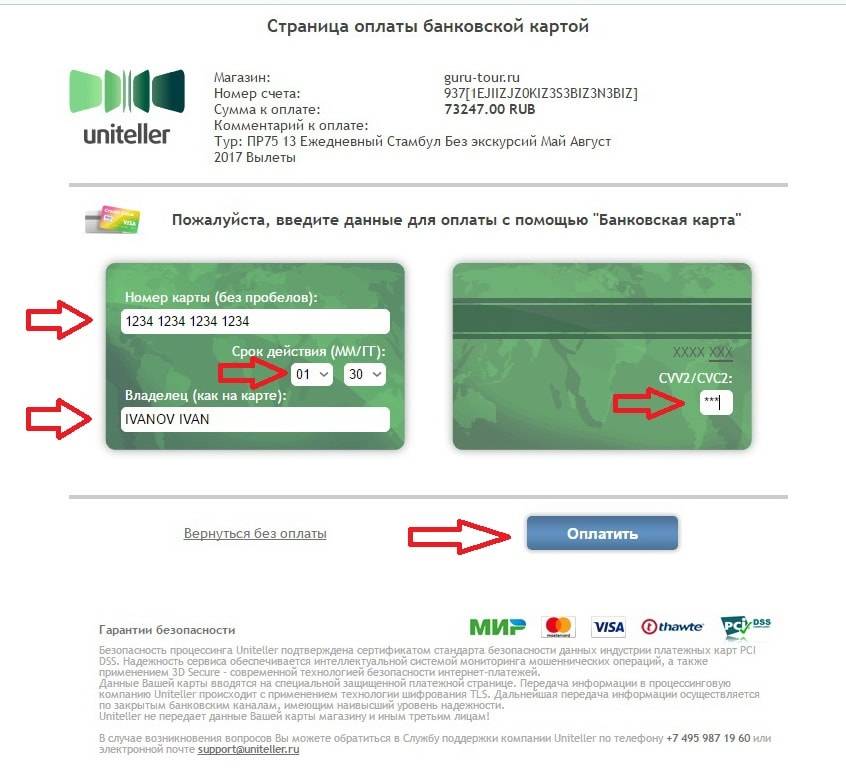

Фотоинструкция по снятию денег

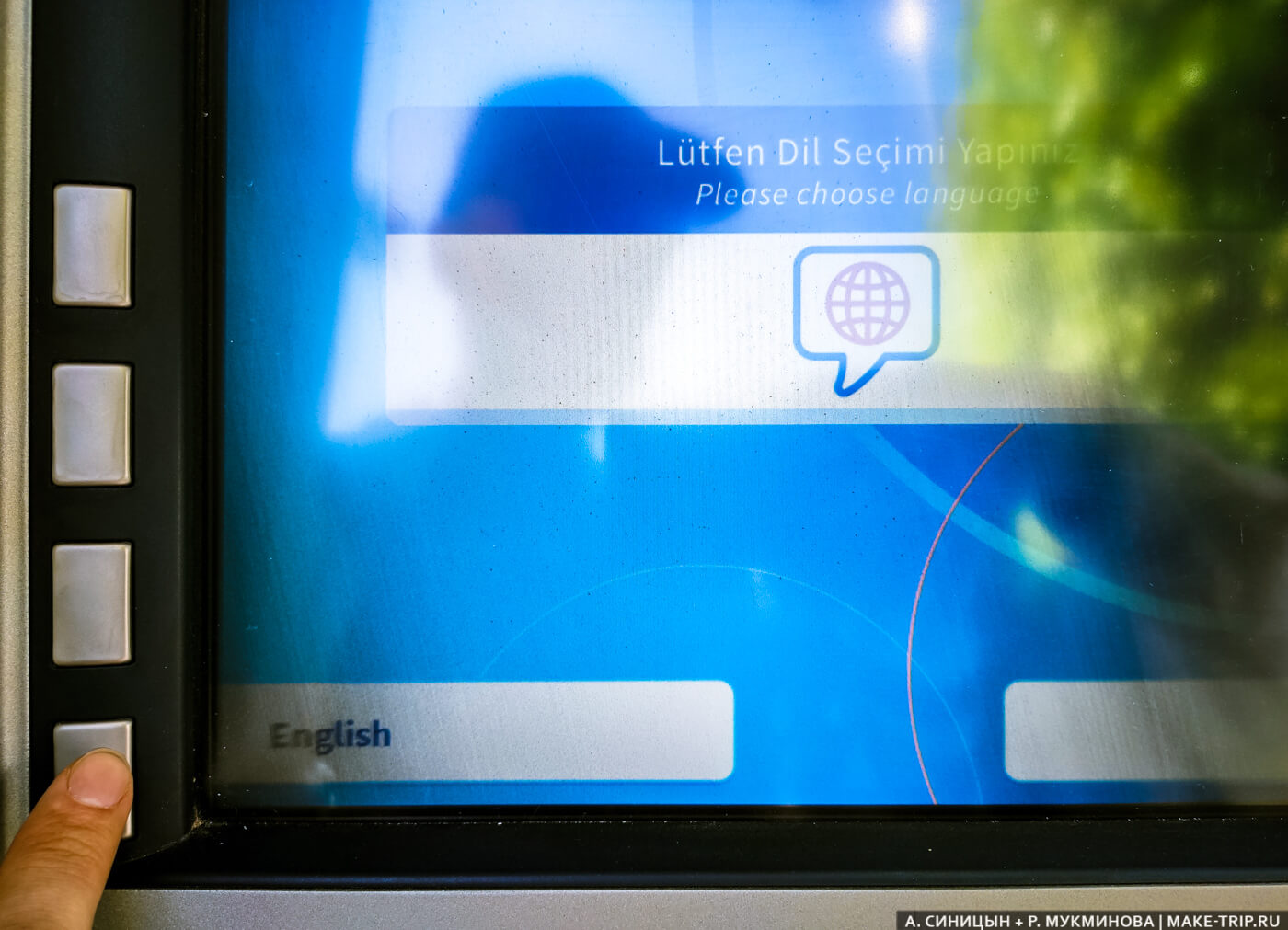

Покажу вам на личном примере, как снять турецкие лиры в банкомате Halkbank. Процесс снятия денег в других банкоматах Турции выглядит почти идентично. Интерфейс этого банкомата, как и почти всех остальных, на английском языке, но там всё интуитивно понятно.

Заранее извиняюсь за блики на экране — турецкое солнышко светит будь здоров.

Шаг №1. Выбираем английский язык.

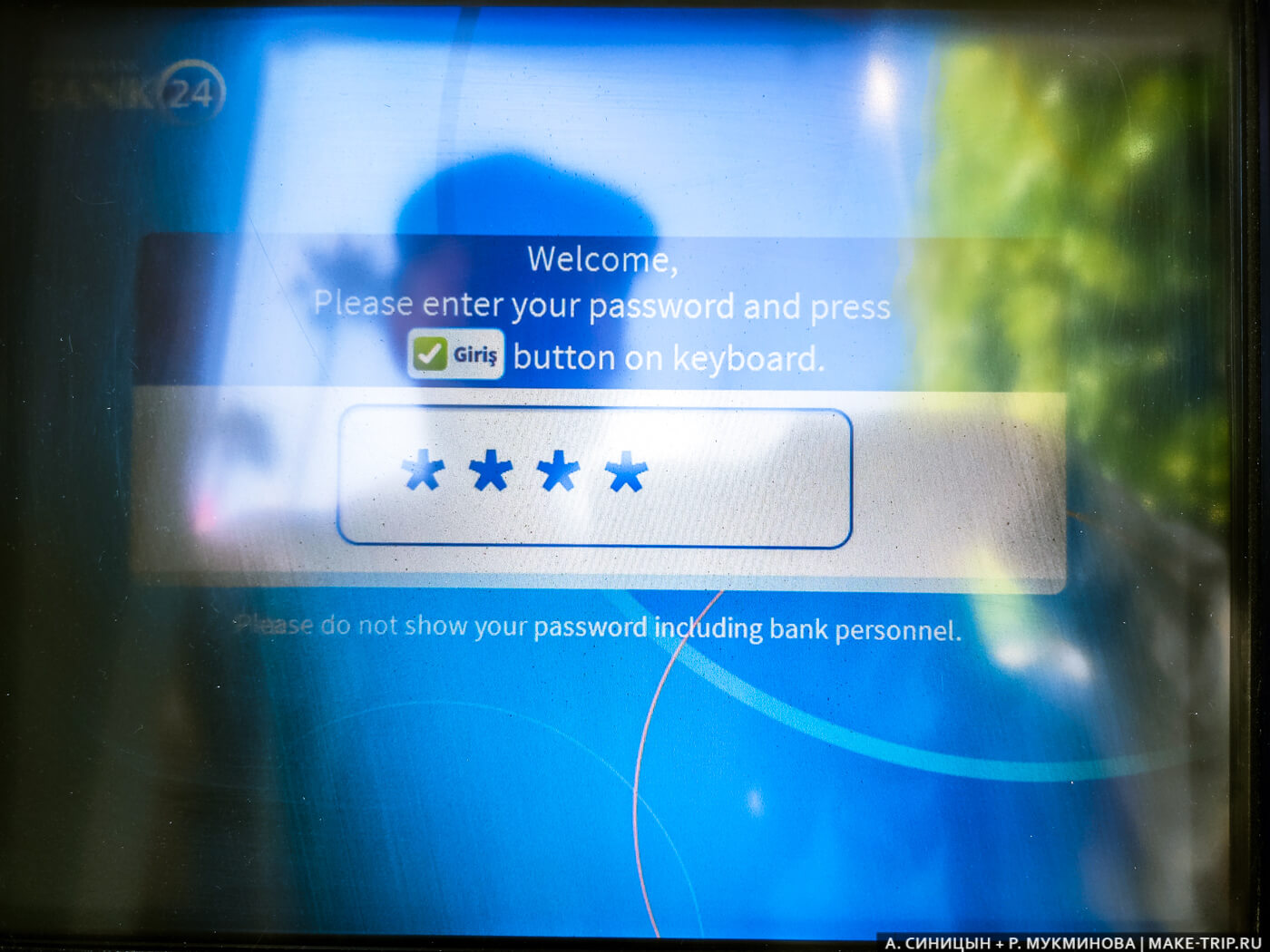

Шаг №1. Выбираем английский язык. Шаг №2. Вводим пин-код и нажимаем зелёную кнопку на клавиатуре.

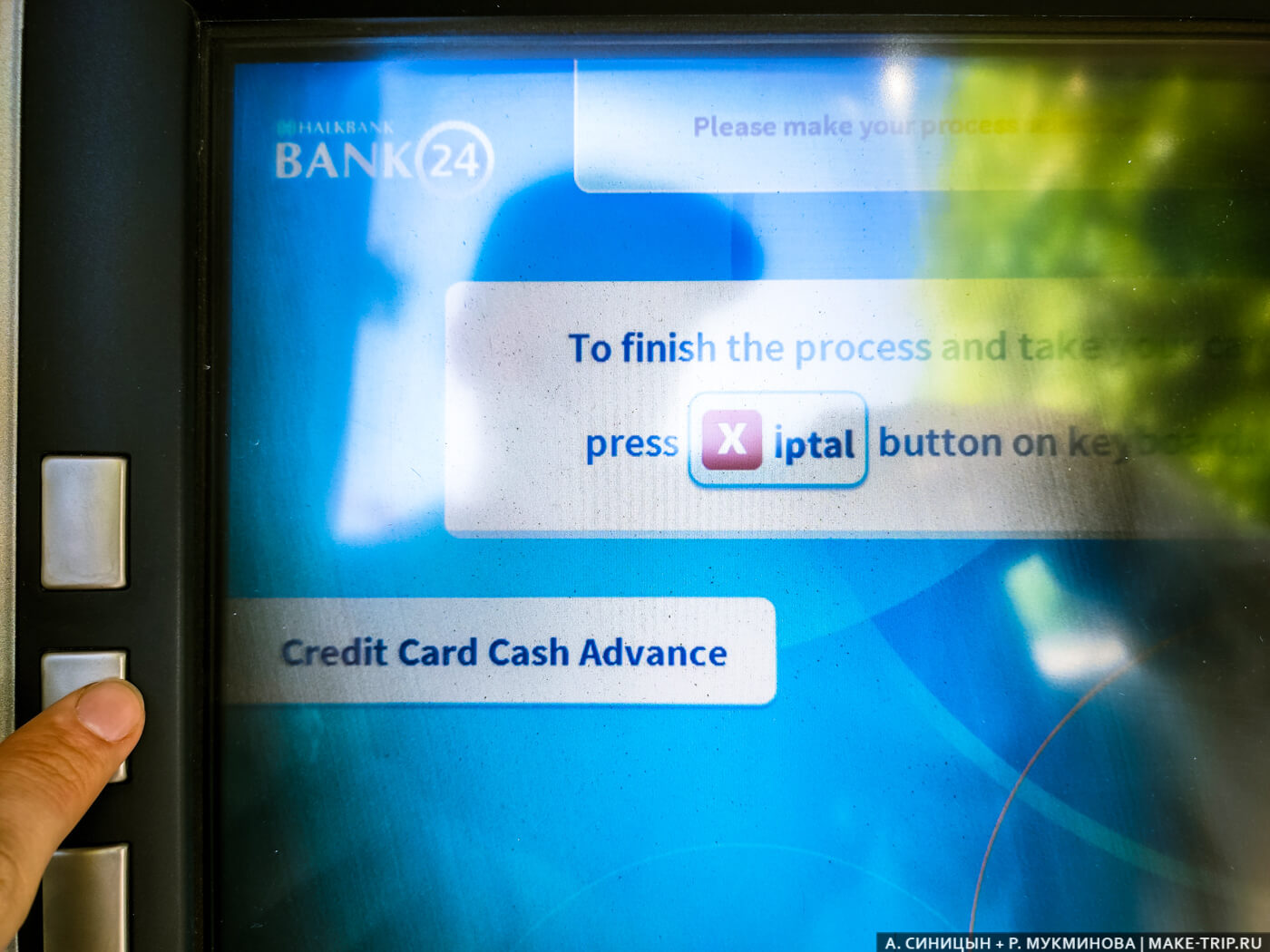

Шаг №2. Вводим пин-код и нажимаем зелёную кнопку на клавиатуре. Шаг №3. Выбираем тип операции. Обычно других вариантов, кроме выдачи наличных, не предлагается.

Шаг №3. Выбираем тип операции. Обычно других вариантов, кроме выдачи наличных, не предлагается. Шаг №4. Вводим нужную сумму в турецких лирах. Советую всегда снимать не круглую сумму, а такую, чтобы банкомат выдал в том числе и мелкие деньги — они всегда нужны.

Шаг №4. Вводим нужную сумму в турецких лирах. Советую всегда снимать не круглую сумму, а такую, чтобы банкомат выдал в том числе и мелкие деньги — они всегда нужны. Шаг №5. Подтверждаем сумму. Затем банкомат предложит печатать или не печатать чек — выбирайте.

Шаг №5. Подтверждаем сумму. Затем банкомат предложит печатать или не печатать чек — выбирайте. Забираем карту, получаем деньги. Миссия выполнена!

Забираем карту, получаем деньги. Миссия выполнена!

Как снять наличные в банкомате Тайланда

Для того, чтобы воспользоваться банкоматом в любом городе Тайланда. желательно знание (хотя бы на минимальном уровне) английского языка, но даже без этого знания можно обойтись, интерфейс меню банкомата достаточно интуитивен.

Самое главное: не бойтесь банкомата — в любой момент есть возможность прекратить операцию и вернуть себе карту, нажав на клавиатуре клавишу CANCEL. после чего начать новую попытку. Инструкция «как снять наличные в банкомате»:

Банкомат оранжевого цвета — самый выгодный для туристов банкомат в Тайланде

- вставляем банковскую карту в картоприемник;

- выбираем язык (если нет русского — то английский — ENGLISH );

- вводим ПИН-код ( PIN-CODE ) и, если необходимо, нажимаем кнопку ввода на клавиатуре банкомата ( ENTER. с зеленой полоской) или кнопку рядом со строкой ввода Пин-кода (иногда последовательность ввода пин-кода и выбора языка может быть обратной — сначала вводим ПИН-код, а потом выбираем язык интерфейса банкомата);

- ищем на экране банкомата надпись CASH (наличные), она может быть в разных вариациях, например, Fast Cash ;

- возможно, на экране сразу же увидите разные суммы от 1 до 20 тысяч бат, в таком случае необходимо выбрать необходимую сумму и нажать соответствующую кнопку на мониторе банкомата;

- иногда сумму необходимо вводить вручную ( AMOUNT ), нажмите соответствующую кнопку и введите на клавиатуре банкомата нужную цифру (на экране будет написана максимально допустимая сумма), подтверждение — кнопка ENTER ;

- далее банкомат предупредит Вас о предстоящей конвертации валюты карты в баты. нужно нажать кнопку YES ;

- и последнее, что может спросить у Вас банкомат, — это печатать чек или нет ( YES — печатать, NO — не печатать);

- после этого банкомат выдаст Вам обратно пластиковую карту, после чего выдаст наличные средства и чек, если он был затребован.

Самое важное

Двенадцать лет активных путешествий по всему миру научили меня трем важным правилам. Я их придерживаюсь всегда и поэтому ни разу не столкнулся ни с одной серьезной проблемой. Хочу поделиться опытом с вами.

- За границу всегда нужно ехать с несколькими банковскими картами. Желательно, чтобы они были разных банков и разного типа: дебетовые и кредитные. В идеале стоит иметь 3-4 карты двух разных банков. Это спасет вас в ситуации, когда одна карта окажется потерянной, заблокированной или просто местный банкомат закапризничает и откажется ее считывать. С таким набором вы будете спокойны на отдыхе. Пара карт одного банка у вас и хотя бы одна карта другого банка у вашего спутника — это тоже хороший вариант.

- Держите карты в разных местах. Придется несладко, если кошелек или сумка будут потеряны, а все карты лежали там. Пусть одна карта будет в вашем кармане, другая у вашего спутника, а третью можно оставить в сейфе отеля.

- Всегда имейте на руках местный кэш или хотя бы доллары/евро на случай проблем с картами и оплаты там, где принимают только наличные.

В одну корзину яйца не кладите. Карты, деньги, телефон старайтесь всегда держать в разных местах. Потерять что-то одно — дело поправимое, потерять всё сразу — уже серьезная проблема. Фото: burdun / Depositphotos.com.

В одну корзину яйца не кладите. Карты, деньги, телефон старайтесь всегда держать в разных местах. Потерять что-то одно — дело поправимое, потерять всё сразу — уже серьезная проблема. Фото: burdun / Depositphotos.com.

Как получить наиболее выгодный курс в Армении

За несколько дней коллективного изучения различных возможностей конвертации кровно заработанных рублей в армянские драмы я и участники чатов и форумов пришли к следующим выводам (курсы публикую на день прилета, просто для сравнения):

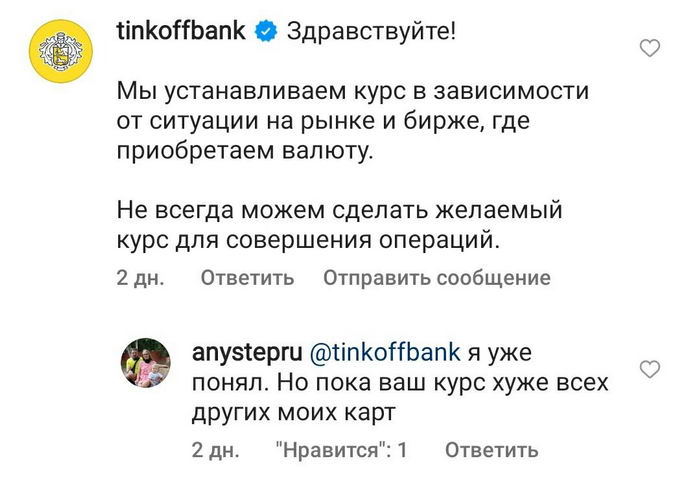

- Самые выгодные курсы получаются при оплате и снятии наличных с банковских карт Мир. Тут главное — правильно выбрать банк. Так, например, Тинькофф в Армении ужасно разочаровал. Самый плохой курс получается у него. На момент публикации статьи — 5,223 драма за 1 российский рубль. Карты Сбера, Почты, ВТБ, Альфы выдают деньги по курсу порядка 6,58 драм. Но ещё надо учитывать комиссию за снятие (её нет, если картой платить). В итоге курс получается около 6,44 драм в зависимости от суммы.

- В обменниках курсы в среднем колеблются около 6 драм. Как правило, от 5,8 до 6,2 в зависимости от выбранного места. Что в целом тоже не плохо, если учитывать куда менее выгодный курсы в Аэропорту или у Тинькофф банка

- Если производить конвертацию со счетов в долларах или евро, курс тоже получается не плохой — порядка 6 драм, с учетом покупки валюты на бирже. Однако сильно на такой вариант рассчитывать не стоит в виду ограничений на операции с валютой от российского ЦБ

Можно ли платить виртуальной картой в Армении?

Не все получили карту Мир, хотя для этого порой достаточно потратить 15-30 минут на поход в ближайший банк. Кто-то вообще не использует пластик, а использует гаджеты от смартфонов до часов.

Подключив МирПей к телефону и выпустив виртуальную карту, вы сможете расплачиваться во многих магазинах Армении с помощью виртуальной карты. Однако стоит понимать, что расплатиться получится не везде, поэтому наличка тоже пригодится.

Снять наличные деньги с виртуальной карты в Армении проблематично. Даже в Ереване есть ограниченный круг банкоматов, позволяющих воспользоваться NFC модулем. Так что сильно рассчитывать на виртуальные карты в Армении я бы не стал.

Карта мир от Тинькофф снятие наличных и оплата

Карты банка Тинькофф, которые прекрасно зарекомендовали себя в поездках прошлых лет, в Армении дали сбой. Деньги с карт Мир можно снимать. Расплачиваться ими тоже можно в магазинах, кафе и такси. Однако по какой-то странной причине курс обмена рублей на драмы, предлагаемый банком Тинькофф, оказался в Армении едва ли не самым худшим. Конвертация рублей в драмы у большинства банков проходит по курсам валют платежной системы мир, в то время как у Тинькофф конвертация проходит во внутреннему банковскому курсу. Фактически за один рубль он выдает 5,223 драма, в то время как у других банков можно получить 6,57 драм, не плохая комиссия в 20% выходит.

В чатах есть сообщения о том, что по некоторым операциям Тинькофф спустя несколько дней курс всё же пересчитал. Однако мои две транзакции были подтверждены в первый же день, а курс по ним так и остался на 20% ниже рыночного. Так что не стоит возлагать большие надежды на карту Тинькофф.

Чуть лучше дела обстоят с валютными счетами у Тинькофф. Там курс получается ближе к рынку, но всё равно не дотягивает до конкурентов.

Полезные банковские карты

Если вы много путешествуете или по крайней мере много тратите на отели, авиабилеты и аренду авто, то оформите банковскую карту с выгодными условиями кэшбека по линии туризма.

Сам я уже пять лет пользуюсь кредитной и дебетовой картами «Тинькофф Банка», потому что у них самые выгодные условия и много приятных бонусов. Со всех своих броней отелей и аренды авто я получаю 10% кэшбека, с авиабилетов — до 7%, а еще их кредитка дает мне бесплатно хорошую мед. страховку для заграницы. Ежегодно на страховке я экономлю около 7-10 тысяч рублей, а в виде кэшбека получаю обратно по несколько десятков тысяч рублей. Смотрите подробности в моем отзыве про кредитку All Airlines Tinkoff.

Есть и другие банки, щедрой рукой раздающие перечисленные бонусы или хотя бы часть из них. Но во всех известных мне случаях для этого нужно оформить премиальное обслуживание. Например, за пакет «Сбербанк Премьер» придется платить 2500 ₽ в месяц (30 000 ₽ в год) либо постоянно держать на счетах 2,5 миллиона ₽. Столь высокие требования подходят не всем. В случае с картой All Airlines требуется лишь платить 1890 ₽ в год за обслуживание, а первый год вообще будет бесплатным по акции.

Уверен, вы уже много раз видели, что каждый второй первый трэвел-блогер рекламирует «Тинькофф Банк». Дело не только в том, что банк платит комиссию за привлечение клиентов (так делают многие банки). Гораздо важнее, что этот банк действительно идет на шаг впереди прочих и предоставляет выгодные условия. Это стоит иметь в виду. А мои постоянные читатели и подписчики в соцсетях хорошо знают, что я никогда не стану рекламировать продукт, в котором не уверен или не разбираюсь. Также об этом знают мои друзья и родные, которые по моему совету тоже завели «тинькоффские» карты. Как клиент я высоко ценю этот банк, так что в этом отчете он будет упомянут не раз. Прошу любить и жаловать.

Моя карта All Airlines.

Моя карта All Airlines.

С какой картой ехать

Советую обзавестись картой «Тинькофф Банка» — у него самые лояльные условия и лучший сервис. В отличие от многих других банков, он лишних денег со своих клиентов не сдирает. Последние семь лет я путешествую только с их картами.

Напомню условия снятия наличных с карт «Сбера» в сторонних банкоматах: этот банк стрижет с клиентов мзду в размере 1% от суммы, но минимум 150 ₽. Так что снять в Турции деньги без комиссии с их карты не получится.

Но теперь о хорошем! Дебетовая карта Tinkoff Black позволяет снимать деньги без комиссии в любых банкоматах России и за границей, если сумма снятия превышает 3000 ₽ или 100 долларов/евро в зависимости от того, в какой валюте ваша карта. Обслуживание этой карты стоит 99 ₽ в месяц или будет бесплатным при наличии на счетах от 50 тысяч рублей. Оформите карту в платежной системе “МИР” и вы сможете снимать деньги и платить в странах, которые с ней работают.

Некоторые другие банки тоже хвастаются возможностью снимать деньги в чужих банкоматах без комиссии, но зачастую имеются ограничения. Например, без комиссии разрешается снять лишь до 10 тысяч рублей в месяц (маловато для отдыха за границей), несколько раз в месяц либо при ежемесячных тратах 70-100 тысяч рублей. У «Тинькофф Банка» таких оговорок нет — всё просто и понятно.

Картину я обрисовал. Выбор карты для путешествий — за вами.

Для снятия денег по всему миру я пользуюсь картой Tinkoff Black.

Для снятия денег по всему миру я пользуюсь картой Tinkoff Black.

Как пользоваться счетом легально

Технически операции реализуемы, но с точки зрения указа это незаконно и наказывается штрафом до 100% от суммы операции. Например, нельзя получать плату по договорам оказания услуг.

На 29 июня 2022 года в виде исключений разрешено зачислять следующее.

Деньги от нерезидентов

Зарплату, арендную плату, проценты, купоны, дивиденды по ценным бумагам.

Допустим, если вы PR-менеджер и работаете как подрядчик с грузинской IT-компанией, вы не можете законно получать деньги по консалтинговому договору, потому что вы не сотрудник, а подрядчик, а вот зарплату — можете.

Валюту в порядке возврата займа от иностранной компании, которая контролируется российскими лицами. Заем должен быть выдан с зарубежного счета.

Допустим, вы заключили договор займа с кипрской компанией вашего друга. Друг живет в России и уведомляет налоговую о контролируемых иностранных компаниях в отношении своей кипрской компании.

Вы дали этой компании деньги в долг со своего кипрского счета. Теперь кипрская компания хочет вам вернуть эти деньги, потому что срок договора подошел к концу. Такие деньги вы можете зачислить на свой счет в кипрском банке.

Деньги в результате погашения ценных бумаг.

Допустим, вы продали зарубежные ценные бумаги и деньги от продажи вам зачислены на ваш зарубежный счет. Изначально вы могли зачислять только дивиденды и купоны по ценным бумагам, а сейчас и деньги от продажи самих ценных бумаг.

Валюту по сделкам купли-продажи недвижимости, которая находится за пределами России.

Допустим, вы свою продали квартиру в Грузии, и иностранный покупатель заплатил вам деньги по договору купли-продажи квартиры на ваш зарубежный счет.

Рубли на зарубежные рублевые счета. Затем можно зачислить на зарубежные счета иностранную валюту в результате конвертации таких рублей.

Свои деньги не из России

Валюту с других своих зарубежных счетов, открытых до 1 марта 2022 года. О счете, куда приходят деньги, должна быть уведомлена налоговая.

Допустим, у вас два счета в казахстанском банке. Счет №1 открыт 29 апреля 2021 года, а о счете №2 вы уведомили российскую налоговую. Тогда перевод тенге со счета №1 на счет №2 законен. Но если, например, счет №2 открыт 31 марта 2022 года, а счет №1 вы на момент совершения перевода забыли задекларировать в РФ, — то перевод тенге будет считаться незаконным, потому что счета не проходят по характеристикам.

Валюту на зарубежные счета в дружественных странах с других своих зарубежных счетов. И счет откуда уходят деньги, и счет куда приходят деньги должны быть раскрыты налоговой. На сайте правительства можно узнать полный список дружественных стран.

Допустим, у вас есть счет в грузинском банке, который неважно когда открыт, например, 16 марта 2022 года. И, допустим, у вас есть счет в турецком банке, который неважно когда открыт, например, 1 апреля 2022 года

Вы можете перевести иностранную валюту со счета в грузинском банке на счет в турецком банке, потому что Турция — дружественная страна. Единственное: оба счета должны быть задекларированы.

Рубли с других своих зарубежных счетов. Затем можно зачислить на зарубежные счета иностранную валюту в результате конвертации рублей.

Деньги от других резидентов из России

Валюту с российских счетов других резидентов в рамках ежемесячного лимита в $1000 000.

Например, ваш друг, гражданин России, может отправлять на ваш кипрский счет со своего валютного счета в российском банке до $1000 000 ежемесячно. Зачисления на ваш кипрский счет таких денег из России являются законными.

Рубли с российских счетов других резидентов. Затем можно зачислить на зарубежные счета иностранную валюту в результате конвертации рублей.

Непредвиденные ситуации при снятии наличных денег

Иногда попытка снять денежные средства с карты за рубежом заканчивается провалом. Запрошенная сумма не превышает баланс, а банкомат отказывается ее выдавать. Почему?

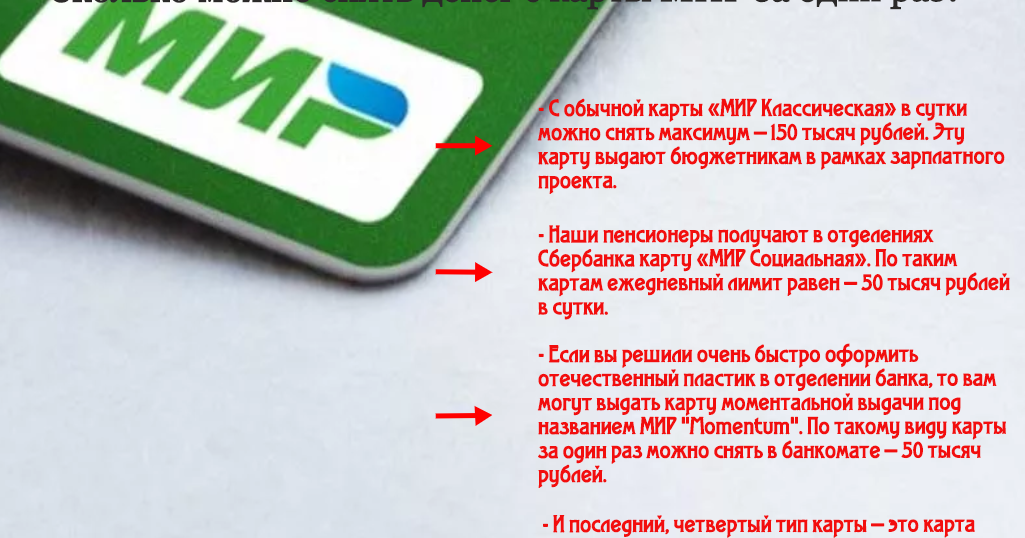

При исправности карты, отказ в получении наличных денег может обозначать одно – вы превысили установленный банком лимит, который определяется в зависимости от условий тарифа, а также типа карты. Эти условия устанавливаются не только банком, выдавшим карту, но и банком, обслуживающим терминал.

Условия тарифа позволяют мне за одну операцию получить 300 000 рублей (это приблизительно 4300 евро), но только в своем банке. При снятии денег через терминалы других банков установлен лимит – 10 000 рублей. Но на том ограничения не заканчиваются. Банк-эквайер тоже может установить свой лимит при снятии денег по сторонним картам. Например, 100 евро можно снять за одну операцию. Никакие дополнительные усилия не помогут в получении суммы, превышающей установленный банком лимит. Потому отправляясь за границу, лучше всего уточнить информацию о типе карты и условиях тарифа, а также комиссиях при безналичном расчете.

А лучше всего не снимать наличные деньги за границей. Так как при обналичивании денег придется заплатить немаленькую комиссию обслуживающему банкомату. А у банка могут быть свои условия тарифа. Кроме того, если валюта карты и валюта страны не совпадают, то придется выполнить операцию по конвертации валюты. Так что финансовые потери могут быть непредсказуемыми и невыгодными. Потеря составит около 15-20% от суммы.

Подводя итог

- Не верьте полярным мнениям — всё идеально доходит и SWIFT вообще не работает. Истина где-то посередине — SWIFT-платежи ходят, но, судя по чатам, уже у тысяч людей они сильно задерживаются.

- Всё постоянно меняется — проверьте всю схему перед отправкой. Если у многих пользователей зависли платежи в банках, через которые отправляете — не рискуйте. Попробуйте открыть счета в других банках, где платежи ходят, или рассмотрите альтернативы.

- Нет универсального хорошего банка-отправителя — по опыту, из «Газпромбанка» долетают платежи в Турцию, а из «Райффайзена» — в отдельные страны Европы. Смотрите на всю цепочку и отзывы других пользователей.

- Если вы живёте за границей и приехали в Россию навестить родственников, не поленитесь открыть счета в разных банках. Если сломается работающая схема переводов, у вас будет альтернатива.

- Иногда лучше пожертвовать 15-20%, но гарантированно получить деньги, чем месяцами бегать за банками в поисках SWIFT-платежа. Потом вы потратите эти деньги на психотерапевта.

- Делитесь информацией об успешных и неудачных платежах. В чатиках много историй про потерянные деньги, но редко кто-то приходит и говорит об успехе. Единственный рецепт пережить это сложное время без серьёзных потерь — взаимопомощь.